Открытие инвестиционного фонда в 2022 году │ InternationalWealth.info

Оглавление

- Общие сведения.

- Ответы на Ваши вопросы.

- Хедж-фонды.

Немногие отечественные бизнесмены точно знаю, как открыть инвестиционный фонд. И хотя в 2022 году процедура существенно упростилась, подобный проект представляется слишком сложным, малоприбыльным и в чём-то даже ненужным. Небольшая доля истины в таких утверждениях есть. Investment fund (IF) – интересный, но довольно специфический бизнес-инструмент, далеко не во всех случаях имеющий практическое применение. Но чтобы принять обдуманное и взвешенное решение, у Вас на руках должна быть вся информация. Проверенная, отсортированная, гарантированно актуальная и свободная от «воды» и ненужных рассуждений.

Текстов с требуемым набором свойств в сети Интернет крайне мало. На нашем портале соответствующие статьи, конечно же, есть. Но обобщающего и расставляющего все точки над «i» материала не было. По крайней мере такого, который отвечал на все Ваши вопросы, содержал максимум конкретики, но не оставлял «белых пятен» в плане общей теории. Подобную статью мы Вам сегодня и предлагаем.

Подобную статью мы Вам сегодня и предлагаем.

Несколько важных замечаний по поводу её структуры. Первая половина – это необходимые сведения общего характера. Вы получите ответы на основные теоретические вопросы, но в максимально удобной и практичной форме. Это позволит нам говорить о достаточно сложных понятиях «на равных» и не упрощать изложение, жертвуя точностью.

Вторая половина статьи – ответы на Ваши вопросы в блиц-формате. Сразу уточним, что мы старались сделать универсальный вариант, не «привязанный» к какой-либо конкретной юрисдикции. Все изложенные факты соответствуют реальности на момент подготовки материала и, если не сказано особо, допускают практическое применение нашими клиентами из стран бывшего СССР.

Но мы не можем взять на себя ответственность за возможные ошибки и финансовые потери, если изложенные в статье «рецепты» Вы решите применить на практике самостоятельно. Лучший вариант в этом случае – индивидуальная консультация, договориться о ней можно посредством e-mail.

Как открыть инвестиционный фонд в 2022 году: общие сведения

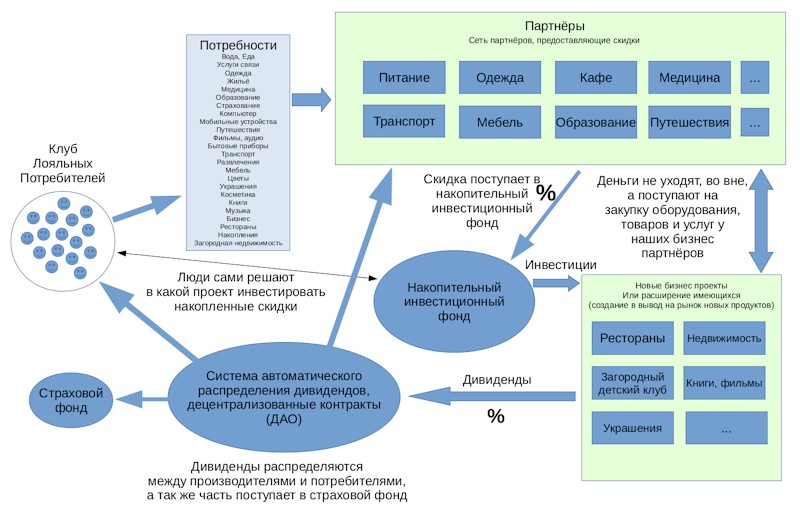

Для начала стоит понять, что IF – эффективный экономический механизм не столько бизнесмена как такового, сколько серьёзного инвестора, который привык пользоваться только самыми действенными инструментами в своей работе. По сути, если временно оставить за скобками обсуждения многочисленные и важные подробности, инвестиционный фонд – это своеобразный пул, предназначенный для аккумулирования капитала и его последующего размещения. Руководит его работой специальная управляющая компания или отдельный нанятый специалист.

Уточним, что под понятие инвестиционного фонда подпадают не только сами IF, но и некоторые организационно-правовые формы бизнеса (отдельные трасты, холдинговые компании и т. д.). Поэтому, выбирая подходящий именно для Вас вариант, следует учесть и такие тонкости. А значит, некоторое время придётся уделить планированию и анализу текущей ситуации.

Ещё один важный момент касается требований по лицензированию. Почти все юрисдикции требуют обязательного соблюдения этого условия. В других (по большей части – чистых офшоров, но таковых меньшинство) никаких особых разрешений не нужно. Также Вы освобождаетесь от этого, когда для инвестирования используется частный капитал, но без привлечения активов сторонних лиц. Кстати, в этом случае стоит рассмотреть возможность регистрации холдинговой компании. Промежуточная стадия между ними – частный инвестиционный фонд, и именно он чаще всего используется в «обычной» жизни в развитых странах. Например, для планирования семейного капитала.

Почти все юрисдикции требуют обязательного соблюдения этого условия. В других (по большей части – чистых офшоров, но таковых меньшинство) никаких особых разрешений не нужно. Также Вы освобождаетесь от этого, когда для инвестирования используется частный капитал, но без привлечения активов сторонних лиц. Кстати, в этом случае стоит рассмотреть возможность регистрации холдинговой компании. Промежуточная стадия между ними – частный инвестиционный фонд, и именно он чаще всего используется в «обычной» жизни в развитых странах. Например, для планирования семейного капитала.

Особый случай – траст, но его организационная структура достаточно сложна, хотя он при этом не является «выделенным» юридическим лицом. Сравнение частного фонда и траста, строго говоря, не совсем корректное, но вполне допустимое, по крайней мере, в некоторых прикладных ситуациях. Основные преимущества подобных структур – льготные налоги и защита (не 100%-ная, но довольно надёжная) от возможных санкций со стороны как государства, так и третьих лиц.

Но если в приоритете – привлечение активов третьих лиц и максимальная свобода действий, лицензированный IF – вполне естественный выбор. Разрешение на его деятельность выдаётся национальным регулятором. Это, к примеру, Управление финансовых услуг (Мальта), Комитет по финансовому надзору (Люксембург) или Комиссия по ценным бумагам и фондовому рынку (Кипр).

Несколько важных моментов:

- Если Вы чётко понимаете, как открыть инвестиционный фонд, но не определились с юрисдикцией, торопиться не нужно. В чистых офшорах это стоит гораздо дешевле, да и уровень контроля со стороны регуляторов ниже. В Европе и США существенно выше надёжность в долговременной перспективе и престижность, хотя эти юрисдикции «дороже».

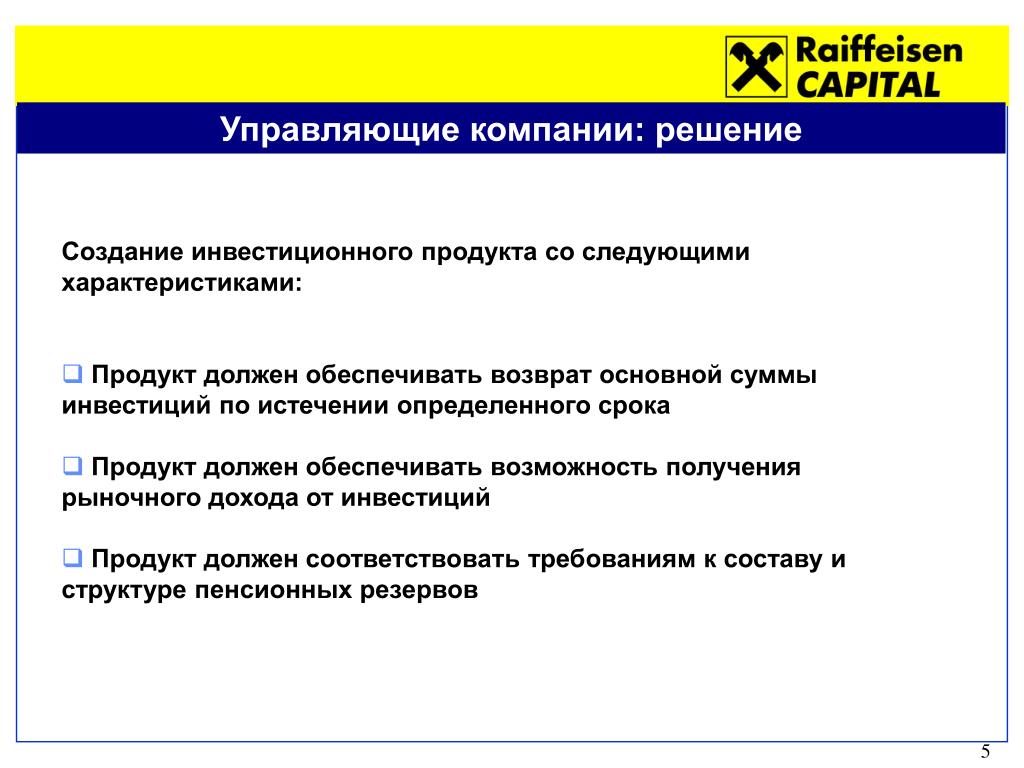

- Помните, что управляющая компания и, собственно, IF – совсем не одно и то же. Функции первой – это именно практическая работа с финансовыми активами, а второй – их аккумулирование.

- Допускается формат инвестиционного фонда без лицензирования, но с рядом существенных ограничений.

- Также существуют т. н. самоуправляемые фонды, но их бизнес-возможности довольно сильно ограничены юридически, и подойдёт ли подобный формат именно Вам – большой вопрос.

Лучшие услуги по открытию фондов

Как открыть инвестиционный фонд: ответы на Ваши вопросы

В этом разделе мы собрали накопившиеся за много лет моменты, вызывающие наибольший интерес наших клиентов. Но просим Вас помнить, что сведения, изложенные ниже, не стоит воспринимать как непосредственное руководство к действию или набор инструкций формата How To. Если Вам необходима конкретная помощь, договоритесь об условиях проведения индивидуальной консультации с нашими экспертами.

Это верно, что основная задача инвестиционного фонда – вложение средств в наиболее интересные и перспективные проекты?

Верно, но лишь частично. По сути, любой IF построен на неразрывной связке двух задач – инвестициях в конкретные проекты и извлечение максимально возможной выгоды в условиях коллективных вложений. Если же Вам кто-то скажет, что вся экономика держится именно на IF’ах, не верьте. Современное мироустройство значительно сложнее.

Если же Вам кто-то скажет, что вся экономика держится именно на IF’ах, не верьте. Современное мироустройство значительно сложнее.

Каковы основные преимущества группового инвестирования?

Их достаточно много, причём очевидных и бесспорных. Но – важное замечание – отнюдь не универсальных. Иными словами, аргументы «за» в одном случае могут запросто превратиться в пачку недостатков в другом. Всё зависит от множества индивидуальных особенностей и требует тщательного просчёта на этапе планирования.

Общие преимущества:

- Если вы знаете, как открыть инвестиционный фонд, имеете готовый проект и реальные цели, но не хватает финансовых ресурсов, общий пул средств будет очень кстати.

- Можно прибегнуть к услугам специалистов и привлечь их к работе. Сумма, необходимая на оплату их трудов, будет разделена между всеми участниками.

- Несколько более низкие операционные издержки (если инвестиционный фонд небольшой эффект будет особенно сильно выражен).

- Повышенный уровень диверсификации активов, что позволяет уменьшить (но не свести их к нулю!) риски, которые нельзя или очень трудно предсказать.

- Привлечение финансовых резервов сторонних лиц (есть юридические и организационные ограничения).

- Прибыль рассчитывается на основе вложенных средств.

Какая бывает классификация инвестиционных фондов?

Для полного ответа на этот вопрос необходим достаточно большой текст с инфографикой, ссылками на действующие нормативные акты и значительным по объёму аналитическим блоком. Мы сомневаемся, что подобная информация способна принести практическую пользу, поэтому ограничимся только самыми распространёнными вариантами.

Варианты IF:

- По формату: паевые, ETF, хедж.

- По возможности стороннего участия: открытые, закрытые (в последнем случаи паи распределяются только при создании фонда).

- По месту регистрации (привязке): в оншорах, мидшорах и чистых офшорах.

Как открыть инвестиционный фонд и не прогадать со структурой?

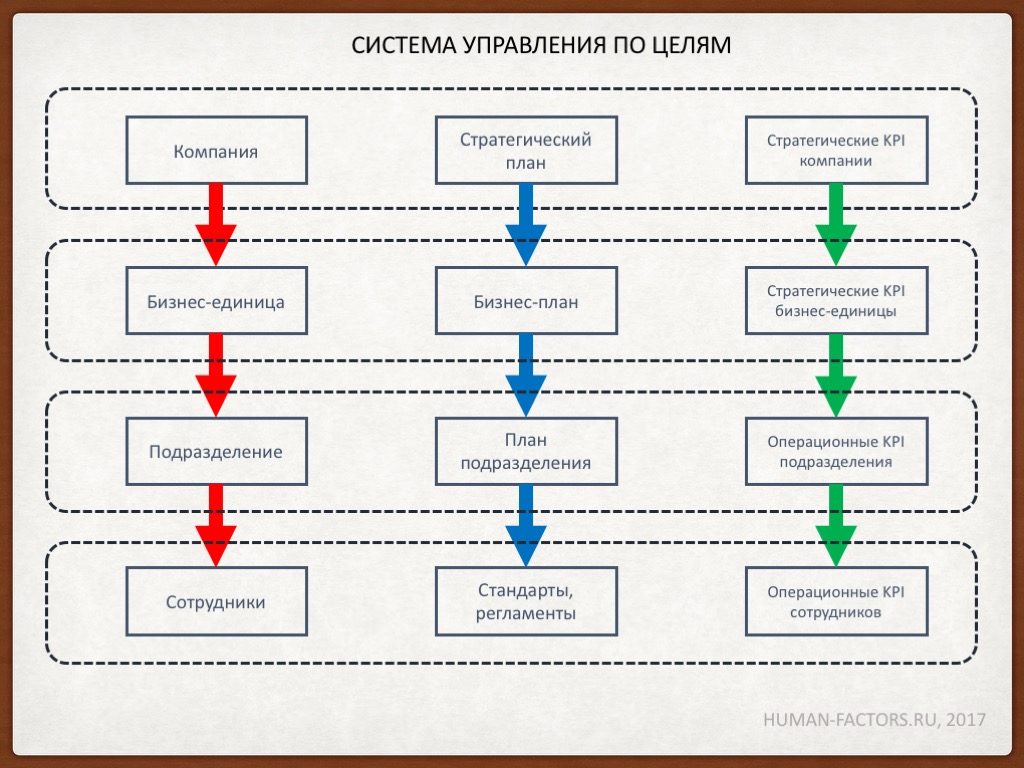

Худшее, что Вы можете сделать – это действительно начать гадать. Проекты такого уровня, как мы уже не раз говорили, предполагают расчёт и анализ всех возможных вариантов. Настоятельно рекомендуем привлечь к этому наших экспертов. Как минимум – на предварительном этапе. Касательно заданного вопроса можем сказать следующее: в каждой юрисдикции есть свои особые правила, но общие элементы, присутствующие практически всегда, от этого не меняются.

Настоятельно рекомендуем привлечь к этому наших экспертов. Как минимум – на предварительном этапе. Касательно заданного вопроса можем сказать следующее: в каждой юрисдикции есть свои особые правила, но общие элементы, присутствующие практически всегда, от этого не меняются.

«Обязательные» лица:

- Бенефициар, влияет на политику IF. Его ещё называют промоутером, владельцем или учредителем. Уточним, что в этой роли могут выступать как юридические, так и физические лица.

- Пайщики, или инвесторы. На базе их вложений и создаётся общий финансовый пул.

- Управляющая компания или отдельный управляющий.

- Кустодиан, или депозитарий. В его функции входит фактический учёт активов и ведение соответствующего реестра. Чаще всего эти задачи выполняет ЮЛ, имеющее специальную лицензию, или непосредственно банк.

- Регистратор. Организация, в задачи которой входит фактическое выполнение операций с акциями IF.

- Адвокат (юридическая компания). Занимается ведением документации.

- Брокер. Торгует акциями на бирже.

Я не знал, как открыть инвестиционный фонд, и мне посоветовали ПИФ. Это правильно?

От подобных «советчиков» следует держаться как можно дальше. Скажем там: рекомендация не совсем бессмысленная, и даже более того – вероятно, правильная. Но не зная Вашей конкретной ситуации, давать такие советы непрофессионально. Иными словами, если Вам порекомендуют купить, скажем, солидный Мерседес или Ауди, но машина нужна для перевозки картошки с дачи… Ну, Вы поняли.

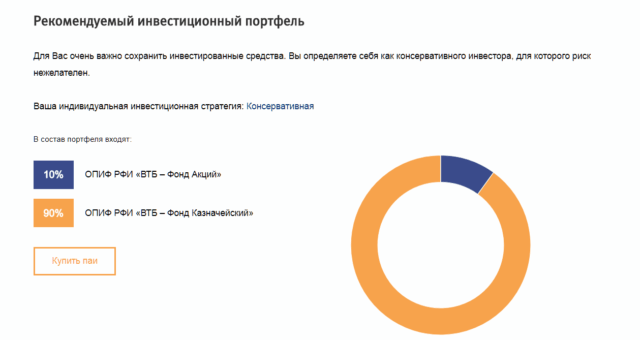

Во-вторых, Вы интересовались процедурой открытия, а не правовой формой инвестиционного фонда. А это совсем разные вещи. В-третьих, в некоторых случаях имеет смысл рассмотреть иные, альтернативные варианты, вообще не связанные с IF, и они станут лучшим выбором. Но, повторимся, в данной конкретной ситуации. Но чтобы не заканчивать ответ на вопрос читателя на минорной ноте, опишем наиболее важные моменты, касающиеся ПИФов (паевых / взаимных инвестиционных фондов). Которые действительно являются самым популярным форматом, хотя и далеко не единственно возможным.

Которые действительно являются самым популярным форматом, хотя и далеко не единственно возможным.

Обратите внимание:

- Не имеет статуса юридического лица.

- Право распоряжения активами принадлежит управляющей структуре, работа которой в свою очередь контролируется владельцем фонда.

- Надзорный орган – национальный финансовый регулятор той юрисдикции, где зарегистрирован ПИФ.

- Для создания паевого фонда обязательно нужны «свои» инвесторы.

- Структуры для управления фондом можно зарегистрировать самостоятельно.

- Размещение паёв в депозитарии обязательно.

Какие цели и преимущества преследуются при создании частных инвестиционных фондов? Только получение прибыли?

Конечно же, нет. Общее неформальное правило гласит: если Вы знаете, как открыть инвестиционный фонд, то понимаете, зачем он, собственно, нужен. Но достаточно часто встречается ситуация, когда необходимо решить конкретную задачу, и стоит вопрос выбора подходящих средств для достижения этого. И в этом случае разговор об особенностях и целях IF будет вполне уместным.

И в этом случае разговор об особенностях и целях IF будет вполне уместным.

Задачи, которые может решать инвестиционный фонд:

- Привлечение дополнительных финансовых средств.

- Безопасное (с определёнными оговорками) инвестирование с минимумом риска. Благодарить за это следует саму правовую структуру ПИФа.

- Оптимизация налогового бремени.

- Объединение (интеграция) фонда и иного существующего бизнеса.

Отдельно выделим преимущества для бенефициаров:

- Эффективный инструмент коллективного инвестирования. Его стоит рассмотреть в первую очередь, если планируется большой и сложный проект, требующий расширенного финансирования.

- Определённая статусная составляющая.

- Существенное сокращение дистанции между владельцами средств (инвесторами), лицами, которые нуждаются в финансировании и бенефициарами фонда.

- Формализация и узаконивание правовых отношений с инвесторами.

- Повышенная защита активов.

- Предварительное согласование деталей сделки до её фактического оформления.

- Существенная налоговая экономия.

Как открыть инвестиционный фонд?

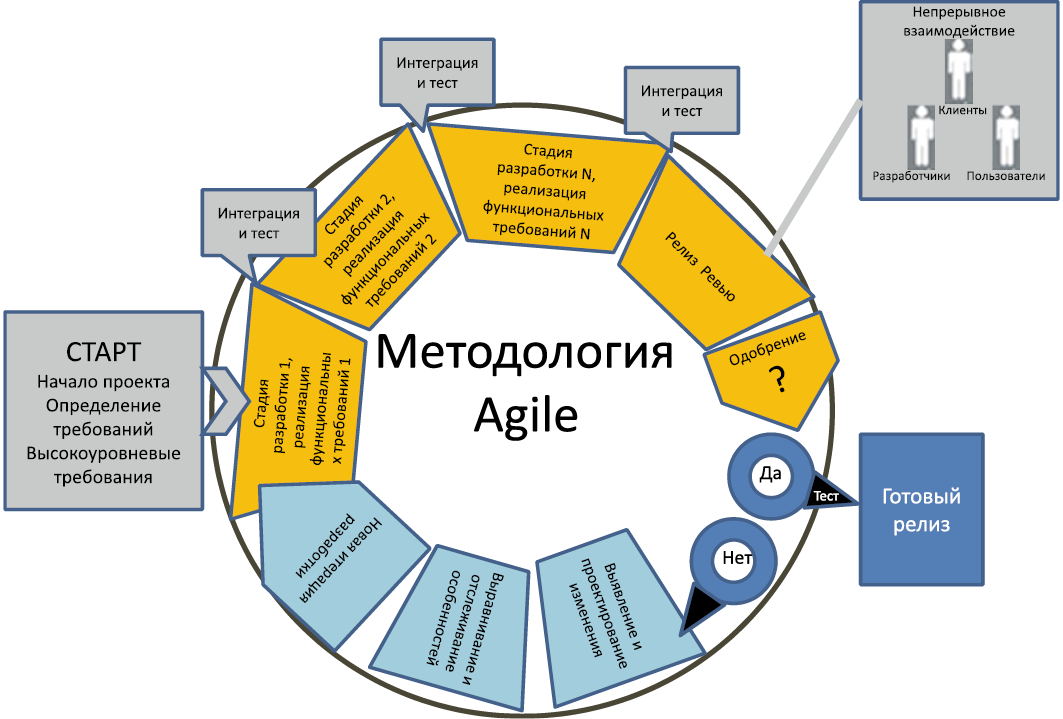

Говорить о конкретике, не зная типа фонда, юрисдикции, где он будет расположен, поставленных задач и величины, хотя бы ориентировочной, финансовых ресурсов, бессмысленно. Поэтому мы расскажем об основных, базовых стадиях, которые присутствуют практически всегда.

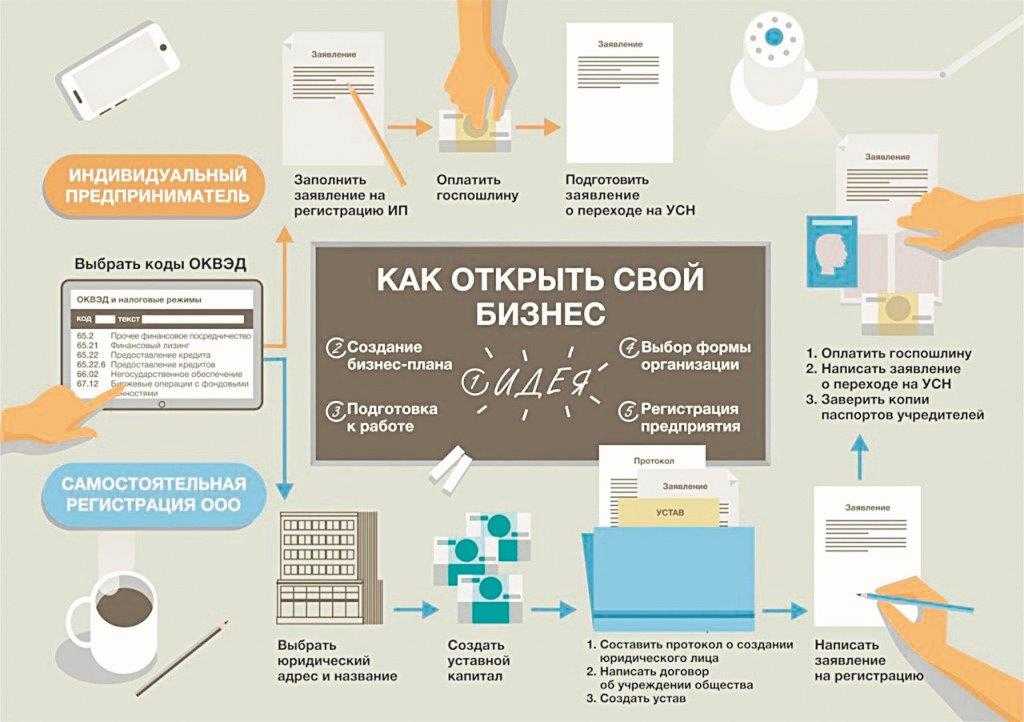

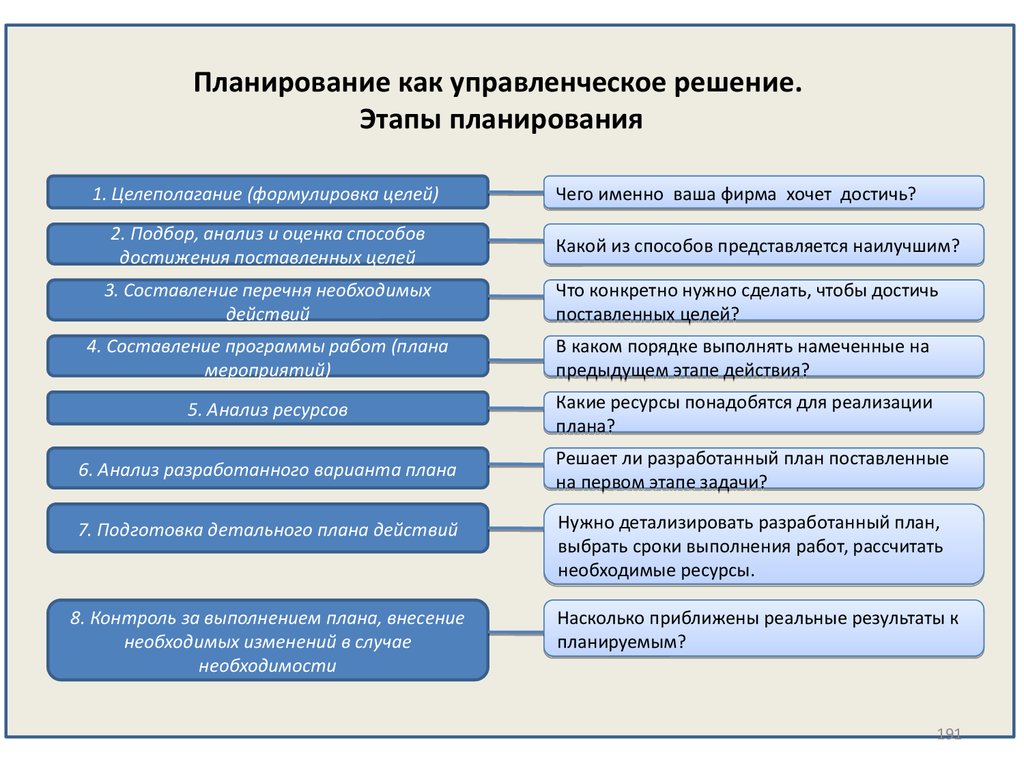

Этапы создания:

- Адаптация типового проекта под конкретный фонд.

- Разработка принципов и правил управления.

- Государственная регистрация.

- Непосредственное формирование финансового пула.

Что это такое – индексные или сырьевые фонды?

Фактически – хорошая, хотя и не универсальная, альтернатива традиционным инвестиционным фондам. Индексные (или ETF – Exchange Traded Fund) «живут» на индексах акций, или на каких-либо сырьевых ресурсах. По сравнению с классическими ПИФ, имеют два несомненных преимущества: доходность и инвестиционная привлекательность, т. к. паи ETF торгуются на биржах.

Хедж-фонды

Их ещё называют защищёнными, что автоматически повышает привлекательность формата в глазах инвесторов. Если опустить детали и сосредоточиться на главном, то выяснится, что по своей сути хедж-фонды – это, фактически, партнёрства, которые объединяют вкладчиков и управляющего в единый правовой формат.

Они создаются исключительно с целью извлечения прибыли, но с особым акцентом на безопасность и предсказуемость инвестиций. Отметим, что классический хедж-фонд (весьма распространённая в мировом масштабе структура) зарабатывает вне зависимости от текущих условий на рынке. Общая схема его работы примерно следующая: покупка непопулярных акций или ценных бумаг – их переоценка – перепродажа с прибылью.

Знаю, как открыть инвестиционный фонд, но мои эксперты предлагают рассмотреть ещё и хедж. Это хороший совет?

Безусловно, хороший. Как минимум из-за того, что появляются альтернативные варианты, по сути – выбор. Будет ли он правильным – вопрос открытый, и в рамках данной статьи ответа на него не последует, т. к. для этого необходимо учесть множество факторов. Поэтому мы порекомендуем читателю договориться с нашими экспертами об условиях проведения индивидуальной консультации, в ходе которой Вы получите всю информацию для принятия решения.

к. для этого необходимо учесть множество факторов. Поэтому мы порекомендуем читателю договориться с нашими экспертами об условиях проведения индивидуальной консультации, в ходе которой Вы получите всю информацию для принятия решения.

Вкратце отличия ПИФа от хедж-фонда таковы:

- Ценные бумаги. Акции и облигации / То же, дополнительно – опционы, товары и т. д. плюс «короткие продажи». Последнее означает, что появляется возможность заработать на колебаниях рынка.

- Оплата услуг управляющего. Отсутствует стимул (от 0% от величины активов) / Есть стимул (реальные %% от прибыли).

- Доля участия управляющего и/или менеджеров. Нет / да.

- Инструменты управления. Всё стандартно (жёсткие рамки, мало пространства для манёвра) / Хорошие условия для манёвра, несколько стратегий развития, максимальная гибкость.

Уточним, что ведущие экономисты считают хедж-фонды несколько рискованным инвестиционным инструментом, хотя и достаточно прибыльным. Поэтому, выбирая подобный формат, следует быть предельно осторожным.

Поэтому, выбирая подобный формат, следует быть предельно осторожным.

Какие существуют вилы и типы хедж-фондов?

Основных вариантов всего три, квалификационный критерий – география деятельности и тип активов.

Хедж-фонды работают…:

- … в масштабе всей Земли, с активами некоторых компаний, но лишь после тщательного предварительного изучения.

- … исключительно на фондовых площадках, основной профиль – переоценка активов юридического лица (компании).

- … на рынках только некоторых стран.

Что это такое – ETF-фонды?

Как часто говорят ведущие финансисты, если Вы знаете, как открыть инвестиционный фонд с повышенной прибыльностью, то Вы, вероятнее всего, открываете именно ETF. Это, разумеется, шутка, но в ней есть немалая доля правды. Например, ETF-фонды выгоднее (если так можно вообще говорить!) ПИФов примерно на 0,8% из расчёта годовой прибыли. Но неужели ETF – это формат без недостатков? К сожалению, нет. В нем есть и плюсы, и минусы, а также моменты, которые могут быть и тем, и другим в зависимости от ситуации.

Обратите внимание:

- Пай в ETF-фонде можно купить на бирже, причём существенно дешевле «номинала».

- Жёсткая зависимость от одного направления инвестирования (ПИФ – диверсифицирован).

- «Пассивная» структура инвестиций в настоящее время не является популярной в мире.

Не знаю, как открыть инвестиционный фонд и получить необходимые лицензии. Что делать?

Непосредственное создание IF не требует существенных усилий, а сама процедура достаточно проста и понятна (по соответствующим меркам). К сожалению, о лицензировании такого не скажешь. Организационные мероприятия сложны и часто запутанны, поэтому многие заинтересованные лица отказываются от этой идеи в пользу более простых схем. И напрасно!

Если проблема – только лишь в подготовке, а не дефиците финансирования, то мы Вам точно сможем помочь. Эксперты Internationalwealth.info активно работают с подобными проектами с момента основания портала. Мы проанализируем имеющиеся исходные данные, рассчитаем уровень необходимых вложений и предложим несколько схем практической реализации. И, конечно же, поможем с лицензированием.

И, конечно же, поможем с лицензированием.

Основные этапы получения разрешений:

- Регистрация управляющей структуры (ОАО, ЗАО и др.).

- Подготовка пакета бухгалтерских документов.

- Подготовка отчётности по компании.

- Подтверждение из банка (о том, что уплачены все необходимые пошлины).

- Стандартное заявление на получение лицензии.

- Подготовка учредительных документов.

- Официальные документы, подтверждающие квалификацию и опыт сотрудников фонда.

Итак, как открыть инвестиционный фонд в 2022 году? Насколько сложны обязательные административные процедуры? Какой формат фонда выбрать? Мы постарались дать чёткие и однозначные ответы на все эти непростые вопросы. Если же Вам необходима адресная консультация или комплексная экспертная поддержка, обратитесь к нашим специалистам (e-mail [email protected]).

Удачи во всех бизнес-начинаниях!

Какими бывают инвестиционные фонды по степени открытости?

Вопрос не совсем корректный. Мы предположили, что Вас интересует классификация, в основе которой лежат понятия «открытый», «закрытый» и «интервальный». Разница между этими форматами следующая. 1) Открытые IF. Купить или продать пай можно без ограничений по времени. Его стоимость рассчитывается каждый день. 2) Закрытый IF. Самый «неудобный» формат, фонд создаётся на ограниченное время, выкупить пай можно только после окончания срока существования фонд. 3) Интервальный IF. Компромиссный вариант. Вы можете купить или продать паи несколько раз, во время действия специальных временных окон. Стоимость пая рассчитывается в конце каждого месяца и в конце интервала.

Мы предположили, что Вас интересует классификация, в основе которой лежат понятия «открытый», «закрытый» и «интервальный». Разница между этими форматами следующая. 1) Открытые IF. Купить или продать пай можно без ограничений по времени. Его стоимость рассчитывается каждый день. 2) Закрытый IF. Самый «неудобный» формат, фонд создаётся на ограниченное время, выкупить пай можно только после окончания срока существования фонд. 3) Интервальный IF. Компромиссный вариант. Вы можете купить или продать паи несколько раз, во время действия специальных временных окон. Стоимость пая рассчитывается в конце каждого месяца и в конце интервала.

Какие существуют инвестиционные фонды по типу активов (паёв)?

Некоторые из них уже рассмотрены в основном материале, но для полноты картины упомянем полный спектр вариантов, которые есть у инвесторов. Итак, IF бывают: 1) Акций (не менее 50% активов). 2) Облигаций (не менее 50% активов). 3) Смешанных инвестиций (без ограничений в пропорциях акции / облигации) Хороший вариант для осторожных инвесторов. 4) Индексные (если бумаги котируются на биржах). 5) Денежного рынка (альтернатива «короткому» банковскому вкладу). 6) Фондов (вложения в другие IF). 7) Недвижимости (бывают рентные и девелоперские). 8) Ипотечные (вложения в закладные по кредитам под залог покупаемой квартиры). 9) Венчурных инвестиций (финансирование крупных новых проектов). 10) Прямых инвестиций (непосредственные вложения в бизнес-компании).

4) Индексные (если бумаги котируются на биржах). 5) Денежного рынка (альтернатива «короткому» банковскому вкладу). 6) Фондов (вложения в другие IF). 7) Недвижимости (бывают рентные и девелоперские). 8) Ипотечные (вложения в закладные по кредитам под залог покупаемой квартиры). 9) Венчурных инвестиций (финансирование крупных новых проектов). 10) Прямых инвестиций (непосредственные вложения в бизнес-компании).

Какие инвестиционные фонды в России пользуются популярностью?

Ситуация в этом секторе рынка быстро меняется. Наиболее востребованными «здесь и сейчас» в РФ являются: 1) Государственные фонды. Это пенсионный, страховой, социальный, ОМС и ФНБ. Вложения в них мало прибыльны, но зато почти лишены риска. 2) Негосударственные (тот же НПФ). Относительно новый финансовый инструмент, в перспективе может оказаться как весьма прибыльным, так и «тупиковым». 3) Фонды коллективного инвестирования. Стандартный вариант для инвесторов. Бывают акционные и паевые ФКИ. 4) Венчурные фонды, работающие под присмотром государства, но напрямую ему не подчиняющиеся. Хорошие примеры – «Сколково», «Роснано» и некоторые другие. Самые перспективные, если не изменится общий политический вектор.

Хорошие примеры – «Сколково», «Роснано» и некоторые другие. Самые перспективные, если не изменится общий политический вектор.

Как открыть инвестиционную компанию? Бизнес-план, виды и этапы развития

- 6 Февраля, 2020

- Бизнес планы

- Юлия Лобач

Сталкиваясь с обслуживаниями на финансовом рынке, многие состоятельные бизнесмены задают вопрос о том, как открыть инвестиционную компанию. Большая часть отказывается от этой идеи, решив, что такое попросту невозможно. На самом же деле реализовать подобную мечту вовсе не сложно. У любого инвестора имеется шанс создать такое учреждение, которое будет отвечать всем наиболее современным требованиям, оказывая финансовые услуги высокого качества. Подобные компании представляет собой организации, занимающиеся вложением денежных средств инвесторов в разные проекты, и на фондовых рынках в том числе.

Этапы развития с нуля

Разберемся, как открыть инвестиционную компанию с нуля.

Чтобы запустить такую организацию, необходимо, как и в прочих случаях, пройти несколько следующих этапов. В общей ситуации весь процесс будет выглядеть так:

- Стадия осмысления базовой идеи, а вместе с тем и миссии запланированной организации.

- Проведение разработки бизнес-плана проекта.

- Выбор организационного правового формата собственности учреждения.

- Проведение оценки имеющихся ресурсов и способов развития намеченного бизнеса.

- Принятие решения об открытии инвестиционного проекта и достижение непосредственного осуществления идеи.

Этап осмысления общей идеи компании и ее миссии

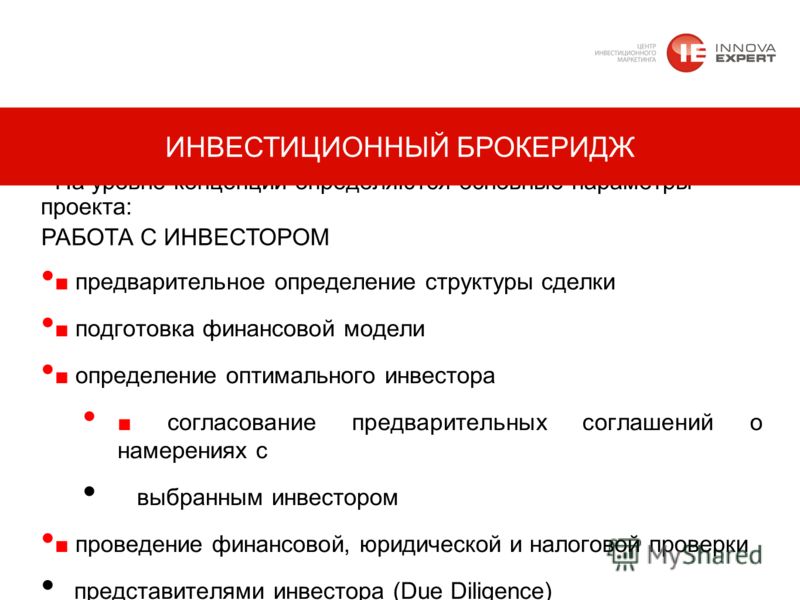

В рамках общения с инвестиционными брокерами многих бизнесменов наверняка посещала мысль о том, что оказываемые услуги могли бы отличаться более высоким качеством. Именно данное обстоятельство сможет подтолкнуть к запуску собственной организации и решению вопроса о том, как открыть инвестиционную компанию.

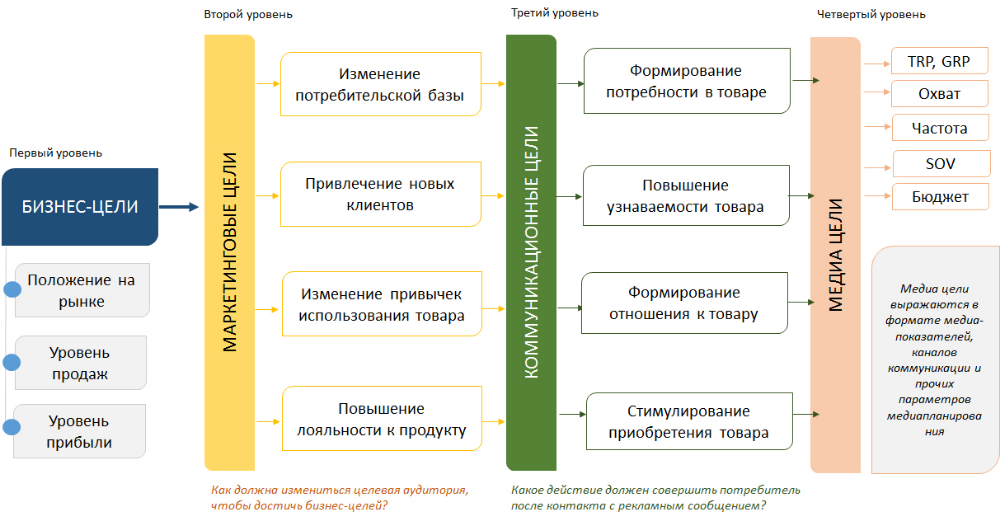

Миссия учреждения представляет собой основную цель компании, и в этом случае она может звучать, к примеру, как «предоставление оказания услуг брокерского обслуживания и инвестиционного консультирования на высоком уровне, что позволяет учитывать все интересы клиентов». Далее поговорим о стратегии развития.

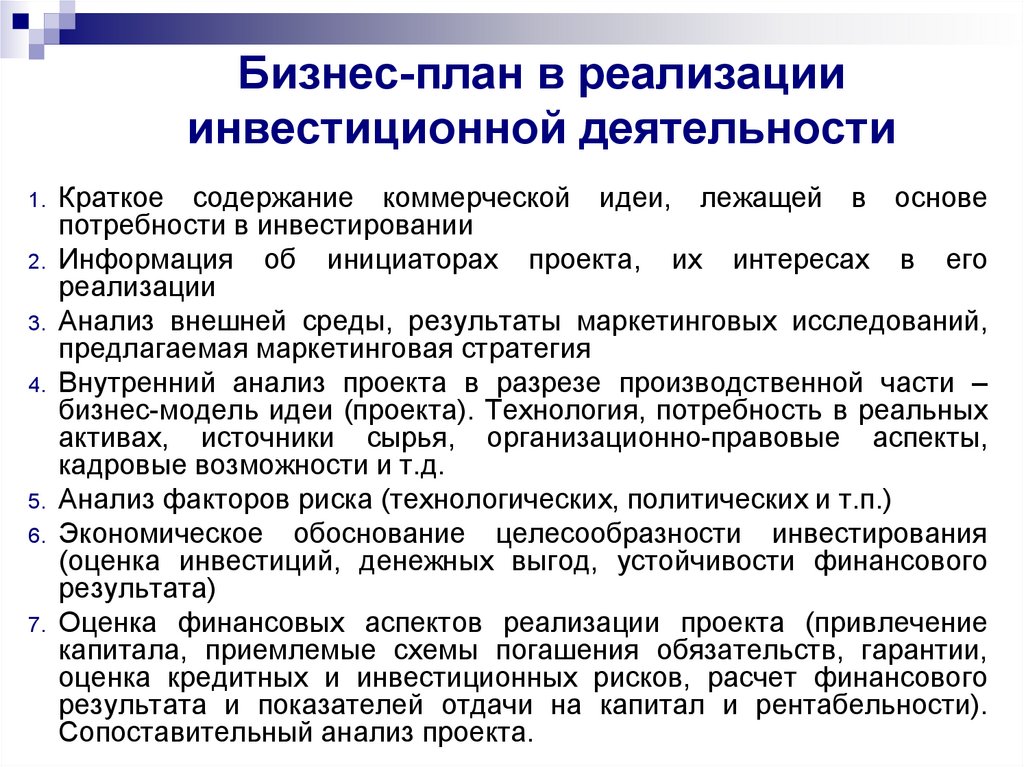

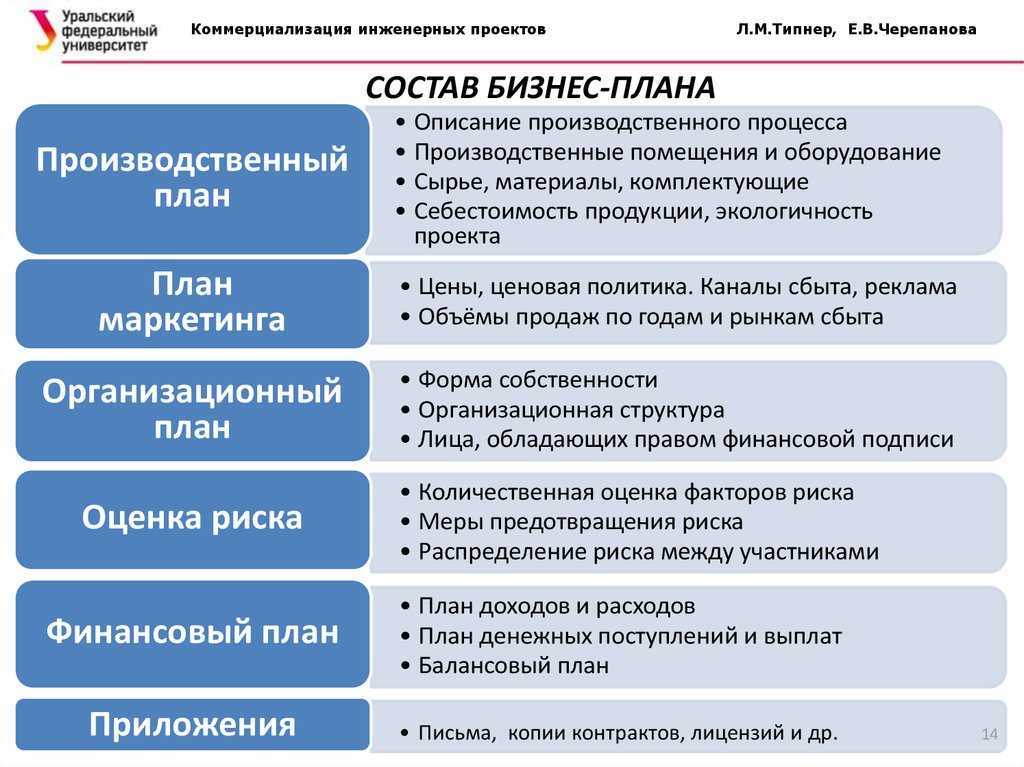

Бизнес-план проекта

Чтобы понять, как открыть инвестиционную компанию, следует начать с проработки бизнес-плана.

Схема организации дает возможность:

- Рассмотрения сильных и слабых сторон будущей организации.

- Определения маркетингового плана.

- Рассмотрения финансовой стратегии.

- Проведения анализа имеющейся внешней и внутренней среды.

Бизнес-план выступает основным документом. В связи с этим процессу его разработки, как и стратегии развития будущего учреждения в целом, стоит уделять особое внимание. Примеры инвестиционных планов компаний можно всегда найти в открытых источниках. Правда, лучше всего доверить их разработку грамотным профессионалам.

Основные разделы

В качестве примера приведем общую схему бизнес-проекта.

Итак, основными его разделами должны стать следующие пункты:

- Резюме и краткая характеристика запланированного бизнеса.

- Основная идея и стратегия.

- Проведение анализа рынка и изучение концепций маркетинга.

- Поставки и сырье.

- Местоположение и окружающая среда.

- Технология и проектирование.

- Трудовой ресурс.

- Планирование фактической реализации проекта.

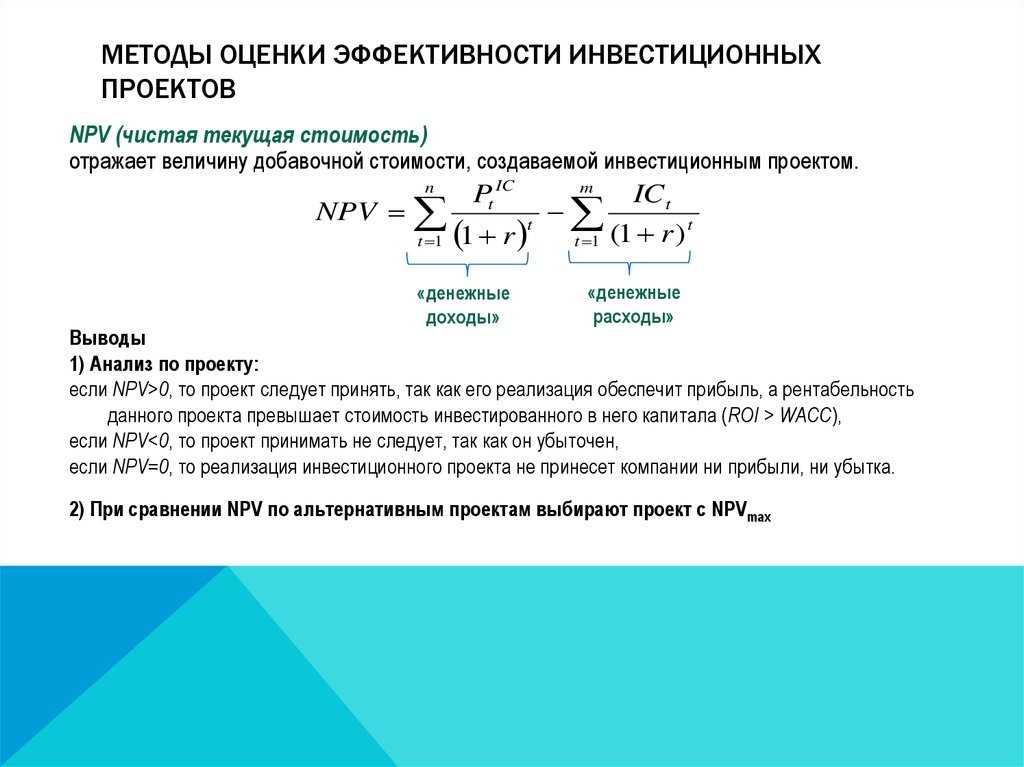

- Оценка эффективности инвестиций.

Виды инвестиционных компаний и выбор формата собственности

Согласно изменениям Гражданского кодекса, наиболее распространенными организационными правовыми формами выступают:

- Тип учреждения ООО, то есть речь идет об обществе с ограниченной ответственностью.

- АО или ПАО представляют собой публичные акционерные организации.

- ЗАО или по-другому НАО являются непубличными (закрытыми) акционерными обществами.

Целесообразно у будущих контрагентов выяснить, какая именно организационная форма является более предпочтительной для них. Дело в том, что вид компании может оказывать влияние на планирование инвестиционной работы учреждения, так как фирма в случае публичного общества обладает возможностью по привлечению акционеров, а в случае непубличного типа может это сделать на определенных российским законодательством условиях.

Как открыть инвестиционную компанию в России, интересно многим.

Управление и варианты развития бизнеса

Необходимо оценивать имеющиеся ресурсы. В том числе учитываются кадровые возможности, определяется форма их привлечения:

- Ставка на партнерство.

- Проведение сотрудничества на постоянной основе.

- Наличие временной, почасовой загруженности.

- Предпочтение сотрудничества в форме консультантов и другое.

Что еще предполагает управление инвестиционной компанией? Не менее важным является определение финансового плана и источников финансирования. Необходимо тщательно проанализировать бизнес инвестиционной организации, особенно, когда имеется несколько стратегий по каждому из предполагаемых направлений деятельности.

Необходимо тщательно проанализировать бизнес инвестиционной организации, особенно, когда имеется несколько стратегий по каждому из предполагаемых направлений деятельности.

Не стоит бояться привлекать инвесторов, в особенности когда финансовые средства для открытия инвестиционного учреждения находятся в дефиците. Особое внимание требуется обращать на договор, заключаемый с инвестором.

Принятие решения по поводу открытия инвестиционной организации и осуществление идеи

После проведения тщательной проработки всех волнующих вопросов, необходимо задуматься еще раз о целесообразности создания такой компании на рынке инвестиционных услуг. В том случае, если решимость действовать все еще сохраняется, стоит приступить к реализации задуманного плана. На первой стадии нужно провести собрание учредителей и принять соответствующие документы.

Стоит отметить, что такие бумаги играют крайне важную роль в рамках работы организации, в связи с этим стоит доверить их разработку профессионалам. При их составлении, разумеется, будут потрачены деньги, зато в будущем все это обернется многократной прибылью, особенно если юрист, составляющий их, учтет все имеющиеся нюансы.

При их составлении, разумеется, будут потрачены деньги, зато в будущем все это обернется многократной прибылью, особенно если юрист, составляющий их, учтет все имеющиеся нюансы.

Какие сведения нужно подготовить?

Целесообразно подготовить следующие данные:

- Полное и сокращенное наименование организации.

- Информация о правовой форме фирмы.

- Сведения о юридическом адресе.

- Размер уставного капитала и его последующее распределение в долях между учредителями.

- Порядок образования уставного капитала.

- Информация об учредителях.

- Предполагаемая стратегия управления соответствующей организацией.

Очень важным решением выступает и выбор банка, в котором будет открыт расчетный счет. Необходимо, помимо всего прочего, разработать форму стандартной документации: всевозможные договора наряду с контрактами и так далее. На следующей стадии потребуется получить лицензию на финансовый рынок в Департаменте допуска. Именно такое отделение Центрального банка вслед за упразднением ФСФР занимается предоставлением лицензий для осуществления работы на финансовом рынке.

Остается оплатить все необходимые пошлины со сборами, получить нужные бумаги и начать работу согласно инвестиционному плану. Как видите, открыть инвестиционную организацию совершенно не сложно. Для этого вовсе не требуется обладать какими-то особыми знаниями. Любым предпринимателем может быть открыто свое учреждение такого рода, и можно попробовать реализовать в нем все те нововведения, о которых мечтает будущий предприниматель, и которые, согласно его мнению, дадут возможность остальным инвесторам с комфортом получать прибыль.

Общая инструкция по открытию инвестиционной компании

Важно определить, с какими инвестициями будет проводиться работа, в какой рыночной сфере будет задействовано учреждение. Частные фирмы взаимодействуют с такими типами деятельности, как, например, операции с акциями или облигациями. Многими из них принимаются товарные фьючерсы, строятся валютные и опционные стратегии.

Создавать собственную инвестиционную фирму довольно просто, когда человек выступает ее владельцем или оператором. Важно определиться, в какие именно области клиенты станут вкладывать средства, и как правильно распоряжаться капиталом согласно выбранному направлению.

Важно определиться, в какие именно области клиенты станут вкладывать средства, и как правильно распоряжаться капиталом согласно выбранному направлению.

В том случае, если планируется приступать к более крупным операциям при развитии инвестиционной компании, а вместе с тем нанять штат сразу из нескольких сотрудников, стоит рассмотреть возможность организации компании по ведомственной линии. Можно открыть отделы, которые будут заниматься облигациями, валютой, а также центры для инвесторских и административных вопросов во главе каждого из которых нужно поставить старшего сотрудника.

Важно подумать о подходящем типе юрлица. Большинство инвестиционных учреждений организовано в форме мини-корпораций или обществ с ограниченной ответственностью. Лучше всего посоветоваться с личным бухгалтером касательно вопроса о наиболее подходящем налоговом статусе.

Это позволит не просто открыть инвестиционную компанию, а сделать ее успешной и прибыльной.

Похожие статьи

Бизнес планы

С чего начать табачный бизнес: особенности, юридические тонкости, советы и рекомендации

Бизнес планы

Как открыть детское кафе с нуля: составление бизнес-плана, оформление документов, расходы и прибыль

Бизнес планы

Чайный бизнес с нуля: бизнес-план, пакет документов, вложения и рентабельность

Бизнес планы

Как открыть ломбард: пошаговая инструкция, финансовые затраты, развитие

Бизнес планы

Коптильня как бизнес.

Коптильня для малого бизнеса

Коптильня для малого бизнеса

Бизнес планы

Как открыть пекарню с нуля: пошаговая инструкция, бизнес-план, оформление пакета документов, налоги и прибыль

Инвестиции для начинающих: с чего начать, инструкция

Как не броситься в инвестирование с головой и не потерять все — подробный гид по первым шагам на бирже

Фото: Shutterstock

-

Что это такое

-

Как инвестировать

-

Диверсифицированный портфель

-

Куда инвестировать

-

С какой суммы начинать

-

Инструкция

-

Типичные ошибки

Инвестирование стало очень доступным. Сейчас достаточно скачать приложение, заключить в два клика договор с брокером и начать покупать активы. Разбираемся, сколько нужно денег для старта, в какие активы вкладываться и как изменить потребительское мышление на инвестиционное.

www.adv.rbc.ru

Что такое инвестированиеИнвестирование — это вложение собственных или заемных средств с целью получить прибыль. Инвестировать можно как в финансовые инструменты, например, ценные бумаги, так и в недвижимость, промышленность и так далее. Доход при инвестировании может формироваться разными способами в зависимости от выбранной стратегии.

Аналитик ФГ «Финам» Юлия Афанасьева считает, что начинать инвестировать можно только тогда, когда доходы начинают превышать расходы. «Необязательно иметь какие-то существенные накопления или ждать, когда они появятся. Начинать инвестиции

можно с небольших сумм. Также неплохо до начала инвестиций обзавестись «финансовой подушкой безопасности», пусть не материальной, но в лице страховок от потери имущества, трудоспособности или работы», — рассказала она.

Аналитик «Фридом Финанса» Елена Беляева посоветовала сначала провести анализ текущего финансового положения, чтобы найти резервы для инвестирования: «Обычно оптимизация текущих расходов позволяет выделить порядка 10% дохода».

По словам Беляевой, инвестиции обычно делятся на две части, одна — защитная, другая — доходная. Защитная часть предназначена для покрытия непредвиденных расходов, например при потере работы, автоаварии или других непредвиденных событий, эта часть сбережений вкладывается только в ликвидные активы.

Смысл инвестиций — достигнуть поставленных финансовых целей, например:

-

сформировать финансовую «подушку безопасности», ее можно положить на вклад с возможностью частичного снятия, отметил глава школы Мосбиржи Валерий Скотников;

-

заработать необходимую сумму на серьезные покупки;

-

защитить свой капитал от инфляции;

-

застраховать свой постоянный источник заработка дополнительным доходом от инвестиций;

-

приумножить финансы для своих детей;

-

создать свой личный пенсионный фонд, который через много лет будет приносить пассивный доход.

Фото: Shutterstock

Как инвестироватьИнвестировать можно разными способами. Условно их можно поделить на два направления: через посредников, которые будут управлять вашим капиталом, и самостоятельно. Какой вариант лучше выбрать, зависит и от первоначальных вложений, целей инвестирования, и времени, которое вы готовы потратить на сам процесс. Рассмотрим оба направления подробнее.

-

Вариант, когда вашими активами управляют специалисты. Сюда входят:

-

банковские вклады как самый простой и надежный вариант инвестирования. Вы передаете банку свой капитал, он его использует и платит за это определенный процент. Доходность, скорее всего, будет примерно равна уровню инфляции или меньше него;

-

паевые инвестиционные фонды (ПИФ). Их можно подобрать по уровню предполагаемой доходности и активам, которые будут покупать их управляющие.

Гарантированного дохода здесь не найти, но многое зависит и от выбранных активов, и от компетенций управляющей компании, и здесь также есть комиссии, которые удерживает управляющая;

Гарантированного дохода здесь не найти, но многое зависит и от выбранных активов, и от компетенций управляющей компании, и здесь также есть комиссии, которые удерживает управляющая; -

доверительные управляющие.

Банк России ведет реестр инвестиционных советников, которые соответствуют его требованиям. Кроме того, банки, брокеры и управляющие компании также должны получать лицензию регулятора.

-

Вариант, когда вы самостоятельно будете принимать решения и совершать торговые операции. Такой подход требует и знаний, и времени. Необходимо будет самостоятельно разрабатывать стратегию, выбирать активы, формировать портфели и заключать сделки.

Самый простой способ — это инвестировать на бирже через брокеров, выполняющих роль посредников. Сама площадка через процедуру листинга отбирает тех эмитентов

и бумаги, которые соответствуют определенным требованиям. Мосбиржа может добавить ценные бумаги

в котировальные списки — первый и второй уровень, а также в некотировальный список — третий уровень. Чем он выше, чем надежнее считаются бумаги. Риски там также присутствуют, но их меньше, чем на внебиржевых площадках.

Самый простой способ — это инвестировать на бирже через брокеров, выполняющих роль посредников. Сама площадка через процедуру листинга отбирает тех эмитентов

и бумаги, которые соответствуют определенным требованиям. Мосбиржа может добавить ценные бумаги

в котировальные списки — первый и второй уровень, а также в некотировальный список — третий уровень. Чем он выше, чем надежнее считаются бумаги. Риски там также присутствуют, но их меньше, чем на внебиржевых площадках.

Инвестор должен понимать, что инвестиции — это всегда риск. Вне зависимости от того, какой актив вы выберете, вы рискуете потерять как минимум часть своего капитала. Чтобы снизить вероятность таких потерь, рекомендуется раскладывать деньги по разным активам так, чтобы в случае проблем с одним из них, другие оказались в безопасности и защитили ваши накопления.

Приведем пример. Какую-то часть средств инвестор положил на банковский вклад. Если банк входит в систему страхования вкладов, то сумма до ₽1,4 млн будет защищена государством. Другую часть инвестор вложил в наименее рисковые ценные бумаги, например, в государственные облигации (ОФЗ), еще часть — в золото, и какой-то процент капитала вложил в акции. Распределение может быть разным в зависимости от ваших целей и склонности к риску.

Классическим подходом считается так называемый вечный портфель. Его разработал экономист Гарри Браун в начале 1980-х годов. По его задумке, капитал необходимо разбить в равных долях, то есть по 25%, на четыре вида активов — длинные и краткосрочные государственные облигации, акции роста и драгоценные металлы. Ребалансировать портфель он предлагал всего лишь раз в год. Это значит, что необходимо посмотреть, как за год изменилось распределение капитала в существующих активах и либо продать то, что сильно выросло в цене, либо докупить то, что упало, чтобы баланс снова был ровный.

Еще один вариант диверсификации портфеля был предложен миллиардером и основателем хедж-фонда Bridgewater Associates Рэйем Далио. Он назвал этот портфель «всепогодным», так как, по его мнению, он работает при любых экономических условиях, а именно:

-

инфляционный период, когда цены растут;

-

дефляционный период, когда цены падают;

-

« бычий рынок », когда фондовый рынок и экономика растут;

-

« медвежий рынок », когда фондовый рынок и экономика падают.

По мнению Далио, распределять портфель нужно следующим образом:

-

40% — долгосрочные казначейские облигации США;

-

30% — акции;

-

15% — среднесрочные облигации;

-

7,5% — золото;

-

7,5% — сырьевые товары.

Помимо диверсификации по типу актива существует также диверсификация по странам и отраслям экономики.

Все время

График…

Куда инвестировать начинающимСуществуют разные типы инвестиционных инструментов. Их можно разделить условно на три типа: высокорисковые, со средним риском и относительно безрисковые.

«Любые инвестиции связаны с рисками, это их суть, риск — это единственный параметр, который в инвестициях можно четко контролировать. Например, государственные облигации считаются наименее рисковым инструментом. Акции, то есть участие в капитале компании, — это высокий риск», — отметил глава школы Мосбиржи Валерий Скотников.

По его словам, инструменты необходимо выбирать таким образом, чтобы они соответствовали целям и риск-профилю. Риск-профилирование позволяет определить, к каким максимальным потерям готов начинающий инвестор, пояснил Скотников. «Лучше включать в портфель разные по степени риска и доходности. То есть, в портфеле должны быть не только инструменты фондового рынка, но и недвижимость, золото (физическое или биржевой фонд на него)», — отметил он.

-

Депозиты в банках, входящих в систему страхования вкладов. Таким образом, они застрахованы государством. Даже если вы хотите вложить более ₽1,4 млн, можно разложить капитал по нескольким банкам. Как правило, банки предлагают вклады под процент на уровне около ставки рефинансирования ЦБ или превышающей ее ненамного;

-

Облигации федерального займа (ОФЗ) считаются самым безопасным типом облигаций. По сути, вы даете в долг государству на определенный срок. В течение этого времени вы получаете купонные выплаты, а по окончании срока — также номинальную стоимость бумаги, обычно это ₽1 тыс. Как и в случае с другими ценными бумагами, есть возможность и спекуляций на цене, так как рыночная стоимость ОФЗ может меняться. Риски невыплаты купонов или возмещения минимальны;

-

Облигации коммерческих компаний уже не так безопасны, ведь компания может обанкротиться и отказаться от выплат, поэтому стоит проверять надежность и долговую нагрузку эмитентов;

-

ETF — это биржевые инвестиционные фонды на различные индексы.

Они дают возможность купить маленький кусочек набора активов. Если это активы собраны вслед за каким-то индексом (например, биржевым), то, владея долей этого фонда, вы будете фактически следовать за этим индексом. Стоит учитывать страновые, инфраструктурные и рыночные риски. Например, 27 июня Мосбиржа прекратила листинг иностранного фонда FXRB от компании FinEx, так как стоимость чистых активов фонда упала до нуля.

Они дают возможность купить маленький кусочек набора активов. Если это активы собраны вслед за каким-то индексом (например, биржевым), то, владея долей этого фонда, вы будете фактически следовать за этим индексом. Стоит учитывать страновые, инфраструктурные и рыночные риски. Например, 27 июня Мосбиржа прекратила листинг иностранного фонда FXRB от компании FinEx, так как стоимость чистых активов фонда упала до нуля. -

ПИФы — паевые инвестиционные фонды, это также способ вложиться в набор активов. Пай ПИФа представляет собой ценную бумагу, удостоверяющую право собственности на часть имущества фонда;

-

Драгоценные металлы, например, золото. Его можно купить разными способами — в слитках в банке, с помощью биржевых фондов, обезличенных металлических счетов и так далее.

-

Устойчивые валюты. Сейчас покупать некоторые иностранные валюты стало сложнее из-за ограничений, к тому же, такие покупки также связаны с рисками.

Доллар и евро стали называть «токсичными валютами». По словам аналитика «Фридом Финанса» Елены Беляевой, валюта является подходящим видом актива для создания подушки безопасности «на черный день». Безналичную валюту можно купить на Московской бирже через брокера, который предоставляет клиентам такой доступ. По ее словам, нужно найти вариант, когда за удержание валюты на счете не взимается ежемесячная комиссия. Однако снять наличную валюту со счетов, открытых после 9 марта 2022 года, сейчас нельзя. «Можно рассмотреть открытие вклада в банках в китайских юанях, некоторые банки предлагают такую услугу. Часть сбережений можно вложить в наличную валюту: доллары, евро, юани, а также другие варианты, которые удастся найти по цене, не сильно завышенной относительно цен на форексе», — считает Беляева.

Доллар и евро стали называть «токсичными валютами». По словам аналитика «Фридом Финанса» Елены Беляевой, валюта является подходящим видом актива для создания подушки безопасности «на черный день». Безналичную валюту можно купить на Московской бирже через брокера, который предоставляет клиентам такой доступ. По ее словам, нужно найти вариант, когда за удержание валюты на счете не взимается ежемесячная комиссия. Однако снять наличную валюту со счетов, открытых после 9 марта 2022 года, сейчас нельзя. «Можно рассмотреть открытие вклада в банках в китайских юанях, некоторые банки предлагают такую услугу. Часть сбережений можно вложить в наличную валюту: доллары, евро, юани, а также другие варианты, которые удастся найти по цене, не сильно завышенной относительно цен на форексе», — считает Беляева. -

Акции. Один из самых волатильных активов, особенно в ситуации нестабильного рынка. Однако, есть компании, которые считаются надежными с точки зрения инвестиций и приносят дивиденды.

Раньше к ним можно было отнести такие компании, как «Газпром», «Сбербанк», «Роснефть», однако многие из них в этом году отказались от выплаты дивидендов. При этом возможности покупки акций иностранных компаний сейчас серьезно ограничены, хотя прямого запрета на покупку акций иностранных компаний в России пока нет. ЦБ рекомендовал брокерам закрыть неквалифицированным инвесторам доступ к покупке иностранных бумаг. Также есть предложение существенно повысить порог для получения статуса квалифицированного инвестора. «Пока эти инициативы ЦБ не закреплены законодательно, можно еще успеть получить статус квалифицированного инвестора по старым правилам, тогда доступ к иностранным акциям, торгуемым на СПБ Бирже, останется и в будущем», — отметила Беляева.

Раньше к ним можно было отнести такие компании, как «Газпром», «Сбербанк», «Роснефть», однако многие из них в этом году отказались от выплаты дивидендов. При этом возможности покупки акций иностранных компаний сейчас серьезно ограничены, хотя прямого запрета на покупку акций иностранных компаний в России пока нет. ЦБ рекомендовал брокерам закрыть неквалифицированным инвесторам доступ к покупке иностранных бумаг. Также есть предложение существенно повысить порог для получения статуса квалифицированного инвестора. «Пока эти инициативы ЦБ не закреплены законодательно, можно еще успеть получить статус квалифицированного инвестора по старым правилам, тогда доступ к иностранным акциям, торгуемым на СПБ Бирже, останется и в будущем», — отметила Беляева.

Фото: Shutterstock

С какой суммы можно начать инвестироватьТеоретически никакого ограничения на минимальную сумму инвестирования нет. Существуют биржевые фонды, паи которых стоят около рубля. Однако аналитик «Финама» Юлия Афанасьева считает, что выделять стартовый капитал нужно с учетом потенциальных брокерских издержек: «Также ограничения по стартовой сумме накладывает стоимость самих ценных бумаг, поэтому в среднем лучше начинать инвестиции с суммы от ₽30 тыс.»

Однако аналитик «Финама» Юлия Афанасьева считает, что выделять стартовый капитал нужно с учетом потенциальных брокерских издержек: «Также ограничения по стартовой сумме накладывает стоимость самих ценных бумаг, поэтому в среднем лучше начинать инвестиции с суммы от ₽30 тыс.»

Беляева же полагает, что можно начинать инвестировать даже с небольших сумм, нарабатывая таким образом опыт и меняя свой способ мышления. «Смена психологии с потребительской на инвестиционную займет время. Чем раньше начать, тем быстрее произойдут сдвиги в привычках и поведении», — сказал она.

Все зависит от ваших целей, утверждает Валерий Скотников, глава Школы Московской биржи. «А еще риск-профиля, дохода инвестора и простой математики. Инвестируя по ₽100 в месяц, странно рассчитывать на миллионные прибыли через год. Но за счет инвестирования даже небольших сумм можно выработать привычку инвестировать и изучать на практике, работу тех или иных биржевых инструментов».

Однако, стоит придерживаться определенных правил:

-

Выделяйте сумму, которая не повредит вашей ежедневной жизни;

-

Эти деньги вы должны быть готовы потерять безболезненно;

-

Учитывайте возможные комиссии брокеру;

-

Не забывайте о необходимости уплачивать налоги с дохода от инвестиций.

Все время

График…

Инвестиции для начинающих: инструкцияЕсли вы решились вступить на путь инвестора, придерживайтесь полезного чек-листа:

-

Сформулируйте для себя цель, для чего вы инвестируете. Это может быть долгосрочное вложение в качестве пенсионного плана, попытка накопить на конкретную покупку или желание обогнать инфляцию. Валерий Скотников считает, что цели должны быть конкретные и выраженные в цифрах: «Например, цель «хочу доход к зарплате» — нет, а вот цель «через 2 года накопить ₽1 млн на новый автомобиль» — да»;

-

Определите свой риск-профиль. Риск-профилирование — это практика, когда инвестор определяет свою будущую тактику поведения на рынке, решает, к каким рискам он готов. В инвестициях чем выше доходность, тем выше риски. Тестирование на риск-профиль можно пройти на сайтах многих брокеров и инвестиционных компаний;

-

Рассмотрите для себя возможность обучения.

Сейчас брокеры предоставляют бесплатные курсы для новичков-инвесторов, такая же опция есть у Мосбиржи;

Сейчас брокеры предоставляют бесплатные курсы для новичков-инвесторов, такая же опция есть у Мосбиржи; -

Посчитайте, какой доход для осуществления вашей цели вам будет достаточен. Если вы копите на пенсию, то прикиньте, сколько вы хотите получать пассивного дохода ежемесячно и сколько вам нужно для этого заработать. Не забывайте учитывать ежегодную инфляцию и необходимость уплаты налогов;

-

Выберите стратегию. Уже зная, сколько вы хотите зарабатывать в год, вы можете прийти к специалисту, например, финансовому консультанту, который подскажет, как действовать. Но если вы хотите работать самостоятельно, можете использовать готовые схемы портфелей;

-

Выделите стартовый капитал;

-

Выберите брокера и откройте брокерский счет .

Избегайте типовых ошибок, которые совершают многие начинающие инвесторы:

-

Не пренебрегайте обучением.

Даже из бесплатных мастер-классов и курсов можно узнать много полезного о рынках и своих возможностях;

Даже из бесплатных мастер-классов и курсов можно узнать много полезного о рынках и своих возможностях; -

Не инвестируйте средства, которые вам нужны для жизни. Для пассивного дохода подходит капитал, которые вам не потребуется в течение нескольких лет. «Прежде чем вкладывать деньги в инвестиции, убедитесь, что у вас есть финансовый резерв — «подушка безопасности» из расчета ваш средний доход умноженный на 3-6 месяцев», — советует глава школы Мосбиржи Валерий Скотников;

-

Не используйте финансовые инструменты, если вы не понимаете, как они работают и из чего складывается их цена или из-за чего меняется доходность;

-

Не складывайте все «в одну корзину». Для снижения рисков необходима диверсификация ;

-

Не цепляйтесь за те бумаги, которые падают. Определите себе рубеж, когда вы точно продадите тот актив, который не оправдал ваших надежд. Это называется потенциальный размер убытков.

Например, вы можете установить его на уровне 15%.

Например, вы можете установить его на уровне 15%. -

Не ведитесь на громкие обещания. Относитесь с осторожностью к тем компаниям, которые гарантируют доходность намного выше рынка.

-

Не стесняйтесь проверять своих партнеров, посредников и компании, в которые вы собираетесь инвестировать.

-

Не позволяйте эмоциям взять вверх. Валерий Скотников советует: «Если чувствуете, что эмоции подступают — не делайте ничего. Успокойтесь. Вспомните свои цели и свой план».

Аналитик «Фридом Финанса» Елена Беляева также отметила, что начинающие инвесторы нередко принимают решение о покупке активов, опираясь не на объективные показатели, а импульсивно. «Им свойственно открытие позиций без достаточных на то оснований, по рекомендации знакомых или под впечатлением прочитанной статьи в интернете или услышанного по телевизору, — сказала она. — Рекомендации рекомендациями, а, прежде чем рисковать своими собственными заработанными деньгами, нужно взвесить все «за» и «против», оценить риски и потенциальную доходность, прописать торговый план и только после этого действовать».

— Рекомендации рекомендациями, а, прежде чем рисковать своими собственными заработанными деньгами, нужно взвесить все «за» и «против», оценить риски и потенциальную доходность, прописать торговый план и только после этого действовать».

Аналитик «Финама» Юлия Афанасьева выделила важность финансового плана для старта: «Инвесторы чаще всего выбирают торговые стратегии, не подходящие под их уровень риска. Многие вообще не знают, что уровень риска — это основной критерий выбора стратегии. И чтобы его вычислить, нужно серьезно проработать финансовый план. И его, кстати, у многих тоже нет. Это приводит к тому, что, помимо непонимания допустимого для них риска, начинающие инвесторы не могут четко сформулировать свои финансовые цели, потенциальные сроки их достижения, определиться со стартовый капиталом и дополнительными вложениями. Без знания этих параметров невозможно торговать прибыльно».

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Инвесторы и трейдеры на бирже, стремящиеся заработать на снижении стоимости активов. Эта стратегия применяется на короткие позиции (в противоположность «быкам»).

Инвесторы и трейдеры на бирже, стремящиеся заработать на росте стоимости активов. Исходят из предпосылки, что акция, рынок или конкретный сектор будут расти, покупают ценные бумаги, дожидаются пика стоимости и продают. Эта стратегия применяется на долгие позиции (в противоположность «медведям»)

Финансовый инстурмент, используемый для привлечения капитала.

Подробнее

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Инвесторы и трейдеры на бирже, стремящиеся заработать на снижении стоимости активов. Эта стратегия применяется на короткие позиции (в противоположность «быкам»).

Инвесторы и трейдеры на бирже, стремящиеся заработать на росте стоимости активов. Исходят из предпосылки, что акция, рынок или конкретный сектор будут расти, покупают ценные бумаги, дожидаются пика стоимости и продают. Эта стратегия применяется на долгие позиции (в противоположность «медведям»)

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами.

Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Как открыть инвестиционную компанию

Открытие инвестиционной компании может быть очень прибыльным. При правильном планировании, исполнении и усердной работе можно добиться больших успехов. Ниже вы узнаете, как создать успешную инвестиционную компанию.

Важно отметить, что важным шагом в создании инвестиционной компании является составление вашего бизнес-плана. Чтобы помочь вам, вы должны скачать Ultimate Business Plan Template здесь.

Чтобы помочь вам, вы должны скачать Ultimate Business Plan Template здесь.

- Выберите название для вашей инвестиционной компании

- Разработайте бизнес-план вашей инвестиционной компании

- Выберите юридическую структуру для вашей инвестиционной компании

- Безопасное стартовое финансирование для вашей инвестиционной компании (при необходимости)

- Защитите место для вашего бизнеса

- Зарегистрируйте свою инвестиционную компанию в IRS

- Открытие коммерческого банковского счета

- Получите бизнес-кредитную карту

- Получите необходимые бизнес-лицензии и разрешения

- Получить страхование бизнеса для вашей инвестиционной компании

- Купить или взять в аренду правильное оборудование инвестиционной компании

- Маркетинговые материалы для вашей инвестиционной компании

- Приобретение и установка программного обеспечения, необходимого для работы вашей инвестиционной компании

- Открыт для бизнеса

1.

Выберите название для своей инвестиционной компании

Выберите название для своей инвестиционной компании Первым шагом к открытию инвестиционной компании является выбор названия вашего бизнеса.

Это очень важный выбор, так как название вашей компании является вашим брендом и будет действовать в течение всего срока существования вашего бизнеса. В идеале вы должны выбрать имя, которое является значащим и запоминающимся. Вот несколько советов по выбору названия для собственной инвестиционной компании:

- Убедитесь, что имя доступно . Проверьте желаемое имя в базах данных товарных знаков и в списке зарегистрированных названий компаний вашего штата, чтобы узнать, доступно ли оно. Также проверьте, доступно ли подходящее доменное имя.

- Будьте проще . Лучшие имена, как правило, легко запоминаются, произносятся и пишутся по буквам.

- Подумайте о маркетинге . Придумайте название, которое отражает желаемый бренд и/или направленность вашей уважаемой фирмы.

2. Разработка бизнес-плана инвестиционной компании

Одним из наиболее важных шагов при открытии инвестиционной компании является разработка собственного бизнес-плана. Процесс создания вашего плана гарантирует, что вы полностью понимаете свой рынок и свою бизнес-стратегию. План также предоставляет вам дорожную карту, которой вы должны следовать, и при необходимости представить ее источникам финансирования для привлечения капитала для вашего бизнеса.

Ваш бизнес-план должен включать следующие разделы:

- Резюме — этот раздел должен обобщать весь ваш бизнес-план, чтобы читатели могли быстро понять ключевые детали вашей инвестиционной фирмы.

- Обзор компании – в этом разделе читателю рассказывается об истории вашей инвестиционной компании и типе инвестиционной компании, которой вы управляете. Например, вы представляете взаимный фонд, хедж-фонд, закрытый фонд или инвестиционную компанию биржевого фонда (ETF)?

- Анализ отрасли – здесь вы будете документировать ключевую информацию об отрасли инвестиционной компании.

Проведите исследование рынка и задокументируйте, насколько велика отрасль и какие тенденции на нее влияют.

Проведите исследование рынка и задокументируйте, насколько велика отрасль и какие тенденции на нее влияют. - Анализ клиентов — в этом разделе вы задокументируете, кто ваши идеальные или целевые клиенты, и их демографические данные. Например, сколько им лет? Где они живут? Что они считают важным при покупке продуктов или услуг, подобных тем, которые вы предлагаете?

- Конкурентный анализ — здесь вы задокументируете основных прямых и косвенных конкурентов, с которыми вы столкнетесь, и то, как вы создадите конкурентное преимущество.

- Маркетинговый план — ваш маркетинговый план должен учитывать 4P: продукт, цена, акции и место.

- Продукт : Определите и задокументируйте, какие продукты/услуги вы будете предлагать

- Цены : Документируйте цены на ваши продукты/услуги

- Место : Где будет располагаться ваш бизнес и как это местоположение поможет вам увеличить продажи?

- Акции : Какие рекламные методы вы будете использовать для привлечения клиентов в вашу инвестиционную компанию? Например, вы можете решить использовать рекламу с оплатой за клик, связи с общественностью, поисковую оптимизацию и/или маркетинг в социальных сетях.

- План операций — здесь вы определите ключевые процессы, которые вам потребуются для выполнения ваших повседневных операций. Вы также определите потребности в персонале. Наконец, в этом разделе вашего плана вы создадите прогнозируемый график роста, показывающий вехи, которых вы надеетесь достичь в ближайшие годы.

- Управленческая команда — в этом разделе подробно описывается управленческая команда вашей компании.

- Финансовый план – наконец, финансовый план отвечает на вопросы, включая следующие:

- Какие первоначальные затраты вы понесете?

- Как ваша инвестиционная компания будет зарабатывать деньги?

- Каковы ваши прогнозы продаж и расходов на следующие пять лет?

- Вам нужно привлечь финансирование для запуска своего бизнеса?

3.

Выберите юридическую форму для вашей инвестиционной компании

Выберите юридическую форму для вашей инвестиционной компании Затем вам необходимо выбрать юридическую структуру для вашей инвестиционной компании и зарегистрировать ее и название вашей компании у государственного секретаря в каждом штате, где вы ведете свой бизнес. .

Ниже приведены пять наиболее распространенных организационно-правовых форм:

1) Индивидуальное предприятие Индивидуальное предприятие представляет собой коммерческую единицу, в которой владельцем инвестиционной компании и бизнеса является одно и то же юридическое лицо. Владелец индивидуального предприятия несет ответственность по всем долгам и обязательствам бизнеса. Для создания индивидуального предприятия не требуется никаких формальностей, и его легко настроить и использовать. Основным преимуществом индивидуального предприятия является то, что его просто и недорого создать. Главный недостаток заключается в том, что владелец несет ответственность по всем долгам и обязательствам бизнеса.

Партнерство — это юридическая структура, популярная среди малого бизнеса. Это соглашение между двумя или более людьми, которые хотят вместе создать инвестиционную компанию. Партнеры разделяют прибыль и убытки бизнеса.

Преимущества партнерства заключаются в том, что его легко создать, и партнеры разделяют прибыль и убытки от бизнеса. Недостатки партнерства заключаются в том, что партнеры несут солидарную ответственность по долгам бизнеса, и разногласия между партнерами могут быть трудноразрешимыми.

3) Общество с ограниченной ответственностью (ООО) Общество с ограниченной ответственностью, или ООО, представляет собой тип юридического лица, которое предоставляет своим владельцам ограниченную ответственность. Это означает, что владельцы ООО не несут личной ответственности по долгам и обязательствам бизнеса. Преимущества LLC для инвестиционной компании включают гибкость в управлении, сквозное налогообложение (избегает двойного налогообложения, как описано ниже) и ограниченную личную ответственность. К недостаткам LLC можно отнести отсутствие в некоторых штатах и налоги на самозанятость.

К недостаткам LLC можно отнести отсутствие в некоторых штатах и налоги на самозанятость.

Корпорация C является хозяйственной единицей, которая отделена от своих владельцев. Он имеет свой собственный налоговый идентификатор и может иметь акционеров. Основное преимущество C Corporation для инвестиционной компании заключается в том, что она предлагает своим владельцам ограниченную ответственность. Это означает, что владельцы не несут личной ответственности по долгам и обязательствам бизнеса. Недостатком является то, что корпорации C подлежат двойному налогообложению. Это означает, что корпорация платит налоги на свою прибыль, а акционеры также платят налоги на свои дивиденды.

5) Корпорация S Корпорация S — это тип корпорации, которая предоставляет своим владельцам защиту с ограниченной ответственностью и позволяет им включать свой доход от бизнеса в свои налоговые декларации, что позволяет избежать двойного налогообложения. Существует несколько ограничений для S-корпораций, в том числе количество акционеров, которые они могут иметь.

Существует несколько ограничений для S-корпораций, в том числе количество акционеров, которые они могут иметь.

После того, как вы зарегистрируете свою инвестиционную компанию, ваш штат вышлет вам официальный «Устав». Вам это понадобится среди других документов при открытии банковского счета (см. ниже). Мы рекомендуем вам проконсультироваться с юристом, чтобы определить, какая правовая форма лучше всего подходит для вашей компании.

4. Обеспечить стартовое финансирование для вашей инвестиционной компании (при необходимости)

При разработке бизнес-плана вашей инвестиционной компании вы, возможно, определили, что вам необходимо привлечь финансирование для запуска вашего бизнеса.

Если да, то основными источниками финансирования для инвестиционной компании являются личные сбережения, семья и друзья, кредитные карты, банковские кредиты, краудфандинг и инвесторы-ангелы. Инвесторы-ангелы — это люди, которые вкладывают капитал в бизнес на ранней стадии. Бизнес-ангелы обычно инвестируют в инвестиционную компанию, которая, по их мнению, имеет высокий потенциал роста.

Бизнес-ангелы обычно инвестируют в инвестиционную компанию, которая, по их мнению, имеет высокий потенциал роста.

5. Найдите место для своего бизнеса

При поиске места для вашей инвестиционной компании важно найти район, который будет выгоден для вашего бизнеса. Вам нужно искать город с сильной экономикой, который приветствует бизнес.

Другим важным фактором, который следует учитывать, является налоговая среда. В идеале вам нужно найти штат с низкими налогами, чтобы вы могли сохранить больше своей прибыли.

6. Зарегистрируйте свою инвестиционную компанию в IRS

Затем вам необходимо зарегистрировать свой бизнес в Налоговой службе (IRS), в результате чего IRS выдаст вам идентификационный номер работодателя (EIN).

Большинство банков требуют, чтобы у вас был EIN, чтобы открыть счет. Кроме того, для найма сотрудников вам понадобится EIN, поскольку именно так IRS отслеживает ваши налоговые платежи по заработной плате.

Обратите внимание, что если вы являетесь индивидуальным предпринимателем без сотрудников, вам, как правило, не нужно получать EIN. Вместо этого вы должны использовать свой номер социального страхования (вместо вашего EIN) в качестве идентификационного номера налогоплательщика.

7. Откройте банковский счет для бизнеса

Важно открыть банковский счет на имя вашей инвестиционной компании. Этот процесс довольно прост и включает следующие шаги:

- Определите и свяжитесь с банком, который вы хотите использовать

- Соберите и представьте необходимые документы (как правило, это учредительный договор вашей компании, водительские права или паспорт и подтверждение адреса)

- Заполните форму заявки банка и предоставьте всю необходимую информацию

- Встретьтесь с банкиром, чтобы обсудить потребности вашего бизнеса и установить с ним отношения

Если вы хотите быстро и легко составить свой бизнес-план, загрузите Ultimate Business Plan Template от Growthink и создайте свой бизнес-план и финансовую модель за несколько часов.

Вы должны получить бизнес-кредитную карту для вашей инвестиционной компании, чтобы помочь вам разделить личные и деловые расходы.

Вы можете либо подать заявление на получение бизнес-кредитной карты через свой банк, либо подать заявление на получение кредитной карты через компанию, выпускающую кредитные карты.

Когда вы подаете заявку на бизнес-кредитную карту, вам необходимо предоставить некоторую информацию о вашем бизнесе. Это включает в себя название вашей компании, адрес вашей компании и тип бизнеса, которым вы занимаетесь. Вам также потребуется предоставить некоторую информацию о себе, включая ваше имя, номер социального страхования и дату рождения.

После того, как ваша бизнес-кредитная карта будет одобрена, вы сможете использовать ее для совершения покупок для вашего бизнеса. Вы также можете использовать его для создания своей кредитной истории, которая может быть очень важна для получения кредитов и получения кредитных линий для вашего бизнеса в будущем.

9. Получите необходимые бизнес-лицензии и разрешения

Чтобы открыть инвестиционную компанию, вам необходимо зарегистрироваться в Комиссии по ценным бумагам и биржам. Вы также должны получить лицензию на ценные бумаги в штате, где вы планируете вести бизнес.

Вам также может понадобиться лицензия брокера-дилера, в зависимости от продуктов, которые вы планируете предлагать. Вам потребуется регистрация инвестиционной компании и любые применимые разрешения или лицензии от местного муниципалитета, в котором базируется ваша компания.

В некоторых штатах есть базовые требования к минимальному размеру капитала, необходимого для открытия компании по ценным бумагам, но в большинстве штатов их нет. Кроме того, вам может потребоваться подать заявление в Департамент корпораций вашего штата или государственному секретарю.

10. Страхование бизнеса для вашей инвестиционной компании

Тип страховки, необходимой для управления собственной инвестиционной фирмой, зависит от типа компании, которой вы управляете.

Если вы являетесь обществом с ограниченной ответственностью (ООО), вам необходима страховка от ошибок и упущений. Этот тип страхования защищает вас от судебных исков, если кто-то считает, что вы допустили ошибку, консультируя их по поводу их инвестиций.

Если вы корпорация, вам необходимо застраховать директоров и должностных лиц. Этот вид страхования защищает вас от судебных исков, если кто-то считает, что вы сделали что-то не так, управляя компанией.

Другие полисы страхования бизнеса, которые вы должны рассмотреть для своей инвестиционной компании, включают:

- Страхование гражданской ответственности : Это покрывает несчастные случаи и травмы, которые происходят на вашей собственности. Он также покрывает ущерб, причиненный вашими сотрудниками или продуктами.

- Компенсационное страхование работников : Если у вас есть сотрудники, этот тип полиса работает с вашим полисом общей ответственности для защиты от травм и несчастных случаев на рабочем месте.

Он также покрывает медицинские расходы и потерянную заработную плату.

Он также покрывает медицинские расходы и потерянную заработную плату. - Страхование коммерческой собственности : Покрывает ущерб, причиненный вашему имуществу в результате пожара, кражи или вандализма.

- Страхование от перерыва в работе : Покрывает упущенные доходы и расходы, если ваш бизнес вынужден закрыться из-за покрываемого события.

- Страхование профессиональной ответственности : Защитит ваш бизнес от обвинений в профессиональной небрежности.

Найдите страхового агента, расскажите ему о своем бизнесе и его потребностях, и он порекомендует полисы, соответствующие этим потребностям.

11. Купите или возьмите в аренду право Инвестиционная компания Оборудование

Для открытия собственной инвестиционной компании вам потребуется несколько единиц оборудования. Вам понадобится компьютер, телефон и подключение к интернету. Кроме того, вам понадобятся рекламные материалы, такие как визитные карточки и фирменные бланки.

Кроме того, вам понадобятся рекламные материалы, такие как визитные карточки и фирменные бланки.

12. Развитие вашей Инвестиционная компания Маркетинговые материалы

Маркетинговые материалы потребуются для привлечения и удержания клиентов вашей инвестиционной компании.

Основные маркетинговые материалы, которые вам понадобятся, следующие:

- Логотип : Потратьте некоторое время на разработку хорошего логотипа для вашей инвестиционной компании. Ваш логотип будет напечатан на канцелярских принадлежностях компании, визитных карточках, маркетинговых материалах и так далее. Правильный логотип может повысить доверие клиентов и узнаваемость вашего бренда.

- Веб-сайт : веб-сайт профессиональной инвестиционной компании также предоставляет потенциальным клиентам информацию о предлагаемых вами продуктах и/или услугах, историю вашей компании и контактную информацию. Важно помнить, что внешний вид вашего веб-сайта будет влиять на то, как вас воспринимают клиенты.

- Учетные записи в социальных сетях : создайте учетные записи в социальных сетях от имени вашей компании. Учетные записи в Facebook, Twitter, LinkedIn и/или других социальных сетях помогут клиентам и другим лицам находить вашу инвестиционную компанию и взаимодействовать с ней.

13. Приобретите и установите программное обеспечение, необходимое для работы вашей Инвестиционная компания

Существует несколько программ, которые необходимы инвестиционным компаниям. Вам понадобится программа финансового анализа, которая поможет вам принимать обоснованные решения о том, в какие фондовые рынки инвестировать. Вам также понадобится программа управления взаимоотношениями с клиентами (CRM), чтобы отслеживать ваших клиентов и их портфели. Наконец, вам понадобится бухгалтерская программа для управления деньгами.

14. Открытие для бизнеса

Теперь вы готовы открыть свою инвестиционную фирму. Если вы следовали описанным выше шагам, у вас должны быть отличные возможности для построения успешного бизнеса. Ниже приведены ответы на часто задаваемые вопросы, которые могут вам помочь.

Если вы следовали описанным выше шагам, у вас должны быть отличные возможности для построения успешного бизнеса. Ниже приведены ответы на часто задаваемые вопросы, которые могут вам помочь.

Дополнительные ресурсы

Инвестиционная компания Mavericks

Как составить идеальный бизнес-план за 1 день!

Разве вы не хотели бы, чтобы был более быстрый и простой способ завершить бизнес-план вашей инвестиционной компании?

С шаблоном окончательного бизнес-плана Growthink вы можете завершить свой план всего за 8 часов или меньше!

Нажмите здесь, чтобы завершить бизнес-план вашей инвестиционной компании сегодня.

Как создать инвестиционную компанию Часто задаваемые вопросы Другие полезные статьи и шаблоны бизнес-планов

Шаблон и руководство по бизнес-плану для малого бизнеса

Как составить отличный бизнес-план

100 Примеры бизнес-планов, которые можно использовать для создания своего плана

Как открыть инвестиционную компанию в 2022 году [5 шагов]

факторы, которые необходимо принять во внимание, прежде чем принимать решение о продвижении этого предприятия. В этом подробном руководстве мы обсудим все, что вам нужно знать о том, как создать инвестиционную компанию, так что продолжайте прокручивать!