Инвестиционные критерии | Недвижимость

В табл. 19-6 приведен набор факторов, которые учитываются различными инвестиционными критериями. Более совершенными считаются те критерии, которые принимают во внимание стоимость денег во времени. Предполагается, что другие критерии следует использовать лишь в качестве средства предварительного отбора.

Аспекты, принимаемые в расчет аналитиком

Выбирая критерии оценки инвестиций, аналитик должен учесть следующие факторы:

1. Мотивы и цели инвестора.

2. Наличие информации по оцениваемому и сопоставимым объектам.

3. Обоснованность финансовых прогнозов.

4. Наличие времени, денег и инструментария оценки.

ОБЗОР КОЭФФИЦИЕНТОВ КАПИТАЛИЗАЦИИ

Коэффициент капитализации (capitalization rate определяется в литературе по недвижимости как коэффициент, позволяющий перевести поток доходов в единую капитальную (текущую) стоимость при помощи формулы V= I/R, т.е. текущая стоимость потока дохода равна ежегодному доходу, деленному на коэффициент капитализации.

ТАБЛИЦА 19-6

Факторы, учитываемые отдельными инвестиционными критериями

Коэффициент капитализации в терминологии недвижимости состоит из двух главных элементов:

1. Ставка дохода на инвестиции.

2. Норма возврата инвестиций.

Первый элемент, доход на инвестиции, применим ко всем потокам доходов и состоит из четырех подэлементов:

1. Безопасная, ликвидная ставка.

2. Премия за низкую ликвидность.

3. Премия за инвестиционный менеджмент (но не за управление собственностью).

4. Премия за риск или неопределенность получения потока доходов и выручки от перепродажи.

Второй главный элемент коэффициента капитализации, норма возврата инвестиции (норма возмещения капитала), применим к изнашиваемой (теряющей стоимость) части активов. В случае когда поток доходов не ограничен во времени, т.е. когда нет возмещения капитала или когда ожидается, что сумма капитала, выплаченного за собственность, останется неизменной и будет возвращена при перепродаже, необходимость в норме возврата отпадает. Тогда ставка дохода на инвестиции равна коэффициенту капитализации. Однако если актив изнашивается, а все активы, созданные человеком, имеют ограниченный срок полезной жизни, то к ставке дохода на инвестиции добавляется норма возврата капитала и таким образом определяется коэффициент капитализации. Если недвижимость имеет ограниченный срок экономически полезной жизни, скажем 30 лет, то в течение этого времени инвестор захочет получать ежегодный доход на инвестиции, а также возместить теряющую стоимость часть инвестиций.

Нормы возврата капитала могут быть рассчитаны любым из трех методов:

1. Прямолинейным.

2. По фонду возмещения.

3. Аннуитетным.

В табл. 19-7 показаны три метода возврата капитала при ставке дисконта 12%.

Прямолинейный метод

Прямолинейный метод называется методом Ринга (Ring method). Он оправдан только тогда, когда ожидается, что поток доходов будет систематически снижаться. Например, актив с остающимся сроком полезной жизни 30 лет по прямолинейному методу будет иметь годовую норму возврата капитала 3*/3%. Если 100% стоимости актива должно быть возмещено в течение 30 лет, то в расчете на год это составит 3V3%. Соответственно коэффициент капитализации равен 15V3%, т.е. он состоит из 12%-ного дохода на инвестиции и 3!/з%-ной нормы возврата капитала.

ТАБЛИЦА 19-7

Расчет коэффициента капитализации

Доход на инвестиции:

Подэлемент 1. Безопасная, ликвидная ставка 9%

Подэлемент 2. Поправка на неликвидность 1%

Подэлемент 3. Поправка на инвестиционный менеджмент 1%

Подэлемент 4. Поправка на риск 1%

Итого: Доход на инвестиции 12%

Плюс возврат инвестиций, по факторам фонда возмещения:

Ринг, 0% прямолинейный за 30 лет « 0,0333 = 3,33%

Хоскольд, 5% за 30 лет = 0,0150 = 1,50%

Общие коэффициенты капитализации:

Прямолинейный: 12% + 3,33% = 15,33%

По фонду возмещения: 12% + 1,50% = 13,50%

Аннуитетный: 12% + 0,41% = 12,41%

Метод фонда возмещения

Метод фонда возмещения называется также методом Хоскольда (Hoskold method). По этому методу к той части дохода, которая представляет собой возврат инвестиции, применяется консервативная ставка реинвестирования. Например, вновь рассмотрим актив с 30-летним сроком полезной жизни. Если бы кто-либо попытался откладывать каждый год на сберегательный счет сумму, равную части первоначальной стоимости актива, то ежегодного депозита величиной менее 3*/3% было бы более чем достаточно для полного возмещения первоначальной стоимости актива за 30 лет. Ежегодный депозит в 3!/3% в год обеспечит возмещение полной стоимости за 30 лет даже без учета процентов. Если используется консервативное допущение о чистых доходах, скажем, на сберегательный счет начисляется 5% годовых (по сложному проценту), то норма возврата капитала будет равна 0,01505, что представляет собой фактор фонда возмещения при 5% за 30 лет. Если в фонд, приносящий 5% дохода, ежегодно вносится 1,5% (0,015) первоначальной стоимости актива, то через 30 лет этот фонд вырастет до 100% стоимости актива. Коэффициент капитализации будет равен 12% плюс 1,5%, или 13,5%.

Аннуитетный метод

Аннуитетный метод называется также методом Инвуда (Inwood method). Он применяется в тех случаях, когда ожидается получение постоянных доходов в течение всего прогнозного периода, как в случае с надежной двойной чистой арендой. Если допускается, что часть периодического дохода, представляющая собой возврат капитала, реинвестируется по ставке дохода на инвестиции, то должен быть применен аннуитетный метод. Например, когда требуемый доход на оцениваемые инвестиции составляет 12%, фактор фонда возмещения по этой ставке за 30 лет равен 0,0041. Сумма этих двух величин и будет коэффициентом капитализации — 0,1241. Последняя цифра равна взносу на амортизацию единицы. Коэффициент капитализации по аннуитетному методу эквивалентен рассмотрению равновеликих ежегодных доходов как серии отдельных реверсий и применению фактора текущей стоимости единицы к каждой годовой сумме дохода.

Влияние коэффициентов капитализации на стоимость

Чем выше коэффициент капитализации» тем ниже стоимость при данном потоке доходов; и наоборот, чем ниже коэффициент капитализации, тем выше стоимость того же потока доходов. Низкие коэффициенты капитализации оправданны, когда

(а) безрисковая, ликвидная ставка дохода, например предлагаемая по сберегательным счетам, остается низкой и

(б) инвестиционный менеджмент незначителен,

(в) актив является высоколиквидным и сопряжен с малым риском и

(г) ожидается незначительный или вообще нулевой экономический износ. Высокие коэффициенты капитализации (и соответственно более низкие величины стоимости собственности) оправданны, когда не соблюдается по крайней мере одно из вышеназванных условий. Используемые коэффициенты капитализации должны отражать текущую ситуацию на местном рынке.

При рассмотрении чистого операционного дохода от инвестиций в недвижимость для перевода его величины в стоимость объекта может быть использован общий коэффициент капитализации. Поэтому, если прогнозируемый чистый операционный доход равен 65 000 долларов, а общий коэффициент — 15,33%, то стоимость дохода составит 65 000 долларов/0,1533, или 424 005 долларов Если общий коэффициент снижается до 13,5%, то стоимость возрастает до 481 481 долларов Общий коэффициент 12,41% дает стоимость 523 771 долларов Обратите внимание, что незначительное изменение коэффициента капитализации приводит к ощутимому изменению в оценочной стоимости собственности.

Использование норм возврата капитала

Прямолинейную норму возврата капитала по Рингу следует применять, если ожидается снижение доходов, как, например, в случае со старым объектом, для которого характерно постоянное увеличение операционных расходов на ремонт и обслуживание и/или снижение арендных платежей. Для определения оценочной стоимости объекта чистый операционный доход за текущий год следует разделить на прямолинейный коэффициент капитализации.

В соответствии с прямолинейным методом сумма, на которую снижается доход, равна произведению годового возврата капитала и ставки процента. Например, предположим, что доход за первый год равен 65 000 долларов Стоимость объекта составляет 65 000 долларов/0,15333, или примерно 424 000 долларов Эта цифра, поделенная на 30 лет, дает ежегодный возврат капитала в размере 14 133 долларов Умножив 14 133 долларов на 12%, получим $1696; это — величина ежегодного снижения дохода попрямолинейному методу. Во второй год предполагаемый чистый операционный доход составит 63 304 долларов(65 000 долларов — 1696 долларов).

Метод Хоскольда следует использовать в тех случаях, когда ставка дохода, приносимая объектом оценки, особенно высока и ее трудно достичь з случае реинвестирования. Например, представим, что инвестор пробурил нефтяную скважину, которая приносит значительные прибыли, однако запасы нефти в ней ограниченны. Часть дохода обеспечивает возмещение затрат (поскольку скважина истощается), а часть — это доход на инвестиции. Однако сомнительно, что следующая попытка инвестора найти нефть будет успешной. Поэтому инвестору следует экономить с тем, чтобы к моменту, когда скважина истощится, он обладал суммой, равной первоначальному капиталу. Если он предполагает, что ставка дохода по его сберегательному счету будет равна 5%, т.е. будет уступать доходу, приносимому только рискованными вложениями, тогда следует применять метод Хоскольда.

Метод Инвуда (аннуитетный возврат капитала) подразумевает, что сумма возврата капитала может быть реинвестирована по той же ставке, что и конечная отдача на данные инвестиции. Его следует применять для оценки равновеликих периодических доходов, таких, как доход от чистой аренды, или в случаях, когда рост арендных поступлений будет компенсировать увеличение операционных расходов, а также при оценке потока доходов, представляющего собой платежи по ипотечному кредиту.

Возврат капитала не является обязательным в случае, если основная сумма вложений остается неизменной или когда поток доходов не ограничен во времени. Тогда коэффициент капитализации будет равен ставке процента или дисконта.

Сложные коэффициенты

Общий коэффициент капитализации (OAR), применяемый к недвижимому активу, может рассматриваться как сложная ставка дохода. Оценщик может подойти к активу с двух точек зрения: 1) физической и 2) финансовой. С физической точки зрения общий коэффициент капитализации учитывает доход на землю, которая не подвергается износу, а также доход на инвестиции и возврат инвестиций в здания и сооружения, поскольку срок их полезной жизни ограничен. С финансовой точки зрения общий коэффициент учитывает выплаты процентов и основной суммы долга кредитору, доход на инвестиции и возврат инвестиций инвестору в собственный капитал.

Остаточные техники капитализации применяются для оценки земли, зданий и собственности в целом. Техника остатка для земли лучше всего применима, когда здание соответствует варианту наилучшего и наиболее эффективного использования участка и затраты на строительство здания приближаются к его стоимости. Техника остатка для здания может применяться только тоща, когда известна оценка стоимости участка и требования к его доходности. Техника остатка для всего объекта оценивает весь доход, который, как ожидается, будет получен в течение прогнозного периода; затем к полученной величине прибавляется текущая стоимость выручки от перепродажи, которая называется реверсией.

Выбор коэффициентов капитализации

При выборе коэффициента капитализации помните, что:

1. Чем выше коэффициент, тем ниже стоимость.

2. Наоборот, чем ниже коэффициент, тем выше стоимость.

3. Всегда учитывайте доход на инвестиции и возврат инвестиций.

4. Коэффициенты капитализации применяются к потоку доходов, а не к единовременному платежу.

Коэффициенты капитализации следует применять к соответствующей части дохода. Когда речь идет о чистом операционном доходе, следует использовать общий коэффициент капитализации, который учитывает как землю, так и постройки на ней, или заемные и собственные средства, доли которых в стоимости объекта взвешиваются по соответствующим ставкам.

Коэффициенты капитализации пригодны для оценки потоков доходов. Выбор коэффициента должен производиться на основе тщательного анализа рыночных данных и отражать как доход на инвестиции, так и возврат инвестиций.

Существуют различные инструменты принятия решений, используемые для оценки недвижимости, а также как критерии ранжирования инвестиционных проектов. Их сложность может быть различной — от простых соотношений покупной цены и валового дохода до комплексных геометрических (сложных) инструментов, применяемых к денежным поступлениям инвестора после уплаты налогов. Чтобы прийти к какому-либо заключению, аналитик или оценщик должен оценить данную собственость, используя наиболее значимые критерии. В целом менее сложные методы могут использоваться оценщиками как грубые измерители стоимости и способы проверки или инвестиционными консультантами — для первичного отбора проектов. Более сложные техники могут применяться для расчета оценочной стоимости или ранжирования возможных вариантов инвестиций.

Капитализация дохода может быть определена как оценка единой суммы текущей стоимости потока доходов. Коэффициенты капитализации состоят из двух элементов: первый — это доход на инвестиции; второй — возврат инвестиций. Общие коэффициенты капитализации позволяют оценить стоимость собственности на основе чистого операционного дохода. Они должны включать доход на инвестиции и возврат инвестиций и сочетать требования к доходности земли и зданий и/или ипотечного кредита и собственного капитала.

Только поняв различные инструменты анализа приносящей доход собственности, можно быть готовым к решению множества проблем, которые встречаются при оценке и анализе недвижимости.

Источник: Джек Фриман, Николас Ордуэй «Анализ и оценка приносящей доход недвижимости»

snip1.ru

Коэффициент капитализации (Capitalization Ratio). Формула. Расчет на примере ОАО «ММК»

Рассмотрим коэффициент капитализации. Он входит в группу показателей финансовой устойчивости предприятия и характеризует долгосрочную платежеспособность. Коэффициент капитализации относят к группе коэффициентов финансового рычага, в эту группу относят показатели характеризующие отношение собственных и заемных средств. В западных источниках коэффициент капитализации обозначают как Capitalization Ratio.

Будем рассматривать коэффициент капитализации по нашей привычной схеме разбора. Сначала раскроем экономическую сущность коэффициента, затем приведем формулу расчета, посчитаем коэффициент для отечественной компании и в заключение вспомним оптимальные значения показателя.

Коэффициент капитализации. Экономическая сущность

Как говорилось выше, коэффициент капитализации относится к коэффициентам финансового рычага, а они определяют эффективность использования заемного капитала предприятием. Он показывает, как наше предприятие зависит от заемных средств.

Как читается коэффициент капитализации?

Если значение коэффициента капитализации снижается, то это говорит о том, что:

- У предприятия остается больше чистой прибыли.

- Предприятие финансирует свою деятельность своими средствами.

- Увеличивается инвестиционная привлекательность.

Если значение коэффициента капитализации увеличивается, то это говорит нам о том, что:

- Увеличивается риск предпринимательской деятельности.

- Предприятие увеличивает долю заемных средств, участвующих в финансировании своей деятельности.

- Снижается инвестиционная привлекательность.

Кто использует коэффициент капитализации?

Данный коэффициент чрезвычайно важен для инвесторов, которые анализируют его для оценки инвестиций в ту или иную компанию. Более предпочтительной для инвестиций будет компания с большим коэффициентом капитализации. Объясняется это тем, что у нее будет больше собственных средств в структуре капитала. Тем не менее, слишком большое значение коэффициента не слишком хорошо для инвестора, так как снижается прибыльность предприятия и тем самым доход вкладчика.

Также данный коэффициент используется кредиторами. Ситуация с ними прямо противоположная к инвесторам. Чем ниже значение коэффициента капитализации, тем предпочтительнее предоставление кредита.

Какие есть синонимы у коэффициента капитализации?

Коэффициент капитализации имеет следующие синонимы:

- Коэффициент финансового левериджа,

- Коэффициент финансового риска,

- Коэффициент привлечения,

- Плечо финансового рычага,

- Коэффициент соотношения заемных и собственных средств,

- Коэффициент самофинансирования.

По сути, все перечисленные выше названия это один коэффициент капитализации, но зачастую в различной литературе он называется по-разному. Поэтому полезно знать его аналогичные названия.

Коэффициент капитализации. Формула расчета по балансу

Формула коэффициента капитализации имеет следующую форму:

Коэффициент капитализации =Обязательства/Собственный капитал=

(Долгосрочные обязательства + Краткосрочные обязательства)/Собственный капитал=

(стр.1400+стр.1500)/стр.1300

Все данные для расчета можно взять из формы «Баланс». Важно отметить, под «Обязательствами» в формуле различные авторы используют либо сумму краткосрочных и долгосрочных обязательств или только долгосрочные обязательства. Таким образом, также имеет место следующая формула:

Коэффициент капитализации = Долгосрочные обязательства/Собственный капитал = стр.1400./стр.1300

До 2011 года формула расчета коэффициента капитализации имела следующий вид:

Коэффициент капитализации = (стр.590+стр. 690)/стр.490

В иностранной литературе можно встретить следующую формулу расчета коэффициента:

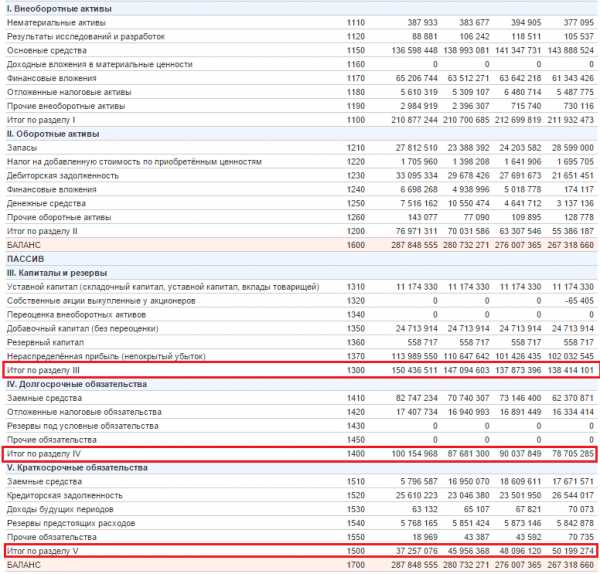

Коэффициент капитализации. Расчет на примере ОАО «ММК»

| Рассмотрим пример расчета коэффициента капитализации для ОАО «Магнитогорский металлургический комбинат». Предприятие из отрасли «черная металлургия». Занимается производством стали. Является лидером среди предприятий металлургии в России и в мире. |

Коэффициент капитализации для ОАО “ММК”

Для расчетов нам понадобится публичная бухгалтерская отчетность, которую можно получить с сервиса СПАРК или InvestFunds. В нашем пример были взяты четыре квартала 2013 года и первые три квартала 2014 года.

Как можно заметить, мы работает только со строками из раздела «Пассив». Коэффициент капитализации для ОАО «ММК»:

Коэффициент капитализации 2013-4 = (50199274+78705285)/138414101 = 0,9

Коэффициент капитализации 2014-1 = (48096120+90037849)/137873396 = 1

Коэффициент капитализации 2014-2 = (45956368+87681300)/147094603 = 0,9

Коэффициент капитализации 2014-3 = (37257076+100154968)/150436511 = 0,91

Как видно, за год расчетов коэффициент почти не изменился и был на уровне 1. Это нормативное значение для отечественных предприятий. Можно сделать вывод, что у ОАО «ММК» доля заемных средств равна доли собственных средств (50/50%). Ниже мы более подробно поговорим про нормативные значения.

Коэффициент капитализации. Нормативное значение

Поговорим о нормативных значениях. В отечественной литературе коэффициент капитализации считается оптимальным для предприятия при значении 1. Другими словами предприятие имеет равные доли заемных и собственных средств (50% заемный капитал, 50% собственный).

В экономически развитых странах значение коэффициента равняется 1,5 (60% заемный капитал, 40% собственный)

Норматив для коэффициента зависит от отрасли предприятия, размеров предприятия, фондоёмкости производства, сроку существования, рентабельности производства и т.д. Поэтому коэффициент следует сравнивать с аналогичными предприятиями отрасли. Так будет более понятная картина финансов на предприятии.

Резюме

Итак, мы разобрали один из важнейших коэффициентов для инвесторов и для кредиторов – коэффициент капитализации. Чем выше его значение для предприятия, тем оно более предпочтительно для инвесторов и менее для кредиторов. Высокое значение коэффициента показывает, что предприятие теряет финансовую устойчивость; слишком низкое значение – предприятие теряет рентабельность. Показатель капитализации необходимо использовать совместно с коэффициентами рентабельности и ликвидности предприятия. Более подробно читайте про основной показатель рентабельности в статье: “Рентабельность активов (ROA). Формула. Пример расчета для ОАО “КБ Сухой”“.

Спасибо за внимание!

Автор: Жданов Василий Юрьевич, к.э.н.

finzz.ru

Основы оценки собственности. Оценка недвижимости

Метод капитализации основан на применении ставки (коэффициента) капитализации, позволяющей определить стоимость объекта оценки, зная доход, который можно получить от его использования по следующей формуле:

V = I / R,

где: V — стоимость оцениваемого объекта,

I — доход от оцениваемого объекта за определенный период, обычно за год;

R — ставка капитализации.

Ставка капитализации отражает степень риска и одновременно размер прибыли инвестора. Чем выше риск вложения денег куда-либо, тем больший процент прибыли требует инвестор от подобного вложения. Тут же заметим, что чем более рискованным является вложение денег, тем меньше этот бизнес стоит. Это полностью подтверждается приведенной выше формулой. Чем рискованнее бизнес, тем выше ставка капитализации и соответственно меньше стоимость бизнеса.

Ставка капитализации может определяться несколькими способами:

— метод кумулятивного построения;

— метод рыночной выжимки;

— метод связанных инвестиций;

— метод Элвуда и другие методы.

Рассмотрим метод кумулятивного построения, базирующегося на учете всех рисков, которые возможны для оцениваемого объекта недвижимости. Формула ставки капитализации по методу кумулятивного построения имеет следующий вид:

r = rrf + rm + rp,

где: rrf — безрисковая ставка;

rm — рыночная премия за риск;

rp — премия за риски, связанные с недвижимостью.

Другими словами, прибыль инвестора должна анализироваться на основе оценок текущей безрисковой ставки, общего рыночного риска и риска, обусловленного особенностями недвижимости, как инвестиционного актива.

Эта формула справедлива, если стоимость объекта недвижимости остается постоянной во времени. Если происходит увеличение стоимости объекта, то ставку капитализации нужно будет уменьшить на процент, соответствующий темпам роста. И наоборот: если оцениваемое здание будет терять в стоимости, то ставку нужно будет увеличить на процент, соответствующий темпу падения.

Рассмотрим составляющие ставки капитализации:

Безрисковая ставка. Безрисковыми считаются инвестиции, получение возврата по которым в высшей степени определенно. Строго говоря, абсолютно безрисковых инвестиций быть в принципе не может. Поэтому в классической постановке к безрисковым относят инвестиции, возврат которых гарантирует либо государство, которое может просто включить печатный станок и расплатиться с инвесторами, либо в высшей степени надежный банк (для иллюстрации, как правило, обычно делаются ссылки на швейцарский банк). В качестве дополнения можно заметить, что безрисковая ставка по сути отражает временные предпочтения инвестора в условиях современной экономической реальности и учитывает инфляционные ожидания.

На зарубежных рынках недвижимости к безрисковым относят инвестиции в долгосрочные государственные ценные бумаги, как правило, облигации или казначейские обязательства. Соответственно, в качестве безрисковой при анализе инвестиций в недвижимость принимают текущую ставку по долгосрочным государственным обязательствам или аналогичным ценным бумагам.

На российском рынке идентифицировать надежную государственную ценную бумагу достаточно проблематично, что обусловлено общей ситуацией с платежеспособностью российского правительства. В качестве ориентира, вероятно, можно принять ставку по облигациям валютного займа («евробондам»), номинируя временные предпочтения инвесторов в валютном исчислении. Существует практика, когда в качестве безрисковой принимают ставку по валютным депозитам Сбербанка, имеющего среди населения более высокий кредит доверия.

Рыночный риск. В отличие от таких инвестиционных инструментов, как акции и облигации, для которых достаточно развита теория рисков и методы определения ставки дисконтирования денежных потоков, характеристики изменчивости составляющих дохода инвестиций в недвижимость имеют свои особенности.

Инвестиции в недвижимость с фиксированным доходом по характеристикам денежных потоков аналогичны надежным бессрочным облигациям. Как правило, аренда с фиксированной долгосрочной арендной платой дает возможность главным арендаторам получать существенную прибыльную арендную плату, поэтому вероятность неплатежа с их стороны весьма незначительна. Основной риск для такой инвестиции должен возникать в результате изменения рыночных процентных ставок и инфляции.

Инвестиции в недвижимость с пересматриваемой арендной платой по характеристикам денежных потоков больше напоминают инвестиции в простые акции. В данном случае рыночный риск увеличивается. Денежные потоки с течением времени могут изменяться, вплоть до полного прекращения.

При этом, однако, имеются существенные отличия в природе инвестиций в акции и в недвижимость. Денежный поток обыкновенной акции имеет вид дивидендов, которые определяются, с одной стороны, способностью менеджеров извлекать прибыль, а с другой стороны – стратегической политикой компании и общей конъюнктурой рынка. При ухудшении положения руководство акционерной компании может принять решение о приостановке выплаты дивидендов, а в случае банкротства акционеры могут потерять весь вложенный капитал.

В отличие от этого, право собственности на недвижимость по своей сути представляет право на реальные активы с длительным сроком экономической жизни. Стоимость недвижимости и арендная плата в меньшей степени зависят от способности менеджеров извлекать прибыль. Если бизнес арендаторов теряет эффективность, то в первую очередь прекращается выплата дивидендов, а арендная плата при этом является контрактным обязательством и ее выплата прекращается только в случае банкротства. Если арендатор все же обанкротился, владелец недвижимости понесет лишь кратковременные потери от отсутствия арендной платы в течение времени поиска нового арендатора.

Риски, связанные с инвестициями в недвижимость. Кроме общих рыночных рисков, инвестициям в недвижимость присущи специфические риски, обусловленные свойствами данного инвестиционного актива. Примерный перечень основных рисков данного типа имеет следующий вид:

— риск управления недвижимостью;

— риск низкой ликвидности;

— секторный риск;

— региональный риск;

— риск износа;

— экологический риск;

— риск инфляции;

— законодательный риск;

— налоговый риск;

— планировочный риск;

— юридический риск.

Таким образом, анализ инвестиционных рисков (рыночного риска и рисков, специфических для недвижимости) указывает на уникальность недвижимости как инвестиционного актива.

Особенностью определения величины ставки капитализации для недвижимости является то, что нельзя точно оценить каждую ее составляющую. Более того, следует подчеркнуть, что, даже если допустить при наличии достаточной статистики гипотетическую возможность точной оценки всех составляющих ставки капитализации, элемент неопределенности не может быть полностью исключен, так как ставка капитализации является отражением восприятия инвестором будущих рисков в будущей экономической ситуации, а не результатом исторических исследований.

Более предпочтительным и при этом менее сложным, дающим точные результаты, является метод рыночной выжимки. Для расчета ставки капитализации по этому методу необходимо иметь информацию по стоимости недавно осуществленной продажи сопоставимых объектов-аналогов и данные по доходам, получаемым от объектов-аналогов. Рассмотрим пример: Вам нужно оценить свою квартиру. Вы до этого сдавали ее в аренду по цене 200 $/месяц. Чтобы произвести оценку, найдем сопоставимый объект-аналог: в вашем районе была продана квартира за 50 000 $, которая ранее сдавалась в аренду за 250 $/месяц. Ставка капитализации для аналога составит: 250 / 50 000 = 0,005 или 0,5%. Теперь считаем стоимость оцениваемой квартиры:

V = I / R = 200 / 0,005 = 40 000 $.

Теперь вернемся к нашему примеру по определению стоимости административного здания методом капитализации дохода. Вспомним, что мы уже определили с помощью объектов-аналогов доход, который можно получать от сдачи в аренду оцениваемое нами здание и этот доход составляет — 146 $ в год. Ставку капитализации определим на основании усредненных в зависимости от типа недвижимых объектов ставок капитализации для Москвы и Санкт-Петербурга. Этот анализ строился с применением метода рыночной выжимки путем обработки статистического массива информации.

Согласно приведенной таблице 12 величина ставки капитализации для оцениваемой в примере недвижимости, которая относится к типу № 5 «Офисные здания класса В и С», принята равной 20%.

Таблица 12

Усредненные значения ставок капитализации для различных типов недвижимости

3ys.ru

Ставка капитализации

Ставка капитализации — параметр, по которому можно судить об отношении рыночной цены актива к чистой прибыли за определенный временной промежуток (как правило, год).

Ставка капитализации: сущность, правила применения

Для инвестора важен уровень дохода, который он может получить от инвестиций через какой-то временной промежуток. Оценка ставки капитализации — тот показатель, который предоставляет нужную информацию.

Знание процента будущей прибыли позволяет:

— быстрее выбрать правильное решение по инвестициям:

— сравнить параметры разных объектов недвижимости;

— оценить норму доходности для той или иной инвестиции.

Ставка капитализации — параметр, который может применяться не только для недвижимости, но и для оценки бизнеса. Он актуален для метода прямой капитализации, являющегося частью доходного подхода. Сложность лишь в расчете показателя из-за отсутствия полной статистики в отношении конкурентов и рынка недвижимости других стран.

Правила применения ставки капитализации:

1. Ставка капитализации — расчетная прибыль, выраженная в процентах, которую можно получить при покупке недвижимости. Показатель можно использовать для сравнения инвестиционного потенциала разных вложений. Зная параметр ставки капитализации, можно сравнить потенциальную прибыль от разных вложений и упростить выбор.

2. Нельзя использовать ставку капитализации как единственный параметр для оценки инвестиций. Несмотря на преимущества параметра (легкость сравнения, простоту расчета, сравнительную точность), оценка лишь ставки капитализации не дает гарантий эффективности инвестиций. Вместе со ставкой капитализации стоит учесть потенциал роста прибыли для конкретного объекта, а также факторы, которые могут повлиять на изменение цены.

3. Ставку капитализации можно применить для подтверждения уровня прибыли, которую принесет собственность. Зная этот показатель для недвижимости в конкретном районе, можно использовать его для вычисления чистой прибыли от объекта инвестиций. Такой расчет позволяет найти чистый уровень прибыли.

Ставка капитализации: особенности расчета, рекомендации

Для расчета стоимости объекта применяется такая формула:

V = I/R,

где V — цена, заплаченная за объект сделки;

— R — ставка капитализации;

— I — доход, который можно получить от покупки.

При совершении сделки инвестор знает стоимость объекта, поэтому остается вычислить лишь ставку капитализации:

R = I/V.

Для расчета реального параметра ставки капитализации необходимо спрогнозировать прибыль от объекта инвестиций. Такой расчет может производить на основании:

— рыночных данных;

— уже имеющихся показателей.

После расчета ставки капитализации из полученного параметра вычитается доход, который не был получен из-за снижения спроса на жилье. Данный показатель может меняться и зависит от динамики рынка.

Должны быть учтены и затраты на содержание объекта:

1. Операционные — отопление, охрана, электричество, газ и прочие.

2. Фиксированные — выплата долгов по займу, платежи налогов и так далее. Только после таких расчетов можно вычислять чистый доход от недвижимости.

После сбора информации допускается переход к расчету ставки капитализации.

Общие рекомендации по ставке капитализации:

1. При расчете ставки капитализации важно проверять уровень доходности объекта, и учитывать затраты на содержание. Расходы можно точно рассчитать, если привлечь в помощь независимого специалиста.

2. При оценке имущества специалисты учитывают следующие параметры — результаты, полученные путем применения доходного подхода, цену восстановления, сопоставимые продажи.

3. При увеличении прибыли от актива в формуле должны быть учтены темпы роста. Если прибыль падает и растет, то вместо ставки капитализации актуально использовать метод ДДП (дисконтированного денежного потока).

4. Уменьшение ставок капитализации — явный признак стагнации рынка.

5. При выборе объекта для инвестиций нужно выбирать недвижимость с наибольшей ставкой капитализации.

6. Ставка капитализации — параметр, который не показывает будущие риски вложений. Инвестор не может быть уверен в ставке капитализации.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

utmagazine.ru

Определение ставки капитализации

⇐ ПредыдущаяСтр 7 из 8Следующая ⇒Ставка капитализации представляет собой коэффициент, устанавливающий зависимость между стоимостью объекта и ожидаемым доходом от его эксплуатации. Понятие коэффициента капитализации, используемое применительно к недвижимости, включает три составляющие: безрисковый доход на капитал, премию за общий риск инвестиций в недвижимость и специальную премию за ликвидность/неликвидность конкретного объекта.

Капитализация дохода — процесс пересчета потока будущих доходов в единую сумму текущей стоимости. При этом учитываются: сумма будущих доходов, когда должны быть получены доходы, продолжительность времени получения доходов. Применительно недвижимости коэффициент капитализации должен включать доход на капитал и возврат капитала.

СК = НП (б.р.) + Р + Л + И + П

где СК – ставка капитализации:

НП (б.р.) – безрисковая ставка, принимаемая по вкладам;

Р – премия за риск — для учета вероятности неполучения прибылей и не возмещения первоначально вложенных средств, которая соответствует данному размещению капитала;

Л – премия за неликвидность — для учета потенциальной возможности инвестора реализовать на рынке имущественные права, получить наличные деньги, а также необходимых временных затрат;

И – премия за инвестиционный менеджмент – для учета необходимости осуществления компетентного управления капиталовложениями со стороны инвестора;

П – ставка возврата капитала. При линейном возврате капитала (метод Ринга) П=1/р=1/ Тэх100%

где – р есть число лет, требуемое для возврата вложенного капитала.

Расчет базовой «условно-безрисковой» ставки

В качестве возможных базовых ставок в пределах РФ принято рассматривать следующие инструменты:

· депозиты Сбербанка РФ и других надежных российских банков;

· западные финансовые инструменты «государственные облигации других стран;

· ставка рефинансирования ЦБ РФ;

· государственные облигации РФ.

В качестве расчетной принимаем ставку рефинансирования в размере 8,25%. (Указание Банка России от 13 сентября 2012 г. № 2873-У «О размере ставки рефинансирования Банка России)

Премия за риск — для учета вероятности неполучения прибылей и не возмещения первоначально вложенных средств

Р – инвестиционный риск (определяется как суммарный инвестиционный риск по методике МБРР аналитическим способом)

Таблица 17– Суммарный инвестиционный риск по методике МБРР аналитическим способом

| Факторы риска, влияющие на объект недвижимости | |||||||||||

| Вид и наименование риска | Категория риска | Балл риска | |||||||||

| Систематический риск | |||||||||||

| Ухудшение общей экономической ситуации | динамичный | ||||||||||

| Увеличение числа конкурирующих объектов | динамичный | ||||||||||

| Изменение законодательства | динамичный | ||||||||||

| Несистематический риск | |||||||||||

| Природные и антропогенные чрезвыч. ситуации | статичный | ||||||||||

| Ускоренный износ объекта | статичный | ||||||||||

| Неполучение арендных платежей | динамичный | ||||||||||

| Неэффективный менеджмент | динамичный | ||||||||||

| Криминогенные факторы | динамичный | ||||||||||

| Финансовые проверки | динамичный | ||||||||||

| Неправильное оформление договоров аренды | динамичный | ||||||||||

| Количество наблюдений | |||||||||||

| Взвешенный итог (балл х количество наблюдений) | |||||||||||

| Сумма (сумма по строке «взвешенный итог») | |||||||||||

| Количество факторов (количество видов риска) | |||||||||||

| Средневзвешенное значение (сумма : количество факторов) | 1,5 |

Классификация рисков по вероятности возникновения

В зависимости от вероятности события каждому фактору присваивается свой ранг.

Таким образом, инвестиционный риск составляет 1,5%.

Премия за низкую ликвидность недвижимости

Поправка на длительную экспозицию при продаже и время по поиску нового арендатора в случае банкротства или отказа от аренды существующего арендатора.

Учитывая невозможность немедленного возврата вложенных в объект недвижимости инвестиций, надбавка за низкую ликвидность может быть принята на уровне той прибыли, которую получит потенциальный инвестор при альтернативном вложении капитала с гарантированным получением дохода за время экспонирования объекта.

В данном случае срок экспозиции может составить пределах 1-12 месяцев, на основе безрисковой ставки поправка составит:1,0 мес. х 8,0%/12 мес. = 0,67%

Премия за инвестиционный менеджмент

Чем более рискованны и сложны инвестиции, тем более компетентного управления они требуют. Данный риск оценить достаточно трудно, и для объектов аналогичных рассматриваемому в практике оценочной деятельности принимается от 0,5% до 5 %.

В данном случае принимаем премию в следующем размер: 0,5 %

Норма возврата капитала

Норма возврата капитала — это та ставка, которая компенсирует возврат всей суммы вложенных инвестиций при перепродаже объекта недвижимости. Норма возврата капитала определяется различными методами:

Метод Инвуда построен так, что норма возврата капитала определяется как величина фактора фондовозмещения по ставке дохода на инвестиции. При этом величина нормы возврата капитала получается меньше величины, определенной методом Ринга. Это более точный метод расчет нормы возврата капитала.

Метод Хоскольда является самым точным методом. Тем не менее метод Инвуда получил наибольшее распространение. По методу Хоскольда норма возврата капитала определяется как величина фактора фондовозмещения по безрисковой ставке, так как существует риск невозврата средств.

Метод Ринга является наиболее простым. Он формализуется в следующем виде:

норма возврата капитала = 100% / срок финансирования инвестиций

Срок экономической жизни представляет собой временной отрезок, в течение которого объект можно использовать, извлекая прибыль. Это полный период времени, в течение которого улучшения вносят вклад в стоимость недвижимости. Улучшения достигают конца своей экономической жизни, когда их вклад становится равным нулю, вследствие их старения. Как уже было упомянуто выше, возмещение инвестиций в здание и сооружения будет вестись по прямолинейному методу. Продолжительность экономической жизни, с учетом физических и функциональных характеристик, Оценщиками принята равной 25 годам.

норма возврата капитала = 100% /25 = 4%

Расчет ставки капитализации приведен в Таблице18.

Таблица 18– Расчет величины ставки дисконтирования кумулятивным методом

| Наименование | Значение |

| Безрисковая ставка дохода | 11% |

| Премия за риск инвестиций в РФ | 1,50% |

| Премия за ликвидность недвижимости | 0,67% |

| Премия за инвестиционный менеджмент | 0,50% |

| Норма возврата капитала | 4,00% |

| Ставка капитализации, % | 17,67% |

При определении прибыли предпринимателя, использовались результаты исследований, приведенные в «Техническом задании (технических указаниях) на определение рыночно обоснованной величины арендной платы (оценки рыночной стоимости имущественного права пользования или пользования и владения, выраженной в виде периодических платежей) за земельный участок, находящийся в собственности Российской Федерации», разработанном Федеральным агентством по управлению федеральным имуществом. Данное техническое задание размещено на официальном сайте Росимущества: http://www.rosim.ru/rosim/structure/analize_ocenka/ocenka.htm/200708061423-4873.htm/.

Результаты исследований относительно выделения части дохода, приходящейся на вознаграждение по фактору «предпринимательские способности»

| Доля предпринимателя, % | Вид базы для определения дохода предпринимателя | Информация об исследовании/ исследователе | Источник информации |

| 10%-25% | затраты | Stephen Rushmore, MAI, CHA, CRE — HVS International — New York | http://www.hotel-online.com/News/PR2002_2nd/Apr02_CanadianOutlookFeb.html |

В данном случае, прибыль предпринимателя принимается в среднем 10%.

infopedia.su

Формула коэффициента капитализации по балансу

Понятие коэффициента капитализации

Чем больше значение коэффициента капитализации, тем более привлекательным будет считаться предприятие с точки зрения инвесторов и кредиторов. Если показатель будет слишком низким, это говорит о потере рентабельности, если же слишком высоким, то о потере финансовой устойчивости.

Показатель капитализации по балансу применяют вместе с показателями ликвидности и рентабельности для получения более точной картины деятельности предприятия.

Формула эффекта финансового рычага

Общая формула коэффициента капитализации по балансу имеет следующий вид:

К = Об / СК

Здесь Об – обязательства (как краткосрочные, так и краткосрочные),

СК – стоимость собственного капитала.

Если рассматривать формулу коэффициента капитализации по балансу с привязкой к строкам, то формула выглядит таким образом:

К = (строка 1400 + строка 1500) / строка 1300

Все данные для расчета формулы коэффициента капитализации по балансу можно взять в бухгалтерском балансе, при этом обязательства могут быть или только долгосрочные или и долгосрочные и краткосрочные в сумме.

Формула коэффициента капитализации по балансу, рассчитанная только по долгосрочным обязательствам, выглядит так:

К = строка 1400 / строка 1300

Норматив показателя капитализации

В нашей стране нормативным значением показателя капитализации является единица. Это говорит о том, что предприятие использует 50 % заемных средств и 50 % собственных средств (то есть в равных долях).

Экономически развитые государства признают нормой коэффициент равный 1,5 (60 % заемного капитала и 40 % собственного капитала).

Можно отметить, что норматив показателя также находится в зависимости от того, в какой отрасли работает предприятие, каковы его размеры, рентабельность и фондоемкость. Сравнение коэффициентов капитализации лучше всего проводить по аналогичным предприятиям одной отрасли.

Значение показателя капитализации

В результате расчетов по формуле капитализации могут получаться различные значения. Коэффициент капитализации может со временем увеличиваться, что говорит о следующих факторах:

- Больший размер чистой прибыли, остающейся в распоряжении у компании,

- Финансирование деятельности компании происходит в большей мере из собственных средств,

- Увеличение инвестиционной привлекательности компании и др.

Коэффициент капитализации может и снижаться, что будет свидетельствовать о следующих фактах:

- Увеличение рисков осуществления предпринимательской деятельности,

- Увеличение предприятием использования доли заемных средств, которые участвуют в осуществлении основной деятельности,

- Падение инвестиционной привлекательности компании.

Примеры решения задач

ru.solverbook.com