Дефицит бюджета России за февраль сократился почти на 30%

– Ипотека – один из основных продуктов вашего банка. Как будете жить, если рынок просядет после отмены льготной ипотеки?

– Льготная ипотека позволила банкам нарастить выдачи. Так, доля госпрограммы в продажах первичной ипотеки составляет примерно 75%. Среди общих продаж ипотеки, включая вторичное жилье, рефинансирование и так далее, доля госпрограмм – 30%. Это существенный объем, но я уверен, что весь рынок уже понимает, что субсидирование ипотечных программ рано или поздно остановится. Исходя из этого, мы уже готовим и вносим определенные изменения в наши продукты. Например, по военной ипотеке мы внедрили продажи по счетам эскроу в новостройках. Я уверен, что рынок подготовится к отмене госпрограмм, так что просадки мы не ждем.

– Цены на недвижимость У этого рынка вообще есть какой-то потолок?

У этого рынка вообще есть какой-то потолок?

– Потолок есть, но с развитием цифровой ипотеки и ростом доступности этого продукта для клиента, я думаю, этот потолок может и немного подниматься.

– Что такое цифровая ипотека и чем она поможет клиенту, банку, рынку?

– Эта тема сейчас широко обсуждается на рынке. Для клиента главное, чтобы было удобно и просто. Цифровая ипотека нужна для того, чтобы клиенту было проще взять ипотечный продукт, который всегда и для всех был олицетворением чего-то сложного и долгого. Наша задача – упростить процесс подачи заявки, оценки залога и оценки кредитоспособности клиента. Для этого мы хотим выстраивать весь процесс в дистанционном формате, чтобы клиент не заметил всех сложностей в отношении с финансовым институтом.

Мы уже на стадии запуска нового кредитного конвейера, в который включим ипотечный продукт в коллаборации с нашими партнерами по оценке залога и дистанционной подаче заявки.

– С цифровой ипотекой мы скорее говорим о доступности с точки зрения удобства, но денег у людей с внедрением цифровой ипотеки больше не становится. На что покупать жилье в таких условиях?

– Да, вы правы, есть потолок по платежеспособности и кредитоспособности нашего клиента. Вместе со строительными организациями мы работаем над снижением стоимости обслуживания ипотечного кредита – оно будет оптимальным для клиента и способствовать дальнейшему развитию ипотеки.

«Экосистемы регулировать нужно, но не сейчас»

– Вы упомянули сотрудничество со строительными компаниями. Сейчас многие банки идут в непрофильные бизнесы. Как вы считаете, инициатива ЦБ по поводу регулирования экосистем – это правильно?

– Этот рынок находится в начальной стадии развития. Поэтому, на мой взгляд, пока это преждевременно. Я считаю, что регулирование необходимо, но не сейчас. Рынок сам должен отрегулировать взаимодействие внутри экосистемы и между экосистемами.

Поэтому, на мой взгляд, пока это преждевременно. Я считаю, что регулирование необходимо, но не сейчас. Рынок сам должен отрегулировать взаимодействие внутри экосистемы и между экосистемами.

– Нет ли вероятности, что мы придем к ситуации, когда у нас появится либо не очень честная конкуренция, либо

вообще монополия со стороны экосистем? Такие корпорации начнут предлагать клиентам разноплановые услуги, а другим игрокам рынка будет сложнее предложить что-то этому же клиенту.– Риск этот есть. Для многих компаний, которые обладают обширной клиентской базой, главная задача – монетизация этой базы. Ровно с этой целью OZON, например, приобретает банк – для монетизации клиентской базы дополнительными сервисами и финансовыми услугами. Поэтому рынок сначала должен пройти стадию калибровки, а потом в игру вступят регуляторы, чтобы не допустить возникновения монополий.

– Будете ли вы в Банке Зенит с кем-то «партнериться

– Расширение сферы деятельности банков, по сути, правильная тенденция. Важно обеспечить клиенту в нужное время в нужном месте тот сервис, который ему необходим. Есть два пути – либо создавать свое, либо вступать в партнерство с другими игроками рынка и делать селекцию. То есть проводить отбор сторонних продуктов и сервисов для целевого клиентского сегмента банка. Каждый банк сам определяет для себя своего клиента и взаимодействует с теми партнерами, чей сервис является наиболее качественным и необходимым.

– Хорошо, расширение нефинансовой линейки необходимо, партнерство желательно. А своя экосистема?

– Экосистема в нашем представлении и в нашей оценке – это: а) долго и б) дорого. Мы идем по пути партнерства. Один из примеров – совместная программа лояльности «Клуб чемпионов» с АЗС «Татнефть» с нашим основным мажоритарным акционером. Мы уже эмитировали более миллиона карт, добавляем в эту программу партнеров, сервисы которых были бы интересны нашиму клиентам, участникам клуба.

Мы идем по пути партнерства. Один из примеров – совместная программа лояльности «Клуб чемпионов» с АЗС «Татнефть» с нашим основным мажоритарным акционером. Мы уже эмитировали более миллиона карт, добавляем в эту программу партнеров, сервисы которых были бы интересны нашиму клиентам, участникам клуба.

– Что представляет из себя эта программа лояльности?

– Это система скидок и бонусов при оплате любых товаров, потратить их можно на АЗС «Татнефть» – как на топливо, так и на сопутствующие товары. Кроме этого, мы сейчас развиваем использование этих бонусов на приобретение шин и сервисов, которые производит группа компании «Татнефть», добавляем услуги, связанные с помощью на дорогах, станции техобслуживания – все, что нужно автомобилисту.

– Помимо партнерских предложений, что еще интересного предлагает Банк Зенит для автомобилистов?

– Мы активно развиваем автокредитование.

– Вы работаете на рынке новых автомобилей или б/у?

– Мы работаем во всех секторах. В том числе у нас есть еще один продукт, который не часто встречается на рынке. Это кредитование под залог автомобиля. То есть если клиенту нужна определенная сумма денег, то у нас есть два продукта – либо под залог автомобиля, либо под залог жилой или коммерческой недвижимости, что также активно пользуется спросом среди наших клиентов.

«Плохая прибыль – продать и забыть»

– Банки все чаще предлагают не совсем банковские продукты. В том числе страхование. Вы тоже идете по этому пути?

В том числе страхование. Вы тоже идете по этому пути?

– У нас обширная линейка продуктов партнеров, так называемых коробочных продуктов. Мы идем по пути кастомизации и микросегментации клиентской базы, выявляем потребности у клиентов.

– Можете ли сказать, что люди стали реже покупать страховки?

– Рынок идет по пути создания как собственных продуктов, которые минимизируют риски для клиентов, так и комбинированных продуктов со страховыми компаниями. В плоскости потребительского кредитования рынок сдвигается к созданию своего продукта, который хеджирует риски клиентов. А при том же ипотечном страховании, где необходимо страхование залога, без страховой компании никак не обойтись.

Что же касается накопительных продуктов или инвестиционных продуктов, то мы в этом плане также работаем с партнерами. При этом отдаем себе отчет, что крайне важно данные продукты продавать клиенту, который понимает фондовый рынок и что такое ценные бумаги и инвестиции. Здесь идет связка между обучением нашего клиента и продажей самого продукта.

Здесь идет связка между обучением нашего клиента и продажей самого продукта.

– Возвращаясь к теме инвестиционного страхования жизни. Вы сказали, что не все люди понимают, что они покупают. И, прежде чем продавать такие сложные продукты, людей нужно научить. Кто обучает ваших клиентов?

– Обучение идет на стороне персонала, который непосредственно продает этот продукт. Самое главное – компетенция этого персонала, чему мы уделяем большое внимание. Борьба с мисселлингом сейчас вышла на первое место. Мы прекрасно понимаем, что существует два вида прибыли – плохая и хорошая. Плохая прибыль – это продать и забыть, а хорошая – продать несколько раз одному клиенту разные продукты. Конкурентная среда идет в сторону смещения в клиентский сервис. То есть чем лучше мы клиента проконсультируем, и он поймет, что покупает, тем меньше у него будет отрицательных эмоций в отношении банка как финансового института. Наша задача – либо соответствовать ожиданиям клиента, либо предвосхитить эти ожидания.

Наша задача – либо соответствовать ожиданиям клиента, либо предвосхитить эти ожидания.

Также мы активно развиваем и обучающие программы. У нас есть курсы финансовой грамотности для наших зарплатных клиентов, где мы даем знания не только по инвестициям, но и по тому, как защититься от мошенничества. Мы стараемся одновременно обогатить нашу базу и повысить компетенцию персонала.

– ЦБ прогнозирует, что в ближайшей перспективе около 74 миллионов экономически активных россиян будут обладателями брокерских счетов. Как вам такая перспектива?

– Сейчас мы в России живем в эпоху инвестиционного бума с точки зрения увеличения количества массовых инвесторов на рынке. Мы тоже идем в этом направлении, планируем предложить нашему клиенту различного рода инвестиционные продукты.

– Как это будет реализовано у вас и чем это будет отличаться от того, что вы предлагаете сегодня?

– Брокерское обслуживание само по себе очень низкомаржинальное. По нашей оценке, оно может даже не «отбить» первоначальных инвестиций. При этом мы считаем, что привлечение клиентов на брокерское обслуживание –канал, позволяющий в дальнейшем монетизировать клиентскую аудиторию через развитие финансовой грамотности в более маржинальные продукты: структурные ноты, доверительное управление, инвестиционное консультирование. По сути, мы получаем низкую стоимость привлечения клиента. С партнерами по формированию инвестиционной стратегии мы пойдем в этом направлении.

По нашей оценке, оно может даже не «отбить» первоначальных инвестиций. При этом мы считаем, что привлечение клиентов на брокерское обслуживание –канал, позволяющий в дальнейшем монетизировать клиентскую аудиторию через развитие финансовой грамотности в более маржинальные продукты: структурные ноты, доверительное управление, инвестиционное консультирование. По сути, мы получаем низкую стоимость привлечения клиента. С партнерами по формированию инвестиционной стратегии мы пойдем в этом направлении.

– У нас катастрофическая ситуация с финансовой грамотностью. Это, на ваш взгляд, реально опасно при планах иметь 74 миллиона розничных инвесторов?

– На рынке действительно были случаи мисселинга, и клиент получал негатив. Он терял свои деньги, что приводило к раздражению и прекращению обслуживания в той организации, в которую он обратился. Поэтому основной упор в нашей работе мы делаем на обучение клиента.

Беседовала Юлия Нагорная

Дефицит бюджета еврозоны в 4-м квартале вырос до 8% От IFX

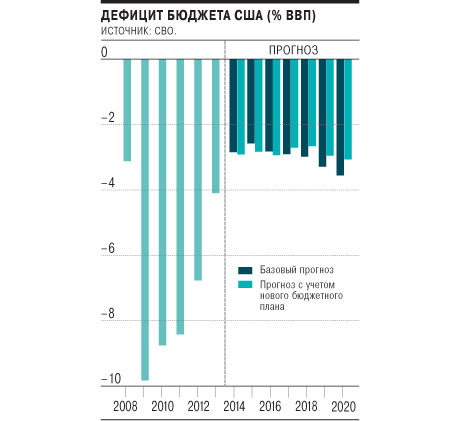

© Reuters. Дефицит бюджета еврозоны в 4-м квартале вырос до 8% В еврозоне дефицит государственного бюджета по отношению к ВВП в 4-м квартале 2020 года вырос до 8% ВВП по сравнению с 6,4% в 3-м квартале текущего года, свидетельствуют данные Евростата. При этом во 2-м квартале дефицит достигал 12,2% — максимума за все время наблюдений с 2002 года.

Дефицит бюджета еврозоны в 4-м квартале вырос до 8% В еврозоне дефицит государственного бюджета по отношению к ВВП в 4-м квартале 2020 года вырос до 8% ВВП по сравнению с 6,4% в 3-м квартале текущего года, свидетельствуют данные Евростата. При этом во 2-м квартале дефицит достигал 12,2% — максимума за все время наблюдений с 2002 года.В ЕС дефицит госбюджета увеличился до 7,5% с 6,1% кварталом ранее.

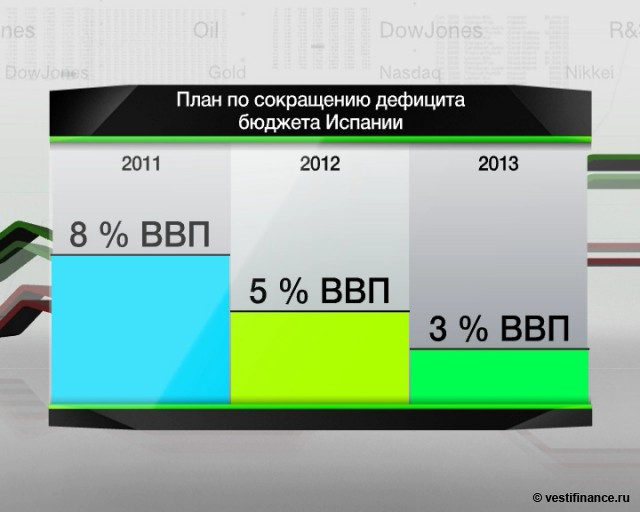

Наибольший дефицит бюджета по отношению к ВВП наблюдался в Австрии (14,2%), Испании (11,9%), на Мальте и во Франции (11,7%), в Литве (11,2%). Наименьший — в Люксембурге (1,8%), Дании (2,5%), Эстонии (2,6%).

Государственный долг по отношению к ВВП в еврозоне вырос с 97,2% в конце 3-го квартала 2020 года до 98% в конце 4-го квартала 2020 года. В целом по ЕС показатель увеличился с 89,7% до 90,7%. Страны не укладываются в маастрихтский критерий по долгу, который в нормальных условиях не должен превышать 60%.

Рост был обусловлен двумя факторами: резким увеличением государственного долга и снижением ВВП, отмечает Евростат.

В конце 4-го квартала самые низкие коэффициенты государственного долга к ВВП были зарегистрированы в Эстонии (18,2%), Люксембурге (24,9%) и Болгарии (25%).

Самые высокие показатели наблюдались в Греции (205,6%), Италии (155,8%), Португалии (133,6%), Испании (120,0%), на Кипре (118,2%), во Франции (115,7%) и Бельгии (114,1%).

По сравнению с 3-м кварталом 17 стран ЕС увеличили коэффициент долга к ВВП, 10 государств — снизили. Наибольшее увеличение отмечено в Венгрии (+6,5 п.п.), Испании (+6,0 п.п.), Греции (+5,9 п.п.), Австрии (+5,0 п.п.), Румынии (+4,2 п.п.) и Португалии (+3,1 п.п.). Наибольшее снижение было зафиксировано в Ирландии (-2,8 п.п.), Латвии и Люксембурге.

(-1,2 п.п.) и на Кипре (-1,0 п.п.).

В годовом выражении все страны зафиксировали рост коэффициента госдолга к ВВП. Наибольший рост показателя был зафиксирован в Греции (+25,1 п.п.), Испании (+24,5 п.п.), на Кипре (+24,2 п.п.), в Италии (+21,2 п.п.) и Франции (+18,1 п.п.).

Продукт «вертикали».

Почему жилищную проблему при Путине не решить

Почему жилищную проблему при Путине не решитьКвадратных метров в России все больше, а обеспеченность жильем все хуже. И сколько должников перестали обслуживать кредиты? Об этом в новом выпуске программы «Деньги на Свободе» с экономическим публицистом Максимом Блантом.

Долговая нагрузка россиян достигла исторического максимума. К началу этого года на обслуживание кредитов шло 11,7 процента всех доходов граждан. Эту цифру привела в пятницу, 26 марта, глава департамента финансовой стабильности Центрального Банка России Елизавета Данилова.

Полная видеоверсия программы:

Граждане ожидаемо прекращают платить по долгам. По данным Национального бюро кредитных историй, доля просроченных более чем на 90 дней потребительских кредитов приближается к четверти. С микрозаймами еще хуже – там доля просрочки составляет около 27 процентов. И это несмотря на действующие с 2019 года ограничения на выдачу кредитов и ссуд заемщикам с высоким уровнем долговой нагрузки. Уже начиная с прошлого года число отказов в выдаче необеспеченных потребительских кредитов стремительно растет. Реструктурировать долг все сложнее.

Уже начиная с прошлого года число отказов в выдаче необеспеченных потребительских кредитов стремительно растет. Реструктурировать долг все сложнее.

Пока в борьбе с кредитным пузырем Банк России идет по пути еще большего закручивания гаек. На прошлой неделе депутаты Государственной думы Анатолий Аксаков и Игорь Дивинский из комитета по финансовому рынку внесли законопроект, который в случае принятия позволит Банку России вводить прямые количественные ограничения для банков на выдачу тех или иных видов кредитов.

Для заемщиков это обернется еще более высокими ставками и более частыми отказами. А если учесть еще и начавшийся цикл повышения ставок, картина получается совсем уж безрадостной. Кризис в российском исполнении сильнее всего ударил по среднему классу, значительная часть которого перешла в категорию бедных. Неравенство в стране еще больше усилилось, хотя совсем недавно казалось – куда уж больше. Об этом сейчас и пойдет речь.

Двум третям россиян еще до коронавируса был недоступен средний уровень обеспеченности по доходам

На прошлой неделе онлайн-издание ЭКОНС, в котором размещают свои материалы сотрудники и эксперты Банка России, опубликовало статью о материальной и жилищной обеспеченности россиян. В основу статьи легло исследование, проведенное Институтом социально-экономических проблем народонаселения Российской академии наук. Авторы подчеркивают, что их исследование было выполнено перед пандемией. С учетом последствий локдауна доля россиян, которые не в состоянии поддерживать достойные уровень и качество жизни, только увеличится.

В основу статьи легло исследование, проведенное Институтом социально-экономических проблем народонаселения Российской академии наук. Авторы подчеркивают, что их исследование было выполнено перед пандемией. С учетом последствий локдауна доля россиян, которые не в состоянии поддерживать достойные уровень и качество жизни, только увеличится.

А теперь, собственно, о результатах. Если говорить о доходах, то двум третям россиян еще до коронавируса был недоступен средний уровень обеспеченности по доходам. Нижняя граница в соответствии с авторской методикой проходит на уровне около 3 прожиточных минимумов.

Все эти оценки не оспаривает ни официальная статистика, ни правительство, ни президент Путин

За время кризиса расслоение только усилилось. Бедные стали беднее, их закредитованность выросла, возможностей заработать стало меньше, а «серый» сектор, позволявший самым малообеспеченным выживать даже за чертой бедности, усилиями государства драматически сократился. Все эти оценки не оспаривает ни официальная статистика, ни правительство, ни президент Путин. Все уже привыкли и только разводят руками. И когда повышают налоги и акцизы, и когда повышают процентные ставки, загоняя в угол тех, кто должен банкам и микрофинансовым организациям.

Все эти оценки не оспаривает ни официальная статистика, ни правительство, ни президент Путин. Все уже привыкли и только разводят руками. И когда повышают налоги и акцизы, и когда повышают процентные ставки, загоняя в угол тех, кто должен банкам и микрофинансовым организациям.

Зато приведенные в исследовании данные по обеспеченности россиян жильем – это попытка несколько расширить критерии оценки благосостояния и взглянуть на проблему чуть шире. Цифры получаются еще более неутешительными. Доля населения, находящегося в состоянии жилищной бедности, то есть имеющего наиболее плохие жилищные условия, по состоянию на 2019 год превысила 30 процентов. Это почти втрое выше, чем доля бедных по доходам. Всего же до среднего уровня обеспеченности жильем не дотягивает 85 процентов российских граждан. Вывод авторы делают не слишком утешительный.

«Существующие большие масштабы неблагополучия населения России по рассмотренным базовым характеристикам уровня и качества жизни и высокое социальное неравенство создают риски национальной безопасности и социальной напряженности, особенно в периоды экономической нестабильности», – утверждают авторы исследования.

Что до рецептов, они традиционные – развивать ипотечное кредитование, строить больше социального жилья, развивать некоммерческий наём и так далее.

Из всего российского сектора услуг в прошлом году в плюс удалось выйти только доставке и ритуальным услугам

Собственно, это мало чем отличается от того, чем в последнее время занято государство. Развивают льготную ипотеку, поддерживают строительную отрасль. И это только приводит к росту недоступности жилья, поскольку ипотечный бум взвинтил цены. И это несмотря на то, что каждый год в стране появляются миллионы новых квадратных метров, а никакого демографического взрыва в России как-то особо не отмечается. Скорее наоборот. В прошлом году естественная убыль населения выросла вдвое и составила 688 тысяч человек, а темпы роста смертности поставили рекорд с 1947 года. Из всего российского сектора услуг в прошлом году в плюс удалось выйти только доставке и ритуальным услугам. Причем похоронные команды по росту доходов утерли нос даже курьерам.

А жилья все не хватает. И объясняется это не только недостаточными темпами строительства или недостаточно низкими ставками по ипотеке. Но и мощной внутренней миграцией. Еще в прошлом году, на фоне первых ограничений, я говорил о том, что экономические последствия локдауна станут причиной переселения людей из сельской местности и малых городов в города-миллионники, и прежде всего, в Москву и Петербург.

Власти эти тенденции видят. Не случайно глава Центрального банка Эльвира Набиуллина, говоря о необходимости сворачивать льготную ипотеку, назвала регионы, в которых цены не выросли и программу было бы целесообразно продолжить.

На большей части территории страны все это в последние годы только деградирует

Вот только ипотекой проблема не решается. Концентрацию финансового и человеческого капитала в Москве и нескольких городах, которые можно пересчитать на пальцах одной руки, ни льготная ипотека, ни строительство социального жилья не остановят. Люди едут туда, где видят для себя и своих детей хоть какие-то перспективы. И не только с точки зрения доходов. Качество жизни включает в себя не только деньги, но и доступ к качественной медицине и образованию, наличие элементарной инфраструктуры и развитой сферы услуг. На большей части территории страны все это в последние годы только деградирует.

Люди едут туда, где видят для себя и своих детей хоть какие-то перспективы. И не только с точки зрения доходов. Качество жизни включает в себя не только деньги, но и доступ к качественной медицине и образованию, наличие элементарной инфраструктуры и развитой сферы услуг. На большей части территории страны все это в последние годы только деградирует.

Решение, которое предполагает довольно серьезный комплекс политических, экономических институциональных реформ, называется «развитие федерализма». Однако в течение всех двух десятилетий своего правления Путин толкал страну в ровно противоположном направлении. «Властная вертикаль» привела не к росту управляемости, а к концентрации власти и ресурсов в тех географических точках, которые непосредственно примыкают к местам работы и отдыха «гаранта» – Кремлю, Ново-Огареву, сочинской резиденции.

Для поддержания этой конструкции приходится регулярно повышать налоговое бремя и постоянно закручивать политические гайки. Попытки западных стран напомнить российскому руководству о принятых на себя обязательствах в области защиты прав человека воспринимаются как посягательство на суверенитет и вмешательство во внутренние дела. Кремль придумывает «ассиметричные ответы», которые в свою очередь вызывают все новые санкции. Маховик «холодной войны» раскручивается. Но война – дело затратное, особенно если воюешь с противником, который технологически тебя превосходит.

Кремль придумывает «ассиметричные ответы», которые в свою очередь вызывают все новые санкции. Маховик «холодной войны» раскручивается. Но война – дело затратное, особенно если воюешь с противником, который технологически тебя превосходит.

Другие темы новой программы «Деньги на Свободе» с Максимом Блантом:

- Деньги на технологии. Во что обойдется российский софт.

- Зеленые деньги. Получится ли заработать на посадках леса.

Россия сократит государственную поддержку экономики в 2021 году

МОСКВА (Рейтер) — Россия сократит государственную поддержку экономики в 2021 году, ожидая роста затрат на обслуживание растущего государственного долга в связи с ее ответом на COVID- 19 пандемии и обвала цен на нефть, заявил министр финансов Антон Силуанов.

ФОТО НА ФАЙЛ: Министр финансов России Антон Силуанов прибыл на переговоры с представителями крупных российских компаний в Москву, Россия, 24 августа 2018 года.REUTERS / Татьяна Макеева / File Photo

Из-за нехватки возможностей для поддержки государственных финансов Россия более чем удвоила свои внутренние заимствования в 2020 году, повысила некоторые налоги и увеличила государственные расходы, поскольку она ослабила бюджетное правило, защищающее экономику от внешних потрясений.

Дополнительные государственные расходы России на поддержку экономики в этом году достигли 4,5% ВВП и сократятся до 1% ВВП в 2021 году, сказал Силуанов журналистам в комментариях, подготовленных для публикации во вторник.

Тем не менее, государственный банк развития ВЭБ может выкупить привилегированные акции государственной РЖД, чтобы предоставить последней средства для своей инвестиционной программы, сказал Силуанов.

Силуанов проигнорировал предложения Всемирного банка о том, что российские власти могут выбрать более постепенную фискальную консолидацию, чем это запланировано в настоящее время.

«Если бы мы продолжили ту же политику, что и в этом году, мы бы вытащили деньги из экономики … Мы не можем вывести всю ликвидность с рынка и финансировать расходы», — сказал Силуанов.

Министерство финансов привлекло около 5,3 трлн рублей (71,89 млрд долларов США) путем продажи казначейских облигаций ОФЗ на внутреннем рынке в 2020 году, при этом основная часть облигаций была куплена крупными банками, что снизило уровень рублевой ликвидности в межбанковской системе.

Россия должна вернуться к бюджетному правилу в 2022 году, сказал Силуанов, имея в виду бюджетную систему, одобренную МВФ и Всемирным банком.

«Если так, то мы не сможем постоянно поддерживать высокие расходы», — сказал Силуанов.

«Мы проводим ответственную политику, в отличие от других стран, которые наводняют и наводняют свою экономику деньгами.

Отношение долга к ВВП России уже достигло 20%, уровня, который министерство не желало превышать, а расходы на обслуживание долга вырастут до 1,4 трлн рублей в 2023 году с до 800 млрд рублей в этом году.

Россия не планирует повышать налоги, сказал Силуанов, повторив ту же линию из предыдущих лет, которая, однако, не помешала России в 2020 году повысить налоги в некоторых секторах и на россиян, зарабатывающих более 67 800 долларов в год.

Восстановление мировых цен на нефть поможет России покрыть дефицит бюджета в 3 раза.По словам Силуанова, это 9% ВВП в 2020 году, что меньше прогнозируемых ранее 4,4%.

(1 доллар = 73,7268 рубля)

Отчетность Дарьи Корсунской; Автор Андрей Остроух; Под редакцией Чизу Номияма

Государственный долг России вырос на 40% в 2020 году

Государственный долг России вырос на 40% в прошлом году, поскольку она продала облигации на триллионы рублей, чтобы поддержать потерянные доходы от нефти и газа в результате пандемии.

Счетная палата, контролирующая государственные расходы России, заявила в среду, что государственный долг на конец 2020 года составлял 19 триллионов рублей (257 миллиардов долларов), что эквивалентно 17.8% ВВП страны.

На фоне увеличения расходов на борьбу с пандемией и снижения налоговых поступлений в 2020 году Россия достигла дефицита в 4,1 триллиона рублей (55 миллиардов долларов) — ранее у нее был профицит бюджета. Правительство сопротивлялось призывам использовать свой фонд национального благосостояния в размере 170 миллиардов долларов для поддержки экономики во время пандемии, вместо этого решив восполнить этот пробел за счет увеличения заимствований.

Несмотря на скачок, уровень государственного долга России по-прежнему один из самых низких в мире — результат резкого роста цен на энергоносители в 2000-х годах и консервативного управления экономикой Москвы после введения западных санкций после аннексии Крыма в 2014 году.

Упущенная выгода от огромного экспорта энергии страны стала причиной значительного сокращения доходов. По данным Счетной палаты, правительство заработало 5,2 триллиона рублей (71 миллиард долларов) от различных налогов, которые оно взимало с нефтегазового сектора России в 2020 году, что на треть меньше, чем в 2019 году. Россия сократила добычу нефти в рамках сделки, заключенной с Саудовской Аравией в начале пандемии коронавируса, чтобы помочь поддержать мировые цены на нефть. Тем не менее как средняя цена за баррель нефти, так и объем продаж, проданных Россией, снизились в 2020 году, поскольку мировой спрос на нефть упал впервые за десятилетие.

Большая часть долговых обязательств, выпущенных Россией во время пандемии, была выкуплена государственными финансовыми учреждениями страны, в результате чего доля иностранцев в общем государственном долге снизилась до 22%.

, хранящиеся внутри страны, рассматриваются российским правительством как более безопасные, учитывая тот контроль, который Кремль может осуществлять над банками страны, и потому что одно жесткое предложение о санкциях, выдвинутое наиболее ярыми противниками Кремля за рубежом, запретит иностранцам держать российский государственный долг — событие что, хотя и считается маловероятным, может вызвать панику на финансовых рынках, если иностранные держатели будут вынуждены продавать в массовом порядке.

Заимствования правительства России для достижения 15-летнего максимума

Российские государственные займы должны достичь максимального уровня за 15 лет, говорится в новом отчете влиятельного государственного наблюдателя, цитируемом новостным сайтом РБК.

Счетная палата заявила, что правительству потребуется выпустить 4,1 триллиона рублей (56 миллиардов долларов) государственных облигаций, чтобы покрыть дефицит государственного бюджета в результате пандемии коронавируса.

Согласно прогнозам, в этом году дефицит составит около 5% ВВП России, поскольку резкое падение цен на нефть, сокращение добычи нефти и экономический спад привели к сокращению налоговых поступлений.За первые шесть месяцев года государственные доходы от продажи нефти и газа снизились на 55% по сравнению с уровнем 2019 года.

Счетная палата России контролирует государственные расходы и возглавляется опытным политиком Алексеем Кудриным, бывшим министром финансов, который подтолкнул президента Владимира Путина к реформированию и либерализации экономики России.

Консервативная программа расходов России в последние годы помогла ей в 2019 году обеспечить профицит бюджета в 1,8%. Изначально правительство планировало ускорить в этом году расходы на множество флагманских инфраструктурных проектов и проектов национального развития, прежде чем оно перенесет крайний срок выполнения этих планов с 2024 года. до 2030 года, ссылаясь на экономические последствия пандемии коронавируса.

За последние годы в суверенном фонде страны накоплено более 175 миллиардов долларов за счет прибыли от экспорта нефти. Однако правительство неохотно использовало свой фонд на черный день даже в разгар пандемии и вместо этого занялось заполнением бюджетного дефицита за счет увеличения заимствований.

По данным Счетной палаты, в первом полугодии этого года правительство привлекло 1,6 триллиона рублей (22 миллиарда долларов) для покрытия дефицита бюджета в размере 955 миллиардов рублей (13 миллиардов долларов).Дефицит составил бы более чем вдвое больший уровень, если бы не бухгалтерский маневр в рамках сделки, по которой Центральный банк формально продал свою долю в государственном кредиторе Сбербанк, уступив контроль правительству.

| Прямые инвестиции за границу (млн долл. США) | 3 157,9 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

Остаток на текущем счете (млн долл. США) США) | 6800.0 Янв.2021 г. | ежемесячно | Янв 2012 — янв 2021 |

| Сальдо текущего счета:% ВВП (%) | 1.5 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Прямые иностранные инвестиции (млн долл. США) | 3,885.6 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Прямые иностранные инвестиции:% ВВП (%) | 1. 0

Декабрь 2020 0

Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Иностранные портфельные инвестиции: долевые ценные бумаги (млн долл. США) | -1,973.6 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Иностранные портфельные инвестиции:% ВВП (%) | 0,2 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Иностранные портфельные инвестиции (млн долл. США) | 675. 260

Декабрь 2020 260

Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Иностранные портфельные инвестиции: долговые ценные бумаги (млн долл. США) | -471,130 Сентябрь 2020 | ежеквартальный | Март 1994 — сен 2020 |

| Внешний долг (млн долл. США) | 459 306.0 Март 2021 г. | ежеквартальный | Декабрь 2000 — март 2021 |

| Внешний долг:% ВВП (%) | 31,5

2020 г. | ежегодно | 1993-2020 гг. |

| Внешний долг: краткосрочный (млн долл. США) | 62 189.0 Декабрь 2020 | ежеквартальный | Декабрь 2001 — декабрь 2020 |

| Внешний долг: краткосрочный:% ВВП (%) | 4.2 2020 г. | ежегодно | 2001-2020 гг. |

| Прогноз: остаток на текущем счете (млрд долларов США) | 42.379 2026 г. | ежегодно | 1992 — 2026 гг. |

| Чистая международная инвестиционная позиция (млн долл. США) | 504 533 200 Декабрь 2020 | ежеквартальный | Декабрь 2013 — декабрь 2020 |

| RU: Банк платежей: Финансовый счет: Прочие инвестиции: Обязательства (млн долл. США) | 261.490 Декабрь 2019 | ежеквартальный | Март 1994 — декабрь 2019 |

| RU: Банк платежей: Финансовый счет: Официальные резервные активы (млн долл. США) | 15 384 980 Декабрь 2019 | ежеквартальный | Март 1994 — декабрь 2019 |

RU: BoP: Чистые ошибки и пропуски (млн долл. США) США) | 1003.680 Декабрь 2019 | ежеквартальный | Март 1994 — декабрь 2019 |

| Платежный платеж: Текущий счет: sa: Первичный доход: Кредиторская задолженность (млн долл. США) | 22 782 000 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Банк платежей: Текущий счет: sa: Вторичный доход: Дебиторская задолженность (млн долл. США) | 3 358.000 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

Платежный платеж: Текущий счет: sa: Вторичный доход (млн долл. США) США) | -1 047 000 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Платежный платеж: Текущий счет: sa: Первичный доход (млн долл. США) | -11 365.000 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Платежный платеж: Текущий счет: sa: Первичный доход: Дебиторская задолженность (млн долл. США) | 11 417 000 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

Платежный платеж: текущий счет: sa: Вторичный доход: к оплате (млн долл. США) США) | 4,405.000 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Платежный платеж: Расчетный счет: sa: Товары (млн долл. США) | 21 328 000 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Расчетный платеж: Расчетный счет: sa: Товары: Экспорт (млн долл. США) | 84 380.000 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

Платежный платеж: Расчетный счет: sa: Товары: Импорт (млн долл. США) США) | 63 052 000 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Банк платежей: Текущий счет: sa: Услуги (млн долл. США) | -4 888.000 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Расчетный платеж: Расчетный счет: sa: Услуги: Экспорт (млн долл. США) | 11 779 000 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

Платежный платеж: Расчетный счет: sa: Услуги: Импорт (млн долл. США) США) | 16 668.000 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Платежный платеж: Аналитическая презентация (AP): Текущий счет (CA) (млн долл. США) | 16 800 000 Март 2021 г. | ежеквартальный | Март 2000 г. — март 2021 г. |

| Платежный платеж: AP: CA: Услуги (млн долл. США) | -2,600.000 Март 2021 г. | ежеквартальный | Март 2000 г. — март 2021 г. |

Расходы на платеж: AP: CA: Товары (млн долл. США) США) | 24 400 000 Март 2021 г. | ежеквартальный | Март 2000 г. — март 2021 г. |

| Платежный платеж: NP: FA: Прямые инвестиции: чистое возникновение обязательств (млн долл. США) | 1,416.580 Декабрь 2018 | ежеквартальный | Март 2000 — декабрь 2018 |

| Платежный платеж: CA: Вторичный доход: FC: Личные переводы (текущие переводы между рез … (млн долл. США) | -2 497 700 Декабрь 2018 | ежеквартальный | Март 1994 — декабрь 2018 |

Банк платежей: CA: Вторичный доход: FC: Личные переводы: Кредит (млн долл. США) США) | 1,195.990 Декабрь 2018 | ежеквартальный | Март 1994 — декабрь 2018 |

| Платежный платеж: CA: Вторичный доход: FC: Личные переводы: Дебет (млн долл. США) | 3 693 690 Декабрь 2018 | ежеквартальный | Март 1994 — декабрь 2018 |

| Прямые иностранные инвестиции: данные платежного баланса: приток (млн долл. США) | 3,885.589 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

Прямые иностранные инвестиции: данные платежного баланса: вывоз (млн долл. США) США) | 3 157 868 Декабрь 2020 | ежеквартальный | Март 1994 — декабрь 2020 |

| Внешний долг: долгосрочный (млн долл. США) | 405 670.000 Декабрь 2020 | ежеквартальный | Декабрь 2002 — декабрь 2020 |

| Количество зарегистрированных новых предприятий (ед.) | 13 879 000 Янв.2021 г. | ежемесячно | Июнь 1999 — янв 2021 |

| № ликвидируемых предприятий: ОКВЭД2 (ед.) | 38 569. 000

Янв.2021 г. 000

Янв.2021 г. | ежемесячно | Июнь 1999 — янв 2021 |

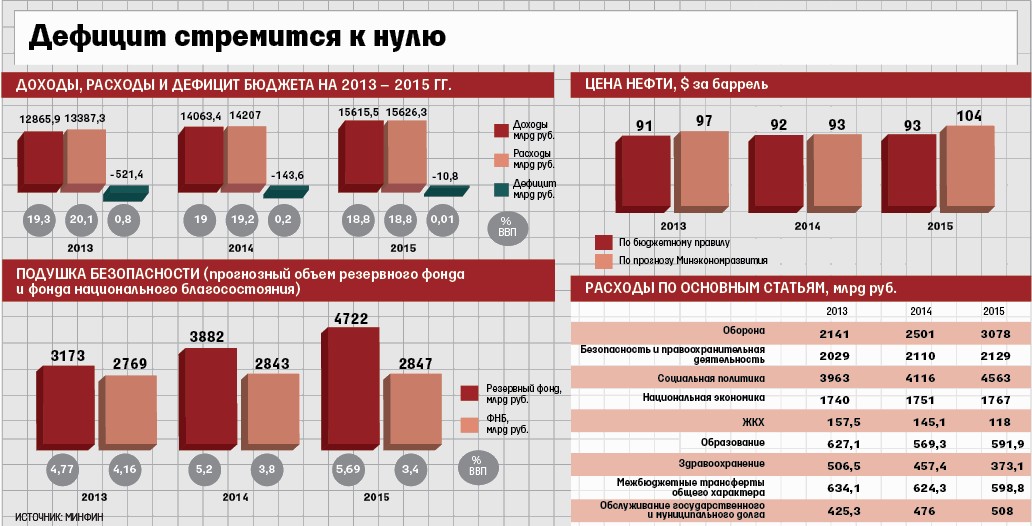

Два экономичных года: бюджет России на 2018–2020 годы

Эта статья впервые появилась на Intersection. Он был слегка отредактирован для улучшения стиля.

Экономику России ждут несколько тревожных лет. Российское правительство испытывает нехватку денежных средств как на национальном, так и на региональном уровнях, и это пострадает от образования, здравоохранения, заработной платы и социального обеспечения.Ожидается, что высокие военные расходы сохранятся.

Президент Владимир Путин вскоре подпишет закон о бюджете страны на 2018–2020 годы. Этот бюджет, принятый Государственной Думой 29 ноября, отражает относительно оптимистичный взгляд на экономические перспективы России. В 2018 году доходы бюджета составят 15,258 трлн рублей, расходы — 16,529 трлн, дефицит — 1,3 процента ВВП. Планируется, что в 2019 году выручка составит 15,555 трлн, а расходы — 16. 374 трлн, а дефицит составит 0,8 процента ВВП. К 2020 году доходы оцениваются в 16,285 триллиона при расходах в 17,155 триллиона, а дефицит также, как ожидается, достигнет 0,8 процента ВВП. В пересчете на доллары США расходы в 2018 году должны составить 255 миллиардов долларов.

374 трлн, а дефицит составит 0,8 процента ВВП. К 2020 году доходы оцениваются в 16,285 триллиона при расходах в 17,155 триллиона, а дефицит также, как ожидается, достигнет 0,8 процента ВВП. В пересчете на доллары США расходы в 2018 году должны составить 255 миллиардов долларов.

Эти статистические данные выглядят многообещающими. На самом деле, слишком многообещающе. В действительности государственные расходы, скорее всего, будут намного выше. Бюджет составляется исходя из базовой цены на нефть марки Urals, установленной на уровне U.40 сингапурских долларов за баррель в ценах 2017 года (при условии ежегодной индексации на 2 процента, начиная с 2018 года). По оценке Минфина, среднегодовой курс доллара составит 64,7 рубля за доллар (Максим Орешкин, возглавляющий Минэкономики, прогнозирует, что курс упадет до 65,7 рубля за доллар). конец 2018 г.). Эти оценки не соответствуют действительности: среднегодовая цена на нефть марки Urals в 2017 году была выше 51 доллара США за баррель (с тенденцией к росту), в то время как среднегодовой обменный курс доллара снизился и остается ниже 60 рублей за баррель. доллар.Однако заниженная бюджетная цена на нефть и завышенный курс доллара фактически уравновешивают друг друга с точки зрения доходов в рублях. Так, согласно сентябрьской корректировке годового бюджета, рост цен на нефть принес доход на 418 млрд рублей, а заниженный курс рубля к доллару сократил доходы на 364 млрд рублей. Другими словами, доходы в конечном итоге увеличились менее чем на 0,1 процента ВВП.

доллар.Однако заниженная бюджетная цена на нефть и завышенный курс доллара фактически уравновешивают друг друга с точки зрения доходов в рублях. Так, согласно сентябрьской корректировке годового бюджета, рост цен на нефть принес доход на 418 млрд рублей, а заниженный курс рубля к доллару сократил доходы на 364 млрд рублей. Другими словами, доходы в конечном итоге увеличились менее чем на 0,1 процента ВВП.

Дефицит будет финансироваться за счет займов и Фонда национального благосостояния (начиная с 2018 года Фонд национального благосостояния будет включать Резервный фонд, что, по сути, подтвердит, что Фонд национального благосостояния, безусловно, не является инструментом долгосрочного инвестиции на благо будущих поколений, вопреки предыдущим утверждениям).В Фонде национального благосостояния будет чуть больше 4 трлн рублей, и неясно, как эти деньги могут покрыть дефицит в 8,3 трлн на 2019–2020 годы, даже с учетом новых заимствований на 1,8 трлн рублей. Видимо, потребуются дополнительные займы. ВВП на 2018 год установлен на уровне 97,462 трлн рублей (рост на 2,1 процента), а в 2019 году власти планируют поднять его на 2,2 процента, увеличившись до 2,3 процента в 2020 году. В своих отчетах эксперты Всемирного банка и ОЭСР сомневаются в этих очень скромных показателях. прогнозов, хотя цифры ниже темпов роста, наблюдаемых в мировой экономике, а также в экономиках Европы и Северной Америки.

ВВП на 2018 год установлен на уровне 97,462 трлн рублей (рост на 2,1 процента), а в 2019 году власти планируют поднять его на 2,2 процента, увеличившись до 2,3 процента в 2020 году. В своих отчетах эксперты Всемирного банка и ОЭСР сомневаются в этих очень скромных показателях. прогнозов, хотя цифры ниже темпов роста, наблюдаемых в мировой экономике, а также в экономиках Европы и Северной Америки.

Кроме того, российская статистика из года в год вызывает все больше вопросов. По результатам 2016 года выяснилось, что рост ВВП обеспечивался в основном различными корректировками и оценками, такими как якобы незарегистрированный рост в секторе малого бизнеса, пересчет результатов прошлых лет (конечно, в сторону увеличения) или огромная статистическая погрешность. более 1,5 трлн руб., что составляет примерно 1,5% ВВП (ранее было 250–300 млрд руб.).Такие цифры легко «съедают» запланированный рост ВВП на 2017 год.

В этом случае недостатки официальной статистики нивелируются правительственными отчетами об успехах. Недавно в телеинтервью Channe One премьер-министр Дмитрий Медведев сказал, что «реальные доходы населения страны растут, а реальная заработная плата растет». В прошлом то же самое неоднократно заявлял президент Владимир Путин. Фактически, по данным Росстата (Официальная статистическая служба России), реальные доходы граждан России снизились на 1.3 процента в течение первых десяти месяцев 2017 года.

Недавно в телеинтервью Channe One премьер-министр Дмитрий Медведев сказал, что «реальные доходы населения страны растут, а реальная заработная плата растет». В прошлом то же самое неоднократно заявлял президент Владимир Путин. Фактически, по данным Росстата (Официальная статистическая служба России), реальные доходы граждан России снизились на 1.3 процента в течение первых десяти месяцев 2017 года.

Стагнация средней заработной платы, сокращение расходов на здравоохранение и образование

Реальные доходы населения в Российской Федерации снижаются четыре года подряд: на 5,9 процента в 2016 году , на 3,2 процента в 2015 году и на 0,7 процента в 2014 году. Две трети работающего населения в России получают заработную плату ниже средней.

Избиратели должны помнить обещания Путина, данные ему перед последними президентскими выборами.Тогда Путин заявил, что «средняя реальная заработная плата в России должна вырасти как минимум на 60–70 процентов к 2020 году, и властям следует сосредоточиться на создании высокоэффективных рабочих мест». В 2011 году средняя заработная плата по России составила 25,6 тыс. Руб. (В расчетах учитывается 13-процентный налог на прибыль). К ноябрю 2017 года средний показатель вырос до 38 тысяч рублей. Однако уровень инфляции за тот же период составил 53 процента. Другими словами, реальная заработная плата не увеличилась на 70 процентов, а вместо этого упала более чем на 5 процентов, а реальные доходы людей упали более чем на 10 процентов.(Разница объясняется тем, что в реальном доходе учитываются пенсии по возрасту и доход от предпринимательской деятельности, которые снизились еще более резко). Реальные доходы населения в Российской Федерации снижаются четыре года подряд: на 5,9 процента в 2016 году, на 3,2 процента в 2015 году и на 0,7 процента в 2014 году. Две трети работающего населения в России получают заработную плату ниже среднего.

В 2011 году средняя заработная плата по России составила 25,6 тыс. Руб. (В расчетах учитывается 13-процентный налог на прибыль). К ноябрю 2017 года средний показатель вырос до 38 тысяч рублей. Однако уровень инфляции за тот же период составил 53 процента. Другими словами, реальная заработная плата не увеличилась на 70 процентов, а вместо этого упала более чем на 5 процентов, а реальные доходы людей упали более чем на 10 процентов.(Разница объясняется тем, что в реальном доходе учитываются пенсии по возрасту и доход от предпринимательской деятельности, которые снизились еще более резко). Реальные доходы населения в Российской Федерации снижаются четыре года подряд: на 5,9 процента в 2016 году, на 3,2 процента в 2015 году и на 0,7 процента в 2014 году. Две трети работающего населения в России получают заработную плату ниже среднего.

Показательным является также взгляд на структуру бюджетных расходов за последние несколько лет.Рост расходов на «благие» социальные цели заметен только по сравнению с очень незначительными уровнями, наблюдавшимися в 2016–2017 годах. Для сравнения возьмем докризисный 2013 год, когда из федерального бюджета на образование было выделено 607 млрд рублей. В 2016 году было 597 миллиардов, в 2017 — 630 миллиардов. В 2018 году это будет 653 миллиарда рублей, а в 2020 году — 668 миллиардов. Как читатели помнят, цены уже выросли в 1,5 раза. Следствие? С 2013 года произошло резкое сокращение образования.

Для сравнения возьмем докризисный 2013 год, когда из федерального бюджета на образование было выделено 607 млрд рублей. В 2016 году было 597 миллиардов, в 2017 — 630 миллиардов. В 2018 году это будет 653 миллиарда рублей, а в 2020 году — 668 миллиардов. Как читатели помнят, цены уже выросли в 1,5 раза. Следствие? С 2013 года произошло резкое сокращение образования.

Ситуация со здравоохранением выглядит еще хуже: 494 млрд рублей в 2013 году, 506 млрд в 2016 году, 452 млрд в 2017 году, 460 млрд в 2018 году и 499 млрд в 2020 году. Так что цифры, опять же, остались на уровне, но что это составляет из-за инфляции намного меньше. Проблема в том, что бремя оказания медицинской помощи будет выше по мере старения населения. Основные расходы в этом случае (больницы и общеобразовательные школы) несут региональные бюджеты, и там ситуация довольно плачевная.«Майские указы» Путина 2012 года — доведение заработной платы учителей до средней по региону, а врачей — вдвое выше среднего — осуществляются путем массовых увольнений (если два врача получают одинаковую зарплату, то, если одного увольняют, зарплата другого врача может быть увеличена вдвое) и статистических манипуляций (например, в прошлом доход учителей состоял из «основного» и «мотивирующего» компонента за дополнительную нагрузку и успеваемость учеников; в настоящее время только увеличенный «Базовая» часть сохранена, но реальные зарплаты не выросли, а уменьшились).

Пенсионеры без пенсии, увеличенные военные

Расходы на социальную политику состоят в основном из пенсий. В 2013 году такие пенсии составили 3 трлн 960 млрд рублей; к 2016 году эта цифра составляла 4,588 трлн, а в 2017 году — 5,71 трлн. В правительственном плане расходов предусмотрено всего 4,706 трлн на 2018 год и 4,873 трлн на 2020 год. Таким образом, хотя расходы на пенсионные выплаты для растущего числа пенсионеров в 2013–2016 годах действительно выросли, теперь ожидается, что они будут сокращены.В течение нескольких лет пенсии работающих пенсионеров (более 20 процентов от общего числа пенсионеров) не индексировались с учетом инфляции, а пенсионный возраст госслужащих был повышен. В реальном выражении пенсии продолжат сокращаться, что признали власти: например, глава Счетной палаты Татьяна Голикова прогнозирует снижение на 2,7 процента.

Напротив, военные расходы выросли с 2 трлн 141 млрд в 2013 году до 3,775 трлн в 2016 году.В 2017 году он упал до 2,778 трлн, а в 2018 году он снизится до 2,771 трлн, но впоследствии снова вырастет до 2,808 трлн в 2020 году. Следует учитывать, что фактические военные расходы в России намного выше запланированных. цифры. Традиционно в этот сектор направляются дополнительные доходы бюджета, если таковые имеются. Более того, некоторые военные расходы скрываются под другими гражданскими статьями, прежде всего под «национальной экономикой». Расходы полиции выросли с 1 триллиона 487 миллиардов в 2013 году до 1.898 трлн в 2016 году, 1,977 трлн в 2017 году, 2,108 трлн в 2018 году и 2,140 трлн в 2020 году. Доля скрытых бюджетных расходов в 2013 году составила 13,8 процента от общих расходов и увеличилась до 18,6 процента в 2017 году с планируемым увеличением до 20,1 процента бюджета в 2020 году. Это абсолютно диковинные цифры, которые не выдерживают никакого сравнения с секретными частями бюджетов в развитых странах. При этом значительная часть «секретных расходов», скорее всего, идет не на военные цели, а просто остается в чьем-то кармане.

Государственные банки, такие как ВТБ и Россельхозбанк, а также Российские железные дороги (РЖД) и электросетевая компания Россети, за многие годы показали либо убыток, либо минимальную прибыль.

В оценках доходов много пробелов. Например, бюджет рассчитывается на основе предположения, что 50 процентов прибыли, полученной государственными компаниями (согласно отчетности по МСФО), будет поступать в государственный бюджет. Однако общеизвестно, что ни одно из предыдущих заявлений на этот счет не было выполнено: ни «Газпром», ни «Роснефть», ни многие другие крупные компании этих взносов не уплатили.Государственные банки, такие как ВТБ и Россельхозбанк, а также Российские железные дороги (РЖД) и электросетевая компания Россети, уже много лет показывают либо убыток, либо минимальную прибыль. Что касается «Роснефти», она перечисляет дивиденды не государству напрямую, а государственной посреднической структуре «Роснефтегаз», которая имеет классифицированные бухгалтерские книги; не ведя никакой экономической деятельности, Роснефтегаз объявил об убытках за 2017 год.

В ближайшие годы российский бюджет продолжит выделять около трети своих расходов на военные и полицейские нужды, в то время как расходы на социальную политику будут сокращаться, поскольку рядовые граждане становится все беднее.В целом планы Путина в отношении любимых избирателей накануне президентских выборов можно описать старым советским анекдотом из цикла «Армянское радио» (вымышленная радиостанция, дающая юмористические ответы на вопросы слушателей). Слушатель спрашивает: «Будут ли деньги при коммунизме?» Радио отвечает: «Югославские оппортунисты говорят, что будут деньги. Китайские маоисты говорят, что денег не будет. Правильный диалектический ответ: когда будет построен коммунизм, у кого-то будут деньги, а у кого-то — нет.«Ситуация при Путине очень похожа на этот анекдот. Согласно его новому бюджету, у ВПК будут деньги, а у большинства населения их не будет.

Финансовый баланс России — Прогноз и перспективы экономики России

Россия — бюджетный баланс

Правительство поддерживает относительно умеренные меры налогово-бюджетного стимулирования, несмотря на увеличение выбросов COVID-19

В конце марта правительство России объявило о введении 1 рубля.Пакет экономической поддержки в размере 3 триллиона (примерно 18,3 миллиарда долларов США) для борьбы с последствиями пандемии Covid-19. Бюджетный стимул, который составляет всего 1,2% национального ВВП, в основном направлен на поддержку домашних хозяйств и малых и средних предприятий (МСП) и проводится по мере того, как правительство вводит расширенные меры изоляции в виде оплачиваемых национальных праздников — факто карантин — до 30 апреля в условиях усиливающейся эпидемии вируса. Тем не менее, относительная невосприимчивость экономики к внешним шокам после многих лет западных санкций и значительные денежные резервы означают, что у России относительно сильные позиции, чтобы выдержать глобальный спад.

Объявленный фискальный стимул призван смягчить неизбежный экономический удар, увеличивая расходы безработных и тех, кто находится в отпуске по болезни, для поддержки домохозяйств с низкими доходами, а также позволяет МСП откладывать налоги на срок до шести месяцев и необратимо сокращать налог на заработную плату для компаний от 30% до 15%. Кроме того, физические и юридические лица будут иметь право на шестимесячный отпуск по выплате процентов. Эти меры будут финансироваться за счет средств Фонда национального благосостояния, а также значительно более высоких налогов на дивиденды, выплачиваемые оффшорным компаниям, и вновь созданного 13% подоходного налога для физических лиц, держателей облигаций и депозитов физических лиц на сумму более 1 рубля.0 миллионов.

Комментируя эффективность мер политики, экономист JPMorgan Анатолий Шал отметил:

«Россия отстает от большинства своих конкурентов, придерживаясь консервативной денежно-кредитной политики и избегая значительных бюджетных стимулов. Хотя правительство объявило о целевых мерах в размере 1,2% ВВП, мы понимаем, что это не будут дополнительные расходы […] При цене на нефть 25 долларов за баррель, по нашим оценкам, дефицит бюджета в этом году составит около 6% ВВП, при этом примерно треть суверенных ликвидных активов будет истощена.Поэтому понятен консервативный подход к фискальной политике. […] Положительным моментом является то, что консервативный подход России к выработке политики явно одобряется рынками, при этом рубль стабилизируется, а доходность закрывает половину предыдущего роста, что свидетельствует о том, что динамика рынка с меньшей вероятностью усугубит экономический стресс ».

Как подчеркнул Дмитрий Долгин, главный экономист ING по России:

«Недавнее понижение прогноза цен ING на Brent на 2 квартал с 33 долларов США за баррель до 20 долларов США за баррель ставит под сомнение способность USDRUB вернуться к диапазону 70-75 рублей. скоро […] В соответствии с новым сценарием цен на нефть и с учетом объявленных фискальных мер российский бюджет столкнется с дефицитом ВВП в размере 3-4% в этом году, который кажется управляемым, хотя и временным.Мы не видим на высшем уровне готовности нарушить финансовую дисциплину и ожидаем, что финансирование восстановления будет спонсироваться крупными корпорациями и домохозяйствами с высокими доходами […] Это не будет проблемой, учитывая ликвидные бюджетные сбережения в размере около 10 % ВВП, однако нельзя исключить необходимость дополнительных потенциальных волн фискальной поддержки ».

Таким образом, несмотря на падение цен на нефть, российская экономика кажется относительно хорошо подготовленной к тому, чтобы выдержать экономический шторм, в основном благодаря значительным запасам.

Клеменс Граф и Залина Алборова, экономисты Goldman Sachs, отметили:

«Хотя доходы от нефти, поступающие в правительство, резко упадут, доходы от нефти, доступные для бюджетных расходов, останутся неизменными. Это будет достигнуто за счет привлечения правительством Фонда национального благосостояния (ФНБ) […] Это дополнительное финансирование, вероятно, потребуется для компенсации падения ненефтяных доходов. Хотя ненефтяные доходы федерального бюджета, вероятно, будут относительно защищены, учитывая, что они в основном состоят из косвенных налогов, этого не будет на субфедеральном уровне, где основным источником финансирования является корпоративный и личный подоходный налог.Даже в отношении консолидированного бюджета мы не ожидаем необходимости сокращать расходы ».

Эксперты FocusEconomics Consensus Forecast ожидают увеличения бюджетного дефицита до 2,3% ВВП в 2020 году, что на 3,4 процентных пункта ниже оценки прошлого месяца, и прогнозируют дефицит бюджета в размере 0,9% в 2021 году.

Время взглянуть в лицо реальности о «виртуальной экономике» России

Непосредственные причины нынешнего финансового кризиса в России — большой дефицит государственного бюджета и неспособность обслуживать свой долг, особенно краткосрочные долларовые обязательства, — очевидны.Шаги, необходимые для решения этих краткосрочных проблем с ликвидностью, кажутся столь же простыми и широко предлагаются. Со своей стороны, российское правительство призвано сократить дефицит бюджета за счет увеличения налогов и сокращения государственных расходов. С другой стороны, международные финансовые организации и западные страны призываются разработать пакет чрезвычайных ссуд, который, возможно, включал бы средства для немедленной стабилизации финансовой ситуации, но определенно программу реструктуризации долга России на более длительный срок.Утверждается, что эти меры позволят реформистскому правительству вернуться к делу рыночных реформ.

Идея о том, что с помощью таких мер можно решить экономические проблемы России, ошибочна. Он основан на фундаментальном непонимании российской экономики, но является почти консенсусным мнением. Это выглядит примерно так. Россия — это в значительной степени приватизированная экономика, ранний успех которой в рыночных реформах замедлился из-за широко распространенной коррупции, преступности и некомпетентности. Взрыв бартера и неплатежей происходит из-за неумелого и аморального управления предприятием.Плохая собираемость налогов привела к ослаблению государства. Преодоление этих препятствий — сложная задача. Но если их удастся преодолеть, движение к рынку может продолжиться.

Фактически, большая часть российской экономики не продвигается к рынку и даже не топчется на месте. Активно уходит с рынка. За последние шесть лет «радикальных реформ» российские компании, особенно в основных производственных секторах, действительно изменили методы своей работы. Только они сделали это не для того, чтобы присоединиться к рынку, а, скорее, чтобы защитить себя от него.То, что возникло в России, можно квалифицировать как экономическую систему нового типа со своими собственными правилами поведения и критериями успеха и неудачи.

Мы называем новую систему России «Виртуальной экономикой», потому что она основана на иллюзии или притворстве почти по всем важным параметрам экономики: ценам, продажам, заработной плате, налогам и бюджетам. В его основе лежит предельное утверждение, что российская экономика больше, чем она есть на самом деле. Это отговорка, которая позволяет увеличить правительство и увеличить расходы, чем Россия может себе позволить.Это причина сети неплатежей и финансового кризиса, из которого Россия, казалось бы, не может выйти.

Ниже мы предлагаем масштабы виртуальной экономики и объясняем ее корни. Мы также показываем, как это помогает объяснить некоторые особенности нынешнего политического процесса в России. Мы утверждаем, что виртуальная экономика устойчива, имеет глубокие корни и пользуется сильной поддержкой населения. По этим причинам она определила новую повестку дня «реформ» для России, которая уже задает тон нынешнему правительству.Так и будет в будущем.

Виртуальная экономика ставит Запад перед трудным выбором в отношении дальнейшей поддержки переходного периода российской экономики. Основной мотивацией для предоставления России большего объема чрезвычайных фондов, «спасения», кажется, является вера не только в то, что для сохранения социальной и политической стабильности требуется больше денег, но также и в то, что они могут быть предоставлены с условиями, которые побудят к дальнейшим реформам. Мы считаем, что верно и обратное: неизбежным результатом финансовой помощи будет поддержка виртуальной экономики, системы, которая не является рыночной по своей природе и чья неэффективность обеспечит продолжающийся экономический спад и будущие кризисы.В лучшем случае спасение просто отодвинет день расплаты. Когда этот день настанет, экономические последствия и политическая реакция будут еще сильнее, чем они могли бы быть сегодня.

Реальность и притворство

Широко распространенные претензии в отношении российской экономики становятся очевидными, если внимательно посмотреть на экономическую статистику. Национальное статистическое агентство сообщило о росте промышленного производства в 1997 году (как и небольшой рост ВВП). После восьми лет спада объем промышленного производства вырос на 1.9%. Но останавливаться на достигнутом — это очень заблуждение. Реальная прибыль в промышленности в прошлом году снизилась на 5%. К настоящему времени доля промышленных предприятий, сообщивших об убытках, составляет почти половину, а точнее 47,3%, по сравнению с менее чем 27% два года назад.

Еще одно, что отражает истинное состояние экономики, — это уровень накопления основного капитала. В прошлом году он снова снизился, седьмой год подряд (и продолжает снижаться в этом году). В 1997 году общий уровень капитальных вложений в производственные секторы экономики (промышленность, сельское хозяйство, транспорт и связь) составил 17% от уровня 1990 года.В основном производственном секторе продукции металлообработки и машиностроения объем реальных затрат на машины и оборудование в 1997 году составил не более 5,3% от уровня 1990 года.

Очень мало негативных сигналов о таком положении дел. Банкротство по-прежнему редкость. За последние четыре недели в США было больше корпоративных банкротств, чем за весь прошлый год в России. Таким образом, казалось бы, что, несмотря на очевидную неуспешность, в российской промышленности ничего не меняется.Однако это тоже неправда. Компании не отмирают и даже не умирают. Они закончили 1997 год с большим количеством рабочих, чем в начале.

В довершение всего — пресловутый кризис «неплатежей» или «неплатежей». Об этой истории рассказывают знакомо: предприятия не платят своим поставщикам; они не платят своим работникам; они не платят налоги. Несмотря на то, что невыплата налогов и заработной платы привлекает внимание средств массовой информации, в определенном смысле это не настоящая история.Выплаты производятся, но не реальными деньгами. Доля бартера в расчетах среди всех промышленных предприятий России сейчас превышает 50%. В прошлом году 40% всех налогов, уплаченных федеральному правительству России, были в неденежной форме. Еще выше степень немонетизации местных и региональных бюджетов.

Описанные выше явления наиболее распространены в секторе крупных предприятий. В прошлом году правительственная комиссия России сообщила, что крупнейшие компании страны проводят 73% всего своего бизнеса в форме бартера и других неденежных форм расчетов.Еще более примечательным было то, как эти крупные предприятия обращались с налоговыми органами. В федеральный бюджет они перечисляли 80% причитающихся налогов — неплохая цифра, — но доля, уплаченная наличными, составляла всего 8%.

Следующие предложения из отчета суммируют собственные выводы комиссии о текущей российской экономике:

Возникает экономика, в которой взимаются цены, по которым никто не платит наличными; где никто ничего не платит вовремя; где образуются огромные взаимные долги, которые также не могут быть погашены в разумные сроки; где заработная плата декларируется и не выплачивается; и так далее.[…] [Это создает] иллюзорные или виртуальные доходы, которые, в свою очередь, приводят к невыплаченным или виртуальным фискальным обязательствам [при ведении бизнеса по нерыночным или виртуальным ценам.

Короче говоря, возникла «виртуальная экономика».

Корни виртуальной экономики

Корни виртуальной экономики лежат в практически нереформированном промышленном секторе, унаследованном от советских времен. В основе этого явления лежит большое количество предприятий, которые все еще производят товары, но уничтожают их стоимость.Это сектор экономики, который пережил шесть лет рыночных реформ. Причины сложны, но самая важная из них заключается в том, что сегодня в России предприятия могут работать без оплаты счетов. Это возможно, потому что им перераспределяется стоимость из других секторов экономики. Один из способов сделать это — за счет задолженности по налогам, которая, по сути, является продолжением бюджетных субсидий в другой форме. Однако более важным является прямое перераспределение стоимости субъектам, вычитающим стоимость, из производящих стоимость секторов экономики, в первую очередь из сектора ресурсов.

Важно понимать преемственность с прошлым, которая здесь присутствует. Советская экономика представляла собой крупную индустриальную экономику. Фактически промышленность в советской экономике субсидировалась из-за заниженных цен на сырье и недостаточной платы за капитал. В экономике был большой производственный сектор, производящий стоимость; Фактически, производство снизило стоимость, но это было замаскировано произвольным ценообразованием. Корни виртуальной экономики лежат в поддержании этого притворства.

Простая модель учета

Самый простой способ понять сегодняшнюю российскую экономику — это представить, что она состоит всего из четырех секторов. Во-первых, это сектор домашнего хозяйства. Он поставляет рабочую силу. Во-вторых, есть государственный или бюджетный сектор, который переводит налоговые поступления домохозяйствам. В-третьих, существует сектор производства с добавленной стоимостью (сокращенно мы называем его «Газпром»). Мы обозначаем эти три символа соответственно «H» (для домашних хозяйств), «B» (для бюджетов) и «G» (для «Газпрома»).Наконец, есть четвертый сектор, производственный сектор с вычетом стоимости, «M», который охватывает всю остальную экономику (говоря несколько в общих чертах, но не очень).

Думайте о M как об одном заводе, который берет 100 рублей труда с H и 100 рублей газа с G и производит продукт стоимостью 100 рублей. Он вычитает или уничтожает стоимость на 100 рублей. Но он делает вид, что является сумматором ценности. Для этого он переоценивает свою продукцию. Он утверждает, что он стоит не 100, а 300. И все остальные соглашаются с этим предлогом.Они делают это, потому что могут использовать завышенную цену в бартерной торговле друг с другом (где цены не имеют значения) или для уплаты собственных налогов.

M платит G за газ, отдавая ему треть своего конечного продукта, утверждая, что он стоит 100 рублей. (С точки зрения рынка, он стоит всего 33 1/3.) Это нормально для G, поскольку он просто передает продукт B для выполнения своих налоговых обязательств. (Мы предполагаем 100% ставку налога на добавленную стоимость.) М, конечно, платит свои налоги — 100 рублей — в натуральной форме.

Проблемы начинают возникать только в отношении домочадцев. Компания H ожидает, что ей заплатят 100 за свой труд, но не может принять оплату натурой. Для этого нужны (по крайней мере, немного) наличные. Но денежная стоимость оставшегося продукта M составляет всего 33 1/3. Отсюда «задолженность по заработной плате».

Модель конечно сильно стилизована. Но, несмотря на его упрощенный характер, удивительно, насколько ему удается охватить современную российскую экономику. Начиная с схемы, описанной выше, и делая несколько дополнительных предположений, модель генерирует почти всю виртуальную экономику: не только задолженность по заработной плате, но также нереалистичный бюджет, задолженность по пенсиям и очевидное увеличение объема производства.

Что не менее важно, четырехсекторная модель бухгалтерского учета сразу указывает на полезность или бесполезность различных мер политики. Возьмем, к примеру, жесткие меры по сбору налогов, продиктованные МВФ. Правительство России находится под давлением с целью увеличения суммы денежных средств в бюджет и поэтому требует, чтобы предприятия погашали свои налоговые долги наличными, а не натурой. Модель проясняет, что такой подход может означать только перемещение заданной суммы стоимости — уже слишком малой для удовлетворения требований как бюджетов (налоги), так и работников (заработная плата) — от одного получателя к другому.Выигрыш одного — потеря другого. Если налоги будут платить, зарплаты не будет.

Это то, что регулярно происходило в последние годы, в том числе в первом квартале этого года. С января по март налоговая служба России увеличила поступление наличности чуть более чем на пять миллиардов рублей (с учетом инфляции). За этот же период почти ровно выросла задолженность предприятий перед своими работниками по выплате заработной платы. . . пять миллиардов рублей.

Почему россияне это предпочитают

Очевидно, что описанная выше система не могла существовать или, по крайней мере, не могла долго существовать в рыночной экономике.Но он существует в России и, кажется, с каждым днем становится все сильнее. Чтобы понять, почему виртуальная экономика настолько устойчива, давайте снова обратимся к стилизованной четырехсекторной модели и посмотрим, что произойдет, если ее прекратить. Мы можем сравнить очевидный результат виртуальной экономики с тем, что на самом деле происходит под предлогом. Все, что необходимо, — это предположить, что никто, включая производителя, снижающего ценность, не претендует на то, что его конечный продукт стоит чего-то другого, кроме тех 100, которые он есть на самом деле.

Первый результат состоит в том, что M должен будет отразить убыток в размере 100 вместо прибыли в размере 100. Следовательно, у него не будет налоговых обязательств. Но с выручкой от продаж всего в 100 единиц M не могла платить одновременно G (которому она должна 100 за газ) и H (которой она должна заработать 100). Ему придется распределить между ними те 100, которые у него есть. Предположим, что он выплачивает равную сумму каждому: 50 H и 50 G. Таким образом, M имеет задолженность по заработной плате 50 и задолженность между предприятиями 50. (Фактически, эти числа просроченных платежей произвольны.Сумма будет равна 100, но ее можно разделить в разной пропорции между G и H.)

G, в свою очередь, переводит B свой единственный доход, 50, который он получает от M. Это оставляет G с налоговой задолженностью в размере 50. Единственные доходы B — это то, что он получает от G, поскольку M не имеет добавленной стоимости. Затем B переводит в H 50, полученные от G. При этом остается задолженность по бюджету (например, задолженность по пенсиям) в размере 50.

Сравнение индикаторов макросов, виртуальных и реальных

Это упражнение можно было бы проделать более подробно, но картина начинает проясняться.Полезно обобщить результаты в виде набора воображаемых национальных счетов. В таблице 1 сравнивается, как кажется, что экономика работает в режиме виртуальной экономики, с тем, как она работает на самом деле. По всем параметрам совокупные показатели эффективности виртуальной экономики (продажи, прибыль, ВВП, выпуск) выглядят лучше, чем у реального варианта.

Таблица 1. Сравнительные показатели виртуальной экономики и базовой реальной экономики

| ВИРТУАЛЬНЫЙ | НАСТОЯЩИЙ | |||

| Общий объем продаж | 400 | 200 | ||

| Общая прибыль | 200 | 0 | ||

| Доходность | 50% | 0% | ||

| Общая добавленная стоимость (= ВВП) | 300 | 100 | ||

| Промышленная продукция | 400 | 200 | ||

| Размер бюджета | – | – | ||

| -Планировано | 200 | 100 | ||

| -Выполнено | 67 | 50 | ||

| Семейный доход | – | – | ||

| — Накоплено | 300 | 200 | ||

| -Фактический | 100 | 100 | ||

| Задолженность | – | – | ||

| -Заработная плата | 67 | 50 | ||

| -Международное предприятие | Нет | 50 | ||

| -Налог | Нет | 50 | ||

| -Бюджет | 133 | 50 | ||

Пункт таблицы 1 о размере бюджета заслуживает отдельного комментария.Запланированный бюджет равен общей сумме налогов и расходов на основе ожидаемых доходов. В реальном варианте он вдвое меньше, чем в виртуальном. Что это обозначает? Если предположить, например, что бюджетные трансферты домохозяйствам представляют собой пенсии, то это означает, что номинальные пенсии сокращаются на 50%. На самом деле, конечно, ничего не меняется. На самом деле правительство в большей степени выполняет свои обещания в реальном варианте (обещало 100 и выполнило 50, а не обещало 200 и выполнило 67.) Тем не менее, будет ощущение, что пенсии урезали вдвое! И главное — это притворство.

Отличается и картина просроченной задолженности. Общая задолженность в этом числовом примере такая же. Но обратите внимание, что когда исключается отговорка виртуальной экономики, возникают два новых типа задолженности. Теперь у G есть налоговая задолженность, а у M — задолженность перед G между предприятиями. Сеть взаимной задолженности стала еще более запутанной, чем в исходном случае.

Возможно, более важным, чем любой совокупный показатель, является то, как устранение виртуальной экономики повлияет на отдельное предприятие, М.Виртуальная экономика маскирует нежизнеспособность производителя, снижающего ценность. В виртуальной экономике M, кажется, добавляет 100% стоимости. В реальном варианте M явно несет убытки.

В целом, ни один из участников виртуальной экономики не выиграет от ее устранения. Любая попытка перейти от воображаемого виртуального мира к честному реальному миру будет, мягко говоря, непопулярна. Это означало бы сокращение пенсий, раздражение «Газпрома», заклеймив его как налоговую просрочку и требующее от него увеличения налогов, а также угрозу банкротства производственного предприятия и полной потери рабочих мест и заработной платы для населения.

Это, в свою очередь, подчеркивает ключевой момент модели. Виртуальная экономика возникает из-за сочетания двух фундаментальных фактов: (1) большая часть российской экономики (особенно ее производственный сектор) снижает стоимость, в то время как (2) большинство участников экономики делают вид, что это не так. Бартер, задолженность по налогам и другие неденежные способы оплаты оказываются основными механизмами, используемыми для поддержания этого отговорки. Причина всех трудностей с неплатежами — это притворство.Производится меньше стоимости, чем на нее предъявляются претензии и обязательства.

Отчаянно нуждающиеся в наличных деньгах

Связь между безналичной виртуальной экономикой и рыночной экономикой, основанной на наличных деньгах, является любопытной. В некоторой степени описанная выше система основана на активных попытках избежать наличных денег. Операции с наличными деньгами разоблачают отговорку. Есть и другие причины избегать наличных. Денежные средства дорого зарабатывать и хранить. Наличие большого количества наличных денег на предприятии может повысить вероятность того, что налоговые органы откажутся принимать безналичные зачеты.Наличные деньги также подлежат «обложению налогом» повсеместным рэкетом защиты в России. Тем не менее, попытка избежать денежных поступлений срабатывает только в определенный момент, когда достигается определенный уровень денежных средств. Этот минимальный уровень называется денежным ограничением. До тех пор, пока этот уровень не будет достигнут, внутри системы нужны наличные, и они отчаянно нужны.

В первую очередь, предприятие, уменьшающее стоимость, должно иметь возможность продавать свой продукт за наличные, чтобы платить заработную плату. Это объясняет ироническую особенность системы, заключающуюся в том, что, хотя она сама является нерыночной системой, она требует существования рынка.Только рынок позволяет реализовать часть продукции экономики за деньги, необходимые для оплаты труда рабочих. Часть товара может продаваться внутри России. Но основной источник наличных денег — внешний, на мировом рынке.

С 1992 года экспорт рассматривается как успешная часть переходного периода в России. Обычно предполагалось, что рост экспорта означал, что значительная часть экономики России прошла окончательное рыночное испытание. На самом деле это далеко не так. Многие российские экспортные товары фактически теряют деньги.Но для участников виртуальной экономики целью экспорта является не прибыль, а наличные. Предприятия продолжают экспортировать, потому что им необходимо удовлетворить денежные ограничения. Убытки, которые они несут, считаются необходимыми расходами для сохранения бизнеса в виртуальной экономике.

Домохозяйства в виртуальной экономике работают с аналогичными денежными ограничениями. Они распределяют усилия между работой в M и зарабатыванием денег самостоятельно или иным образом поддерживают себя за счет деятельности, не связанной напрямую с системой (например,г., уличная торговля, производство продуктов питания на приусадебных участках и др.). Таким образом, этот вид деятельности полезен для виртуальной экономики, а не является угрозой или альтернативой ей. Это уменьшает минимальную сумму наличных денег, которая должна быть доставлена домашним хозяйствам из системы.

Наконец, следует отметить, что минимальная сумма наличных денег в этой системе не означает, что наличные деньги неактуальны в России. Как раз наоборот. В стране безналичных денег человек с карманными мелочами — король… или, по крайней мере, «олигарх», как называют крупных российских капиталистов и финансистов.У некоторых российских капиталистов, безусловно, есть больше, чем мелочь, но в международном плане они не особенно велики. Возможно, самый известный из финансовых магнатов Владимир Потанин возглавляет банк Онэксимбанк, который по размеру не входит в сотню крупнейших в США. (Совокупный размер Онэксимбанка и одного из его главных конкурентов, Менатепа, меньше, чем у Centura Banks в Роки-Маунт, Северная Каролина). Относительно богатый статус российских магнатов в безналичной экономике дает им такую большую власть

Последствия

Эта система имеет ряд серьезных — и отрицательных — последствий.Достаточно назвать три области воздействия: (1) реструктуризация предприятия; (2) измерение экономических показателей; и (3) государственный сектор.

Влияние на реструктуризацию предприятий наиболее очевидно. Даже те (правда, немногочисленные) предприятия, которые, вероятно, могли бы реструктурироваться и стать жизнеспособными на рынке, этого не делают. Они не реструктуризируются, потому что реструктуризация обходится дорого и потому, что они могут выжить как субъекты, снижающие ценность.

Влияние на кажущиеся совокупные экономические показатели, такие как ВВП и выпуск, уже предлагалось.Производство в виртуальной экономике переоценено в два-три раза, а то и в пять раз. ВВП России раздут. Экономика России, вероятно, даже меньше, чем предполагают официальные данные (не больше, как многие говорят). Его годовой рост также преувеличен. Когда компании, производящие вычитание стоимости, увеличивают свой выпуск, это плохая новость, а не хорошая, хотя в виртуальной экономике это проявляется как рост ВВП. Статистическое агентство России сообщило, что в 1997 году ВВП вырос на 0,8%. Дополнительная добавленная стоимость, которую оно сообщает, почти наверняка «виртуальная», а не реальная.

Воздействие на государственный сектор может быть самым важным из всех. Виртуальная экономика меняет всю природу бюджета. Бюджет должен быть планом приоритетов государственных расходов. В условиях демократии причина обсуждения и принятия бюджета законодательным органом состоит в том, чтобы демократическим путем решить, каковы приоритеты общества. Поскольку наличные деньги обеспечивают полную свободу и гибкость в удовлетворении потребностей, определенных бюджетом, они обеспечивают максимальную эффективность и справедливость. Это расстраивает натуральная уплата налогов.Возьмем, к примеру, Челябинское метро.