Коэффициент покрытия денежного потока | Показатели кэш-фло

Cash Flow Coverage Ratio (CFCF)

Описание

Этот показатель похож на коэффициент покрытия постоянных платежей (Fixed Charge Coverage), который показывает способность компании выполнять свои обязательства по постоянным платежам.

Этот вариант фокусирует внимание на способности денежного потока компании покрывать все долговые статьи, которые включают платежи по основной сумме долга, дивиденды и капиталовложения. Это особенно важно для компаний с крупным заемным капиталом или для компаний, которые быстро расширяют свои базы основных фондов.

Формула

Суммировать все долговые выплаты за отчетный период (включая основную часть платежей по лизингу), а также выплаты дивидендов и капитальные затраты. Затем разделить результат на денежный поток за период. Формула:

(Выплаты по долгам +

Дивидендные платежи +

Капитальные затраты) /

(Чистый доход +

Расходы по начислению –

Продажи по начислению)

Пример

Финансовый директор быстро растущей компании хочет убедиться, что у него достаточный денежный поток для покрытия задолженности компании и капиталовложений на предстоящий год. Бюджетная модель компании оценивает денежный поток в размере 10 500 000 д.е., общий размер долговых платежей в размере 4 025 000 д.е. и капитальные затраты — в размере 6 050 000 д.е. Плановых дивидендных выплат нет.

Бюджетная модель компании оценивает денежный поток в размере 10 500 000 д.е., общий размер долговых платежей в размере 4 025 000 д.е. и капитальные затраты — в размере 6 050 000 д.е. Плановых дивидендных выплат нет.

Финансовый директор рассчитывает коэффициент как:

(4 025 000 + 6 050 000) / 10 500 000 =

10 075 000 / 10 500 000 = 96%

Финансовый директор делает вывод о том, что бюджетная модель будет генерировать достаточное количество денежных средств для покрытия обязательств; но из-за слабости модели, финансовый директор решает обеспечить резервную кредитную линию на тот случай, если фактические денежные потоки за этот период окажутся меньше прогноза бюджета.

Меры предосторожности

Этот коэффициент может вводить в заблуждение в тех случаях, когда у компании ожидается предстоящий финальный платеж в погашение долга (шаровой платеж), поскольку этот показатель носит исторический характер. Эту проблему можно устранить путем прогнозного расчета показателя.

Та же проблема возникает с капиталовложениями, поскольку историческая структура расходов может не соответствовать предстоящим капитальным затратами; эта проблема может быть также решена путем включения ожидаемых капитальных затрат в знаменатель.

Как вычислять и интерпретировать коэффициент покрытия долга (DSCR)? | статьи

Коэффициент покрытия долга (DSCR) позволяет определить общую способность заемщика к погашению долга. Рассмотрим формулу и расчет этого показателя, а также интерпретацию значения коэффициента.

Коэффициент покрытия долга или коэффициент обслуживания долга (DSCR, от англ. ‘debt service coverage ratio’)

DSCR менее 1 указывает на то, что прибыли компании недостаточно для обслуживания долгов.

DSCR больше 1 означает, что компания способна не только обслуживать долговые обязательства, но и выплачивать дивиденды.

Определение показателя DSCR.

DSCR — это отношение доступных денежных средств к денежным средствам, необходимым для обслуживания долга. Другими словами, это коэффициент достаточности денежных средств для погашения долга. Ниже мы рассмотрим формулу и расчет показателя.

См. также:

CFA — Коэффициенты платежеспособности.

Почему используют DSCR?

Коэффициент покрытия долга (DSCR) относится к показателям плеча/покрытия и оценки платежеспособности. Он рассчитывается для того, чтобы узнать о наличии денежной прибыли (т.е. денежного потока в составе прибыли)

, достаточной для погашения долга, включая проценты.По сути, DSCR рассчитывается, когда компания берёт кредит у банка, финансового учреждения или любого другого поставщика долговых инструментов. Этот коэффициент предполагает наличие денежных потоков в составе прибыли, которые обеспечат погашение кредита.

Коэффициент покрытия долга очень важен с точки зрения кредитора, поскольку он указывает на кредитное качество заемщика. Только один год анализа DSCR не позволяет сделать какой-либо определенный вывод о возможности обслуживания долга. DSCR имеет значение только тогда, когда он рассчитывается на весь оставшийся срок погашения кредита.

Только один год анализа DSCR не позволяет сделать какой-либо определенный вывод о возможности обслуживания долга. DSCR имеет значение только тогда, когда он рассчитывается на весь оставшийся срок погашения кредита.

Как рассчитать коэффициент покрытия долга?

Расчет DSCR очень прост. Чтобы рассчитать этот коэффициент, необходимы следующие статьи из финансовой отчетности:

- Чистая прибыль (т.е. прибыль после уплаты налогов — ‘net profit’ или PAT, ‘profit after tax’

- Неденежные расходы (т.е. расходы по начислениям, например, амортизация, списание временных разниц и т. д.)

- Проценты по долгу за текущий год.

- Погашение основной суммы долга на текущий год.

- Погашение арендных обязательств за текущий год.

Иногда эти цифры легко доступны, но иногда их приходится определять использованием финансовой отчетности компании и примечаний к ней.

Формула коэффициента покрытия долга.

Формула:

DSCR = (Чистая прибыль + Проценты + Аренда + Неденежные расходы) /

(Обслуживание долга [проценты + погашение основного долга] + Аренда).

Чистая прибыль после уплаты налогов.

Показатель чистой прибыли, как правило, можно увидеть лицевой стороне отчета прибылях и убытках. Это баланс счета прибылей и убытков.

Иногда, при отсутствии отчета о прибылях и убытках, мы также можем определить чистую прибыль из баланса (отчета о финансовом положении), вычитая текущий остаток счета прибылей и убытков из остатка за предыдущий год.

Проценты.

Это сумма процентов по рассматриваемому кредиту, которая выплачивается за текущий финансовый год.

Неденежные расходы.

Неденежные расходы — это те расходы, которые начисляются на счет прибылей и убытков, в счет платежей, который фактически были /будут выполнены в другие годы (т.е., временные разницы). Ниже перечислены типичные неденежные расходы:

Погашение основного долга.

Это сумма обязательств по основному долгу, уплаченная или подлежащая оплате за рассматриваемый финансовый год.

Аренда.

Размер арендной платы, уплаченной или подлежащей оплате за финансовый год.

Интерпретация и анализ коэффициента покрытия долга.

Коэффициент DSCR требует правильного анализа и интерпретации. Результатом расчета коэффициента покрытия долга является абсолютное значение. Чем выше эта цифра, тем у компании больше возможностей по обслуживанию долга (кредитная емкость компании).

Если коэффициент меньше 1, это плохо, поскольку это указывает на то, что прибыли недостаточно для обслуживания долговых обязательств.

Допустимая отраслевая норма для коэффициента покрытия долга составляет от 1,5 до 2. Этот диапазон значений наиболее приемлем для таких кредиторов, как банки, финансовые учреждения и т.д.

У любого финансового учреждения, занимающегося кредитованием бизнеса, есть 2 основные цели: зарабатывать проценты и следить за тем, чтобы финансовое положение должника не снижалось ниже определенного уровня.

Рассмотрим для примера ситуацию, когда DSCR меньше 1, что прямо указывает на плохое кредитное качество компании.

Означает ли это, что банк не должен предоставлять кредит? Нет, абсолютно нет.

Это связано с тем, что банк анализирует производственные мощности и бизнес-идею компании в целом, и пытается оценить, насколько сильным будет этот бизнес в перспективе.

Показатель DSCR можно улучшить, увеличив срок кредита. Увеличение срока кредита уменьшит знаменатель формулы и, таким образом, может увеличить коэффициент до значения, превышающего 1.

Более подробно о методах расчета и анализе DSCR смотрите здесь.

Коэффициенты движения денежных средств. Формула. Расчет

Привет на связи Василий Жданов в статье рассмотрим коэффициенты движения денежных средств.

Что такое денежные потоки предприятия, их разновидности

Денежные потоки – это совокупность финансовых поступлений и, наоборот, выплат, образующихся в процессе ведения хозяйственной деятельности компании. Данное понятие включает в себя все известные потоки финансовых средств и не подразумевает какого-то конкретного денежного потока. Финансовые потоки подразделяются на категории по нескольким признакам:

Данное понятие включает в себя все известные потоки финансовых средств и не подразумевает какого-то конкретного денежного потока. Финансовые потоки подразделяются на категории по нескольким признакам:

| Классификационный признак | Денежные поступления и отток средств | |

| По направлению деятельности | По основной деятельности | Поступления: возврат налогов, возмещение налоговых отчислений, денежные переводы от клиентов. Отток: заработная плата, расчеты с контрагентами и исполнителями и др. |

| По финансовой деятельности | Поступления: оформленные займы и кредиты, вклады акционеров. Отток: дивиденды владельцев, проценты с депозитов вкладчиков. | |

| По инвестиционной деятельности | Поступления от реализации объектов ОС, НМА. | |

| По направленности движения | Положительного характера (доход) | Поступления всех финансов в ходе ведения хозяйственной деятельности компании. |

| Отрицательного характера (расход) | Совокупные затраты, понесенные в процессе ведения деятельности. | |

| По способу подсчета объема | Валовой объем | Расчет совокупных поступлений и затрат фирмы за определенный период по каждому интервалу. |

| Чистый объем | Вычисляется разность между притоком средств и оттоком финансов за интересующий период по интервалам. Чистый объем точнее характеризует степень финансового равновесия фирмы и итоги ее хозяйствования. | |

| По степени достаточности объема | Избыточный | Поступления средств оказываются большего объема в сравнении с текущими потребностями компании в покрытии затрат. Индикатором избыточного объема становится высокий показатель денежного потока. Индикатором избыточного объема становится высокий показатель денежного потока. |

| Дефицитный | Затрат у компании больше, чем доходов. О дефиците свидетельствует отрицательное значение показателя чистого денежного потока. | |

| По способу анализа во времени | Настоящий | Будущий поток денежных средств, который вычисляется на базе данных в настоящем времени. |

| Будущий | Движение денежных средств с привязкой к определенному моменту в будущем. | |

| По непрерывности формирования | Регулярный | Во внимание принимаются финансовые поступления и отток средств, возникающие на регулярной основе в определенном временном периоде. К данной группе принадлежит большинство финансовых операций фирмы. |

| Дискретный | Разовые поступления и затраты за определенный период времени. К таковым относятся единовременные случаи приобретения недвижимости, МЦ, лицензий. К данной группе также относятся различные виды безвозмездных поступлений (помощи). К данной группе также относятся различные виды безвозмездных поступлений (помощи). | |

| По масштабам обслуживания | По отдельным подразделениям | Классификация денежных операций по различным центрам ответственности компании. |

| По отдельным операциям | Деление денежных потоков по конкретным действиям фирмы. | |

| Общий | Прочие фискальные операции, имеющие отношение к работе компании. |

Какие факторы влияют на движение денежных средств

Всю совокупность факторов, способных оказывать влияние на денежные потоки в организации, классифицируют на 2 категории:

- Внутренние факторы:

- сезонность продаж изготовленных изделий и самого производства;

- уровень развития предприятия на текущий момент;

- длительность производственного и операционного циклов;

- степень грамотности управления бизнесом.

- Внешние факторы:

- система налогообложения;

- принципы проведения расчетов;

- правила делового оборота;

- наличие заемного капитала и особенности финансирования извне;

- ситуация на финансовом и товарном рынках.

С какой целью рассчитываются коэффициенты движения денежных средств

Важно! Предприятия обычно занимаются не только текущей, но и финансовой и инвестиционной деятельностью. Коэффициенты движения денежных потоков рассчитываются для каждой из сфер деятельности обособленно друг от друга – по каждой необходимо выявить оттоки средств и рассчитать чистый итог.

Основной задачей экспертов, которым поручено вычислить коэффициенты движения денежных средств и провести анализ финансовых потоков, является оценка возможностей исследуемой компании обеспечить такие поступления денег от коммерческой деятельности, чтобы их объема было достаточно для погашения расходов на следующие аспекты:

- перечисление собственникам предприятия (акционерам) дивидендов;

- бесперебойное изготовление продукции, выполнение работ и оказание платных услуг клиентам;

- продажу продукции производства, товаров, работ и услуг;

- инвестирование средств в объекты ОС;

- погашение займов, кредитов, процентов за пользование заемными средствами;

- исполнение иных обязательств перед кредиторами, контрагентами, сотрудниками и т.

д.

д.

Важно! Анализ денежных потоков осуществляется в текущей, финансовой и инвестиционной деятельности компании. Они должны быть отражены в отчетности фирмы.

Научиться правильно интерпретировать коэффициенты движения денежных средств достаточно важно, поскольку умение рационально направлять потоки денежных средств предприятия на реализацию определенных целей – навык, характеризующий грамотного управленца, способного нарастить прибыль.

Анализ денежных потоков в текущей, финансовой и инвестиционной деятельности

Как уже было сказано, движение денежных средств должно быть исследовано по 3 направлениям: в текущей деятельности фирмы, финансовой и инвестиционной:

| Сфера деятельности | Описание | Примеры |

| Текущая деятельность (основная) | Предприятие, рассчитывающее на дальнейший рост и развитие, должно позаботиться о беспрерывном наращивании положительных притоков денег, заработанный за счет осуществления основного вида деятельности. Текущая деятельность обеспечивает приток средств, оказывающих влияние на формирование прибыли организации. Текущая деятельность обеспечивает приток средств, оказывающих влияние на формирование прибыли организации. | Приток денег составляют выплаты от покупателей товаров, произведенной продукции, оплата выполненных работ и услуг, авансы от клиентов. Отток денег возникает по причине несения расходов на обеспечение производственного процесса, продажи, налоговые отчисления и пр. |

| Финансовая деятельность | Сюда относятся движения денежных средств, имеющие отношение к внешнему финансированию. | Дефицит капитала можно компенсировать за счет привлечения заемных средств от владельцев (держателей акций), кредитных организаций и прочих заемщиков. |

| Инвестиционная деятельность | К данной сфере деятельности можно отнести все движения денег, влияющие на изменение долгосрочных активов. | Приток – от реализации объектов ОС, НМА, внеоборотных активов. Отток (здесь он обычно чистый) – затраты на покупку ОС, НМА и внеоборотных активов (в том числе затраты на НИОКР, капитальные вложения в строительство). |

Методы расчета денежных потоков предприятия

Существует 2 метода расчета денежных потоков по текущей, финансовой и инвестиционной сфер деятельности компании:

- Прямой метод (проведение исследования дебетовых и кредитовых оборотов по счетам, корреспондирующим со счетами денежных средств, и их группировка по сферам деятельности фирмы).

- Косвенный метод (корректировка показателя чистой прибыли на сумму хозяйственных операций, которые не относятся к денежным на базе данных Бухгалтерского баланса и Отчета о прибылях и убытках).

Прямой способ проведения анализа позволяет получить качественную информацию о мощности и объеме валовых денежных потоков. Данный метод исследования денежного потока применяется экспертами при формировании отчета о движении денежных средств (форма №4). Данные, на базе которых проводится анализ, отыскиваются в учетных записях компании.

Пример отчетности по финансовым потокам, оформленный с использованием прямого метода анализа:

Косвенный способ применяется при проведении расчета денежных потоков по текущей деятельности. Благодаря косвенному методу анализа становится возможным выявить причины, по которым наблюдается различие между притоком денег от основной деятельности и динамикой прибыли (чистой прибылью за какой-то отчетный период и суммой чистых денежных средств по деятельности фирмы). Данная разница вычисляется с применением кассового метода на базе данных Бухгалтерского баланса за определенный период.

Благодаря косвенному методу анализа становится возможным выявить причины, по которым наблюдается различие между притоком денег от основной деятельности и динамикой прибыли (чистой прибылью за какой-то отчетный период и суммой чистых денежных средств по деятельности фирмы). Данная разница вычисляется с применением кассового метода на базе данных Бухгалтерского баланса за определенный период.

Величина прибыли и финансового итога расходятся по причине изменения сумм по некоторым статьям кредиторской задолженности и оборотных активов. К примеру, списание материалов на производство оказывает влияние на формирование себестоимости и прибыли, а покупка и оплата товарно-материальных ценностей приводит к затратам (оттоку денежных средств). Поэтому:

- если расходование материалов на производство превысило объемы покупки товарно-материальных ценностей, это говорит о наличии притока денежных средств;

- когда объем закупок товарно-материальных ценностей оказывается больше расхода материалов на производство, говорят о выявлении оттока финансов, поскольку остаток определенного вида ТМЦ растет;

- вывод – если остаток какого-либо вида оборотных активов (не денег) уменьшается, речь идет о притоке денежных средств, а об их оттоке свидетельствует наличие такого остатка.

Также, снижение некоторых статей кредиторской задолженности говорит об оттоке финансов (погашение займов), а их рост указывает на приток средств ввиду привлечения заемного капитала.

Применение косвенного метода подходит компаниям, в которых ведется учет по МСФО с использованием трансформации. Кроме того, применение данной методики не требует автоматизации процесса вычислений.

Важно! Размер чистой прибыли от основной деятельности при использовании реальной бухгалтерской отчетности необходимо уменьшать на суммы финансовых итогов, принадлежащих иным сферам деятельности компании (например, не к текущей, а к инвестиционной деятельности относятся доходы от участия в иных фирмах, выручка от продажи объектов ОС и внеоборотных активов).

Как рассчитываются коэффициенты движения денежных средств (финансовый анализ денежных потоков)

Финансовые эксперты чаще всего используют 4 категории коэффициентов движения денежных средств (хотя на практике могут применяться и другие показатели):

Ответы на часто задаваемые вопросы по теме “Коэффициенты движения денежных средств”

Вопрос: Может ли денежный поток быть дефицитным, если чистый денежный поток является положительным?

Ответ: Да, может. Но только если при этом предприятие не может вовремя покрывать запланированные расходы.

Но только если при этом предприятие не может вовремя покрывать запланированные расходы.

Вопрос: Когда может понадобится проведение исследования денежного потока способом анализа в будущем?

Ответ: Данный метод проведения анализа денежных потоков является базовым при исчислении реальной стоимости товаров на предприятии.

Коэффициент покрытия долга: расчет и использование

Анализ финансового положения компании

Текущее финансовое положение компании фактически представляет собой индикатор успешности ее деятельности на рынке: оно является результирующей всей суммы предпринятых ею финансовых операций, включая получение прибыли, текущую кредиторскую задолженность и другие.

Таким образом, если общий итог финансовой деятельности в течение рассматриваемого срока оказался положительным, можно констатировать, что полученные прибыли превзошли понесенные убытки и текущую кредиторскую задолженность, а значит, общее направление выбранной компанией политики было верным. В конечном итоге постоянная корректировка реализуемой тактики, включая размеры текущей кредиторской задолженности, в рамках выбранной стратегии позволит свести такие потери к минимуму, тем самым максимизировав общий финансовый результат компании, увеличив коэффициент покрытия долга и сделав ее более эффективной по сравнению с конкурентами.

В конечном итоге постоянная корректировка реализуемой тактики, включая размеры текущей кредиторской задолженности, в рамках выбранной стратегии позволит свести такие потери к минимуму, тем самым максимизировав общий финансовый результат компании, увеличив коэффициент покрытия долга и сделав ее более эффективной по сравнению с конкурентами.

Для понимания того, какие шаги в рассматриваемом временном периоде были верными, а от каких следовало отказаться, необходим тщательный анализ финансовой ситуации, включая текущую кредиторскую задолженность как в статическом, так и в динамическом разрезе. Источником информации для такого анализа в обоих случаях станет бухгалтерская отчетность компании, которая показывает все аспекты ее финансовой деятельности, а значит, служит базисом для осуществления необходимого анализа. При этом, говоря о содержании бухгалтерской отчетности, следует иметь в виду, что ее статический аспект представляет собой основные характеристики финансового состояния компании на сегодняшний день, являющиеся результатом ее хозяйственной политики в прошедшие периоды: он находит свое отражение в разделе, где представлена отчетность о прибылях и убытках.

Динамический аспект анализа финансового состояния компании, в свою очередь, подразумевает рассмотрение изменений этих характеристик, включая текущую кредиторскую задолженность, поскольку важным для экономиста, бухгалтера или другого специалиста, анализирующего бухгалтерскую отчетность предприятия, является не только конечный результат ее хозяйственной деятельности, но и то, каким именно образом она добилась таких результатов. Эта информация, необходимая для такого рассмотрения, содержится в разделе, который показывает движение денежных средств на балансе компании.

Подходы к анализу финансовой ситуации организации

Сопоставление и анализ характера этих показателей обыкновенно осуществляется не только на основании значений абсолютных цифр, но и посредством использования относительных индикаторов, в частности, расчета разнообразных показателей и коэффициентов, включая коэффициент задолженности. Их использование в некоторых ситуациях является даже более целесообразным, чем сравнение абсолютных показателей, поскольку именно финансовые коэффициенты, включая коэффициент задолженности, могут позволить специалисту глубже понять ключевые тенденции финансовой политики компании, а также вовремя заметить признаки некоторых проблем в отношении текущей кредиторской задолженности, которые можно устранить с относительно небольшими потерями, если своевременно предпринять усилия в этом направлении.

В целом можно констатировать, что тщательный анализ финансовой деятельности компании ее специалистами и руководством полезен в любой ситуации. В случае наличия очевидных провалов, сопровождающихся экономическими потерями, расчет коэффициентов, включая коэффициент задолженности, поможет понять, каковы были причины таких действий, насколько сильно они сказались на финансовом положении компании и в каком направлении следует работать, чтобы их устранить. Если же дела организации идут успешно, финансовый анализ поможет устранить мелкие недочеты в хозяйственной политике и закрепить достигнутые результаты.

Однако еще более пристальное внимание будет уделено рассмотрению показателей эффективности экономической деятельности предприятия и расчету основных коэффициентов, включая коэффициент задолженности, в том случае, если оно обратится в кредитное учреждение для получения займа. Современная экономика достаточно часто вынуждает руководителей компаний прибегать к этому средству для того, чтобы пополнить оборотные средства, расплатиться с поставщиками, завершить строительство дополнительных мощностей или воспользоваться им для других целей. Однако все эти ситуации объединяет необходимость наличия достаточно хороших финансовых показателей у компании, которая планирует выступить в качестве заемщика.

Однако все эти ситуации объединяет необходимость наличия достаточно хороших финансовых показателей у компании, которая планирует выступить в качестве заемщика.

В такой ситуации уже специалисты банка приступят к изучению ее финансовой отчетности и имеющейся текущей задолженности. Ведь им нужно будет оценить, насколько обратившаяся к ним компания в состоянии будет не только вернуть долг по истечении срока, указанного в договоре, но и обслуживать его до этого момента, выплачивая разнообразные комиссии и проценты по кредиту. От этого, в свою очередь, зависит финансовое положение самого банка.

Коэффициент покрытия основного долга

В процессе изучения бухгалтерских балансов и текущей кредиторской задолженности организации-заемщика специалисты банка рассчитают несколько десятков основных коэффициентов, включая коэффициент долга.

Коэффициент денежного покрытия долга является одним из основных коэффициентов, применяемых для оценки финансового положения компании.

Формула коэффициента задолженности представляет собой отношение разности денежного потока организации и ее обязательств по выплате дивидендов к объему объему совокупного долга.

Таким образом, в общем виде Кпд=(денежный поток – дивиденды) / совокупный долг.

Для того чтобы лучше разобраться в этой формуле, полезно понимать, какие именно показатели скрываются за каждой составляющей, необходимой, чтобы посчитать коэффициент задолженности. Так, под денежным потоком компании понимается разница между полученными ею доходами и понесенными расходами за определенный период времени. Дивиденды, вычитаемые из него, учитываются как размер выплат по дивидендным обязательствам за тот же период времени, за который рассчитан денежный поток. Наконец, совокупный долг организации в формуле является отражением суммы ее долговых обязательств на данный период времени. В частности, в бухгалтерском балансе этот компонент формулы находит свое отражение в разделе, где показывается текущая кредиторская задолженность организации.

Учет величины дивидендных выплат в этом коэффициенте производится на основании нескольких соображений. В первую очередь важно то, что дивиденды могут являться обязательным элементом финансовой политики компании, если это зафиксировано в ее уставе или других документах. В этом случае рассмотрение денежного потока за вычетом таких обязательств позволяет более точно оценить финансовые возможности компании в части покрытия имеющейся величины долга.

Кроме того, даже если выплата дивидендов в данной компании не является обязательной частью ее финансовой политики, важно принимать во внимание предшествующую дивидендную историю. В частности, если на протяжении многих лет или даже десятилетий организация исправно выплачивала дивиденды своим акционерам и однажды отказалась от совершения дивидендных выплат, это может быть рассмотрено как признак ухудшения ее финансового положения, что повлечет за собой определенные репутационные риски для организации. При этом существенно, что такой вывод могут сделать не только сами акционеры, но и, в случае, если эта информация получит большой общественный резонанс, партнеры компании. Кроме того, к таким же выводам при определенных обстоятельствах может прийти и кредитная организация, предоставившая компании заем, а это может повлечь за собой более строгий контроль и ужесточение условий кредитной политики с ее стороны.

Интерпретация коэффициента основного долга и его соотношение с другими показателями

Интерпретация значения коэффициента покрытия долга достаточно проста. Поскольку совокупный долг является в приведенной формуле знаменателем, для самой компании заемщика наиболее благоприятной является ситуация, когда значение этого коэффициента является максимальным. Это связано с тем, что в таком случае он демонстрирует не просто достаточную для покрытия имеющихся долговых обязательств величину денежного потока компании, но и наличие определенного объема свободных средств, которые компания может использовать для развития или на другие важные для нее цели.

При этом следует принимать во внимание, что коэффициент задолженности является обратным периоду выплаты долга. Формула расчета такого периода, соответственно, выглядит следующим образом: Пвд=совокупный долг / (денежный поток – дивиденды). Он показывает, какое количество времени потребуется организации для выплаты имеющихся долговых обязательств при сохранении основных характеристик дивидендной политики. Соответственно, поскольку эти коэффициенты противоположны, наибольшему значению коэффициента покрытия долга соответствует наименьший период выплаты долга.

Коэффициент покрытия долга денежными потоками (LLCR)

Коэффициент покрытия долга денежными потоками (LLCR) – это финансовый показатель, который используется для оценки платежеспособности компании, то есть способности заемщика погасить взятый кредит.

LLCR (Loan Life Coverage Ratio) рассчитывается путем деления чистой приведенной стоимости (ЧПС) денежных средств, доступных для погашения задолженности, на сумму непогашенного долга.

LLCR похож на коэффициент покрытия обслуживания долга (DSCR), но чаще используется в проектном финансировании, так как его можно применить к долгосрочным периодам.t} + DR}{O_t}\\ &\textbf{Где:}\\ &CF_t = \text{денежные потоки, доступные для обслуживания долга в течение t-го года,}\\ &t = \text{временной период (год)}\\ &s = \text{количество лет, в течение которых, как ожидается, долг будет погашен,}\\ &i = \text{средневзвешенная стоимость капитала (WACC), выраженная в виде процентной ставки,} \\&DR = \text{резерв денежных средств, доступный для погашения долга (долговой резерв),}\\ &\left(\text{резерв долга}\right)\\ &O_t = \text{остаток непогашенной задолженности на момент расчета.}\\ \end{aligned}

Чтобы скопировать LaTeX формулу – кликните по ней правой кнопкой мышки и выберите пункт «Copy to clipboard -> TeX Commands».

Как рассчитать коэффициент покрытия долга денежными потоками

LLCR можно рассчитать по приведенной выше формуле или еще проще: поделить ЧПС свободных денежных потоков проекта на чистую стоимость непогашенного долга.

При таком расчете средневзвешенная стоимость долга будет ставкой дисконтирования для расчета ЧПС, а под «денежными потоками проекта» имеются в виду денежные потоки, доступные для обслуживания долга (CFADS).

О чем может рассказать коэффициент покрытия долга денежными потоками?

LLCR – это коэффициент платежеспособности. Он показывает сколько раз денежные потоки проекта могут погасить оставшуюся часть задолженности в течение срока кредитования. Если коэффициент равен 1,0, то проект работает на уровне безубыточности. Чем выше коэффициент, тем меньше возможный риск для кредитора.

В зависимости от профиля риска проекта кредитору для обслуживания долга может потребоваться резервный счет. Тогда в числитель формулы LLCR нужно будет включить остаток на резервном счете. В договорах о финансировании проектов обязательно будут пункты, оговаривающие уровни LLCR.

Выводы

- LLCR – это финансовый показатель, который используется для оценки платежеспособности компании, то есть способности заемщика погасить взятый кредит.

- Он показывает сколько раз денежные потоки проекта могут погасить оставшуюся часть задолженности в течение срока кредитования.

- Чем выше коэффициент, тем меньше возможный риск для кредитора.

Разница между LLCR и DSCR

В области корпоративных финансов коэффициент покрытия обслуживания долга (DSCR) показывает объем денежных потоков, доступных для погашения текущих долговых обязательств. Этот показатель выражает чистый операционный доход как кратное долговых обязательств, подлежащих погашению в течение года, включая проценты, основную сумму долга, фонд погашения и арендные платежи. Однако DSCR сосредоточен только на одном конкретном моменте времени, а LLCR можно применить к нескольким временным промежуткам, что лучше подходит для оценки ликвидности по средне- и долгосрочным кредитам.

LLCR используется аналитиками для оценки устойчивости конкретной суммы долга и, следовательно, для оценки профиля риска и связанных с ним затрат. Польза этого показателя не такая явная, как у DSCR, но для инвесторов LLCR со значением больше единицы выглядит убедительно.

Недостатки LLCR

Одно из слабых мест LLCR – он не позволяет распознать периоды спада, поскольку представляет собой, главным образом, дисконтированное среднее значение, что может сглаживать неровности. Поэтому для выявления проектов с устойчивыми денежными потоками, погасившими не один кредит, есть надежное правило: LLCR должен быть примерно равен среднему DSCR.

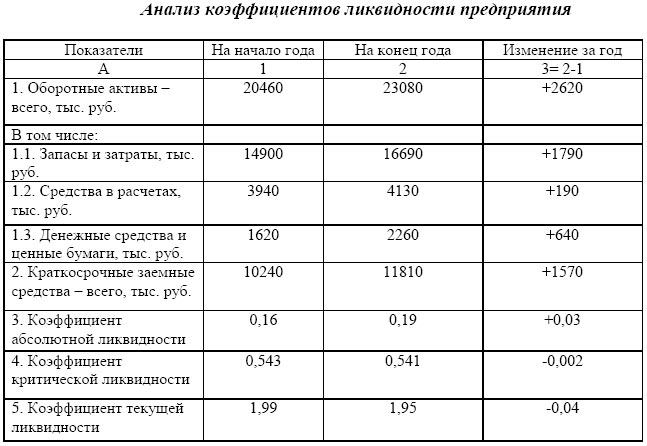

Анализ ликвидности баланса предприятия

Ликвидность баланса — это степень покрытия обязательств предприятия активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. От степени ликвидности баланса зависит платежеспособность предприятия. Основной признак ликвидности — формальное превышение стоимости оборотных активов над краткосрочными пассивами. И чем больше это превышение, тем более благоприятное финансовое состояние имеет предприятие с позиции ликвидности.

Актуальность определения ликвидности баланса приобретает особое значение в условиях экономической нестабильности, а также при ликвидации предприятия вследствие его банкротства. Здесь встает вопрос: достаточно ли у предприятия средств для покрытия его задолженности. Такая же проблема возникает, когда необходимо определить, достаточно ли у предприятия средств для расчетов с кредиторами, т.е. способность ликвидировать (погасить) задолженность имеющимися средствами.

В данном случае, говоря о ликвидности, имеется в виду наличие у предприятия оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств.

Для проведения анализа ликвидности баланса предприятия статьи активов группируют по степени ликвидности — от наиболее быстро превращаемых в деньги к наименее. Пассивы же группируют по срочности оплаты обязательств. Типичная группировка представлена в нижеприведенной таблице:

Таблица. Группировка активов и пассивов баланса для проведения анализа ликвидности

| Активы | Пассивы | ||||||

| Название группы | Обозначение | Состав | Название группы | Обозначение | Состав | ||

| Баланс до 2011г. | Баланс с 2011г. | Баланс до 2011г. | Баланс с 2011г. | ||||

| Наиболее ликвидные активы | А1 | стр. 260 250 | стр. 1250 1240 | Наиболее срочные обязательства | П1 | стр. 620 630 | стр. 1520 |

| Быстро реализуемые активы | А2 | стр. 240 270 | стр. 1230 | Краткосрочные пассивы | П2 | стр. 610 650 660 | стр. 1510 1540 1550 |

| Медленно реализуемые активы | А3 | стр. 210 220 — 216 | стр. 1210 1220 1260 — 12605 | Долгосрочные пассивы | П3 | стр. 590 | стр. 1400 |

| Трудно реализуемые активы | А4 | стр. 190 230 | стр. 1100 | Постоянные пассивы | П4 | стр. 490 640 — 216 | стр. 1300 1530 — 12605 |

| Итого активы | ВА | Итого пассивы | ВР | ||||

А.Д. Шеремет указывает на необходимость вычесть расходы, не перекрытые средствами фондов и целевого финансирования, и суммы расчетов с работниками по полученным ими ссудам. Расходы, не перекрытые средствами фондов и целевого финансирования, а также превышение величины расчетов с работниками по полученным ими ссудам над величиной ссуд банка, обусловленная выдачей ссуд работникам за счет средств специальных фондов организации, сокращается при вычитании иммобилизации из величины источников собственных средств. В случае обнаружения в ходе внутреннего анализа иммобилизации по статьям прочих дебиторов и прочих активов на ее величину также уменьшается итог быстрореализуемых активов. (А.Д. Шеремет. Комплексный анализ хозяйственной деятельности).

Для оценки ликвидности баланса с учетом фактора времени необходимо провести сопоставление каждой группы актива с соответствующей группой пассива.

1) Если выполнимо неравенство А1 > П1, то это свидетельствует о платежеспособности организации на момент составления баланса. У организации достаточно для покрытия наиболее срочных обязательств абсолютно и наиболее ликвидных активов.

2) Если выполнимо неравенство А2 > П2, то быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит.

3) Если выполнимо неравенство А3 > П3 , то в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса.

Выполнение первых трех условий приводит автоматически к выполнению условия: A4<=П4

Выполнение этого условия свидетельствует о соблюдении минимального условия финансовой устойчивости организации, наличия у нее собственных оборотных средств.

На основе сопоставления групп активов с соответствующими группами пассивов выносится суждение о ликвидности баланса предприятия.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

- текущая ликвидность, которая свидетельствует о платежеспособности ( ) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени: А1 А2=>П1 П2; А4<=П4

- перспективная ликвидность — это прогноз платежеспособности на основе сравнения будущих поступлений и платежей: А3>=П3; А4<=П4

- недостаточный уровень перспективной ликвидности: А4<=П4

- баланс не ликвиден:А4=>П4

Однако следует отметить, что проводимый по изложенной схеме анализ ликвидности баланса является приближенным, более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

1. Коэффициент текущей ликвидности показывает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение года. Это основной показатель платежеспособности предприятия. Коэффициент текущей ликвидности определяется по формуле:

К = (А1 А2 А3) / (П1 П2)

В мировой практике значение этого коэффициента должно находиться в диапазоне 1-2. Естественно, существуют обстоятельства, при которых значение этого показателя может быть и больше, однако, если коэффициент текущей ликвидности более 2-3, это, как правило, говорит о нерациональном использовании средств предприятия. Значение коэффициента текущей ликвидности ниже единицы говорит о неплатежеспособности предприятия.

2. Коэффициент быстрой ликвидности, или коэффициент «критической оценки», показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность. Коэффициент быстрой ликвидности определяется по формуле:

К = (А1 А2) / (П1 П2)

В ликвидные активы предприятия включаются все оборотные активы предприятия, за исключением товарно-материальных запасов. Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т. е. показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Рекомендуемое значение данного показателя от 0,7-0,8 до 1,5.

3. Коэффициент абсолютной ликвидности показывает, какую часть кредиторской задолженности предприятие может погасить немедленно. Коэффициент абсолютной ликвидности рассчитывается по формуле:

К = А1 / (П1 П2)

Показывает, какая часть краткосрочных обязательств может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами. Значение данного показателя не должно опускаться ниже 0,2.

4. Для комплексной оценки ликвидности баланса в целом рекомендуется использовать общий показатель ликвидности баланса предприятия, который показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (краткосрочных, долгосрочных, среднесрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств. Общий показатель ликвидности баланса

Коэффициент покрытия процентов| Формула, пример, анализ, калькулятор

Коэффициент покрытия процентов является одновременно коэффициентом долга и коэффициентом прибыльности. Это помогает компаниям определить, насколько легко они могут выплатить проценты по непогашенному долгу или долгу, который они планируют взять. Вы можете определить его, взяв EBIT компании (прибыль до уплаты процентов и налогов) и разделив ее на процентные платежи, которые должны быть выплачены в течение определенного периода времени.

Коэффициент покрытия процентов также известен как «умножение на заработанные проценты».Кредиторы, инвесторы и кредиторы используют его, чтобы узнать уровень риска компании с точки зрения ее текущего или будущего долга.

Однако, как и в случае с любым другим показателем, предназначенным для оценки эффективности бизнеса, коэффициент покрытия процентов не является абсолютным. Например, коэффициент 2 часто считается стандартным для более стабильных компаний в конкретных отраслях. Это связано с тем, что производство и выручка почти постоянны, а это означает, что они, вероятно, могут покрыть все свои процентные платежи, даже если процентные ставки были низкими. Для более нестабильных отраслей, таких как обрабатывающая промышленность, более высокий коэффициент покрытия минимальных процентов, например 3, будет считаться приемлемым.

Следовательно, сравнения коэффициента покрытия процентов действительны только при участии компаний в одной отрасли и в идеале с бизнес-моделями и доходами, которые не слишком разнообразны. Вы также должны учитывать все виды долгов при расчетах покрытия процентных ставок. В противном случае, глядя на самостоятельно опубликованный коэффициент покрытия процентов компании, важно проверить, были ли уже учтены все долги в расчетах, или же коэффициент покрытия процентов должен определяться отдельно.

Формула коэффициента покрытия процентов

Проценты \: Покрытие \: Коэффициент = \ dfrac {EBIT \: (Прибыль \: До \: Проценты \: и \: Налоги)} {Проценты \: Расходы}Очевидно, уравнение использует EBIT, а не чистой прибыли. EBIT — это прибыль до уплаты процентов и налогов. Прибыль до вычета процентов и налогов. По сути, это чистая прибыль плюс процентные и налоговые расходы.

В расчетах используется EBIT, а не чистая прибыль, чтобы дать наиболее точное представление о том, сколько компания может позволить себе платить в качестве процентов.Использование чистой прибыли приведет к неправильному расчету, поскольку процентные расходы будут учитываться дважды, а налоговые расходы будут корректироваться в соответствии с вычтенными процентами. Но этой проблемы можно избежать, просто используя EBIT.

Кроме того, процентные расходы — это проценты, подлежащие уплате по всем займам, таким как облигации, займы и т. Д. Важно помнить, что эту формулу можно использовать для любого процентного периода. Например, значения за месяц или за неполный год можно получить, разделив EBIT и процентную стоимость на желаемое количество месяцев.

Если коэффициент покрытия процентов равен по крайней мере 1, это означает, что компания зарабатывает ровно столько, чтобы позволить себе проценты. Этот сценарий так же плох, как и первый, потому что он означает, что, хотя компания может платить проценты, она все еще не может покрыть свои основные платежи.

Если коэффициент покрытия процентов по процентам у компании больше 1, это означает, что она зарабатывает больше, чем необходимо для погашения своих обязательств по процентам и основной сумме долга. Кредиторы, естественно, захотят, чтобы это соотношение было не менее 1.5 перед выдачей кредита. Проще говоря, банки хотят быть уверены, что заемщик будет делать не менее чем в 1,5 раза больше, чем их текущие процентные платежи.

Пример коэффициента покрытия процентов

Джером хочет расширить свой бизнес по производству бекона, но ему требуется дополнительное финансирование. Он обращается за ссудой в банк, который, естественно, требует его финансовую отчетность. Его EBIT составляет 60 000–16 000 долларов по процентам и 14 000 долларов по налогам. Каков коэффициент покрытия процентов Джерома?

Давайте разберемся, чтобы определить значение и значение различных переменных в этой задаче.

- EBIT: 60 000

- Расходы по процентам: 16 000

Мы можем применить значения к нашим переменным и рассчитать коэффициент покрытия процентов:

Проценты \: Покрытие \: Ratio = \ dfrac {60 {,} 000} {16 {,} 000} = 3,75В этом случае коэффициент покрытия процентов по беконному бизнесу Джерома составит 3,75.

Коэффициент покрытия процентов 3,75 означает, что бизнес Джерома по производству бекона приносит в 3,75 раза больше прибыли, чем его текущие выплаты по процентам. Это означает, что он сможет без проблем выплатить проценты и основную сумму по своему текущему долгу.Это также означает, что существует большая вероятность того, что банк одобрит его ссуду, потому что его коэффициент показывает, что его бизнес имеет низкий уровень риска и зарабатывает достаточно денег для покрытия своей кредиторской задолженности.

Анализ коэффициента покрытия процентов

Коэффициент покрытия процентов не всегда так прост, как кажется. Это во многом зависит от уровня риска, который устраивает кредитора или инвестора, но в любом случае основы этого измерения одинаковы.

Если коэффициент возвращает число ниже 1, это означает, что бизнес не зарабатывает достаточно денег для покрытия своих процентных платежей, не говоря уже о выплате основного долга.Такой тип компании чрезвычайно рискован и вряд ли сможет получить банковское финансирование.

При определении способности компании выплачивать проценты крайне важно правильно интерпретировать данные. Кроме того, коэффициент покрытия процентов многое говорит о текущем финансовом состоянии компании, но изучение коэффициентов покрытия процентов в течение определенного периода времени обычно дает более точную картину текущего положения и будущего направления компании.

Например, посмотрите на ежеквартальные проверки коэффициентов покрытия процентов за пятилетний период.Узоры могут появиться на поверхности и обеспечить более четкое изображение. Улучшится или ухудшится низкий коэффициент покрытия текущих процентов. Или высокий коэффициент покрытия текущих процентов по-прежнему может колебаться или уже стабилен.

Число также можно использовать для сравнения способности различных компаний платить проценты, что делает его полезным при принятии инвестиционных решений. При использовании соотношений для этой цели стабильность является ключевым моментом. Когда коэффициент покрытия процентов снижается, это обычно вызывает беспокойство у инвесторов.Это показывает, что это может быть лишь вопросом времени, когда компания станет неспособной погасить свои долги.

В целом коэффициент покрытия процентов — это очень хороший способ оценить краткосрочное финансовое состояние компании. Оценить инвестиционную возможность можно после анализа истории коэффициента покрытия процентов для бизнеса. Однако трудно полагаться на какой-либо коэффициент или показатель, чтобы предсказать долгосрочное финансовое состояние компании.

Вывод по коэффициенту покрытия процентов

- Коэффициент покрытия процентов показывает, насколько легко бизнесу производить текущие процентные платежи.

- Для этой формулы требуются две переменные: прибыль до уплаты процентов и налогов (EBIT) и процентные расходы.

- Результат отношения выражается числом.

- Коэффициент покрытия процентов используется кредиторами и кредиторами для оценки риска предоставления ссудного капитала компании.

Калькулятор коэффициента покрытия процентов

Вы можете использовать приведенный ниже калькулятор коэффициента покрытия процентов, чтобы быстро рассчитать, насколько легко ваша компания может осуществлять текущие выплаты процентов, введя необходимые числа.

Коэффициент покрытия активов | Формула | Пример

Коэффициент покрытия активов — это показатель риска, который рассчитывает способность компании погасить свои долговые обязательства путем продажи своих активов. Он дает инвесторам представление о том, сколько активов требуется фирме для погашения своих долговых обязательств. У компаний обычно есть три источника капитала: заемный капитал, собственный капитал и нераспределенная прибыль.

Определение — Что такое коэффициент покрытия активов?

Инвесторы в акции являются владельцами компании, поэтому, если компания нерентабельна, они не получат никакой прибыли от своих инвестиций.Однако инвесторам в долговые обязательства необходимо регулярно выплачивать проценты (а во многих случаях и основную сумму долга) при любых условиях. В ситуациях, когда компания нерентабельна, руководство может быть вынуждено продать активы компании, чтобы выплатить долги инвесторам. Инвесторы как в акции, так и в долговые обязательства могут использовать коэффициент покрытия общих активов, чтобы получить теоретическое представление о том, сколько стоят активы по сравнению с долговыми обязательствами компании.

Аналитики также используют этот коэффициент для оценки финансовой устойчивости, управления капиталом и общей рискованности компании.Чем выше коэффициент, тем лучше с точки зрения инвестора, потому что это означает, что активы значительно превосходят обязательства по количеству. Компания, с другой стороны, хотела бы максимизировать сумму денег, которую она может занять, по сравнению с поддержанием здорового коэффициента покрытия активов.

Формула

Формула коэффициента покрытия активов рассчитывается путем вычитания текущих обязательств за вычетом краткосрочной части долгосрочного долга из общей суммы активов за вычетом нематериальных активов и деления разницы на общую сумму долга.

((Всего активов — Нематериальные активы) — (Текущие обязательства — Краткосрочная часть долгосрочной задолженности)) / Общая сумма долга

Все эти статьи могут быть легко обнаружены в балансе годового отчета компании или в декларации 10 000 SEC (для компаний, зарегистрированных в США). Возможно, вам придется обратиться к разделу примечаний к счетам, чтобы получить разделение определенных элементов в формуле.

a) «Общая сумма активов» означает все материальные и нематериальные активы компании; из этого значения вы удаляете нематериальные активы

b) Все текущие обязательства суммируются, и полученная в результате стоимость уменьшается из «краткосрочной задолженности», то есть задолженности, срок погашения которой составляет менее 1 года

c) Результирующее значение шага b уменьшается от конечного значения шага a.Результат этого шага делится на общий долг компании, чтобы получить коэффициент покрытия активов

.Теперь, когда мы знаем, как рассчитать уравнение коэффициента покрытия активов, давайте рассмотрим несколько примеров.

Примеры

Рассмотрим гипотетический пример компании A. Финансовые данные приведены в таблице ниже вместе с расчетом коэффициента. Как вы можете видеть, активы компании увеличивались более быстрыми темпами по сравнению с долгом, следовательно, коэффициент покрытия улучшился за три года, рассматриваемые в примере.

Теперь мы рассмотрим реальный пример двух энергетических компаний в США: Duke Energy & Southern Co. Мы рассчитали коэффициент покрытия активов с использованием SEC 10K и представили результат в таблице ниже:

Прежде всего следует отметить, что с 2014 по 2016 год коэффициент покрытия активов был выше 1 для обеих компаний. Это показывает, что долговые обязательства намного меньше общей суммы активов компании и хорошо покрыты.Другими словами, компания сможет выплатить все свои долги, не продавая все свои активы. Однако одним из ключевых отличий является то, что для Duke Energy коэффициент покрытия улучшается, а для Southern Co — ухудшается.

Давайте теперь интерпретируем коэффициент и извлекаем ключевую информацию о финансовом состоянии компаний.

Анализ и интерпретация

Как правило, покрытие активов более 1x считается хорошим признаком; однако он будет варьироваться от отрасли к отрасли.Например, в коммунальных компаниях соотношение 1,0–1,5x считается нормальным, а для компаний, производящих товары производственного назначения, нормой является соотношение 1,5–2,0x.

Аналитики не рассматривают коэффициент отдельно; они сравнивают соотношения за период времени и с аналогичными показателями в той же отрасли. В приведенном выше примере компании А мы отметили, что коэффициент улучшается даже при увеличении долга. Это может означать, что руководство использует капитал в производственных целях, создавая таким образом больше активов.Однако обе компании находятся в середине среднего отраслевого показателя 1,0–1,5x.

На реальном примере Duke and Southern мы видим, что за трехлетний период Duke удалось улучшить охват, в то время как Southern отстал. Более пристальный взгляд на счета и обсуждение руководства показывает, что Duke сокращает свой долг, в то время как Southern берет на себя дополнительные долги. Значит ли это, что Саузерн слабее Герцога? Не обязательно.

Коэффициентыдают лишь теоретические данные, но их необходимо интерпретировать с точки зрения бизнеса.Аналитики тратят большую часть своего времени на изучение факторов, лежащих в основе этих цифр. Например, Southern может быть на грани поглощения, что может привести к краткосрочным неприятностям, но может привести к увеличению стоимости в долгосрочной перспективе. Это соотношение также следует рассматривать с точки зрения динамики отрасли, как отмечалось выше.

В некоторых случаях низкий коэффициент покрытия может быть хорошо принят кредитным сообществом в конкретной стране. Аналитики также используют этот коэффициент для оценки исполнения корпоративной стратегии руководством.В компании, обремененной долгами, инвесторы внимательно следят за рекомендациями руководства относительно направления сокращения долга (процесса сокращения долга в компании). Руководство может подать сигнал о выбытии непрофильных активов и наметить «сокращение общего долга» или конкретный коэффициент покрытия активов. Такие подробности можно найти в разделе «Обсуждение руководства» 10-K или стенограммах ежеквартальных отчетов о доходах.

Кредиторы, как правило, имеют ряд условий, в соответствии с которыми отслеживается заимствование.В условиях также упоминается, насколько компания имеет гибкость в отношении этих условий. Это привносит чувство дисциплины в руководство, поскольку нарушение любого соглашения может иметь негативные финансовые или репутационные последствия, такие как штрафы, потеря права выкупа или понижение кредитного рейтинга.

Объяснение использования — предостережения и ограничения

Как и с любым коэффициентом, особенно с коэффициентами, использующими балансовые отчеты, следует проявлять осторожность при использовании коэффициента покрытия активов. Во-первых, он использует балансовую стоимость актива, которая может значительно отличаться от «восстановительной стоимости» или «ликвидационной стоимости» актива.В случае распродажи активы могут принести значительно меньшую стоимость, чем указано в балансе.

Аналитик также должен быть осторожен, чтобы не переоценить одно соотношение. Чтобы получить более четкое представление о финансовом состоянии компании, нужно посмотреть на целый ряд финансовых коэффициентов. Наиболее релевантными коэффициентами в этом случае могут быть коэффициент обслуживания долга, коэффициент долгосрочного долга, коэффициент долг / собственный капитал и т. Д.

В заключение, в этой статье мы представили важный инструмент для измерения финансовой устойчивости компании.Однако не следует использовать этот показатель только для анализа структуры долга компании. Это простое измерение того, насколько у компании заемный капитал и достаточно ли у нее активов для погашения своих обязательств.

Что такое коэффициент покрытия наличными? (с изображением)

Формула коэффициента покрытия денежных средств — это способ, с помощью которого бухгалтеры и владельцы бизнеса могут определить, есть ли у компании достаточные средства для оплаты процентов и повседневных операционных расходов. Это также поможет определить, может ли бизнес получать прибыль или должен потратить все свои деньги на выплату долга.Само соотношение легко рассчитать и выполняется в несколько шагов. Ответы выше 1 лучше, а ответы ниже 1 обычно показывают, что бизнес скоро обанкротится.

Формула коэффициента покрытия денежных средств — это способ определить, есть ли у бизнеса достаточные средства для оплаты процентов и повседневных операционных расходов.Коэффициент покрытия наличными — это формула, которая принимает три числа: прибыль до уплаты процентов и налогов (EBIT), неденежные расходы, такие как амортизация, и процентные расходы. Расходы по процентам должны включать только выплачиваемые деньги, но не скидки или премии. Большинство бухгалтеров, бухгалтеров и бухгалтерского программного обеспечения могут вычислить эти числа, если они не известны заранее. Число, полученное из формулы, показывает, сколько денег у компании по сравнению с ее долгом.

Формула начинается с добавления EBIT к безналичным расходам. Если EBIT составляет 300 долларов США (USD), а безналичные расходы — 100 долларов США, общая сумма составляет 400 долларов США.Затем это число делится на процентные расходы. Если процентные расходы составляют, например, 200 долларов США, то расчет будет 400/200. Остается 2, что составляет соотношение 2: 1.

Оставшееся число показывает, сколько денег компания должна оплатить свои расходы.В приведенном выше примере у компании есть 2 доллара США на каждый доллар США долга. Компания сможет выплатить долг и получить прибыль после всех расходов.

Если число меньше 1, это оставляет компанию в плохом положении.Это означает, что компания не может выплатить все свои долги. Число меньше 1 рассматривается как индикатор того, что бизнес обанкротится, как правило, в течение нескольких лет. Чем выше число, тем лучше дела у компании.

Коэффициент покрытия денежных средств используется в качестве индикатора, показывающего, способно ли какое-либо предприятие выполнять свои финансовые обязательства.Он использует фактические затраты и расходы бизнеса, поэтому считается точным с точки зрения демонстрации успеха компании. Если компания использует оценки расходов, коэффициент покрытия денежных средств может быть точным, но только если оценки верны.

Коэффициент покрытия обслуживания долга| Как рассчитать DSCR

Коэффициент покрытия обслуживания долга (также называемый DSCR) — это показатель, используемый кредиторами для определения того, может ли бизнес выполнить свои обязательства по обслуживанию долга за счет своей операционной прибыли в течение определенного периода времени.В большинстве случаев кредитор хочет, чтобы операционная прибыль в какой-то мере превышала затраты на обслуживание долга. Этот коэффициент определяет степень, в которой операционная прибыль предприятия (или другой определенный показатель денежного потока) превышает затраты на обслуживание банковских ссуд.

Обслуживание долга — это сумма основной суммы кредита и процентов (или стоимости капитала), а иногда и арендных платежей, выплачиваемых кредитору и другим лицам на ежегодной основе.

Коэффициент покрытия обслуживания долга определяется путем сравнения операционного дохода предприятия (или другого определенного показателя денежного потока) с затратами на обслуживание долга в течение определенного периода времени.

Обычно коэффициент покрытия обслуживания долга определяется или указывается в документе о банковском ссуде. Во многих случаях минимальный коэффициент определяется в кредитном соглашении как положительный кредитный ковенант. В этом случае коэффициент покрытия обслуживания долга определяется банком, и владелец бизнеса положительно подтверждает или обещает, что он будет поддерживать минимальный коэффициент обслуживания долга от 1.XX до 1.0 на протяжении срока кредита.

Ожидаемое покрытие избыточного операционного дохода варьируется, но обычно находится в диапазоне от 20 до 25%.Таким образом, ожидаемый минимальный коэффициент покрытия обслуживания долга будет определен как 1,20 к 1,0 или, альтернативно, от 1,25 до 1,0.

Как рассчитать коэффициент покрытия обслуживания долга

Чтобы рассчитать коэффициент покрытия обслуживания долга, вам необходимо знать:

- Чистый операционный доход (NOI), полученный бизнесом в течение предыдущих 12 месяцев (или любой другой показатель денежный поток, определенный кредитором в соглашении о банковском ссуде)

- Сумма основной суммы, процентов, а иногда и арендных платежей (обслуживание долга), выплаченных кредитору и другим лицам за предыдущие 12 месяцев

Разделите NOI на Долговое обслуживание и у вас будет значение, которое следует принять до второго десятичного знака.

Например, если NOI предприятия составляет 95 000 долларов, а его обслуживание долга за тот же период составляет 62 500, то коэффициент покрытия обслуживания долга будет 1,52 к 1,00 (95 000 долларов разделить на 62 500). Если кредитор требует, чтобы коэффициент покрытия обслуживания долга составлял 1,25–1,0, этот бизнес превысит требования и будет соответствовать условиям своего банковского кредитного соглашения. С другой стороны, если бы коэффициент покрытия обслуживания долга был меньше 1,0, то бизнес-заемщик производил бы «отрицательный денежный поток», что нежелательно.

Этот удобный инструмент может оказаться полезным, если вы хотите рассчитать коэффициент покрытия глобального долга (DSCR).

Почему так важен коэффициент покрытия обслуживания долга?

Бизнес-кредиторы не любят ссужать деньги предприятиям, которые не могут получить достаточно денег от своей повседневной деятельности, чтобы выплатить как основную сумму, так и проценты. Если задуматься на минуту, в этом есть смысл. Бизнес, не генерирующий достаточного операционного дохода (или денежного потока) для выплаты платежей по ссуде (основной суммы и процентов) в течение длительного периода времени, является бизнесом, который не приносит достаточно прибыли, чтобы гарантировать бизнес-ссуду.

Как правило, коэффициент покрытия долга необходимо измерять ежегодно и сообщать кредитору в течение нескольких недель или месяцев после окончания финансового года. Отслеживать это соотношение на ежемесячной (или, по крайней мере, ежеквартальной) основе — это разумно, чтобы вы не дожили до конца года и не обнаружили, что нарушили это важное соглашение о банковском ссуде.

Каким образом владелец бизнеса может договориться о соглашении по ссуде с коэффициентом покрытия обслуживания долга?

Большинство предпринимателей часто не обращают внимания на условия банковских кредитов, потому что они их просто не понимают.

К сожалению, ссудный ковенант бизнес-банка по коэффициенту покрытия долга является одним из самых простых ковенантов, которые легко нарушить, даже не подозревая об этом. Так что перед подписанием банковского кредита стоит разобраться в этом соглашении и аспектах, которые могут быть предметом переговоров.

Вот несколько советов:

- Убедитесь, что вы полностью понимаете, что определяется как «покрытие» при вычислении коэффициента покрытия обслуживания долга.

- Чистая операционная прибыль? Можете ли вы добавить обратно процентные расходы, износ или амортизацию к NOI, чтобы получить цифру, которая более точно представляет «денежный поток»?

- Как насчет корпоративного подоходного налога, уплачиваемого бизнесом? Можно ли их добавить обратно к NOI при расчете показателя покрытия?

- Можно ли использовать EBITDA? А как насчет скорректированной EBITDA?

- Все варианты определения NOI или покрытия денежных потоков должны быть тщательно рассмотрены и согласованы с кредиторами.

2. Многие владельцы бизнеса имеют несколько предприятий и управляют несколькими предприятиями. Если вы относитесь к числу этих серийных предпринимателей, вы можете оказаться в ситуации, когда один из ваших предприятий не производит достаточного NOI (или денежного потока) для удовлетворения своего коэффициента покрытия долга, в то время как другой бизнес производит избыточный NOI.

- Объединение сумм NOI и обслуживания долга от всех находящихся в собственности юридических лиц может предложить вам способ выполнить ковенанты в отношении коэффициента покрытия долга.Это известно как коэффициент покрытия глобального долга, и его следует тщательно учитывать и согласовывать с кредиторами.

Коэффициент покрытия ликвидности (LCR) — Краткое содержание

Неспособность адекватно отслеживать и контролировать риск ликвидности привела к затруднениям ряда финансовых компаний в 2007 году и в последующие годы и стала одной из основных причин Великого финансового кризиса. Чтобы повысить краткосрочную устойчивость международных банков к шокам ликвидности, Базельский комитет по банковскому надзору (BCBS) ввел LCR в рамках посткризисных реформ Базеля III.BCBS также обратился к структурной устойчивости через второй коэффициент ликвидности — коэффициент чистого стабильного финансирования (NSFR), который представлен в другом резюме.

LCR предназначен для обеспечения того, чтобы у банков имелся достаточный резерв высококачественных ликвидных активов (HQLA), чтобы они могли пережить период значительного стресса ликвидности продолжительностью 30 календарных дней. Сценарий надзора, отражающий период стресса, сочетает в себе элементы ликвидности конкретного банка и стресса в масштабах всего рынка и включает многие шоки, испытанные в период с 2007 по 2012 год.Период стресса в 30 календарных дней — это минимальный период, который считается необходимым для принятия корректирующих мер руководством банка или органами надзора.

LCR требует от банков, ведущих активную международную деятельность, иметь запасы HQLA не ниже ожидаемого общего чистого оттока денежных средств в течение стрессового периода, как показано в следующей формуле:

Однако этот уровень HQLA может быть нарушен в периоды стресса. Ожидается, что надзорные органы предоставят рекомендации по использованию HQLA в зависимости от обстоятельств.

Оценка чистого оттока денежных средств

Общий чистый отток денежных средств определяется как общий ожидаемый отток денежных средств за вычетом общего ожидаемого притока денежных средств, возникающих в стрессовом сценарии. Общий ожидаемый отток определяется путем умножения непогашенных остатков по различным категориям обязательств и внебалансовых обязательств на ставки надзорного органа, по которым они, как ожидается, будут списываться или использоваться. Общий ожидаемый приток денежных средств оценивается путем применения нормы притока к непогашенным остаткам различной договорной дебиторской задолженности.Разница между напряженным оттоком и притоком — это минимальный размер запаса HQLA.

HQLA

HQLA — это денежные средства или активы, которые можно быстро конвертировать в денежные средства путем продажи (или путем предоставления в качестве залога) без существенной потери стоимости. Ликвидный актив может быть включен в запасы HQLA, если он не обременен, соответствует критериям минимальной ликвидности и его операционные факторы демонстрируют, что он может быть реализован для создания ликвидности при необходимости. HQLA включает активы 1-го уровня, которые можно включать без ограничений, и активы 2-го уровня, которые не могут превышать 40% резерва ликвидности.Сами активы уровня 2 подразделяются на активы уровня 2A, стоимость которых подлежит сокращению на 15%, и активы уровня 2B, которые подлежат более строгому сокращению, но не могут превышать 15% капитала HQLA.

Альтернативные подходы к ликвидности (ALA)

При определенных условиях юрисдикции, у которых недостаточно активов в собственной валюте для удовлетворения потребностей банков в HQLA, могут использовать ALA. К ним относятся предоставление средств ликвидности центральному банку, покрытие потребностей в ликвидности в национальной валюте за счет HQLA в иностранной валюте и использование дополнительных активов Уровня 2, но с более высокой скидкой.

Реализация LCR

Необходимо рассмотреть три основных группы вопросов. Один относится к сфере применения LCR, поскольку национальные надзорные органы могут распространить его на все банки в своей юрисдикции. Они также могут вводить более строгие требования к ликвидности, поскольку LCR, как и все стандарты BCBS, является минимальным требованием. Вторая проблема связана с необходимостью использования инструментов мониторинга, разработанных BCBS, в дополнение к LCR. Последний вопрос касается практических соображений по реализации.Сюда входит необходимость для надзорных органов проверять характеристики активов, которые банки используют в качестве HQLA, и их предположения о денежных потоках в рамках своих надзорных проверок Компонента 2. LCR стал минимальным требованием для стран-членов BCBS с 1 января 2015 года, при этом требование установлено на уровне 60% и увеличивается на 10 процентных пунктов ежегодно, чтобы достичь 100% к 1 января 2019 года, чтобы избежать нарушения упорядоченного укрепления банковских систем или текущего финансирования. экономической деятельности.

Это краткое изложение и связанные с ним руководства также доступны в FSI Connect, онлайн-инструменте обучения Банка международных расчетов.

Как рассчитать коэффициент покрытия обслуживания долга (DSCR)

Коэффициент покрытия обслуживания долга, обычно сокращенно DSCR или просто DCR, является важным понятием в финансировании недвижимости и коммерческом кредитовании. Это очень важно при андеррайтинге ссуд на коммерческую недвижимость и бизнес, а также финансовых отчетов арендаторов и является ключевой частью определения максимальной суммы ссуды. В этой статье мы подробно рассмотрим коэффициент покрытия обслуживания долга и по пути рассмотрим несколько примеров.

Определение коэффициента покрытия обслуживания долга

Прежде всего, каков именно коэффициент покрытия обслуживания долга? Коэффициент покрытия обслуживания долга (DSCR) определяется как чистая операционная прибыль, деленная на общую сумму обслуживания долга.

Например, предположим, что чистый операционный доход (NOI) составляет 120 000 долларов в год, а общее обслуживание долга составляет 100 000 долларов в год. В этом случае коэффициент покрытия обслуживания долга (DSCR) будет просто составлять 120 000 долл. США / 100 000 долл. США, что равняется 1,20. Также часто бывает, что после отношения ставится «х».В этом примере это может быть показано как «1,20x», что означает, что NOI покрывает обслуживание долга в 1,2 раза.

Что означает DSCR

Что означает коэффициент покрытия долга? DSCR больше 1.0 означает, что денежный поток достаточен для покрытия обслуживания долга. DSCR ниже 1,0 указывает на недостаточный денежный поток для покрытия обслуживания долга. Однако то, что DSCR 1,0 достаточно для покрытия обслуживания долга, не означает, что это все, что требуется.

Обычно кредитор требует, чтобы коэффициент покрытия обслуживания долга превышал 1.0x, чтобы обеспечить защиту на случай, если что-то пойдет не так. Например, если требуется коэффициент покрытия обслуживания долга 1,20x, то это создаст достаточную подушку, чтобы NOI мог снизиться на 16,7%, и при этом он все еще мог бы полностью покрыть все обязательства по обслуживанию долга.

Каков минимальный или подходящий коэффициент покрытия долга? К сожалению, не существует универсального ответа, и требуемый DSCR будет зависеть от банка, типа ссуды и типа собственности. Однако типичные требования DSCR обычно варьируются от 1.20x-1,40x. Как правило, более прочная, стабилизированная недвижимость будет находиться в нижней части этого диапазона, в то время как более рискованная недвижимость с более короткими сроками аренды или менее кредитоспособными арендаторами попадет в верхнюю часть этого диапазона.

DSCR Пример коммерческой недвижимости

DSCR имеет решающее значение при определении размера ссуды на коммерческую недвижимость. Давайте посмотрим, как рассчитывается коэффициент покрытия долга для коммерческой недвижимости. Предположим, у нас есть следующая проформа:

. Как видите, NOI за первый год составляет 778 200 долларов, а общая сумма обслуживания долга составляет 633 558 долларов.В результате коэффициент покрытия обслуживания долга за 1 год составляет 1,23x (778 200 долларов США / 633 558 долларов США). И вот как выглядит расчет коэффициента покрытия обслуживания долга для всех лет периода владения:

Как показано выше, DSCR составляет 1,23x в год 1, а затем неуклонно повышается в течение периода владения до 1,28x в год 5. простой расчет, и он быстро дает представление о том, как платежи по ссуде сравниваются с денежным потоком для собственности. Однако иногда этот расчет может стать более сложным, особенно когда кредитор вносит корректировки в NOI, что является обычной практикой.

Корректировки NOI при вычислении DSCR

Приведенный выше пример был довольно простым. Но что происходит, если кредиторы вносят существенные корректировки в чистую операционную прибыль? Например, что, если кредитор решит включить резервы для замещения в расчет NOI, а также резерв на плату за управление? Поскольку кредитор обеспокоен способностью денежного потока покрыть обслуживание долга, это две общие корректировки, которые банки вносят в NOI.

Резервы — это, по сути, экономия на будущих капитальных затратах.Эти капитальные затраты представляют собой капитальный ремонт или замену, необходимые для поддержания имущества в долгосрочной перспективе, и повлияют на способность заемщика обслуживать долг. Точно так же, в случае обращения взыскания, профессиональная команда менеджеров должна будет получить оплату из NOI проекта, чтобы продолжить эксплуатацию собственности. Хотя собственность, управляемая владельцем, может дать владельцу некоторую экономию, кредитор, скорее всего, не будет учитывать эту экономию при расчете DSCR.

Другие расходы, которые кредитор обычно вычитает из расчета NOI, включают в себя комиссионные за улучшение арендатора и арендные комиссии, которые требуются для привлечения арендаторов и достижения полной или рыночной занятости.

Рассмотрим следующую проформу, которая является исходной проформой, с которой мы начали выше, за исключением скорректированного NOI для учета всех соответствующих расходов, которые могут повлиять на способность собственности обслуживать долг:

Как вы можете видеть в проформе выше, мы включены резервы на замену в расчет NOI, а также плата за управление. Это снизило наш годовой NOI с 778 200 долларов до 728 660 долларов. Что это повлияло на наш DSCR 1-го года? Теперь коэффициент покрытия долга составляет 728 660 долларов / 633 558 долларов, или 1.15x. Это намного ниже, чем то, что мы рассчитали выше, и может снизить максимальную поддерживаемую сумму ссуды или вообще убить ссуду. Вот как выглядит новый DSCR для всех лет периода владения:

Теперь, когда рассчитывается коэффициент покрытия обслуживания долга, он показывает совершенно иную картину. Как видите, при расчете DSCR важно принять во внимание все необходимые расходы, связанные с недвижимостью, и именно таким образом банки, вероятно, будут гарантировать ссуду на коммерческую недвижимость.

Как рассчитать DSCR для бизнеса

Коэффициент покрытия обслуживания долга также полезен при анализе финансовой отчетности предприятия. Это может пригодиться при анализе финансовых показателей арендаторов, при получении бизнес-кредита или при поиске финансирования для коммерческой недвижимости, занимаемой владельцем.

Как DSCR работает для бизнеса? Общая концепция получения денежного потока и его деления на обслуживание долга одинакова. Однако вместо того, чтобы смотреть на NOI для коммерческой собственности, нам нужно заменить какой-либо другой показатель денежного потока от бизнеса, доступного для оплаты долговых обязательств.Но какое определение денежного потока следует использовать? Учитывая важность покрытия обслуживания долга, удивительно, что среди банков нет универсального определения, а иногда даже внутри одного банка возникают разногласия. Вот почему важно уточнить, как будет рассчитываться денежный поток.

С учетом вышесказанного, обычно будет использоваться прибыль до вычета процентов, налогов, износа и амортизации (EBITDA) или некоторая форма скорректированной EBITDA. Общие корректировки включают добавление соответствующей суммы капитальных затрат, необходимой для замены основных средств (которая компенсирует добавленную амортизацию), а также учет изменений оборотного капитала (для покрытия инвестиций в дебиторскую задолженность и запасы).

Рассмотрим пример того, как рассчитать коэффициент покрытия обслуживания долга для бизнеса.

Как показано выше, EBITDA (денежный поток) составляет 825 000 долларов США, а общий объем обслуживания долга составляет 800 000 долларов США, в результате чего коэффициент покрытия обслуживания долга составляет 1,03x. Это получается путем деления EBITDA в размере 825 000 долларов на общую сумму обслуживания долга в 800 000 долларов. Это дает нам представление о способности компании погасить свои долговые обязательства.

Если бы этот анализ проводился для арендатора, мы могли бы вычесть существующие арендные платежи и добавить новые предлагаемые арендные платежи.Или, если бы это касалось ссуды на коммерческую недвижимость, занимаемую владельцем, мы, вероятно, вычли бы существующие арендные платежи и добавили бы предлагаемое обслуживание долга по ссуде на недвижимость, занимаемую новым владельцем.

На основании вышеупомянутого 1.03x DSCR кажется, что эта компания едва может покрыть свои обязательства по обслуживанию долга текущим денежным потоком. Могут быть другие способы расчета денежного потока или другие элементы, которые следует учитывать, но строго на основании приведенного выше анализа маловероятно, что этот заем будет одобрен.Однако иногда взгляд только на бизнес не дает полной картины о движении денежных средств и покрытии обслуживания долга.

Глобальное покрытие обслуживания долга (Global DSCR)