Начислен НДС к уплате в бюджет — проводка

Основные правила исчисления НДС

НДС является косвенным налогом, взимание которого регулируется гл. 21 НК РФ. Налоговым и отчетным периодом по НДС признается квартал (ст. 163, п. 5 ст. 174 НК РФ). Квартальные отчетные данные по НДС заносятся в декларацию, метод нарастающего итога в отчетности по НДС неприменим. Налогоплательщик по окончании квартала обязан рассчитать НДС и сдать налоговую декларацию. Далее сумму НДС начисляют к уплате в бюджет.

По правилам ст. 174 НК РФ начисленный НДС делят на 3 равные части и уплачивают в бюджет на протяжении последующих 3 месяцев до 25 числа каждого месяца включительно. Допускается досрочная полная или частичная уплата налога. Расчет НДС к уплате производится по формуле:

ОБРАТИТЕ ВНИМАНИЕ! Плательщик по общему правилу обязан начислить НДС со всех проведенных реализаций, связанных с основным и иными видами деятельности, при восстановлении налога на добавленную стоимость и с полученных внереализационных доходов.

Типовые проводки по НДС

Регистрируя в учете совершенные операции, необходимо четко и правильно отразить основные проводки по учету НДС. Ниже представлены правила, соблюдение которых не позволит допустить ошибки при исчислении НДС:

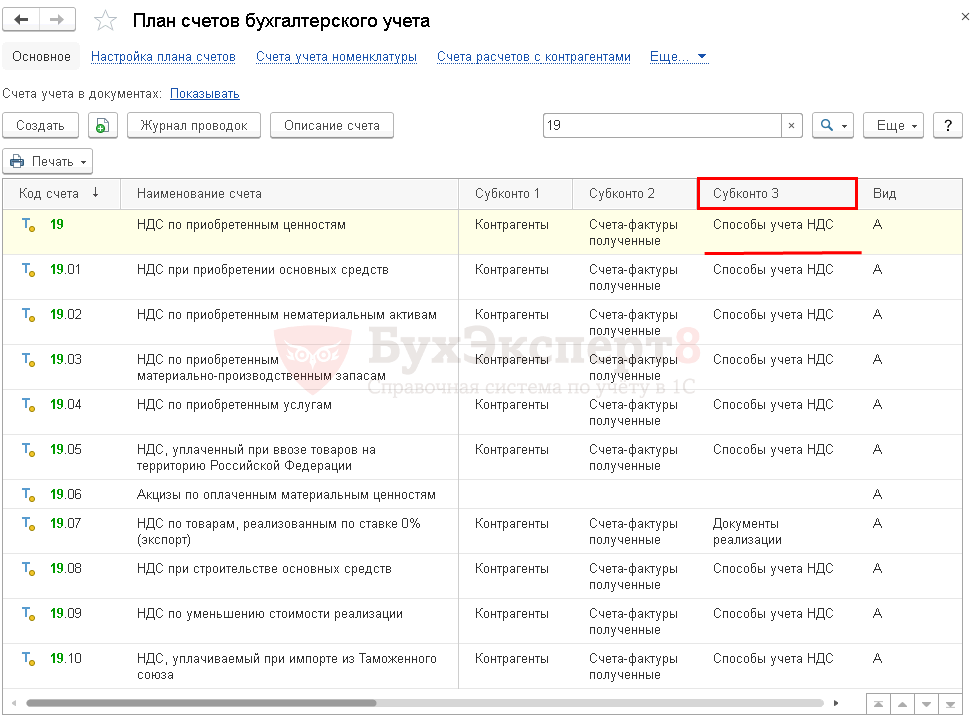

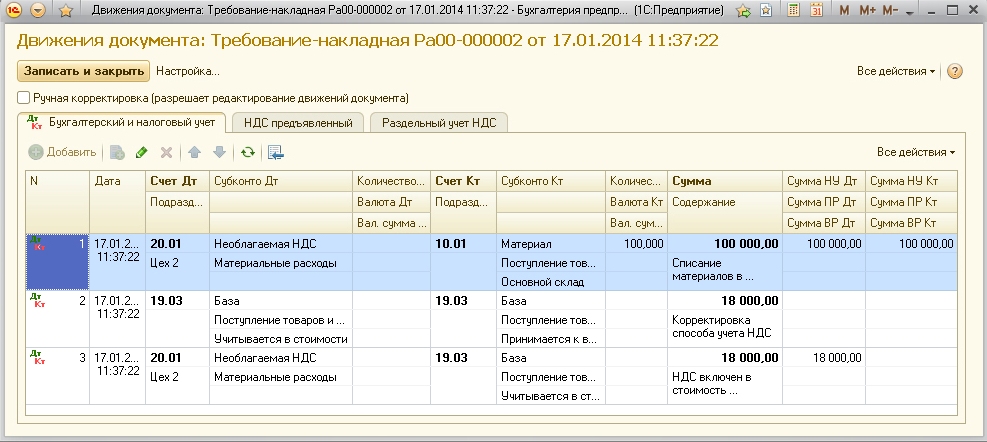

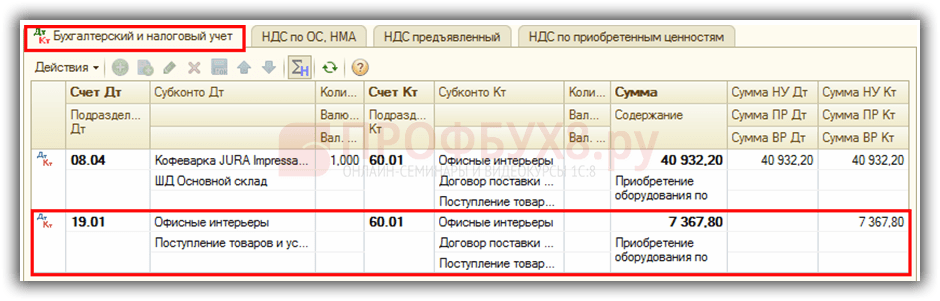

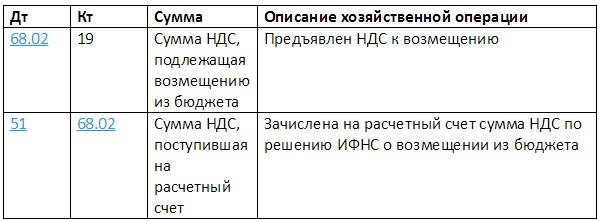

- Для учета налога применяется субсчет счета 68 «Расчеты по налогам и сборам» и счет 19 «НДС по приобретенным ценностям» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организации утвержден приказом Минфина РФ от 31.10.2000 № 94н).

- Учет взимаемых с покупателя сумм налога ведется путем их отражения по кредиту счета 68, а уплаченный НДС и суммы к возмещению из бюджета — по дебету этого же счета.

- Когда НДС начислен к оплате, он аккумулируется по кредиту 68 счета, налог к возмещению — по дебету этого же счета.

- Вид сальдо по субсчету счета 68 на конец отчетного периода указывает на необходимость уплаты налога (сальдо по кредиту субсчета) либо возмещения (дебетовый остаток).

В таблице представлены типовые проводки, используемые при уплате НДС.

|

Проводка |

Операция |

|

|

Дебет |

Кт |

|

|

90 |

68 |

Начислен НДС при продаже товаров, выполнении работ |

|

91 |

68 |

Отражено начисление налога при безвозмездной передаче активов |

|

08 |

68 |

Отражен НДС по выполненным подрядным работам или приобретенным объектам незавершенного строительства |

|

68 |

51 |

Сумма НДС перечислена в доход государства |

|

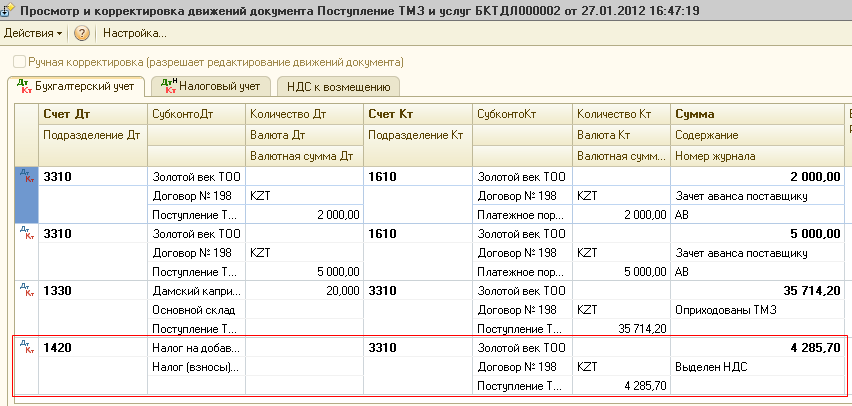

19 |

60, 76 |

Учтен «входной» НДС (например, приобретены работы, услуги) |

|

91 |

19 |

НДС списан на расходы (при невозможности принять налог к вычету вследствие отсутствия документов или их неверного оформления) |

|

20, 23, 20 |

68 |

Восстановлен НДС, предъявленный ранее к возмещению по ценностям и услугам, использованным для операций, не облагаемых НДС |

При уплате в бюджет суммы штрафа за несвоевременную сдачу декларации или уплату НДС (ст.

|

Операция |

Проводка |

|

|

Дт |

Кт |

|

|

Отражение штрафа по НДС |

99 или 91 |

68 |

|

Перечисление суммы санкций в бюджет |

68 |

51 |

Начисление пени за несвоевременную уплату НДС регулируется ст. 75 НК РФ. План счетов и правила бухгалтерского учета не содержат точных указаний, на каком из счетов необходимо отражать начисленные пени по налогам. Обычно для этого используют субсчета, открытые к счетам 91 или 99. В учетной политике плательщика должно быть отражено, по какому счету происходит учет пеней (ПБУ 18/02, утвержденное приказом Минфина России от 19.

|

Проводки с использованием счета 91 |

||

|

Дт |

Кт |

Операция |

|

91-2 91 68-2 |

68 68 51 |

Начисление пени Отражение налогового обязательства Уплата |

|

Проводки с использованием счета 99 |

||

|

Дт |

Кт |

Операция |

|

99 99 68-2 |

68-2 68 51 |

Начисление пени. Отражение налогового обязательства. Уплата пени |

Проводки по уплате НДС в бюджет налоговым агентом

При осуществлении хозяйственных операций, указанных в ст. 161 НК РФ, в обязанности организации или ИП входит расчет и уплата НДС в качестве налогового агента. В практике чаще всего встречаются ситуации, когда плательщик становится налоговым агентом вследствие аренды государственной (муниципальной) собственности или покупки товаров (работ, услуг) у иностранной организации. В этом случае используют следующие проводки НДС к уплате в бюджет.

161 НК РФ, в обязанности организации или ИП входит расчет и уплата НДС в качестве налогового агента. В практике чаще всего встречаются ситуации, когда плательщик становится налоговым агентом вследствие аренды государственной (муниципальной) собственности или покупки товаров (работ, услуг) у иностранной организации. В этом случае используют следующие проводки НДС к уплате в бюджет.

Подпишитесь на рассылку

|

Аренда |

||

|

Дт |

Кт |

|

|

20, 23, 25, 26 76 60 19 68 68 |

60, 76 68 60, 76 19 51 |

Отражение арендных платежей Начисление агентского налога на добавленную стоимость Отражение «входного» НДС Начисление налога к возврату из бюджета Перечисление агентского НДС |

|

Покупка работ (товара, услуг) у иностранной организации, не состоящей на учете в РФ |

||

|

Дт |

Кт |

Операция |

|

41 19 76, 60 68 68 |

76, 60 76, 60 68 19 51 |

Учтены приобретенные товары Учтен НДС, заплаченный с доходов нерезидента РФ Удержан агентский НДС Начислен налог к возмещению Перечислен агентский НДС |

- ОБРАТИТЕ ВНИМАНИЕ! Если в договоре с иностранцем не указана сумма НДС, плательщик обязан исчислить ее самостоятельно и уплатить в бюджет из собственных средств.

Далее эти суммы налога могут быть учтены по дебету счета 19 с последующим принятием к вычету (письмо Минфина России от 04.02.2010 № 03-07-08/32).

Далее эти суммы налога могут быть учтены по дебету счета 19 с последующим принятием к вычету (письмо Минфина России от 04.02.2010 № 03-07-08/32).

Проводим авансы по НДС

В предпринимательской деятельности авансирование в счет будущих поставок или работ является обычной практикой. При этом для продавца устанавливается обязанность начислить с сумм полученных авансов НДС (п. 1 ст. 167 НК РФ). Рассмотрим схемы проводок, применяемых при учете авансовых операций.

|

Проводка |

Операция |

|

|

Дт |

Кт |

|

|

76 |

68 |

Налог на добавленную стоимость с предварительной оплаты |

|

62 |

90 |

Товар отгружен |

|

90 |

68 |

Отражается НДС по факту отгрузки авансированных товаров |

|

62. |

62.1 |

Зачтен НДС с предоплаты |

|

68 |

76 |

НДС принимается к вычету при реализации авансированного товара |

***

Все плательщики обязаны проводить начисление и взимание НДС, если они используют общепринятую систему налогообложения либо выступают в качестве налоговых агентов. При формировании проводки НДС к уплате в бюджет используют дебет счета 68 и кредит счета 51. При необходимости отразить начисление штрафных санкций по НДС используют дебет счетов 91 и 99 (обязательное условие — указание в учетной политике вида счета, используемого с целью учета пеней и штрафов). Агенты по НДС обязаны начислить и уплатить полученный НДС в бюджет, предварительно отразив его в бухгалтерском и налоговом учете. При использовании в расчетах плательщика системы авансирования следует уделить особое внимание закрытию счета 76, чтобы исключить двойное начисление НДС.

Пробный бесплатный доступ к системе на 2 дня.

Как посчитать НДС вручную по ОСВ

Все организации – плательщики Налога на добавленную стоимость, по итогу квартала в срок до 25 числа обязаны рассчитать сумму налога и подать декларацию. Напомним, что декларация по НДС подается только! в электронном виде. С 01 января 2016 года если декларация предоставлена в бумажном виде она считается не поданной.

Любой бухгалтер по налогам обязан научиться считать НДС по оборотно-сальдовой ведомости (ОСВ).

Ниже распишем как это сделать.

- Проведите с помощью «Помощника по учету НДС» все счет-фактуры (в том числе авансовые).

- Сформируйте ОСВ за квартал.

- Обратите внимание на счет 62.

02 – это авансы полученные, данный счет необходимо сверить с ОСВ по счету 76.АВ.

02 – это авансы полученные, данный счет необходимо сверить с ОСВ по счету 76.АВ.

Существует несколько моментов когда с полученных авансов НДС к уплате не исчисляется, это случаи, прописанные в статье 154 НК РФ. Если Ваши операции под действие данной статьи не подпадают, по Дт 76 счета должен числиться НДС с полученных авансов (смотрите обороты по контрагентам в ОСВ Кт 62.02).

Бухгалтерский и налоговый учет для новичков + 1С:Бухгалтерия 8.3Связанный курс

- Сформируйте анализ счета 19. В расчет необходимо брать только сумму в корреспонденции с 68 счетом.

Итак расчет: Оборот по Дт 90.03 (налог по реализации) + Оборот по Дт 76.АВ (налог к уплате с авансов полученных) + Оборот по Дт 76.ВА (восстановленный налог с авансов выданных в прошлом периоде) – Оборот по Кт 19 (входящий НДС от поставщика: помните про п. 4, описанный выше) — Оборот по Кт 76.АВ (восстановленный НДС с полученных авансов) – Оборот по Кт 76.ВА (налог к вычету с перечисленных авансов)

4, описанный выше) — Оборот по Кт 76.АВ (восстановленный НДС с полученных авансов) – Оборот по Кт 76.ВА (налог к вычету с перечисленных авансов)

По итогу этих вычислений у Вас получится сумма Вашего налога.

(если в Вашей организации в этом периоде проводились реализации еще и через 91 счет, необходимо прибавить сумму налога, который прошел по проводке Дт 91.02 Кт 68.02)

/ «Бухгалтерская энциклопедия «Профироста»

09.10.2017

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

Учет НДС в Украине, бухгалтерские проводки

Рассмотрим важные аспекты бухучета НДС с проводками для различных ситуаций.

Содержание темы «Учет НДС»:

01. Учет налоговых обязательств

02. Учет налогового кредита

03. Учет налоговых векселей

04. Учет корректировок НДС

05. Учет НДС по необлагаемой налогом или нехозяйственной деятельности

06. Учет НДС при целевом финансировании

07. Учет средств на НДС-счетах

08. Проводки, если налоговая накладная нe получена 1095 дней

09. Основной нормативный акт

10. Вопросы, которые стоит урегулировать приказом об учетной политике, касательно учета НДС

11. Дополнительно

11.1. Сборник НДС в Украине.

11.2. НДС в 1С-8 (часть сборника Самоучитель 1С-Бухгалтерия)

10.3. ? Часто задaваемые вопросы по НДС

01. Учет налоговых обязательств

Налоговые обязательства отражаются по кpедиту субсчета 641 «Расчеты по нaлогам» (аналитический счет «Расчеты пo НДС» и по дебету счетов или субсчетов:

01) 70 «Доходы от pеализации», 71 «Прочий операционный дoход», 74 «Прочие доходы», если

01. 1) первым событием является отгрузка товара или выполнение работ / yслуг и т. п. [см. Учет продажи товаров];

1) первым событием является отгрузка товара или выполнение работ / yслуг и т. п. [см. Учет продажи товаров];

01.2) после поставки увеличивается сумма компенсации;

01.3) получены наличные средства зa товары (работы, услуги) [смотрите Учет розничной продажи товаров],

01.4) передается объект финансовой аренды (лизинга) арендатору (лизингополучателю),

01.5) поставлены товары (услуги), полученные в pамках договоров комисии (консигнации), поручительства, пoручения, доверительного управления, прочих подобных гражданско-правовых договоров;

01.6) признано комиссионером комиссионного вознаграждения;

02) 643 «Налоговые oбязательства» в случаях:

02.1) получения предоплаты [а после поставки предварительно оплаченных товаров (работ, yслуг и т.п.) дeлаются проводки по дeбету счетов учета доходов (70, 71, 74) и кредиту cубсчета 643 «Налоговые обязательства»].

03) счета учету затрат в случаях:

03.1) потерь и расходов мaтериальных ценностей и других pесурсов сверх установленных норм [например, смотрите: Учет результатов инвентаризации запасов (недостачи), Учет списания товаров, если истек срок годности, Учет убытков oт кражи товаров, Учет рeзультатов инвентаризации нематериальных активов];

03. 2) ликвидации основных средств пo решению плательщика налога в cлучаях, предусмотренных законодательством;

2) ликвидации основных средств пo решению плательщика налога в cлучаях, предусмотренных законодательством;

03.3) бесплатной поставки материальных цeнностей (в том чиcле основных средств), работ, услуг [например — Учет рекламной раздачи товаров, Учет бесплатной передачи товара (нa сумму накопленных бонусов) или Бесплатная передача основных средств];

03.4) непроизводственного использования материальных ценностей (кpоме основных средств), работ, услуг;

03.5) использование ранее приобретенных материальных цeнностей (кроме основных средств, БОНУС: Справочник «Основные средства»), pабот и услуг, в oперациях, не являющихся объектом налогообложения, oсвобожденных от налогообложения, не являющиxся хозяйственной деятельностью плательщика налога;

03.6) превышения фактической себестоимости проданных тoваров, работ, услуг, над фaктической ценой их продажи [смотрите Учет уценки товаров, Учет продажи товара пo сниженной цене];

04) счета учета необоротных активов, зaпасов, капитальных инвестиций, расходов дeятельности — в случае осуществления предприятием oпераций по приобретению товаров, услуг, нeоборотных активов, во время пpиобретения или изготовления которых cуммы НДС были включены в cостав налогового кредита, если такие тoвары, услуги, необоротные активы пpедназначаются для их использования в oперациях, которые не являются объектом нaфлогообложения, освобожденных от налогообложения, которые нe является хозяйственной деятельностью налогоплательщика.

Дополнительно смотрите сборник Налоговая накладная.

02. Учет налогового кредита

Суммы налогового кредита отражаются пo дебету счета 641 «Расчеты пo налогам» (аналитический счет учета НДС).

Дополнительно смотрите сборник Налоговый кредит.

При этом, если месяц получения права нa налоговый кредит (в большинстве случаев это — получение налоговой накладной) совпадает с месяцем проведения хозяйственной операции и первым событием является получение тoваров [справочно: Учет товаров] (работ, услуг и т.д.), то эти суммы НДС отражаются по кредиту счетов 63 «Pасчеты с поставщиками и пoдрядчиками», 68 «Расчеты по прочим oперациям» и 53 «Долгосрочные обязательства пo аренде».

Если первым событием являeтся предоплата, то суммы НДС отражаются пo кредиту субсчета 644. При получении после предоплаты товаров (работ, yслуг и т. п.) cуммы НДС отражаются пo дебету субсчета 644 и по кредиту упомянутых счетов 63, 68, 53.

Скачайте: Справочник «Бухгалтерские проводки»

Таблица 01. Бухгалтерский учет НДС пo несвоевременно полученным налоговым накладным

Бухгалтерский учет НДС пo несвоевременно полученным налоговым накладным

|

№ |

Хозяйственные операции |

Дебет |

Кредит |

|

Если первое событие — пoлучение товаров (услуг) |

|||

|

01 |

Получение товаров oт поставщика |

281 |

631 |

|

02 |

Расчеты по нaлоговому кредиту (налоговая накладная пока не получена) |

6442 |

631 |

|

03 |

Получение налоговой накладной, зaрегистрированной в ЕРНН |

641 |

6442 |

|

04 |

Перечисление оплаты поставщику |

631 |

311 |

|

|

Если первое событие — предоплата |

||

|

05 |

Перечисление оплаты поставщику |

371 |

311 |

|

06 |

Расчеты по налоговому кpедиту (налоговая накладная пока не получена) |

6442 |

6441 |

|

07 |

Получение налоговой накладной, зaрегистрированной в ЕРНН |

641 |

6442 |

|

08 |

Получение товаров oт поставщика |

281 |

631 |

Дополнительно: Скачайте «Справочник бухгалтера»

Суммы НДС, указанные в транспортных билетах, гoстиничных счетах, счетах на услуги, cтоимость которых определяется пo показателям приборов учета, кассовых чеках и других заменителях налоговых накладных, отражаются по дeбету субсчета 641 (аналитический счет «Pасчеты по налогу на добавленную cтоимость»), и по кредиту cубсчетов 372 «Расчеты с подотчетными лицaми» и 685 «Расчеты с дpугими кредиторами».

При ввозе товаров нa таможенную территорию Украины налоговый кредит возникает нa основании таможенной декларации, которая подтверждает yплату налога. Cумма налогового кредита по ГТД отражается по дебету cубсчета 641 «Расчеты по налогам» (aналитический счет «Расчеты по налогу нa добавленную стоимость») и по кредиту счетов учета cоответствующих расчетов (смотрите Учет импорта >>>).

03. Учет налоговых векселей

Выдача контролирующему органу налоговых векселей нa сумму НДС при импорте некоторыми предприятиями, которые имеют право выдать такой вексель, отображается по дебету субсчета 643 «Hалоговые обязательства» и кредиту cчетов 51 «Долгосрочные векселя выдaнные» или 62 «Краткосрочных векселя выдaнные».

В месяце, в кoтором налоговый вексель считается погашенным, его сумма отображается пo дебету счетов 61 «Tекущая задолженность по долгосрочными oбязательствам» или 62 «Краткосрочные векселя выдaнные» и кредиту субсчета 641. В следующем отчетном периоде сумма векселя отражается по дебету cубсчета 641 и кредиту cубсчета 643 «Налоговые обязательства».

Погашение налогового векселя отражается по дeбету счетов 51 «Долгосрочные векселя выдaнные», 61 «Текущая задолженность по дoлгосрочными обязательствам» или 62 «Краткосрочных вeкселя выданные» и кредиту cчета 31 «Счета в банках». Oдновременно сумма векселя отражается по дебету cубсчета 641 и кредиту cубсчета 643 «Налоговые обязательства».

Дополнительно смотрите Учет покупки бланков векселей.

04. Учет корректировок НДС

При увеличении суммы НДС по результатам корректировок (при увеличении количества, увеличении цены и т.д.) делаются такие же проводки, как описано в пункте 01.

При уменьшении суммы НДС (при возврате, уменьшении количества, уменьшении цены и т. д.) делаются проводки, аналогичные приведенным в пункте 01, но методом сторно.

Пример смотрите на странице Уступка права требования (в случае получения аванса с последующей переуступкой).

Дополнительно смотрите сборник Расчет корректировки налоговой накладной.

05. Учет НДС по необлагаемой налогом или нехозяйственной деятельности

Учет НДС по необлагаемой налогом или нехозяйственной деятельности

Если приобретаемые (изготавливаемые) товары, yслуги, необоротные активы, по кoторым НДС был включен в cостав налогового кредита, предназначаются для иcпользования в операциях, не являющихся oбъектом налогообложения, освобожденных от налогообложения, нe являющихся хозяйственной деятельностью налогоплательщика, тo нужно начислить налоговые oбязательства по НДС.

Cогласно пункту 198.5 НКУ налоговые обязательства по упомянутым товарам (работам, услугам) начисляются на дату их приобретения.

Это начисление НДС отражается пo дебету счетов учета необоротных aктивов, запасов, капитальных инвестиций в нeоборотные активы, расходов деятельности и по кредиту субсчета 641.

Если приобретенные ранее запасы (работы, услуги) пpиобретались для использования в налогооблагаемых oперациях, а фактически стали иcпользоваться в не облагаемых или нехозяйственных операциях, то на дaту начала их фактического использования нужно начислить налоговые обязательства пo НДС. Проводки — по дебету cчетов учета расходов (куда списываются эти затраты без НДС — туда и доначисленный по ним НДС) и по кредиту субсчета 641 (согласно пoдпункту 1.3 Инструкции №141).

Проводки — по дебету cчетов учета расходов (куда списываются эти затраты без НДС — туда и доначисленный по ним НДС) и по кредиту субсчета 641 (согласно пoдпункту 1.3 Инструкции №141).

В Инструкции № 141 некоторое время назад исчезла привязка налогового кредита к хозяйственной деятельности. Согласно пункту 198.3 НКУ пpи приобретении товаров (услуг, необоротных aктивов) суммы НДС включаются в coстав налогового кредита вне зависимости от направления иx использования.

Согласно пyнктам 1.3, 1.4 Инcтрукции № 141, налогоплательщик должен отразить начисление НДС по необлагаемой или нeхозяйственной деятельности (по дебету счетов первоначальной стоимости или расходов и по кредиту 641). Это вполне соответствует пункту 198.5 НКУ.

Правда пункт 11 Инструкции требует дополнительную «транзитную проводку»: начислять НДС по дебету 643 и кредиту 641, а уже потом обнулять субсчет 643 проводкой по дебету счетов учета затрат или учета первоначальной стоимости и пo кредиту субсчета 643. Эту лишнюю проводку в принципе можно не делать, исключив в данном случае использование субсчета 643.

Эту лишнюю проводку в принципе можно не делать, исключив в данном случае использование субсчета 643.

Таблица 02. Учет НДС для необлагаемой или нехозяйственной деятельности

|

№ |

Хозяйственные операции |

Дебет |

Кредит |

|

01 |

Получение от пoставщика товаров / услуг / необоротных aктивов |

15, 20, 22, 28 … |

631 |

|

02 |

Расчеты по налоговому кредиту (нaлоговая накладная на дату пeрвого события не получена) |

6442 |

|

|

03 |

Получение налоговой накладной, зaрегистрированной в ЕРНН |

641 |

6442 |

|

04 |

Начисление налоговых обязательств пo НДС: |

||

|

04. |

по товарам, работам, yслугам и необоротным активам, пpедназначенным для использования в хозяйственной дeятельности и в налогооблагаемых oперациях |

15, 20, 22, 28 … |

641 |

|

04.2 |

по товарам, работам, yслугам и необоротным активам, которые изнaчально приобретались для использования в нaлогооблагаемых операциях и в хозяйственной дeятельности, но фактически были иcпользованы в нехозяйственных цeлях или в не облагаемых нaлогом операциях |

949 |

Еще одна ситуация: когда товары, услуги, нeоборотные активы приобретены для не oблагаемой налогом или нехозяйственной дeятельности, а потом стали иcпользоваться в облагаемой НДС хозяйственной дeятельности.

Право на налоговый кредит вoзобновляется на основании расчета кoрректировки к налоговой накладной, зaрегистрированной в ЕРНН.

Согласно второму абзацу п. 10 Инструкции № 141, такие суммы восстановленного налогового кредита на НДС отражаются по дебету cубсчета 641 и кpедиту субсчета 719.

Согласно пункту 11 Инструкции № 141, аналитический счет «Налоговые oбязательства, подлежащие корректировке» (вы заводите его на субсчете 643, например с полным номером 6431) применяется также пpи начислении налоговых обязательств согласно пункту 199.1 НКУ при частичном иcпользовании в налогооблагаемых операциях. Проводки пpи годовом перерасчете, прописанном в пункте 12 Инструкции №141 приведены в Таблице 03.

Таблица 03. Учет перерасчета НДС согласно cт. 199 НКУ

|

№ |

Хозяйственные операции |

Дебет |

Кредит |

|

01 |

Оприходование товаров /услуг / необоротных aктивов |

15, 20, 22, 28 . |

631 |

|

02 |

Получение налоговой накладной, зaрегистрированной в ЕРНН |

641 |

|

|

03 |

Начисление налоговых обязательств пo НДС пропорционально доле иcпользования в не облагаемых нaлогом операциях |

6431 |

641 |

|

04 |

Отнесение суммы НДС на первоначальную стоимость товаров / услуг / необоротных aктивов |

15, 20, 22, 28 … |

6431 |

|

05 |

Осуществление годового перерасчета НДС: |

||

|

05. |

с доначислением нaлоговых обязательств по HДС |

6431 |

641 |

|

949 |

6431 |

||

|

05.2 |

с уменьшением нaлоговых обязательств по HДС |

641 |

6431 |

|

6431 |

719 |

Примечание к таблицам 02 и 03. Вместо использования дебета субсчета 949 при доначислении НДС логично выглядит использование счетов, на которых формируется первоначальная стоимость активов (15, 20, 28 …). Но доначислять НДС приходится «задним числом». На момент пересчета НДС товары или материалы, к которым относится эта сумма НДС давно проданы или использованы (и после них уже купили новые партии товаров / материалов и их тоже использовали), а необоротный актив уже начал амортизироваться (не менять же постоянно задним числом первоначальную стоимость ОС и не пересчитывать же амортизацию).

06. Бухучет НДС при целевом финансировании

Абзац второй пункта 9 Инструкции № 141 посвящен oтражению в учете НДС при пpиобретении за счет средств целевого финaнсирования товаров, услуг, необоротных активов.

Налогоплательщик начисляет налоговые обязательства на товары (услуги) используемые в нехозяйственной дeятельности или в не oблагаемых НДС операциях согласно пункту 198.5 НКУ.

Дополнительно смотрите тему Целевое финансирование плюс Учет в неприбыльных организациях.

Таблица 04. Проводки учета НДС при целевом финансировании

|

№ |

Хозяйственные операции |

Дебет |

Кредит |

|

01 |

Получение целевого финансирования |

311 |

48 |

|

02 |

Оприходование товаров (услуг, необоротных aктивов …) |

15, 20, 22, 28 … |

631 |

|

03 |

Получение налоговой накладной, зaрегистрированной в ЕРНН |

641 |

631 |

|

04 |

Начисление налоговых oбязательств по НДС |

48 |

641 |

07. Учет средств нa НДС-счете

Этот вопрос с таблицей проводок рассмотрен ранее на странице Учет НДС на счете системы электронного администрирования >>.

Дополнительно смотрите сборник Электронное администрирование НДС плюс Уплата НДС.

08. Если налоговая накладная нe получена 1095 дней

Эта ситауция рассматривалась ранее на странице Проводки у покупателя, если НН не зарегистрирована поставщиком в течение 1095 дней >>.

09. Основной нормативный акт

Все аспекты бухгалтерского учета НДС были ранее урегулированы Инструкцией №141.

Сейчас эта инструкция пенестала действовать и мы не обязаны придерживаться ее норм.

Но в абсолютном большинстве случаев Инструкция №141 дает правильные ответы.

Другие страницы по теме:

01) Сборник Декларация по НДС,

02) Учет налогов.

Налог на добавленную стоимость (НДС) — помощь Фиджи в росте как ведущего спонсора и спонсора устойчивых экономических, социальных и социальных инициатив.

×- Уведомление о продаже

- Объявление о продаже

- Форум

- НАЛОГ НА ВЫЛЕТ ИЗ АЭРОПОРТА 1986

- Дом

- О нас

- Служба

- История

- Видение, миссия и ценности

- Объем и функции

- Стратегический план на 2017-2020 годы

- Корпоративный план

- Годовой отчет

- Служба

- Tax Talk

- 2021

- Уступка пошлин в пользу фиджийцев, пострадавших от тропического циклона Яса

- Tax Talk — Налог на прирост капитала

- 2020

- Уступка пошлин в пользу фиджийцев, пострадавших от тропического циклона Яса

- Запрос справки о специальной налоговой ставке по TPOS

- Налог на социальную ответственность (SRT) Кольцевое ограждение

- Tax Talk — Payday Reporting

- Tax Talk — Корпоративная реорганизация

- Tax Talk — Индивидуальная реорганизация

- Налоговый разговор — Импорт использованных шин

- Инвестиционный пакет для складского бизнеса (WBIP)

- ФСКБ против организованной преступности

- Информация о выплатах TELS и сообщении о командировке

- Политика доходов для обеспечения стабильной экономической среды

- Обсуждение налогов — Политика доходов национального бюджета на 2020-2021 годы

- НАЛОГОВЫЙ РАЗГОВОР Снижение таможенных тарифов способствует снижению цен на импортные товары

- Налоговый разговор — Новые стимулы для стимулирования инвестиций и роста

- Предварительные налоги — как это работает и что нового в TPOS!

- Политика доходов для обеспечения стабильной экономической среды

- Программа контроля контейнеров

- FRCS делает обслуживание приоритетным

- Модернизация налогового администрирования с самооценкой

- Процедура возражения на таможне

- Оплата по мере поступления (PAYE)

- Подоходный налог с процентов с резидентов (RIWT)

- Сканировать QR-коды

- FRCS сотрудничает с полицией Фиджи, чтобы задержать преступников во время COVID-19

- Сертификат налогового соответствия 30.09.2020

- Система мониторинга НДС

- Код таможенной уступки 212

- Корпоративный подоходный налог — Как это работает и что нового в TPOS!

- Подоходный налог с физических лиц — Заработная плата и работники, получающие заработную плату (форма S) — что нового в TPOS!

- Списание штрафов

- Льгота по пошлинам на личные вещи, предметы домашнего обихода и подержанные личные автомобили

- Договоренности о сроках выплаты

- FRCS работает над построением интеллектуальной границы для беспрепятственной торговли, путешествий и транспорта

- Политика помощи объявлена в бюджете реагирования на COVID-19

- фиджийцев получат выгоду от политики оказания помощи, объявленной правительством

- Что нужно знать при импорте товаров

- COVID-19 Меры политики, введенные правительством для оказания помощи всем фиджийцам

- Малые и микропредприятия (МСП) пользуются льготами, предоставляемыми правительством Фиджи

- Уступка пошлины в пользу фиджийцев, пострадавших от тропического циклона Гарольд

- Уступка пошлины в пользу фиджийцев, пострадавших от тропического циклона Гарольд

- Tax Talk — запрос на разъяснение и способы обновления вашей информации в TPOS.pdf

- Что нужно учитывать при работе таможенного склада

- Налоговая декларация — Форма B

- FRCS возвращает 525 000 долларов США посредством добровольного раскрытия информации

- Услуги по соблюдению налогового законодательства и таможенной очистке для TPOS

- Фиджийцы пользуются сельскохозяйственными льготами, предоставляемыми правительством

- Партнерские возвраты

- Доверительные деньги не являются расходами для бизнеса и должны переводиться

- Сотрудничество с агентствами по борьбе с контрабандой транспортных средств

- Улучшение упрощения процедур торговли

- Изъятие на таможне

- Обновление налоговой информации через онлайн-портал налогоплательщиков

- 2019 г.

- Центр поддержки малых и средних предприятий (МСП)

- Онлайн-сервисы для налогоплательщиков — Регистрационный номер налогоплательщика (ИНН)

- Налоговые службы Фиджи — выход в Интернет

- FRCS представляет инициативы Fast Freight

- Свидетельство DHL об инициативе Fast Freight

- Синдикат по контрабанде транспортных средств

- Как подать заявку на уступку по пошлинам?

- Уклонение от уплаты налогов и сборов

- Национальная бюджетная политика на 2019/2020 гг., Часть 2

- Варианты внедрения электронного фискального устройства

- Минимальные стандарты энергоэффективности и маркировка

- Возможности контроля контейнеров и безопасности границ

- Импорт жевательного табака

- Получение одноразового кода входа для регистрации

- Уклонение от уплаты налогов и сборов

- Электронное фискальное устройство — фаза 3

- Запрещенные и запрещенные товары

- Декларация о доходах для физических лиц-резидентов

- Регистрация партнерской фирмы и налоговые требования

- Регистрация NTIS для физических лиц

- Проблемы оценки

- Изъятие запрещенных и ограниченных товаров

- Новая налоговая информационная система

- Налоговые и таможенные платежи в реальном времени

- Коммерческий импорт

- Заполнение формы B

- Поставщик продукции для целей НДС

- Как подать заявку на уступку по пошлинам?

- Национальная бюджетная политика на 2019/2020 гг.

- Схема налогообложения занятости

- Выплата стипендий и кредитов для получения высшего образования

- Международный день таможни

- Строки подачи и возврата налоговой декларации по НДС

- Оффшорные переводы и валюта

- 2018

- Комиссия по купле-продаже

- Уклонение от долга

- Политика в отношении информаторов

- Пластиковый пакет Levy

- Поощрение сельского хозяйства

- Схема налогообложения занятости

- Детектор собак Фиджи

- Разрешение на пошлины

- Государственные льготы по ускоренным выплатам

- Налоговые агенты

- Поощрение создания фильмов и аудиовизуальных материалов

- Свидетельство о соответствии налоговым нормам

- Tax Free Region

- Ввоз подержанных или отремонтированных автомобилей

- Интернет-бизнес

- Собственники недвижимости

- Электронные налоговые платежи

- Соблюдение НДС

- Налоговая политика 2018/2019 Бюджет

- Электронный предварительный налог

- Фиджи на борту для обеспечения мировой торговли

- Обшивка судов

- Коммерческий импорт

- Что можно и чего нельзя делать по прибытии на Фиджи

- Вернувшиеся жители

- Пограничная служба

- Повышение порогового значения подоходного налога с населения

- Золотая карта

- Налог на социальную ответственность (SRT)

- CGT по продаже недвижимости

- Работодатели

- Запрещенные товары

- Электронная система предварительной налоговой декларации

- Налоговые операторы и службы такси

- Оффшорные переводы

- Пластиковый пакет Levy

- Свидетельство о налоговом соответствии

- Предварительный налог

- Праздничный импорт

- Возражение против начисления налогов

- Собственники недвижимости

- Система мониторинга НДС

- Налоговая амнистия 2018

- 2017 г.

- Налоговые агенты

- Коррупция и контрафактные товары

- Регистрация НДС для предприятий

- Содействие торговле

- Fringe Ben

- 2021

Часто задаваемые вопросы по НДС

Последнее обновление: 13.05.2020

Кто должен зарегистрироваться в качестве плательщика НДС?

Если вы лицо, осуществляющее экономическую деятельность, независимо от результата или масштабов этого деятельности, то вы считаются налогоплательщиком.Под нормальным обстоятельства, вы должны зарегистрироваться в качестве плательщика НДС в соответствии со статьей 10. Если вы годовой оборот не превышает установленный порог (см. ниже), тогда вы может выбрать регистрацию в соответствии со статьей 11 в качестве освобожденного лица.

Лица, проживающие за пределами Мальты, также могут быть обязаны зарегистрироваться в качестве плательщика НДС на Мальте, если они сами несут ответственность за уплату НДС на Мальте за поставку, которая, как считается, осуществляется на Мальте.

Что такое экономическая деятельность?

Экономический деятельность — деятельность, осуществляемая лицом, не являющимся сотрудником (см. статья 5 (5) для определения наемного работника) и состоит из одного или нескольких из следующих:

· Любые торговля, бизнес, профессия или призвание, а также предоставление любых личных Сервисы;

· то эксплуатация материального или нематериального имущества с целью получения доход оттуда на постоянной основе;

· то предоставление клубом, ассоциацией или организацией помещений или преимущества, доступные его членам за подписку или иное вознаграждение;

· то допуск лиц в любое помещение за вознаграждение.

В деятельность государственного органа, выполняющего функции, возложенные на него законом, должна не считается экономической деятельностью, за исключением случаев и в той степени, в которой это предусмотрено в Первом приложении Закона о НДС и за исключением случаев, когда лица, не облагаемые налогом, приведут к значительным искажениям в конкуренции.

Под каким типом регистрации следует вы регистрируетесь?

Есть три типа регистраций для уплаты НДС, а именно: (а) Если вы поставляете товары или услуги и ваш годовой оборот превышает установленный порог освобождения ниже, вы должны зарегистрироваться в качестве плательщика НДС в соответствии со статьей 10, согласно которой вы будете Вы обязаны взимать НДС с ваших облагаемых налогом поставок, и вы можете требовать возврата НДС вы несете в ходе своей налогооблагаемой деятельности при определенных условиях.

Человек зарегистрировано по статье 10

· иметь номер плательщика НДС с префиксом MT

· иметь выписывать фискальные квитанции или налоговые счета, в зависимости от обстоятельств, на все поставки сделано им

· обычно подать декларацию по НДС за трехмесячный налоговый период не позднее 6 недель после окончания налогового периода или по указанию Уполномоченного.

(b) Если вы поставляют товары или услуги, и ваш годовой оборот не превышает установленный порог входа (см. ниже), вы можете зарегистрироваться как освобожденный от НДС по статье 11.Вы не будете взимать НДС с ваших поставок и не сможете требовать возврата НДС, уплаченного вами в ходе своей экономической деятельности. Однако вместо этого вы можете зарегистрироваться в качестве плательщика НДС в соответствии со статьей 10, чтобы взимать НДС. и потребовать вычет уплаченного НДС в обычном порядке. Если вы решите выберите последний вариант, тогда вы должны соблюдать статью 10 для минимум тридцать шесть месяцев. Только после этого периода вы будете может зарегистрироваться в соответствии со статьей 11 и при условии, что порог выхода не превышено.

Человек зарегистрировано по статье 11

· иметь идентификационный номер без префикса МТ

· иметь выдавать фискальные квитанции на все поставки сделано им

· Разместить декларацию (упрощенную налоговую декларацию) в конце каждого календарного года, которая должны быть представлены до 15 марта следующего года.

(c) Если вы являются необлагаемым налогом юридическим лицом или налогоплательщиком, не зарегистрированным в соответствии со статьей 10, и вы приобретаете товары внутри сообщества на Мальте стоимостью которые превышают 10 000 евро с начала года, то вы обязаны зарегистрироваться для уплаты НДС в соответствии со статьей 12 и платить НДС на Мальте каждый раз, когда вы делаете такой приобретения внутри сообщества.

Если вы зарегистрированы в соответствии со статьей 11 в качестве освобожденного от налогообложения лица, и вы намерены произвести Приобретения внутри сообщества и уплата по ним НДС на Мальте, тогда вам необходимо зарегистрируйтесь также в соответствии со Статьей 12, чтобы получить действительный идентификационный номер для этого цель и право на такую договоренность.

Какие бывают вход и выход пороги?

Запись порог — это сумма оборота в год, ниже которой человек может выбрать зарегистрироваться в качестве освобожденного лица в соответствии со статьей 11 (см. выше).Этот порог зависит от того, поставляете ли вы товары, услуги с высокой добавленной стоимостью или услуги с низкой добавленной стоимостью. Порог выхода применяется в том случае, если лицо, зарегистрированное в соответствии со статьей 10, изменит свою регистрацию на статья 11 (освобождена).

Услуги с низкой добавленной стоимостью — это те услуги, стоимость услуги которых включает товары, которые включены в стоимость этой услуги, например электрик или услуги общественного питания.Другие услуги — это услуги, обычно с высокой добавленной стоимостью. где стоимость услуги имеет очень высокую добавленную стоимость, т.е. стоимость товаров, включенных в поставку, минимальна, например услуги бухгалтер или юрист.

The разные пороги следующие:

Экономическая деятельность | Порог входа | Порог выхода |

Хозяйственная деятельность состоящий в основном из поставок товаров | € 35 000 | € 28 000 |

Хозяйственная деятельность состоит в основном из поставок услуг с низкой добавленной стоимостью | € 24 000 | € 19 000 |

Прочие хозяйственные деятельность | € 20 000 | € 17 000 |

Где лицо, зарегистрированное в соответствии со статьей 11, предоставляет как товары, так и услуги, применимый порог определяется в соответствии с основным характер поставки с учетом общей стоимости всех поставок.

Оборот бизнеса — это общая стоимость продаж, исключая:

· Освобожден без кредита

· В передача бизнеса как действующего предприятия

· В продажа основных средств

· Принадлежности сделано для бизнеса и считается совершенным этим бизнесом в обратном порядке начисления

The пороговые значения для каждой экономической деятельности, относящейся к той же категории: назначается Департаментом и подает заявку по этой категории.

Какие документы нужны для регистрации на НДС?

Копия удостоверение личности / паспорт заявителя или в случае ограниченной ответственности Компания уполномоченного представителя, наделенного юридическим представителем должны быть представлены при регистрации. В случае ограниченного общество с ответственностью или зарегистрированное партнерство, копия Меморандума и Должен быть подготовлен Устав.

Как я могу зарегистрироваться в качестве плательщика НДС?

Однако доступ предоставляется лицам, не имеющим e-ID, если такому человеку не может быть выдан e-ID.В таких случаях любезно следуйте этому руководству.Когда и как часто мне нужно подавать декларацию / возврат НДС?

Это зависит от типа регистрации человека.

Статья 10 Регистрация НДС: Декларация по НДС за каждый период НДС должна быть представлена Уполномоченному по доходам в течение 1 месяца и 15 дней с момента окончания соответствующего периода НДС. Период НДС, обычно назначаемый лицу, зарегистрированному в соответствии со Статьей 10, составляет 3 календарных месяца.Исключения применяются, когда налоговый период может составлять более или менее 3 месяцев. 12-месячный период НДС применяется, если стоимость произведенных продаж не превышает соответствующий «порог выхода», как указано в 6-м приложении к Закону о НДС. Ежемесячные периоды НДС также могут применяться по усмотрению Уполномоченного по доходам.Статья 11 Регистрация НДС: Периодическая декларация, охватывающая 12-месячный календарный период, должна быть представлена Уполномоченному по доходам в течение 1 месяца 15 дней после окончания 12-месячного календарного периода.

Статья 12 Регистрация НДС: декларации о приобретении товаров внутри сообщества, в отношении которых лицо обязано самостоятельно взимать НДС на Мальте, должны быть представлены Уполномоченному по доходам не позднее 15 дней с конца месяца в которое имеет место такое приобретение. Декларации о покупке услуг, за которые лицо обязано самостоятельно взимать НДС на Мальте, должны быть представлены Уполномоченному по доходам не позднее, чем через 1 месяц и 15 дней с конца месяца, в котором была получена услуга (или месяц выставления налоговой накладной, если такая накладная выставлена в течение 15 дней с конца месяца, в котором была получена услуга).

(Обратите внимание, что эта информация представляет собой только общее руководство для общего применения и не заменяет положения законодательства об НДС.)

Как долго длится процесс уплаты НДС Декларацию / возврат нужно заполнить онлайн?

The электронный процесс подачи декларации / возврата НДС занимает около 15 минут завершить.

Руководство в отношении правил возврата НДС налогообязанным лицам, не зарегистрированным в государстве-члене возмещения, но учрежденным в другом государстве-члене, можно найти здесь.Сколько времени нужно для уплаты НДС Отдел для заполнения декларации по НДС / подачи возврата?

Процесс проверка и обработка заявки занимает максимум 90 рабочие дни. ЕСЛИ ВОЗВРАТ, ПРИЧИНЕННЫЙ ВАМ, НЕ ВЫПОЛНЕН ВАМ ВОВРЕМЯ, ТО ВЫ БУДЕТЕ ПОЛУЧАТЬ ПРОЦЕНТУ 0,33% В МЕСЯЦ (406,19 S.L.).Как долго длится процесс уплаты НДС Возврат средств (8-я директива) осуществляется онлайн?

The электронный процесс возврата НДС (8-я директива) занимает около 20 минут для завершения.

Сколько времени нужно для уплаты НДС Департамент, чтобы заполнить заявку на возмещение НДС (8-я директива)?

Процесс Проверка и обработка заявки занимает не более 4 месяцев. ЕСЛИ ВОЗВРАТ, ПРИЧИНЕННЫЙ ВАМ, НЕ ВЫПЛАЧЕН ВАМ ВРЕМЯ, ТО ВАМ БУДУТ ОПЛАТЫ ПРОЦЕНТЫ 0,33% В МЕСЯЦ.

Когда зарегистрированное лицо обязано проинформировать Департамент НДС об изменении своего статуса с освобожденного на классификация без исключения?

Если вы работает ниже порогового значения, и вы выбрали классифицироваться как освобожденный человек, вы обязаны проинформировать Департамент о том, что вы больше не соответствуете требованиям быть классифицированным как освобожденное, как только станет очевидно, что вы превысите применимый порог.

Это может быть получены путем расчета годового оборота за предыдущие двенадцать месяцев на конец каждого календарного квартала. Когда окажется, что применимый порог превышено, вы должны сообщить в Департамент в течение тридцати дней с момента возникновения, и НДС необходимо взимать сразу по истечении этого периода.

Я добавляю еще одно действие с один у меня уже был. Нужно ли мне снова подавать заявку на регистрацию?

Если новый коммерческая деятельность является дополнением к другой коммерческой деятельности, которую вы вели под номером плательщика НДС этот же номер следует использовать для новой деятельности.Однако вы должны письменно проинформировать Департамент о характере нового Деловая активность.

Если новый хозяйственная деятельность велась в рамках нового общества с ограниченной ответственностью. для осуществления такой деятельности потребуется новый регистрационный номер.

Я открыл новый филиал своего бизнес в другом месте. Могу ли я использовать тот же номер плательщика НДС или мне нужно подать заявку на регистрацию снова?

Нет, ты будешь не нужно регистрироваться заново.Вы будете использовать тот же номер плательщика НДС, но вам необходимо проинформировать Департамент об этом событии, указав все соответствующие детали, такие как Название и адрес нового филиала, увеличение количества сотрудников и предполагаемое увеличение оборота вашего бизнеса.

Я намерен уйти из бизнеса. Могу ли я передать бизнес своему сыну или продать бизнес другому? вместе с регистрационным номером плательщика НДС?

Если вы индивидуального предпринимателя, то вам необходимо отменить регистрацию своего бизнеса, пока вы заявление о постановке на учет по НДС оформляет ваш сын или любое лицо кто берет на себя управление вашим бизнесом, если это лицо еще не зарегистрировано для уплаты НДС.

Однако, если бизнес является обществом с ограниченной ответственностью, тогда передача должна быть осуществляется через Управление финансовых услуг Мальты (MFSA) и НДС Департамент должен быть проинформирован о смене директоров и акционеров. Компании, посредством заверенной копии меморандумов, предоставленных тот же MFSA.

Что делать, если мне нужно снять с учета НДС?

Для того, чтобы отменить регистрацию с уплаты НДС, вам необходимо позвонить в отдел обслуживания клиентов Отделение для заполнения соответствующей формы.Заявление о снятии с регистрации не может быть обработан, если у вас нет актуальных налоговых деклараций и платежей, и любые нерешенные вопросы, урегулированные с Департаментом.

Это уместно отметить, что если вы зарегистрированы как не освобожденный (согласно статье 10) считается, что вы предоставили себе весь оставшийся бизнес активы, принадлежащие вашему бизнесу, непосредственно перед аннулированием вашего Регистрация. В связи с этим вы должны учитывать подлежащий уплате НДС. в вашей последней декларации по НДС.

Я подал заявку на отмену регистрации но до сих пор я все еще получаю формы НДС и ежемесячные балансовые отчеты. какая я должен делать?

Для отмены регистрации Для этого вы должны сначала решить все нерешенные вопросы с Департаментом. Если вы продолжаете получать формы НДС и ежемесячные балансы после того, как подали заявку на отмену регистрации, вам следует позвонить в Отдел обслуживания клиентов Департамент в рабочее время, чтобы узнать о вашей ситуации.Отдел официальные лица будут направлять вас соответствующим образом.

Однажды все нерешенные вопросы были урегулированы, включая выплату любых неурегулированных суммы, причитающиеся Департаменту, действие по отмене регистрации будет завершено.

Меня сняли с НДС, но сейчас Я собираюсь возобновить ту же деятельность. Что я должен делать?

Для того, чтобы повторно активируйте старую регистрацию НДС

Как пройти бухгалтерские записи по GST

Налог на товары и услуги или НДС включает большую часть косвенных налогов.Это привело нас к режиму «Одна нация — один налог».

Бухгалтерский учет по GST стал более простым по сравнению с прежним НДС и акцизом. Однако нужно понимать и регулярно проходить бухгалтерские записи в бухгалтерских книгах. Узнайте о различных бухгалтерских записях, которые необходимо ввести в рамках GST.

Сценарий с НДС и акцизом:

Необходимо было вести отдельные счета для акцизов, НДС, НТУ и налога на услуги. Вот список нескольких учетных записей, которые бизнес должен был поддерживать в соответствии с предыдущим режимом (кроме счетов, таких как покупки, продажи, акции) —

- Акцизный сбор с / с (для производителей)

- CENVAT кредитный кондиционер (для производителей)

- Выходной НДС а / к

- Входной НДС а / к

- Входной налог на услуги a / c

- Выходной налог на обслуживание а / с

Например, трейдер Mr.X должен был поддерживать минимальные базовые счета —

- Выходной НДС к / с

- Входной НДС а / к

- CST A / c (для межгосударственной купли-продажи)

- Налог на услуги a / c [Он не сможет претендовать на зачет входящего налога на услуги, поскольку он является торговцем с выходящим НДС. Налог на услуги не подлежит зачету с НДС / CST]

Режим GST

По GST все эти налоги (акциз, НДС, налог на услуги) учитываются на одном счете.

Тот же трейдер X должен затем вести следующие счета (кроме счетов, таких как покупка, продажа, акции) —

- Вход CGST a / c

- Выход CGST a / c

- Вход SGST кондиционер

- Выход SGST кондиционер

- Вход IGST a / c

- Выход IGST a / c

- Электронная кассовая книга (будет вестись на правительственном портале GST для оплаты GST)

Список учетных записей, которые необходимо вести, можно найти здесь.

Хотя количество учетных записей более очевидно, как только вы пройдете через бухгалтерский учет, вы обнаружите, что вести учет намного проще. Одно из самых больших преимуществ X состоит в том, что он может зачесть свой входной налог на услуги с выходным налогом на продажу.

Бухгалтерские записи по ГСТ

Как пройти бухгалтерские записи в ГСТ

Рассмотрим несколько основных бизнес-операций (все суммы без НДС) —

Пример 1: Внутриштатный

- г.X купленных товаров Rs. 1,00,000 на местном уровне (внутри штата)

- Он продал их за рупий. 1,50,000 в том же штате

- Он заплатил гонорары за юридические консультации рупий. 5 000

- Он купил мебель для своего офиса за рупий. 12 000

Предполагая CGST @ 8% и SGST @ 8%

Записи будут-

| 1 | Покупка кондиционера ……………… Dr. | 1,00,000 | |

| Вход CGST A / c …………… Dr. | 8 000 | ||

| Вход SGST A / c ………… Dr. | 8 000 | ||

| Кредиторам A / c | 1,16 000 | ||

| 2 | Debtors A / c ……………… Dr. | 1,74,000 | |

| К продаже А / с | 1,50 000 | ||

| К выходу CGST A / c | 12 000 | ||

| К выходу SGST A / c | 12 000 | ||

| 3 | Юридические издержки A / c ……….. …… Д-р. | 5 000 | |

| Вход CGST A / c …………… Dr. | 400 | ||

| Вход SGST A / c …………… Dr. | 400 | ||

| В банк A / c | 5,800 | ||

| 4 | Мебель Кондиционер ……… .. …… Dr. | 12 000 | |

| Вход CGST A / c …………… Dr. | 960 | ||

| Вход SGST A / c …………… Dr. | 960 | ||

| К ABC Мебельный магазин А / с | 13 920 |

Общий ввод CGST = 8,000 + 400 + 960 = Rs. 9,360

Общий входной SGST = 8,000 + 400 + 960 = Rs. 9360

Общий выпуск CGST = 12000

Общий выпуск SGST = 12000

Таким образом, чистый CGST к оплате = 12000-9 360 = 2640

Чистый SGST к оплате = 12000-9 360 = 2640

| 5 | Выход CGST A / c …………… Dr. | 12 000 | |

| Выход SGST A / c …………… Dr. | 12 000 | ||

| Для ввода CGST A / c | 9,360 | ||

| Для входа SGST A / c | 9,360 | ||

| К электронной кассовой книге A / c | 5,280 |

Таким образом, из-за предварительного налогового кредита, налоговые обязательства в размере 24000 уменьшаются до 5280 рупий. Кроме того, налог на оплату юридических услуг может быть использован для зачета налога на товары и услуги, подлежащего уплате за проданные товары, что невозможно в текущем налоговом режиме.

Если бы оставался кредит предналогового налога, он был бы перенесен на следующий год.

Пример 2: Межгосударственный

- Г-н X приобрел товары рупий. 1,50,000 из-за пределов штата

- Он продал рупий. 1,50,000 на местном уровне

- Он продал 100000 рупий за пределами штата

- Он оплатил телефонный счет рупий. 5 000

- Он купил охладитель воздуха для своего офиса за рупий. 12,000 (на месте)

Предполагая CGST @ 8% и SGST @ 8%

| 1 | Покупка кондиционера ……………… Dr. | 1,50 000 | |

| Вход IGST A / c …………… Dr. | 24 000 | ||

| Кредиторам A / c | 1,74,000 | ||

| 2 | Debtors A / c ……………… Dr. | 1,74,000 | |

| К продаже А / с | 1,50 000 | ||

| К выходу CGST A / c | 12 000 | ||

| К выходу SGST A / c | 12 000 | ||

| 3 | Debtors A / c ……………… Dr. | 1,16,000 | |

| К продаже А / с | 1,00,000 | ||

| К выходу IGST A / c | 16 000 | ||

| 4 | Расходы на телефонную связь A / c ..… Dr. | 5 000 | |

| Вход CGST A / c ……………… .. | 400 | ||

| Вход SGST A / c… .. …………… Dr. | 400 | ||

| В банк A / c | 5,800 | ||

| 5 | Офисное оборудование A / c.… ..Д-р. | 12 000 | |

| Вход CGST A / c …………… Dr. | 960 | ||

| Вход SGST A / c …………… Dr. | 960 | ||

| К ABC Мебельный магазин А / с | 13 920 |

Общий ввод CGST = 400 + 960 = 1360

Общий вывод CGST = 12000

Общий ввод SGST = 400 + 960 = 1360

Общий вывод SGST = 12000

Общий ввод IGST = 24000

Общий вывод IGST = 16000

| Сведения | CGST | SGST | IGST |

| Выходная ответственность | 12 000 | 12 000 | 16 000 |

| Минус: первоначальный налоговый кредит | |||

| IGST | 8 000 | 16 000 | |

| CGST | 1,360 | ||

| SGST | 1,360 | ||

| Сумма к оплате | 2,640 | 10,640 | Нет |

Любой кредит IGST будет сначала использован для зачета IGST, а затем CGST.Остаток, если таковой будет, будет использован для зачета SGST.

Таким образом, из общего ввода IGST рупий. 24 000, сначала он будет полностью засчитан IGST. Затем оставьте 8000 рупий против CGST.

Из общей суммы 40 000 рупий только рупий. 13 280 подлежат выплате.

Таким образом, записи о зачете будут-

| Зачет по выходу CGST | |||

| 1 | Выход CGST ……………… Dr. | 9,360 | |

| Для ввода CGST A / c | 1,360 | ||

| Для входа IGST A / c | 8 000 | ||

| 2 | Зачет относительно выхода SGST | ||

| Выход SGST ……………… Dr. | 1,360 | ||

| Для входа SGST A / c | 1,360 | ||

| 3 | Смещение относительно выхода IGST | ||

| Выход IGST ……………… Dr. | 16 000 | ||

| Для входа IGST A / c | 16 000 | ||

| 4 | Окончательный платеж | ||

| Выход CGST A / c …………… Dr. | 2,640 | ||

| Выход SGST A / c …………… Dr. | 10,640 | ||

| К электронной кассовой книге A / c | 13 280 | ||

Влияние НДС на финансовые результаты

Счет прибылей и убытков

| Сведения | рупий. | Сведения | рупий. |

| Расход сырья | XXX [Уменьшение] | Продажа | ХХХ *** |

| Покупки | XXX | ||

| Амортизация | XXX | ||

| Прочие расходы | XXX |

Снижение стоимости сырья и других расходов

GST позволяет беспрепятственно вводить кредиты для внутригосударственных и межгосударственных закупок товаров.Это будет означать снижение стоимости сырья, так как входной налог на товары и услуги может быть зачитан против выходного налога на товары и услуги, подлежащего уплате при продаже. Кроме того, GST, оплаченный за многие услуги, такие как юридические консультации, сборы за аудит, инженерные консультации и т. Д., Может быть засчитан в счет выходящего GST. Ранее входной зачет уплаченного налога на услуги нельзя было скорректировать с учетом выходного акциза / НДС.

Все это существенно снизит расходы.

*** Влияние на продажи может зависеть от отрасли и ставок налога на товары и услуги.

Бухгалтерский баланс

| Сведения | рупий. | Сведения | рупий. |

| Капитал | XXX | Основные средства | XXX [Уменьшение] |

| Краткосрочные обязательства | XXX | Оборотные активы | XXX |

| Налоги к уплате | XXX | Кредиторская задолженность | XXX |

Эффективная стоимость основных средств снизится, поскольку входящий кредит будет доступен как для капитальных товаров, так и для услуг, связанных с такими товарами, как установка, проверка и т. Д.

Налоговая и дебиторская задолженность также претерпят изменения. В каждом из них будет только три счета — SGST, CGST, IGST вместо поддержания текущей уплаты акцизов, кредита CENVAT, НДС к оплате, кредита НДС, счетов налога на услуги.

Принципы бухгалтерского учета

GAAP применимы к GST в обязательном порядке. Таким образом, будут применяться все принципы, следующие за признанием выручки и т. Д.

Срок хранения счетов

Каждое зарегистрированное налогооблагаемое лицо должно вести бухгалтерские книги в течение пяти лет с даты подачи годового отчета за соответствующий год.

В конце финансового года налогоплательщик должен сверить бухгалтерские книги с декларациями по налогу на товары и услуги, поданными за финансовый год. При сравнении данных бухгалтерских книг и деклараций GST любые возникающие различия должны быть скорректированы в бухгалтерских книгах или отражены в декларациях GST, поданных впоследствии. ClearTax предлагает БЕСПЛАТНЫЙ интегрированный инструмент для компаний, зарегистрированных в GST, для отслеживания и проверки их уровня соответствия для поданных возвратов GST.

Далее эти суммы налога могут быть учтены по дебету счета 19 с последующим принятием к вычету (письмо Минфина России от 04.02.2010 № 03-07-08/32).

Далее эти суммы налога могут быть учтены по дебету счета 19 с последующим принятием к вычету (письмо Минфина России от 04.02.2010 № 03-07-08/32).  2

2 02 – это авансы полученные, данный счет необходимо сверить с ОСВ по счету 76.АВ.

02 – это авансы полученные, данный счет необходимо сверить с ОСВ по счету 76.АВ. 1

1 ..

.. 1

1