в чем суть и как работает в России

https://ria.ru/20220322/swift-1779501337.html

Система SWIFT: что это такое, зачем нужна и как работает в России

Что такое SWIFT (СВИФТ) простыми словами: в чем суть и как работает в России

Система SWIFT: что это такое, зачем нужна и как работает в России

SWIFT – это международная система, которая позволяет банкам из разных стран быстро и безопасно осуществлять платежи между собой. О том, что это за инструмент и… РИА Новости, 22.03.2022

2022-03-22T17:48

2022-03-22T17:48

2022-03-22T17:48

swift

центральный банк рф (цб рф)

экономика

россия

санкции в отношении россии

банки

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e6/03/16/1779472406_0:40:3072:1768_1920x0_80_0_0_5ffd16b0100f28dea094e24ccabfc13c.jpg

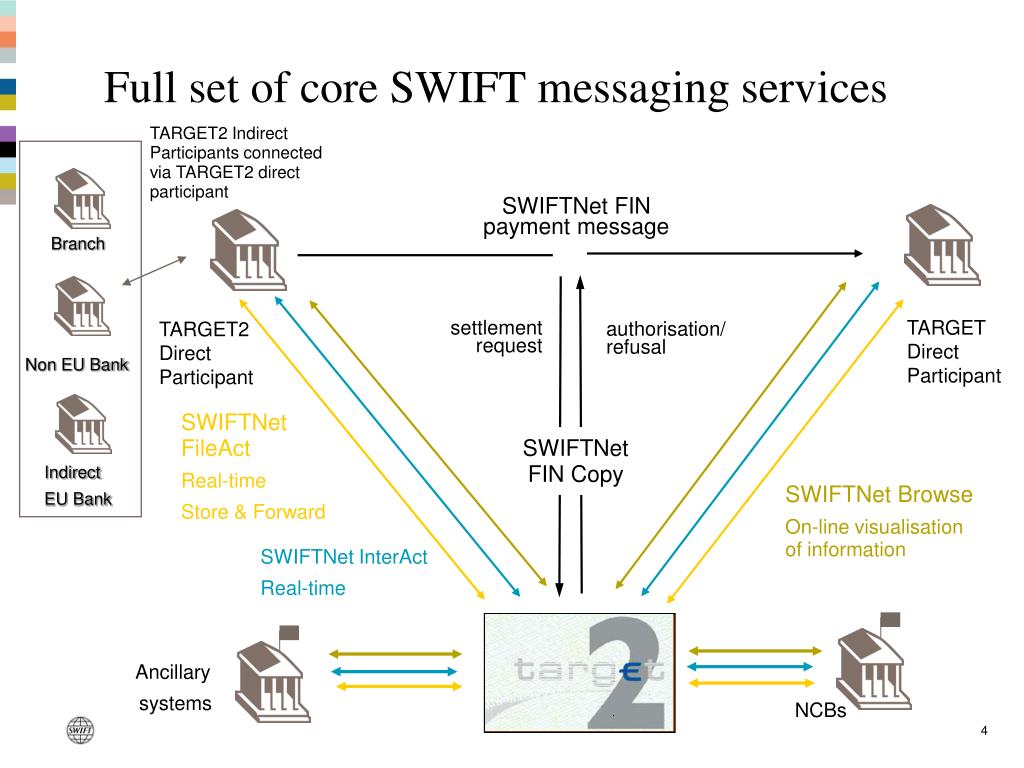

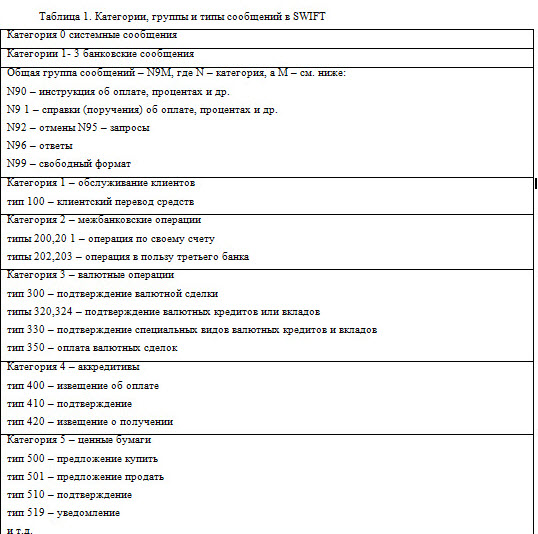

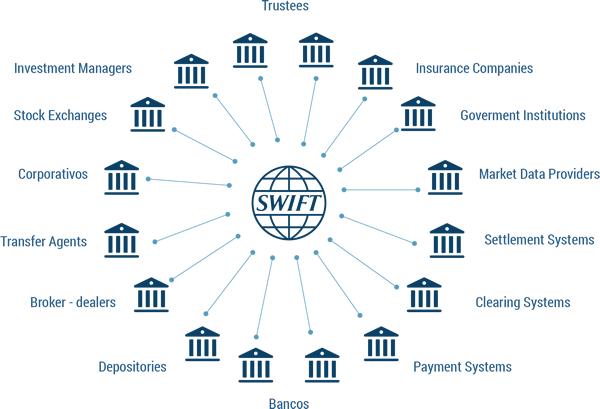

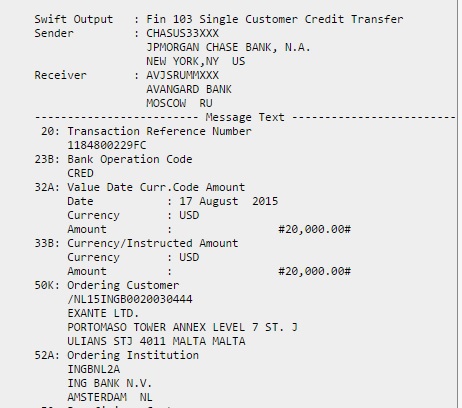

МОСКВА, 22 мар — РИА Новости. SWIFT – это международная система, которая позволяет банкам из разных стран быстро и безопасно осуществлять платежи между собой. О том, что это за инструмент и как он работает, чем грозит ее отключение в России и что это значит для физических лиц – в материале РИА Новости.Что такое SWIFTSWIFT (Society for Worldwide Interbank Financial Telecommunications, Общество всемирных межбанковских каналов связи) – это международная межбанковская система совершения платежей.Сам по себе SWIFT не является платежной системой, это скорее электронный документооборот. С помощью этого инструмента банки могут отправлять распоряжения своим иностранным партнерам на перевод валюты, конвертацию, а также подтверждать сделки и выдавать гарантии за своих клиентов. SWIFT обеспечивает надежность и безопасность каналов передачи сообщений между финансовыми организациями.В свою очередь, сообщения в рамках SWIFT – это специальные закодированные уведомления. Общий принцип похож на общение по электронной почте, только здесь это делают банки и по защищенным каналам. Все типы сообщений в этой системе стандартизированы.Кто используетИзначально в систему СВИФТ входило 248 банков из 19 стран, сейчас же включает более 10 000 финансовых учреждений из более чем 200 стран.

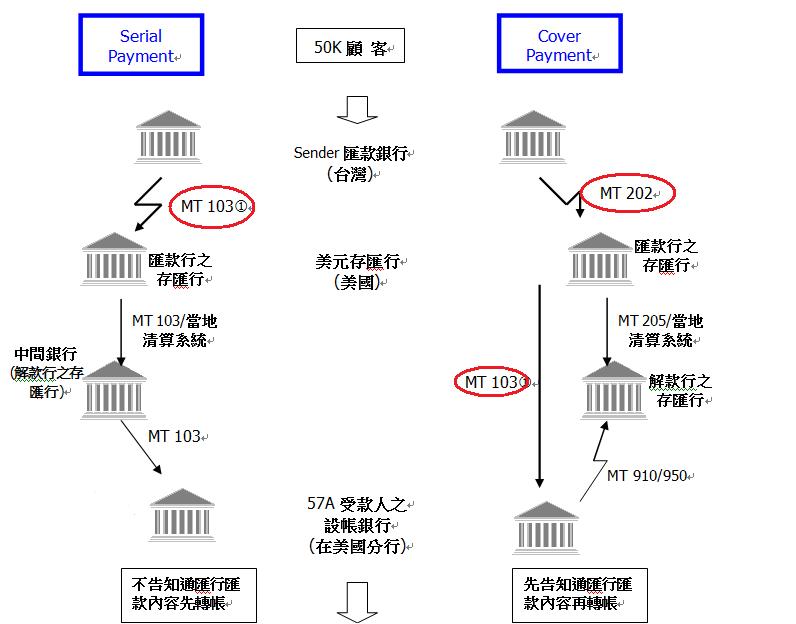

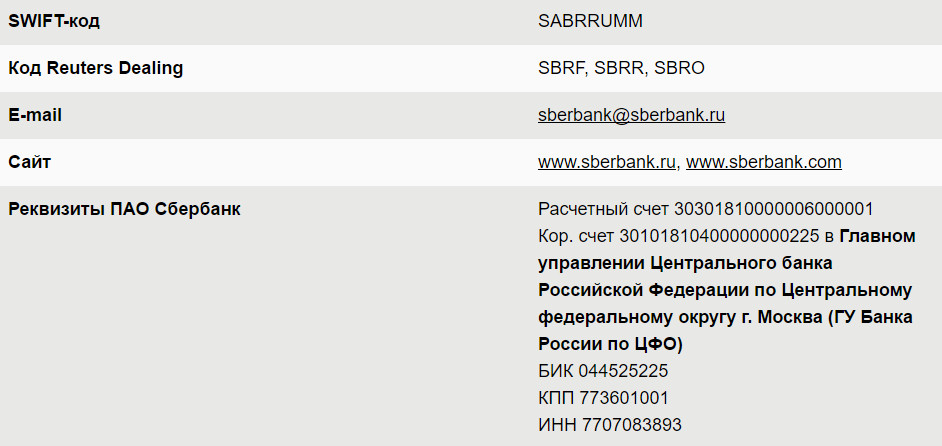

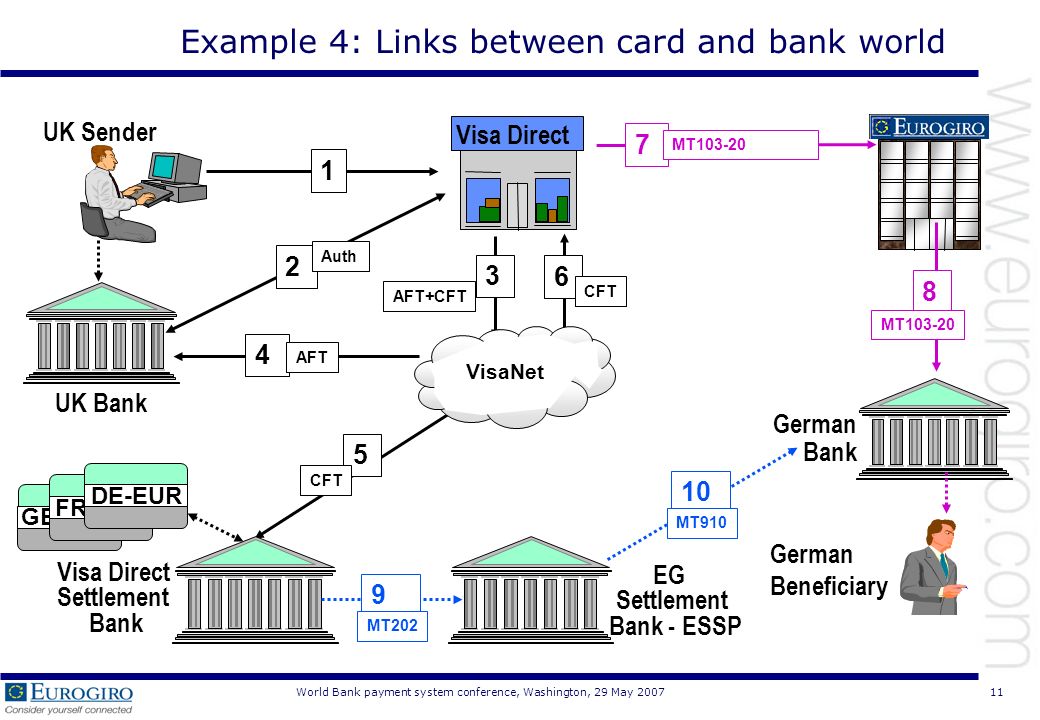

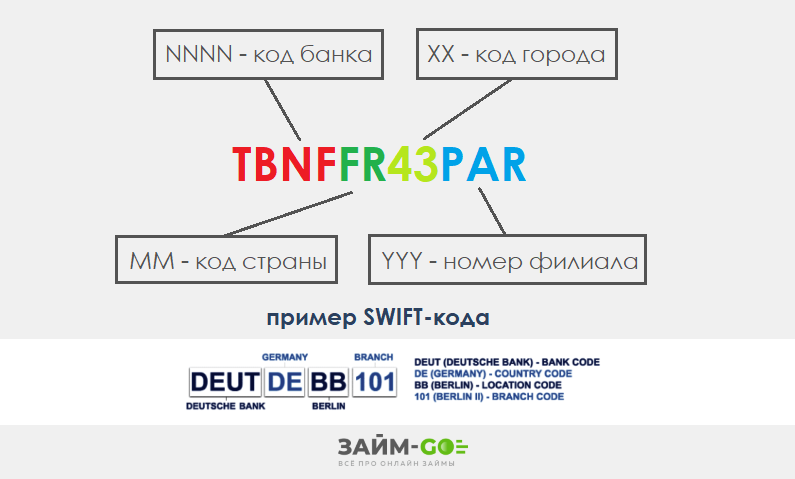

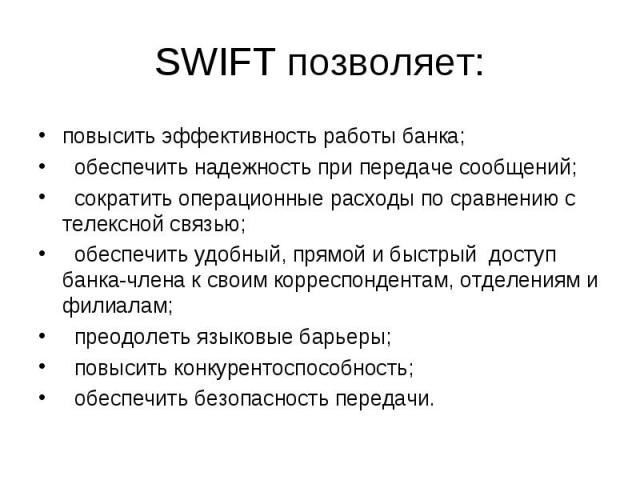

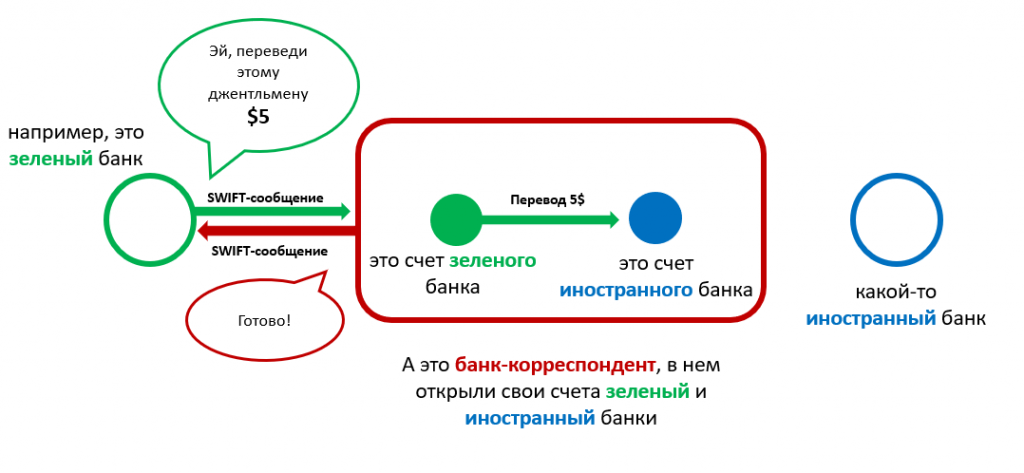

О том, что это за инструмент и как он работает, чем грозит ее отключение в России и что это значит для физических лиц – в материале РИА Новости.Что такое SWIFTSWIFT (Society for Worldwide Interbank Financial Telecommunications, Общество всемирных межбанковских каналов связи) – это международная межбанковская система совершения платежей.Сам по себе SWIFT не является платежной системой, это скорее электронный документооборот. С помощью этого инструмента банки могут отправлять распоряжения своим иностранным партнерам на перевод валюты, конвертацию, а также подтверждать сделки и выдавать гарантии за своих клиентов. SWIFT обеспечивает надежность и безопасность каналов передачи сообщений между финансовыми организациями.В свою очередь, сообщения в рамках SWIFT – это специальные закодированные уведомления. Общий принцип похож на общение по электронной почте, только здесь это делают банки и по защищенным каналам. Все типы сообщений в этой системе стандартизированы.Кто используетИзначально в систему СВИФТ входило 248 банков из 19 стран, сейчас же включает более 10 000 финансовых учреждений из более чем 200 стран. SWIFT-переводами, в частности, пользуются:ОсобенностиУчастников системы SWIFT привлекает не только ее безопасность, но и другие особенности:Что такое BIC и IBANЧтобы совершить платеж, нужен BIC – это идентификационный номер банка, который соответствует требованиям международного стандарта ISO. В России есть свой аналог – БИК (банковский идентификационный код), его можно увидеть в выписке с реквизитами банковского счета. BIC включает в себя:IBAN – это международный код банка-получателя. В нем зашифрована вся необходимая для перевода информация:Остальная часть будет отличаться в зависимости от государства как по наличию некоторых значений, так и по последовательности. Так, могут указываться:Как работает SWIFTПо словам Александра Шулепова, руководителя маркетингового интернет-агентства, благодаря системе СВИФТ можно перевести деньги на счет получателя в любую точку мира максимально быстро и дешево, задействуя специальные корреспондентские счета в зарубежных банках. Система SWIFT позволяет быстро и безопасно обмениваться данными о переводах.

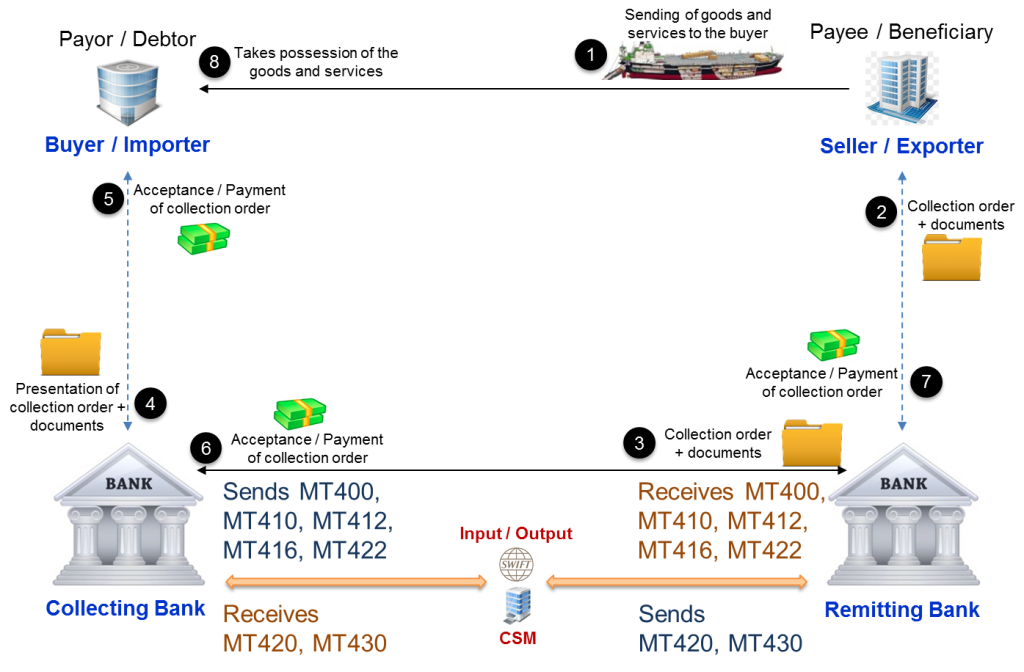

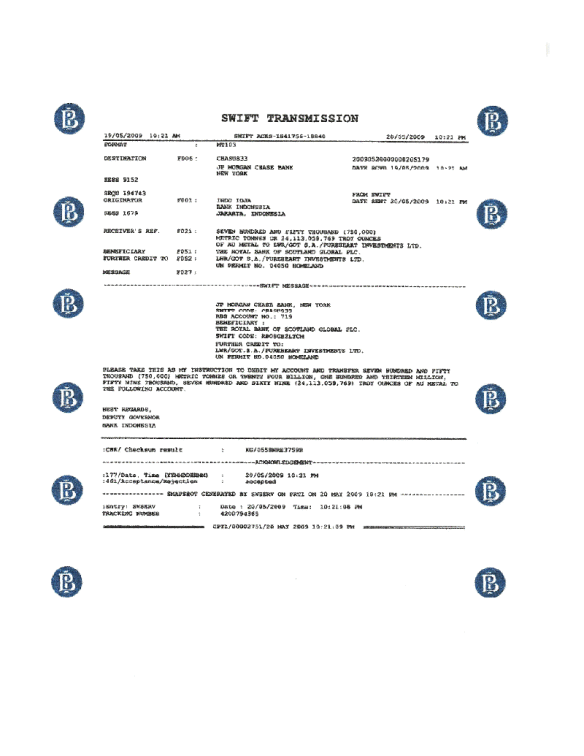

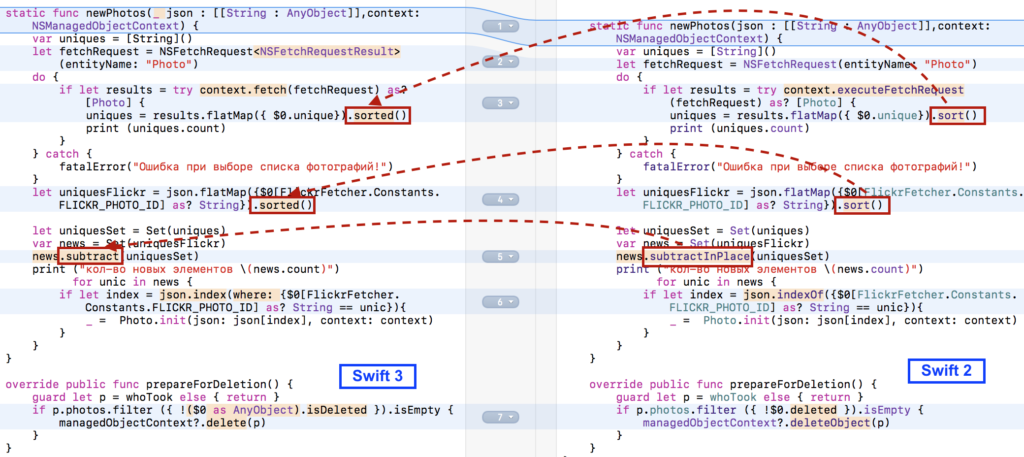

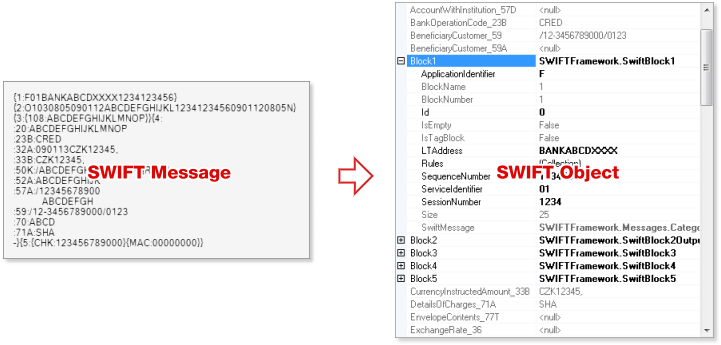

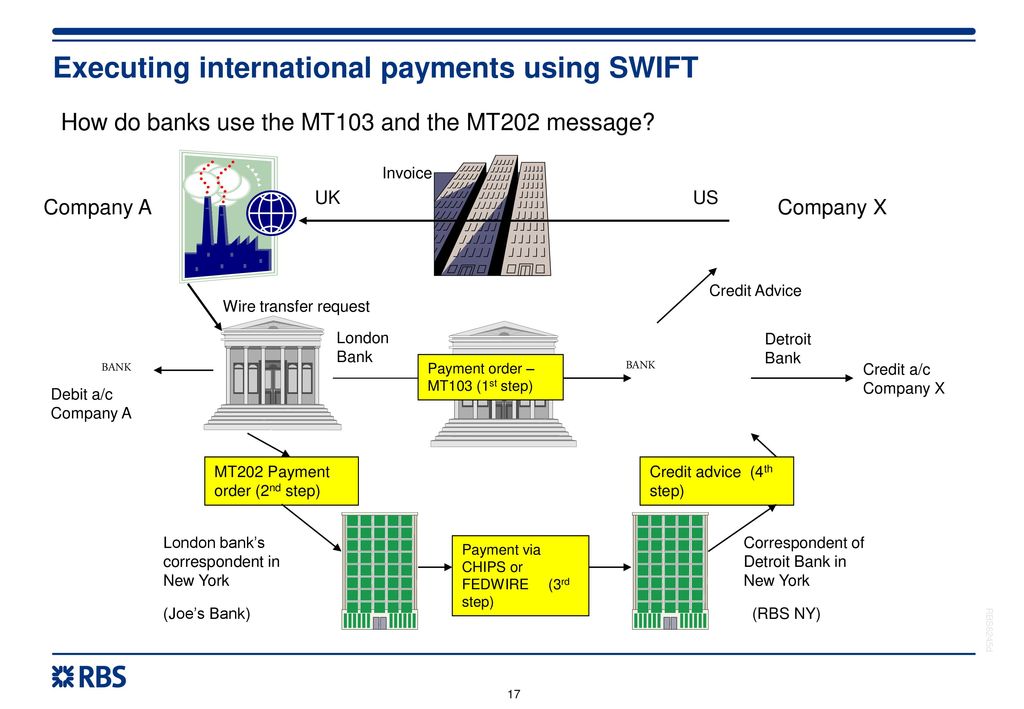

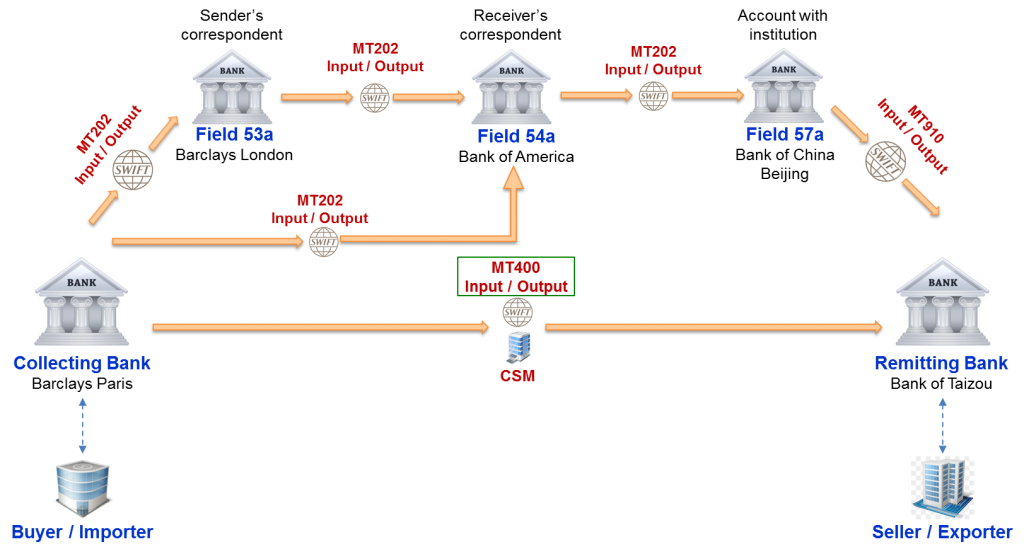

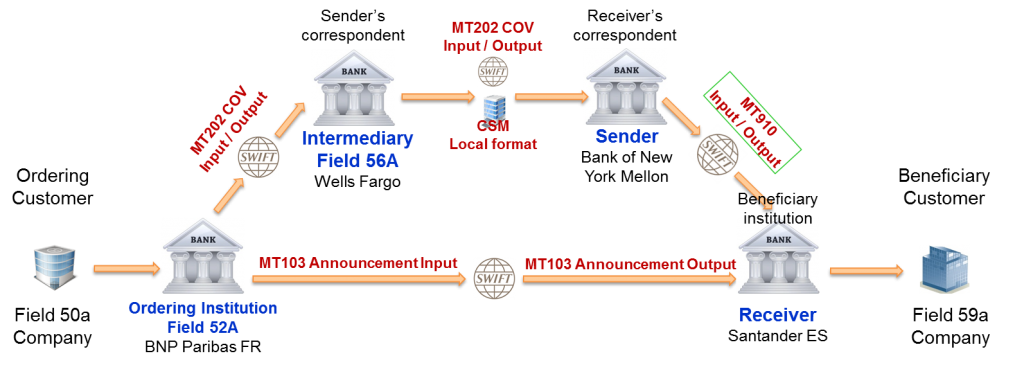

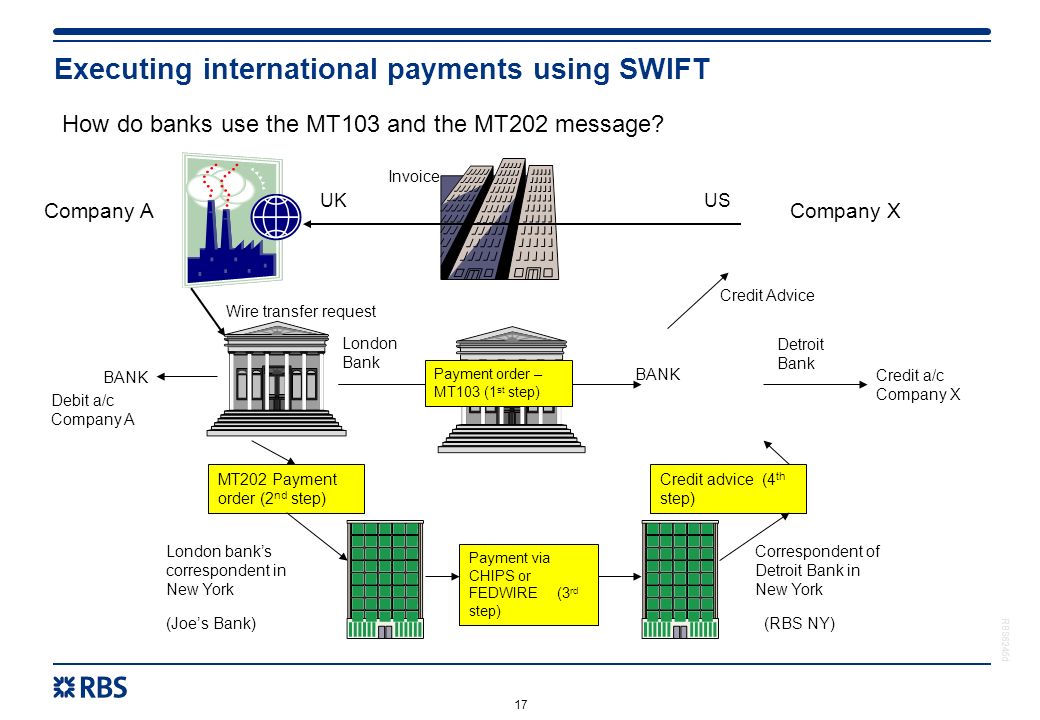

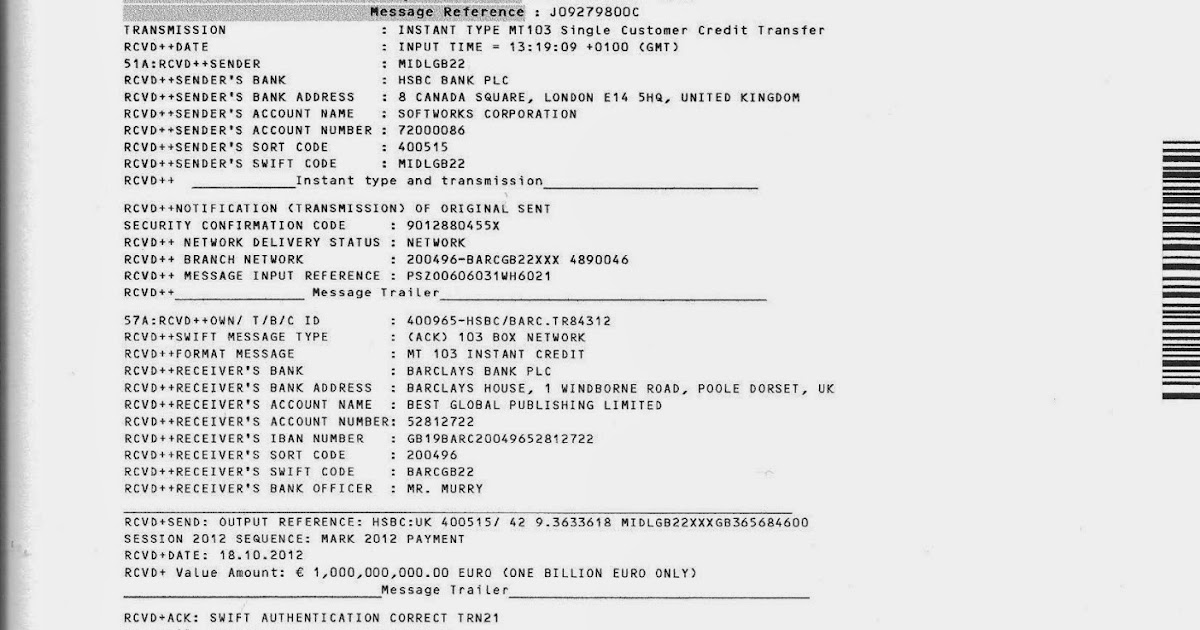

SWIFT-переводами, в частности, пользуются:ОсобенностиУчастников системы SWIFT привлекает не только ее безопасность, но и другие особенности:Что такое BIC и IBANЧтобы совершить платеж, нужен BIC – это идентификационный номер банка, который соответствует требованиям международного стандарта ISO. В России есть свой аналог – БИК (банковский идентификационный код), его можно увидеть в выписке с реквизитами банковского счета. BIC включает в себя:IBAN – это международный код банка-получателя. В нем зашифрована вся необходимая для перевода информация:Остальная часть будет отличаться в зависимости от государства как по наличию некоторых значений, так и по последовательности. Так, могут указываться:Как работает SWIFTПо словам Александра Шулепова, руководителя маркетингового интернет-агентства, благодаря системе СВИФТ можно перевести деньги на счет получателя в любую точку мира максимально быстро и дешево, задействуя специальные корреспондентские счета в зарубежных банках. Система SWIFT позволяет быстро и безопасно обмениваться данными о переводах. ПереводыПри совершении сделки или платежа другому финучреждению, банк должен сформировать сообщение и отправить его с помощью специального терминала в зашифрованном виде. Этот терминал позволяет мгновенно связаться с универсальным компьютером для отправки и получения сообщений. Они, в свою очередь, имеют четкую структуру:После отправки все данные собираются в региональном процессоре и перенаправляются в операционный центр. Именно там все сведения получают уникальные номера, обрабатываются и отправляются к участникам системы. Транзакция будет успешной только в том случае, если сообщения прошли проверку.Деньги переводить можно как с открытием счета, так и без. Но первый вариант считается предпочтительным для частых переводов, так как он быстрее и дешевле. Комиссию оплачивает как отправитель, так и получатель. При условии, что минимальная оплата услуг 10 $ и дополнительно необходимо оформлять много банковских бумаг, системой SWIFT пользуются, как правило, крупные организации. Для переводов меньше 1000 $ лучше подойдут обычные системы быстрых переводов.

ПереводыПри совершении сделки или платежа другому финучреждению, банк должен сформировать сообщение и отправить его с помощью специального терминала в зашифрованном виде. Этот терминал позволяет мгновенно связаться с универсальным компьютером для отправки и получения сообщений. Они, в свою очередь, имеют четкую структуру:После отправки все данные собираются в региональном процессоре и перенаправляются в операционный центр. Именно там все сведения получают уникальные номера, обрабатываются и отправляются к участникам системы. Транзакция будет успешной только в том случае, если сообщения прошли проверку.Деньги переводить можно как с открытием счета, так и без. Но первый вариант считается предпочтительным для частых переводов, так как он быстрее и дешевле. Комиссию оплачивает как отправитель, так и получатель. При условии, что минимальная оплата услуг 10 $ и дополнительно необходимо оформлять много банковских бумаг, системой SWIFT пользуются, как правило, крупные организации. Для переводов меньше 1000 $ лучше подойдут обычные системы быстрых переводов. Сроки. Один перевод может занять до недели. Но при этом, если используются корреспондентские счета крупных транснациональных банков, то срок уменьшается до суток. Точные даты может назвать сотрудник банка при оформлении перевода.РеквизитыПод реквизитами SWIFT подразумеваются:В случаях, когда не используется счет получателя, необходимо указать его ФИО и паспортные данные. Также можно указывать информацию других документов, подтверждающих личность.Для совершения перевода необходимо иметь все перечисленные реквизиты и подать их операционисту в банке. Дополнительно потребуется паспорт отправителя. Получатель сможет забрать средства в том банке, в котором открыт счет. Если же был выбран способ отправления без указания счета, то получить деньги можно в любом отделении.БезопасностьБезопасность в SWIFT базируется на профилактических и надзорных мероприятиях и системном подходе к отдельным компонентам: программному обеспечению, терминалам, персоналу, помещениям и технической инфраструктуре. Разработкой мер в этой сфере занимается Управление генерального инспектора, дополнительные периодические проверки проводятся внешними аудиторами безопасности.

Сроки. Один перевод может занять до недели. Но при этом, если используются корреспондентские счета крупных транснациональных банков, то срок уменьшается до суток. Точные даты может назвать сотрудник банка при оформлении перевода.РеквизитыПод реквизитами SWIFT подразумеваются:В случаях, когда не используется счет получателя, необходимо указать его ФИО и паспортные данные. Также можно указывать информацию других документов, подтверждающих личность.Для совершения перевода необходимо иметь все перечисленные реквизиты и подать их операционисту в банке. Дополнительно потребуется паспорт отправителя. Получатель сможет забрать средства в том банке, в котором открыт счет. Если же был выбран способ отправления без указания счета, то получить деньги можно в любом отделении.БезопасностьБезопасность в SWIFT базируется на профилактических и надзорных мероприятиях и системном подходе к отдельным компонентам: программному обеспечению, терминалам, персоналу, помещениям и технической инфраструктуре. Разработкой мер в этой сфере занимается Управление генерального инспектора, дополнительные периодические проверки проводятся внешними аудиторами безопасности. Система SWIFT подразумевает разделение ответственности между пользователями и самой компанией. Первые отвечают за физическую сохранность терминалов, модемов, линий связи и правильную их эксплуатацию, а также за корректное оформление сообщений. За все остальное несет ответственность SWIFT. Также предусмотрено шифрование всех сообщений, которые передаются по международным каналам связи. Персонал тоже не сможет прочитать информацию без специального допуска, так как сообщения запоминаются в системе также в зашифрованном виде.Работа SWIFT в РоссииПервым российским банком в SWIFT стал Внешэкономбанк в 1989 году. Активный рост количества участников из России начался в 1992 году и к 1998-му их число превысило 200. Со временем российских банков в системе SWIFT стало около 300. Российские финансовые организации используют SWIFT по больше части для платежей – это около 70 % от всего трафика, а примерно 30 % из них – это сообщения, конечный адресат которых находится также в России.Валюты, которые можно использовать для перевода, зависят от конкретного банка, комиссию оплачивает отправитель.

Система SWIFT подразумевает разделение ответственности между пользователями и самой компанией. Первые отвечают за физическую сохранность терминалов, модемов, линий связи и правильную их эксплуатацию, а также за корректное оформление сообщений. За все остальное несет ответственность SWIFT. Также предусмотрено шифрование всех сообщений, которые передаются по международным каналам связи. Персонал тоже не сможет прочитать информацию без специального допуска, так как сообщения запоминаются в системе также в зашифрованном виде.Работа SWIFT в РоссииПервым российским банком в SWIFT стал Внешэкономбанк в 1989 году. Активный рост количества участников из России начался в 1992 году и к 1998-му их число превысило 200. Со временем российских банков в системе SWIFT стало около 300. Российские финансовые организации используют SWIFT по больше части для платежей – это около 70 % от всего трафика, а примерно 30 % из них – это сообщения, конечный адресат которых находится также в России.Валюты, которые можно использовать для перевода, зависят от конкретного банка, комиссию оплачивает отправитель. Суммы сборов меняются – от 1–1,5 % за услугу (в долларах). Срок перевода, как и в других странах – от суток до недели.12 марта 2022 года от SWIFT были отключены семь российских банков, попавших под санкции:Чем грозит отключениеВ ЦБ пояснили, что отключение не влияет на внутрироссийские операции по картам граждан, это событие имеет последствия только для международной деятельности.Михаил Лейтес, исполнительный директор, директор департамента банковских операций и обслуживания платежных карт банка «Ренессанс Кредит», отметил, что в данном случае нужно детально рассматривать возможные проекты решений, чтобы понимать, что именно подразумевается под отключением от СВИФТ. Сейчас практически у всех российских банков есть системы дистанционного банковского обслуживания (ДБО) своих корреспондентских счетов в иностранных банках. Если с отключением от SWIFT банки отключат и от этих систем, запретят проводить платежи через корреспондентские счета в иностранных банках, то это может привести к финансовым проблемам не только для России, но и для всей мировой финансовой системы.

Суммы сборов меняются – от 1–1,5 % за услугу (в долларах). Срок перевода, как и в других странах – от суток до недели.12 марта 2022 года от SWIFT были отключены семь российских банков, попавших под санкции:Чем грозит отключениеВ ЦБ пояснили, что отключение не влияет на внутрироссийские операции по картам граждан, это событие имеет последствия только для международной деятельности.Михаил Лейтес, исполнительный директор, директор департамента банковских операций и обслуживания платежных карт банка «Ренессанс Кредит», отметил, что в данном случае нужно детально рассматривать возможные проекты решений, чтобы понимать, что именно подразумевается под отключением от СВИФТ. Сейчас практически у всех российских банков есть системы дистанционного банковского обслуживания (ДБО) своих корреспондентских счетов в иностранных банках. Если с отключением от SWIFT банки отключат и от этих систем, запретят проводить платежи через корреспондентские счета в иностранных банках, то это может привести к финансовым проблемам не только для России, но и для всей мировой финансовой системы.![]() Если доступ к ДБО оставят или сохранится возможность проводить платежи с корреспондентских счетов в иностранных банках, то это лишь приведет к увеличению затрат на проведение платежей, но глобальных последствий не будет.В свою очередь, Антон Скловец, аналитик «Фридом Финанс», уточняет, что отключение от SWIFT не скажется на внутренних транзакциях, так как для этого используются иные платежные системы и коды (в РФ базовым кодом является БИК). Однако отключение затормозит внешнеторговый оборот. Если раньше предприятие покупало товар или услугу и было уверено, что получит желаемое после того, как платеж будет проведен от одного до трех дней (в среднем), то теперь любая сделка затягивается на неопределенный срок, так как увеличивается количество платежных систем, валют, размер комиссий, а следовательно, и цепочка банков, проводящих расчеты. Аналогичная ситуация и в обратном направлении – срок получения платежей российскими компаниями за проданные товары или оказанные услуги увеличивается.»Отключение банков страны от доступа к SWIFT ограничивает потоки в эту страну и из нее, а это экономические потери.

Если доступ к ДБО оставят или сохранится возможность проводить платежи с корреспондентских счетов в иностранных банках, то это лишь приведет к увеличению затрат на проведение платежей, но глобальных последствий не будет.В свою очередь, Антон Скловец, аналитик «Фридом Финанс», уточняет, что отключение от SWIFT не скажется на внутренних транзакциях, так как для этого используются иные платежные системы и коды (в РФ базовым кодом является БИК). Однако отключение затормозит внешнеторговый оборот. Если раньше предприятие покупало товар или услугу и было уверено, что получит желаемое после того, как платеж будет проведен от одного до трех дней (в среднем), то теперь любая сделка затягивается на неопределенный срок, так как увеличивается количество платежных систем, валют, размер комиссий, а следовательно, и цепочка банков, проводящих расчеты. Аналогичная ситуация и в обратном направлении – срок получения платежей российскими компаниями за проданные товары или оказанные услуги увеличивается.»Отключение банков страны от доступа к SWIFT ограничивает потоки в эту страну и из нее, а это экономические потери. Есть несколько возможностей компенсировать отключение, среди которых: легализация криптовалюты, попытка обойти влияние ограничений с помощью комбинации собственной системы, использование Системы быстрых платежей (СБП), а также аналога Visa и Mastercard – карты «Мир», которая действует не только внутри страны, но и в некоторых других государствах, включая дальнее зарубежье», – дополнил Александр Шулепов.Аналоги системы SWIFTПрактика отключений от системы SWIFT уже была. К примеру, в 2012 году были отключены банки Ирана, после чего они перешли на платежную систему SUCRE, точно также в свое время поступили финансовые организации Боливии, Венесуэлы, Никарагуа, Эквадора и Кубы. Иран не без сложностей, но смог адаптироваться в такой системе и теперь без проблем оформляет денежные переводы по экспорту и импорту.В России Банк РФ уже создал альтернативу системе SWIFT – СПФС (система передачи финансовых сообщений). Среди ее функционала можно выделить:Помимо этих систем, Антон Скловец обращает внимание на CIPS (Cross-Border Interbank Payment System) – это трансграничная межбанковская платежная система, которая предлагает клиринговые и расчетные услуги для своих участников в трансграничных платежах и торговле в юанях.

Есть несколько возможностей компенсировать отключение, среди которых: легализация криптовалюты, попытка обойти влияние ограничений с помощью комбинации собственной системы, использование Системы быстрых платежей (СБП), а также аналога Visa и Mastercard – карты «Мир», которая действует не только внутри страны, но и в некоторых других государствах, включая дальнее зарубежье», – дополнил Александр Шулепов.Аналоги системы SWIFTПрактика отключений от системы SWIFT уже была. К примеру, в 2012 году были отключены банки Ирана, после чего они перешли на платежную систему SUCRE, точно также в свое время поступили финансовые организации Боливии, Венесуэлы, Никарагуа, Эквадора и Кубы. Иран не без сложностей, но смог адаптироваться в такой системе и теперь без проблем оформляет денежные переводы по экспорту и импорту.В России Банк РФ уже создал альтернативу системе SWIFT – СПФС (система передачи финансовых сообщений). Среди ее функционала можно выделить:Помимо этих систем, Антон Скловец обращает внимание на CIPS (Cross-Border Interbank Payment System) – это трансграничная межбанковская платежная система, которая предлагает клиринговые и расчетные услуги для своих участников в трансграничных платежах и торговле в юанях. Также существуют частная система CyberFT компании «Киберплат» (доступна пока только для юридических лиц) и «Транзит 2.0» Национального расчетного депозитария (НРД).

Также существуют частная система CyberFT компании «Киберплат» (доступна пока только для юридических лиц) и «Транзит 2.0» Национального расчетного депозитария (НРД).

https://ria.ru/20191107/1560656811.html

https://ria.ru/20210405/swift-1604238828.html

https://radiosputnik.ria.ru/20211230/swift-1766163421.html

https://ria.ru/20211209/spfs-1762952108.html

https://ria.ru/20220227/swift-1775355907.html

россия

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2022

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

1

5

4. 7

7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21.img.ria.ru/images/07e6/03/16/1779472406_217:0:2948:2048_1920x0_80_0_0_69db9b73efcb2ab77a8cd27b280507b8.jpg

1920

1920

true

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

swift, центральный банк рф (цб рф), экономика, россия, санкции в отношении россии, банки

SWIFT, Центральный Банк РФ (ЦБ РФ), Экономика, Россия, Санкции в отношении России, Банки

МОСКВА, 22 мар — РИА Новости. SWIFT – это международная система, которая позволяет банкам из разных стран быстро и безопасно осуществлять платежи между собой. О том, что это за инструмент и как он работает, чем грозит ее отключение в России и что это значит для физических лиц – в материале РИА Новости.

SWIFT – это международная система, которая позволяет банкам из разных стран быстро и безопасно осуществлять платежи между собой. О том, что это за инструмент и как он работает, чем грозит ее отключение в России и что это значит для физических лиц – в материале РИА Новости.

Что такое SWIFT

SWIFT (Society for Worldwide Interbank Financial Telecommunications, Общество всемирных межбанковских каналов связи) – это международная межбанковская система совершения платежей.

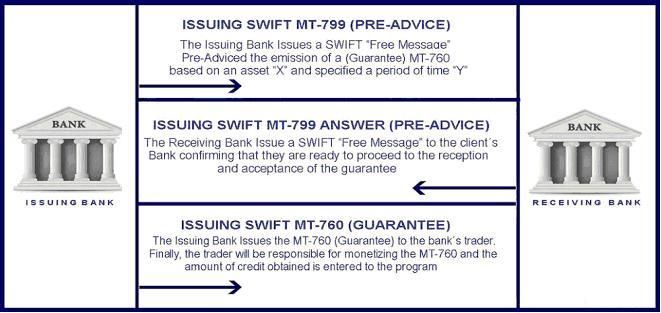

Сам по себе SWIFT не является платежной системой, это скорее электронный документооборот. С помощью этого инструмента банки могут отправлять распоряжения своим иностранным партнерам на перевод валюты, конвертацию, а также подтверждать сделки и выдавать гарантии за своих клиентов. SWIFT обеспечивает надежность и безопасность каналов передачи сообщений между финансовыми организациями.

В свою очередь, сообщения в рамках SWIFT – это специальные закодированные уведомления. Общий принцип похож на общение по электронной почте, только здесь это делают банки и по защищенным каналам. Все типы сообщений в этой системе стандартизированы.

Все типы сообщений в этой системе стандартизированы.

© Pexels / Mikhail NilovМужчина держит в руках документы

© Pexels / Mikhail Nilov

Мужчина держит в руках документы

Кто использует

Изначально в систему СВИФТ входило 248 банков из 19 стран, сейчас же включает более 10 000 финансовых учреждений из более чем 200 стран. SWIFT-переводами, в частности, пользуются:

—

физические лица;—

частные компании;—

брокеры;—

торговые биржи.

Особенности

Участников системы SWIFT привлекает не только ее безопасность, но и другие особенности:

—

доступность любым категориям: ИП, физлица, коммерческие и государственные организации и т.д.;—

возможность не открывать счета для переводов. Система автоматически будет использовать транзитные счета участников;—

самые востребованные валюты – это доллары и евро;—

страны-участницы сами устанавливают лимиты на переводы денежных средств.

7 ноября 2019, 03:40

SWIFT назвала признаки подозрительной транзакции

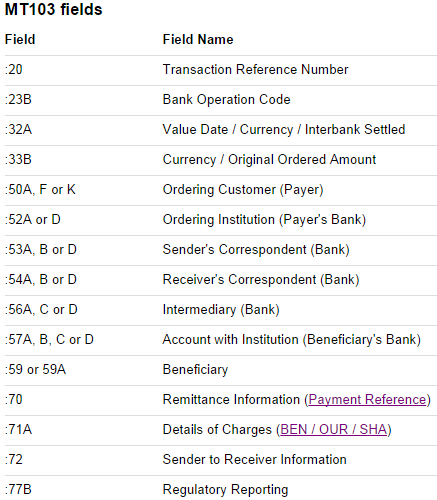

Что такое BIC и IBAN

Чтобы совершить платеж, нужен BIC – это идентификационный номер банка, который соответствует требованиям международного стандарта ISO. В России есть свой аналог – БИК (банковский идентификационный код), его можно увидеть в выписке с реквизитами банковского счета. BIC включает в себя:

—

банковский код, состоящий из четырех букв. Как правило, выглядит как сокращенное название банка;—

код страны, состоящий из двух букв;—

код региона, где находится банк, состоящий из двух символов – буквенных или цифровых;—

код филиала, состоящий из трех символов.

IBAN – это международный код банка-получателя. В нем зашифрована вся необходимая для перевода информация:

—

первые две буквы – это код страны;—

следующие два символа – контрольное число. Они нужны для проверки подлинности счета, а также для защиты информации от ошибок при внесении данных;—

далее четыре символа – это первые четырезнака идентификационного кода BIC.

© Depositphotos / SavvatextureЛоготип SWIFT

© Depositphotos / Savvatexture

Логотип SWIFT

Остальная часть будет отличаться в зависимости от государства как по наличию некоторых значений, так и по последовательности. Так, могут указываться:

—

номер счета клиента;—

тип счета;—

префикс отделения банка;—

номер балансировочного счета;—

код, определяющий валюту;—

проверочные символы.

Как работает SWIFT

По словам Александра Шулепова, руководителя маркетингового интернет-агентства, благодаря системе СВИФТ можно перевести деньги на счет получателя в любую точку мира максимально быстро и дешево, задействуя специальные корреспондентские счета в зарубежных банках. Система SWIFT позволяет быстро и безопасно обмениваться данными о переводах.

5 апреля 2021, 10:20

В МИД отметили важность продвижения альтернативы SWIFT

Переводы

При совершении сделки или платежа другому финучреждению, банк должен сформировать сообщение и отправить его с помощью специального терминала в зашифрованном виде. Этот терминал позволяет мгновенно связаться с универсальным компьютером для отправки и получения сообщений. Они, в свою очередь, имеют четкую структуру:

Этот терминал позволяет мгновенно связаться с универсальным компьютером для отправки и получения сообщений. Они, в свою очередь, имеют четкую структуру:

—

заголовок;—

основной текст;—

трейлер.

После отправки все данные собираются в региональном процессоре и перенаправляются в операционный центр. Именно там все сведения получают уникальные номера, обрабатываются и отправляются к участникам системы. Транзакция будет успешной только в том случае, если сообщения прошли проверку.

Деньги переводить можно как с открытием счета, так и без. Но первый вариант считается предпочтительным для частых переводов, так как он быстрее и дешевле. Комиссию оплачивает как отправитель, так и получатель. При условии, что минимальная оплата услуг 10 $ и дополнительно необходимо оформлять много банковских бумаг, системой SWIFT пользуются, как правило, крупные организации. Для переводов меньше 1000 $ лучше подойдут обычные системы быстрых переводов.

30 декабря 2021, 13:20Сказано в эфире

«На ладан дышит». Кому будет плохо от отключения России от SWIFT?

Сроки. Один перевод может занять до недели. Но при этом, если используются корреспондентские счета крупных транснациональных банков, то срок уменьшается до суток. Точные даты может назвать сотрудник банка при оформлении перевода.

Реквизиты

Под реквизитами SWIFT подразумеваются:

—

SWIFT-код и международное название банка;—

SWIFT-код и наименование банка-корреспондента;—

транзитный счет, счет получателя.

В случаях, когда не используется счет получателя, необходимо указать его ФИО и паспортные данные. Также можно указывать информацию других документов, подтверждающих личность.

Для совершения перевода необходимо иметь все перечисленные реквизиты и подать их операционисту в банке. Дополнительно потребуется паспорт отправителя. Получатель сможет забрать средства в том банке, в котором открыт счет. Если же был выбран способ отправления без указания счета, то получить деньги можно в любом отделении.

Если же был выбран способ отправления без указания счета, то получить деньги можно в любом отделении.

© Depositphotos / RafapressЛоготип SWIFT

© Depositphotos / Rafapress

Логотип SWIFT

Безопасность

Безопасность в SWIFT базируется на профилактических и надзорных мероприятиях и системном подходе к отдельным компонентам: программному обеспечению, терминалам, персоналу, помещениям и технической инфраструктуре. Разработкой мер в этой сфере занимается Управление генерального инспектора, дополнительные периодические проверки проводятся внешними аудиторами безопасности.

Система SWIFT подразумевает разделение ответственности между пользователями и самой компанией. Первые отвечают за физическую сохранность терминалов, модемов, линий связи и правильную их эксплуатацию, а также за корректное оформление сообщений. За все остальное несет ответственность SWIFT. Также предусмотрено шифрование всех сообщений, которые передаются по международным каналам связи. Персонал тоже не сможет прочитать информацию без специального допуска, так как сообщения запоминаются в системе также в зашифрованном виде.

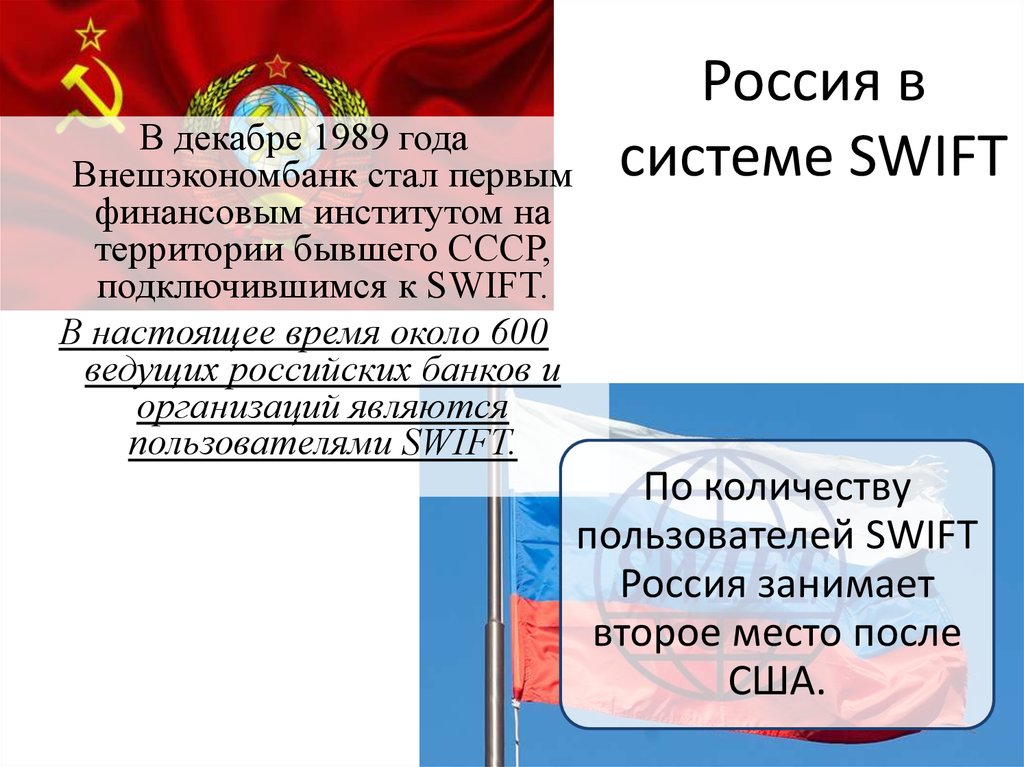

Работа SWIFT в России

Первым российским банком в SWIFT стал Внешэкономбанк в 1989 году. Активный рост количества участников из России начался в 1992 году и к 1998-му их число превысило 200. Со временем российских банков в системе SWIFT стало около 300. Российские финансовые организации используют SWIFT по больше части для платежей – это около 70 % от всего трафика, а примерно 30 % из них – это сообщения, конечный адресат которых находится также в России.

9 декабря 2021, 15:23

Российским аналогом SWIFT пользуются представители девяти стран

Валюты, которые можно использовать для перевода, зависят от конкретного банка, комиссию оплачивает отправитель. Суммы сборов меняются – от 1–1,5 % за услугу (в долларах). Срок перевода, как и в других странах – от суток до недели.

12 марта 2022 года от SWIFT были отключены семь российских банков, попавших под санкции:

—

ВТБ;—

«Россия»;—

«Открытие»;—

Новикомбанк;—

Промсвязьбанк;—

Совкомбанк;—

ВЭБ. РФ.

РФ.

Чем грозит отключение

В ЦБ пояснили, что отключение не влияет на внутрироссийские операции по картам граждан, это событие имеет последствия только для международной деятельности.

Здание Центрального банка РФ в Москве

Михаил Лейтес, исполнительный директор, директор департамента банковских операций и обслуживания платежных карт банка «Ренессанс Кредит», отметил, что в данном случае нужно детально рассматривать возможные проекты решений, чтобы понимать, что именно подразумевается под отключением от СВИФТ. Сейчас практически у всех российских банков есть системы дистанционного банковского обслуживания (ДБО) своих корреспондентских счетов в иностранных банках. Если с отключением от SWIFT банки отключат и от этих систем, запретят проводить платежи через корреспондентские счета в иностранных банках, то это может привести к финансовым проблемам не только для России, но и для всей мировой финансовой системы. Если доступ к ДБО оставят или сохранится возможность проводить платежи с корреспондентских счетов в иностранных банках, то это лишь приведет к увеличению затрат на проведение платежей, но глобальных последствий не будет.

В свою очередь, Антон Скловец, аналитик «Фридом Финанс», уточняет, что отключение от SWIFT не скажется на внутренних транзакциях, так как для этого используются иные платежные системы и коды (в РФ базовым кодом является БИК). Однако отключение затормозит внешнеторговый оборот. Если раньше предприятие покупало товар или услугу и было уверено, что получит желаемое после того, как платеж будет проведен от одного до трех дней (в среднем), то теперь любая сделка затягивается на неопределенный срок, так как увеличивается количество платежных систем, валют, размер комиссий, а следовательно, и цепочка банков, проводящих расчеты. Аналогичная ситуация и в обратном направлении – срок получения платежей российскими компаниями за проданные товары или оказанные услуги увеличивается.

«Отключение банков страны от доступа к SWIFT ограничивает потоки в эту страну и из нее, а это экономические потери. Есть несколько возможностей компенсировать отключение, среди которых: легализация криптовалюты, попытка обойти влияние ограничений с помощью комбинации собственной системы, использование Системы быстрых платежей (СБП), а также аналога Visa и Mastercard – карты «Мир», которая действует не только внутри страны, но и в некоторых других государствах, включая дальнее зарубежье», – дополнил Александр Шулепов.

27 февраля, 11:48Специальная военная операция на Украине

В Госдуме рассказали о действиях российских банков при отключении от SWIFT

Аналоги системы SWIFT

Практика отключений от системы SWIFT уже была. К примеру, в 2012 году были отключены банки Ирана, после чего они перешли на платежную систему SUCRE, точно также в свое время поступили финансовые организации Боливии, Венесуэлы, Никарагуа, Эквадора и Кубы. Иран не без сложностей, но смог адаптироваться в такой системе и теперь без проблем оформляет денежные переводы по экспорту и импорту.

В России Банк РФ уже создал альтернативу системе SWIFT – СПФС (система передачи финансовых сообщений). Среди ее функционала можно выделить:

—

предача сообщений в формате SWIFT;—

возможность отправлять сообщения в форматах пользователей;—

контрольная верификация сообщений;—

возможность для участников определять списки контрагентов и типов принимаемых сообщений.

Помимо этих систем, Антон Скловец обращает внимание на CIPS (Cross-Border Interbank Payment System) – это трансграничная межбанковская платежная система, которая предлагает клиринговые и расчетные услуги для своих участников в трансграничных платежах и торговле в юанях. Также существуют частная система CyberFT компании «Киберплат» (доступна пока только для юридических лиц) и «Транзит 2.0» Национального расчетного депозитария (НРД).

что это за система, как она работает и чем отключение от СВИФТ грозит России

Светлана Иванова

финансовый юрист

Многие думают, что SWIFT — это платежная система, которая «передает» денежные средства. Фактически же это своеобразный мессенджер.

Только этот мессенджер используют не люди, а банки. Все сообщения в нем составлены по стандарту — информация о платеже изложена в определенном порядке. Это позволяет банкам быстро обрабатывать сообщения и реализовывать платежи.

Если бы этого мессенджера не было, банки все равно могли бы производить между собой операции. Например, при денежном переводе сотрудник одного банка мог бы звонить по телефону представителю другого банка и сообщать данные о переводе. Но это долго и неудобно. Поэтому была придумана универсальная система, в рамках которой все происходит автоматически.

Например, при денежном переводе сотрудник одного банка мог бы звонить по телефону представителю другого банка и сообщать данные о переводе. Но это долго и неудобно. Поэтому была придумана универсальная система, в рамках которой все происходит автоматически.

В этой статье расскажу про тонкости работы SWIFT и как ее отключение может повлиять на российские банки, попавшие под санкции.

Как работает SWIFT

Допустим, Петя хочет перевести за границу 1000 $ через российский банк — R-банк на банковский счет Маши в венесуэльском банке — V-банк.

Отмечу, что Пете для этого не обязательно иметь счет в R-банке. Он может внести деньги в кассе банка и поручить сделать SWIFT-перевод без открытия счета.

Через SWIFT могут передаваться сообщения о переводах в разных мировых валютах. Главное, чтобы у банков, участвующих в переводе, была практическая возможность работать с этими валютами. В нашем примере перевод делается в долларах.

Мы исходим из того, что между R-банком и V-банком налажены отношения:

- Они давно общаются друг с другом по «мессенджеру» и могут перечислять друг другу деньги напрямую, без посредников.

- У R-банка открыт корреспондентский счет в V-банке, а у V-банка есть корреспондентский счет в R-банке.

/whatisbank/

Как работают банки

Что такое корреспондентские счета

Такие счета есть у банков в других банках, включая центральные банки государств. Например, каждый российский банк с момента своего образования обязан иметь корреспондентский счет в Центробанке, и это может быть не единственный корреспондентский счет.

Для «взаимно» открытых корреспондентских счетов у банков приняты специальные обозначения:

- Счет ностро — nostro — от итальянского «наш». Это счет «нашего» банка А, открытый в «их» банке B. Этот счет показывает, по сути, сумму, которую в случае чего банк B будет должен нам — банку А.

- Счет лоро — loro — то есть «их». Когда у «их» банка B открыт счет в нашем банке А. Это тот счет, которым распоряжается банк B и по которому должны отвечать мы — банк А.

- Иногда еще используется термин востро — vostro — то есть «ваш».

Почти то же самое, что счет «ностро», только обычно используется для банков в разной юрисдикции и при операциях с иностранной валютой.

Почти то же самое, что счет «ностро», только обычно используется для банков в разной юрисдикции и при операциях с иностранной валютой.

Банком-респондентом при этом называется банк, который дает платежное поручение и распоряжается своим счетом, открытым у банка-корреспондента. Банком-корреспондентом называется банк, который выполняет это поручение в соответствии с договором и требованиями регулирования.

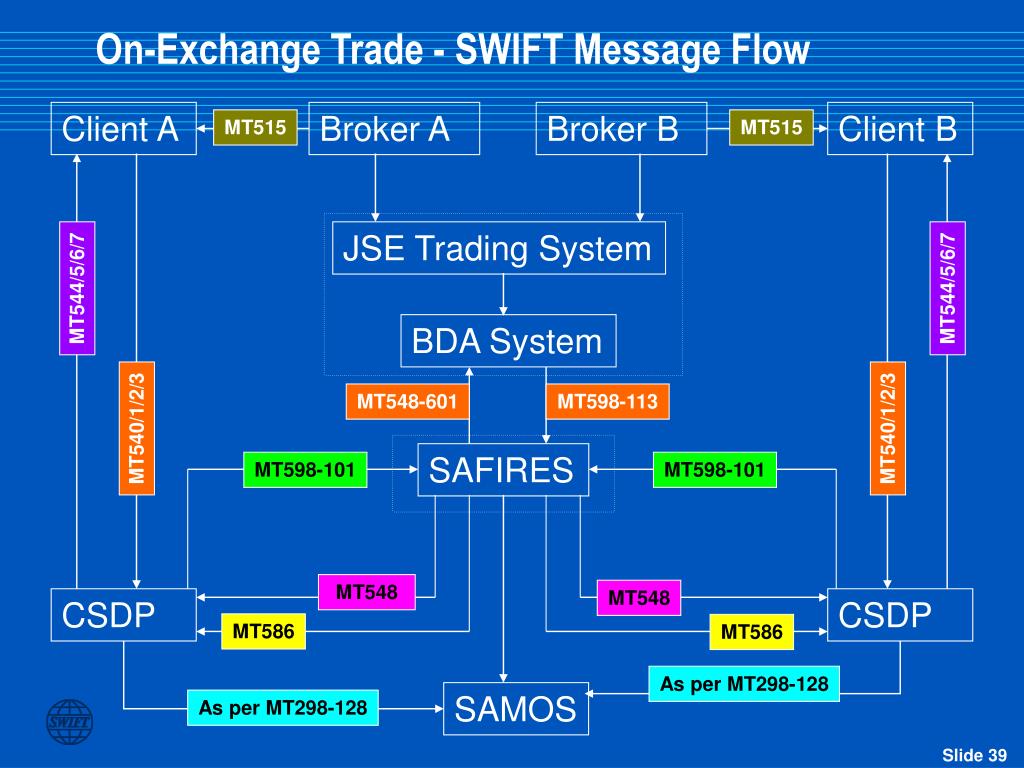

Схема взаимодействия между банками при денежном переводе со счета Пети выглядит так:

- Петя поручает R-банку сделать перевод. В этот момент сумма списывается с банковского счета Пети и R-банк зачисляет ее на корреспондентский счет V-банка.

- R-банк в тот же момент отправляет V-банку через SWIFT сообщение о том, что на их счет зачислено 1000 $, но не просто так, а для того, чтобы дальше эти деньги были зачислены на счет Маши.

- V-банк проверяет сообщение. Из сообщения про платеж он получает все детали и, если все верно, направляет эти деньги получателю.

Если сообщение составлено неправильно, например имя получателя платежа указано Ivanova Mariya вместо Ivanova Maria, сообщение вернется в банк отправителя на корректировку. Каждая повторная пересылка сообщения требует повторной уплаты комиссии.

Если сообщение составлено неправильно, например имя получателя платежа указано Ivanova Mariya вместо Ivanova Maria, сообщение вернется в банк отправителя на корректировку. Каждая повторная пересылка сообщения требует повторной уплаты комиссии. - Так как из SWIFT-сообщения следует, что перевод предназначен для Маши, V-банк переводит 1000 $ со своего корреспондентского счета на личный счет Маши.

Что, если банк отключат от SWIFT. Если R-банк отключают от мессенджера, он не сможет передавать по нему сообщения другим банкам. Конечно, это не значит, что денежные переводы совсем нельзя будет сделать. Способы найдутся. Просто они будут медленными, неудобными и обычно подразумевают посредников. А это дополнительные комиссии, которые в итоге лягут на плечи конечных пользователей, в нашем примере — Пети и Маши.

Получается, что отсутствие налаженных отношений между банками затрудняет переводы и делает их дороже.

Кроме технических плюсов система SWIFT хороша тем, что она общепризнанна и объединяет большинство мировых участников — более 10 тысяч банков и других финансовых организаций. Поэтому уникальность SWIFT заключается в ее массовости, в том числе по количеству валют, в которых возможны переводы, а также в скорости обработки сообщений.

Поэтому уникальность SWIFT заключается в ее массовости, в том числе по количеству валют, в которых возможны переводы, а также в скорости обработки сообщений.

Если какие-то финансовые участники отключены от SWIFT, их издержки на транзакции повышаются и процесс перевода усложняется.

SWIFT, «Виза», «Мастеркард» — в чем разница? «Виза» и «Мастеркард» — это платежные системы, а не только канал связи для передачи информации. К тому же они нацелены именно на обработку платежей с использованием пластиковых карт.

SWIFT же не платежная система и к картам не привязана. Она чаще всего используется для международных переводов между компаниями. В то же время банковские карты чаще используют физлица для повседневных покупок.

/guide/house-of-cards/

Какими бывают банковские карты

«Виза» и «Мастеркард» функционируют независимо от SWIFT и так же независимо вводят санкции. Так, в марте 2022 года обе компании объявили об остановке деятельности в России.

Почему важна скорость осуществления платежей? Если опустить дополнительные комиссии при использовании посредников, остается вопрос со скоростью обработки транзакций. Это важно и для физических лиц, но для бизнеса — особенно.

Например, если компания закупает иностранный товар, у нее обычно есть договоренность с поставщиком о частичной оплате. И пока товар в пути, компания может направить свободные средства на другие нужды или инвестировать.

В условиях же, когда гарантий быстрого перевода нет, возникают проблемные ситуации. Так, поставщики могут запросить 100% предоплаты за товар. Для бизнеса это значит:

- если возникнут перебои с логистикой и поставка задержится, компания окажется в уязвимом положении: деньги заплачены, а товар еще не поступил;

- условие полной предоплаты может повлиять на финансовое состояние компании, ей будет сложнее исполнять другие обязательства, например рассчитываться с кредиторами.

Кроме того, если платеж за товар опаздывает, в том числе из-за того, что был подключен посредник, тогда:

- поставщик может потребовать неустойку за каждый день просрочки платежа;

- если отгрузка привязана к поступлению денег на расчетный счет поставщика, товар не будет отгружен вовремя.

Все это создает дополнительные издержки для бизнеса.

/no-apple-pay/

Что делать бизнесу, если не работают «Эпл-пэй», «Самсунг-пэй» и «Гугл-пэй»

И наоборот: возможность работать в одной системе со своими контрагентами по предсказуемой и быстрой схеме стимулирует финансовую и деловую активность.

Что такое SWIFT юридически

Формально это независимое акционерное общество — коммерческое предприятие, которое находится в Бельгии. Акционерами и, соответственно, владельцами этой структуры выступают сами банки, использующие систему.

Организацией руководит Совет директоров из 25 представителей. Представительство в организации зависит от уровня участника, а точнее — от объема транзакций через SWIFT. Свои представители в Совете есть как у крупных банков, вроде Citi и Credit Suisse, так и у стран в целом. Например, Россию в организации с 2015 года представляет Эдди Астанин.

Представительство в организации зависит от уровня участника, а точнее — от объема транзакций через SWIFT. Свои представители в Совете есть как у крупных банков, вроде Citi и Credit Suisse, так и у стран в целом. Например, Россию в организации с 2015 года представляет Эдди Астанин.

На протяжении многих лет Россия — член Европейского SWIFT Альянса (ESA), объединяющего 27 стран, на которые приходится более 40% мирового трафика SWIFT.

Как SWIFT работает в России. В России действует РОССВИФТ — Российская национальная ассоциация SWIFT. Она объединяет российских пользователей SWIFT и другие организации, связанные с обеспечением функционирования SWIFT в стране. Две главные российские организации, обеспечивающие коллективное подключение к SWIFT, это:

Развод: «Ваш банк отключают от SWIFT, срочно снимите деньги!»

- «Безопасность финансовых коммуникаций» — одно из крупнейших сервис-бюро в мире.

- Национальный расчетный депозитарий.

На 1 января 2021 года в России к SWIFT был подключен 291 пользователь — это ведущие кредитные и финансовые учреждения и корпорации. В общем объеме мирового трафика финансовых сообщений у России 13-е место. Количество сообщений от российских пользователей за год — 143 млн. То есть российские банки активно использовали эту систему.

Годовой отчет РОССВИФТ (2021)PDF, 23МБ

Какие страны уже отключены от SWIFT

По состоянию на март 2022 года в рамках санкционной политики от SWIFT отключены:

- Северная Корея — с 2017 года.

- Иран — сначала отключили в 2012 году. В 2016 году иранские банки вернулись в систему после заключения соглашения по ядерной программе. В 2018 году санкции были введены снова.

- Частично Россия, а именно семь российских банков: ВТБ, «Россия», «Открытие», «Новикомбанк», «Промсвязьбанк», «Совкомбанк» и «Вэб-рф».

- Частично Беларусь, а именно три белорусских банка: Белагропромбанк, «Дабрабыт» и Банк развития Республики Беларусь.

Меры, которые сейчас называют «санкциями», давно известны истории как репрессалии. Подход к ним менялся с течением времени. Развитие общества, государства и права привело к формированию концепции: репрессалии должны оставаться в правовых рамках, применяться только от имени государств и международных организаций, но не от имени частных лиц.

/two-weeks-later/

«Искренне верила, что это будет прекрасный год»: как санкции повлияли на наши жизни

Что касается SWIFT, то это не просто частное лицо, но и международный деловой институт с уникальным значением. Ему особенно важна — и это всегда подчеркивалось — политически нейтральная позиция.

Так, в 2015 году SWIFT заявила в пресс-релизе, что ее упоминание в контексте общих санкций нарушает фундаментальное право SWIFT на предпринимательскую деятельность и право на собственность. Также это означает дискриминационное, неравное отношение и наносит компании репутационный ущерб.

Пресс-релиз SWIFT от 18. 09.2015

09.2015

Другими словами, будучи коммерческой организацией, SWIFT имеет право и должна самостоятельно принимать решения по своей деятельности. Тем не менее, как и любая компания, SWIFT подчиняется законодательству своей юрисдикции.

Санкции к Ирану. На примере санкций к Ирану можно увидеть, как все устроено с правовой точки зрения.

В 2012 году Совет Евросоюза принял Регламент 267/2012. Он расширил уже имевшиеся санкции против Ирана из-за ядерной программы и нарушений прав человека. Предыдущие ограничения включали запрет на экспорт технологий, инвестиции в нефтегазовую промышленность страны, заморозку активов подсанкционных компаний, запрет на въезд для списка лиц.

Регламент Совета ЕС 267/2012 от 23.03.2012

Теперь же санкции были расширены запретом на импорт сырой нефти, нефтепродуктов и газа, экспорт графита, ряда металлов, сплавов алюминия и стали. Также подразумевалось отключение Ирана от specialized financial messaging services — специализированных сервисов по обмену финансовыми сообщениями. SWIFT не упоминался в документе напрямую, но это основная система, которая подпадает под указанное определение.

SWIFT не упоминался в документе напрямую, но это основная система, которая подпадает под указанное определение.

Регламент Совета ЕС имеет обязательное прямое действие для каждой из стран ЕС. Это означает, что он немедленно после вступления в силу становится частью законодательства каждой страны ЕС — согласно статье 288 Договора о функционировании ЕС.

ст. 288 Договора о функционировании ЕС

Будучи компанией в юрисдикции страны из Евросоюза, в случае SWIFT — Бельгии, организация должна подчиняться ее законодательству.

Примерно то же самое было и с российскими санкциями. 31 июля 2014 года был принят Регламент Совета ЕС № 833/2014 о рестрикциях. Он не подразумевал отключение российских банков от SWIFT.

«О рестрикциях по отношению к российским юридическим и физическим лицам» — Регламент Совета ЕСPDF, 376КБ

Правки по отключению санкционных банков от SWIFT — Регламент Совета ЕСPDF, 375КБ

Регламент Совета ЕС 2022/399PDF, 396КБ

Но 1 марта 2022 года в него оперативно, в порядке правок, добавили положение: не предоставлять банкам из санкционного списка «услуги по обмену финансовыми сообщениями».

Согласно этим поправкам, с 12 марта 2022 года российские банки, попавшие под санкции, не смогут использовать систему SWIFT.

Что касается Беларуси, решение по ее банкам было принято 9 марта 2022 года — согласно Регламенту Совета ЕС 2022/399.

Как отключали от SWIFT Северную Корею. В случае с Северной Кореей механизмы были другими. На протяжении многих лет Совет безопасности ООН принимал резолюции о мерах для сдерживания Северной Кореи. Еще чаще звучали политические заявления, в том числе от стран — участниц ЕС. Но нельзя сказать, что в случае с КНДР принцип независимости SWIFT как делового института был полностью соблюден.

Итоговое решение об отключении было принято самостоятельно SWIFT, и, несмотря на «техническое» обоснование такого решения, его нельзя назвать полностью прозрачным.

Последовательность событий была такая.

Сначала последовал ряд резолюций Совета безопасности ООН: резолюция 1718 от 2006 года, 1874 от 2009 года, 2094 от 2013 года и др. Они предписывали странам — участницам ООН не предоставлять финансовые услуги, если есть подозрения, что те способствуют осуществлению ядерной программы КНДР.

Они предписывали странам — участницам ООН не предоставлять финансовые услуги, если есть подозрения, что те способствуют осуществлению ядерной программы КНДР.

Но есть нюанс: резолюции ООН содержат общие предписания, а как их реализовывать — во многом зависит от правового поля самого государства. Здесь и подключается политический фактор.

В начале 2017 года появился доклад группы экспертов ООН. В нем говорилось, что Северная Корея обходит санкции, полагаясь на некоторые организации в международной банковской системе, включая SWIFT.

Доклад экспертов ООН по санкциям в отношении КНДРPDF, 18МБ

Семь северокорейских банков все еще были подключены к SWIFT в начале 2017 года. На три из них были наложены многосторонние санкции комитетом ООН по санкциям, который осуществляет надзор за резолюциями Совета безопасности, связанными с Северной Кореей.

В марте 2017 года бельгийские власти объявили, что запретят SWIFT предоставлять услуги северокорейским банкам, находящимся под санкциями ООН.

Сначала SWIFT самостоятельно отключила три северокорейских банка из семи, затем еще четыре. SWIFT официально объяснила, что банки не соответствовали ее операционным критериям, но не уточнила, в чем заключалось это несоответствие.

Из этого можно сделать вывод: чем на более высоком уровне принимаются санкционные меры, например меры от Совета безопасности ООН, тем более избирательный характер носит их реализация.

Получается, что, хоть SWIFT и стремится действовать исключительно в рамках бельгийского права, есть прецеденты, когда организация принимала решения из-за политического давления.

Ну и что? 14.03.22

Кредитные каникулы и запрет на проверки: как власти поддержат бизнес в условиях санкций

Что будет, если Россию полностью отключат от SWIFT

В России действует альтернатива SWIFT — система передачи финансовых сообщений, или СПФС. В нее входит в десятки раз меньше участников, чем в SWIFT, и все они пока — банки из России и ближнего зарубежья. Вряд ли к ней сейчас станут подключаться крупные банки ЕС и США.

Вряд ли к ней сейчас станут подключаться крупные банки ЕС и США.

Поэтому полное отключение от SWIFT означало бы, что для страны будут закрыты расчеты практически со всем миром. Закрытие привычных способов расчетов застопорит для России экспорт и импорт товаров. В отсутствие поставок российского сырья, начиная от удобрений, пшеницы и заканчивая металлами и энергоносителями, во многих странах возникает угроза энергетического и продовольственного кризиса. Это может обернуться шоком для мировой экономики и привести к рецессии — экономическому упадку.

/guide/recession/

Как понять, что в экономике рецессия

Российская экономика, в свою очередь, окажется без привычного объема импортных товаров и вряд ли сможет в короткие сроки его заместить. В такой ситуации возможен не только многократный рост цен на отдельные категории товаров, но и дефицит — что критично, например, в сфере технологий и медикаментов.

Какие страны экспортировали больше всего товаров из России в 2019 году

| Страна | Объем экспорта, млрд долларов | % от всего экспорта |

|---|---|---|

| Китай | 57,3 | 13,4 |

| Нидерланды | 44,8 | 10,5 |

| Германия | 28 | 6,6 |

| Беларусь | 21,7 | 5,1 |

| Турция | 21,1 | 5 |

| Южная Корея | 16,4 | 3,8 |

| Италия | 14,3 | 3,4 |

| Казахстан | 14,3 | 3,4 |

| Великобритания | 13,3 | 3,1 |

| США | 13,2 | 3,1 |

Объем экспорта, млрд долларов

57,3

% от всего экспорта

13,4

Нидерланды

Объем экспорта, млрд долларов

44,8

% от всего экспорта

10,5

Германия

Объем экспорта, млрд долларов

28

% от всего экспорта

6,6

Беларусь

Объем экспорта, млрд долларов

21,7

% от всего экспорта

5,1

Турция

Объем экспорта, млрд долларов

21,1

% от всего экспорта

5

Южная Корея

Объем экспорта, млрд долларов

16,4

% от всего экспорта

3,8

Италия

Объем экспорта, млрд долларов

14,3

% от всего экспорта

3,4

Казахстан

Объем экспорта, млрд долларов

14,3

% от всего экспорта

3,4

Великобритания

Объем экспорта, млрд долларов

13,3

% от всего экспорта

3,1

Объем экспорта, млрд долларов

13,2

% от всего экспорта

3,1

Согласно World Integrated Trade Solution, специального ПО Всемирного банка, предназначенного для проведения и отслеживания внешнеторговых операций.

Крупнейшие мировые экспортеры пшеницы за 2020 год

| Страна | Объем экспорта, млн тонн |

|---|---|

| Россия | 37,3 |

| США | 26,1 |

| Канада | 26,1 |

| Франция | 19,8 |

| Украина | 18,1 |

| Австралия | 10,4 |

| Аргентина | 10,2 |

| Германия | 9,3 |

Россия

Объем экспорта, млн тонн

37,3

Объем экспорта, млн тонн

26,1

Канада

Объем экспорта, млн тонн

26,1

Франция

Объем экспорта, млн тонн

19,8

Украина

Объем экспорта, млн тонн

18,1

Австралия

10,4

Аргентина

Объем экспорта, млн тонн

10,2

Германия

Объем экспорта, млн тонн

9,3

По данным информационного агентства Reuters. Источник: Statista

Источник: Statista

Каким странам Россия поставила больше всего сырой нефти в 2020 году

| Страна | Объем экспорта, млрд долларов |

|---|---|

| Китай | 23,77 |

| Нидерланды | 9,42 |

| Германия | 6,28 |

| Южная Корея | 5,03 |

| Польша | 4,18 |

| Италия | 3,74 |

| Беларусь | 3,54 |

| Финляндия | 2,76 |

Объем экспорта, млрд долларов

23,77

Нидерланды

Объем экспорта, млрд долларов

9,42

Германия

Объем экспорта, млрд долларов

6,28

Южная Корея

Объем экспорта, млрд долларов

5,03

Польша

Объем экспорта, млрд долларов

4,18

Италия

Объем экспорта, млрд долларов

3,74

Беларусь

Объем экспорта, млрд долларов

3,54

Финляндия

Объем экспорта, млрд долларов

2,76

Согласно Базе данных ООН по статистике торговли товарами. Источник: Statista

Источник: Statista

Откуда Россия импортировала больше всего товаров в 2019 году

| Категория товаров | Основные партнеры | Объем импорта, млрд долларов |

|---|---|---|

| Машины и комплектующие | Япония, Германия, Китай | 23,4 |

| Промышленное оборудование | Китай, Германия, Италия | 17,6 |

| Электротехника | Китай, Германия, Южная Корея | 16 |

| Медикаменты | Германия, США, Франция | 14,7 |

| Телекоммуникационное оборудование | Китай, Вьетнам, Индия | 13,4 |

| Специализированная техника | Китай, Германия, Италия | 10,6 |

| Металлические изделия | Китай, Германия, Беларусь | 8,5 |

| Овощи и фрукты | Эквадор, Турция, Китай | 8,2 |

Машины и комплектующие

Основные партнеры

Япония, Германия, Китай

Объем импорта, млрд долларов

23,4

Промышленное оборудование

Основные партнеры

Китай, Германия, Италия

Объем импорта, млрд долларов

17,6

Электротехника

Основные партнеры

Китай, Германия, Южная Корея

Объем импорта, млрд долларов

16

Медикаменты

Основные партнеры

Германия, США, Франция

Объем импорта, млрд долларов

14,7

Телекоммуникационное оборудование

Основные партнеры

Китай, Вьетнам, Индия

Объем импорта, млрд долларов

13,4

Специализированная техника

Основные партнеры

Китай, Германия, Италия

Объем импорта, млрд долларов

10,6

Металлические изделия

Основные партнеры

Китай, Германия, Беларусь

Объем импорта, млрд долларов

8,5

Овощи и фрукты

Основные партнеры

Эквадор, Турция, Китай

Объем импорта, млрд долларов

8,2

Согласно Базе данных ООН по статистике торговли товарами. Источник: Statista

Источник: Statista

Какова вероятность полного отключения России от SWIFT.

Западные лидеры еще с 2014 года отмечают негативное влияние санкций на европейскую экономику, но все же пошли на ужесточение санкций в феврале 2022 года. Также можно отметить, что агрессивная политическая риторика и санкции могут использоваться лидерами Запада не только с целью сдерживать «угрозу», но и чтобы обеспечить себе внутреннюю поддержку электората.

Изоляция от общемировой финансовой системы такого значимого участника, как Россия, всегда расценивалась крайней мерой с негативными последствиями для всех сторон. Понятно, что участники геополитического конфликта будут искать способы смягчить для себя ущерб и многое зависит от того, насколько они справятся с этим.

Но усечение внешнеторговых отношений может происходить и без отключения от SWIFT — например, с помощью заградительных пошлин.

/guide/oil/

Как устроен рынок нефти

Все это нарушает производственные и логистические цепочки, ухудшает инвестиционный фон и тем самым провоцирует рост стоимости сырья и себестоимости продукции, разгоняя инфляцию. Таким образом мы становимся свидетелями стагфляционных процессов в мировой экономике.

Чем отключение от системы SWIFT грозит простым людям. Все санкции, связанные как со SWIFT, так и с платежными системами «Виза» и «Мастеркард» приводят к сложностям с зарубежными переводами и с использованием банковских карт за границей.

В случае отключения банков от SWIFT Петя какое-то время не сможет перевести Маше деньги и наоборот. Даже при наличии собственной системы сообщений у России и ее партнеров потребуется время и технологии, чтобы подключить к системе достаточное количество финансовых организаций.

Невозможность расчетов в привычном формате может повлечь замедление деловой активности, сокращение производства, снижение предложения товаров, рост безработицы и снижение уровня благосостояния граждан. Все последствия в конечном итоге ложатся на плечи населения.

Учитывая значение России в мировой экономике и масштаб происходящего, ситуация, вероятно, скажется на жителях всей планеты. Например, в марте 2022 года во многих странах уже выросли цены на топливо.

Как на SWIFT отразились санкции

Сложно судить, как отключение отдельных участников влияет на саму систему SWIFT. Но рассмотрим нюансы, которые стоит принимать во внимание:

- SWIFT — коммерческая организация, которая зарабатывает на транзакциях. Снижение количества участников и операций в рамках системы означает потерю доли прибыли.

- Как отмечают эксперты, чем чаще применяют меры отключения от системы, тем больше будет сторон, заинтересованных в создании альтернативных систем.

- На основании Закона «О международных чрезвычайных экономических полномочиях» — IEEPA — в целях борьбы с терроризмом у Департамента казначейства США появилось право получать информацию об операциях в SWIFT.

То есть проходящие в системе платежи могут прослеживаться США. Известна даже пара случаев, когда платежи от европейских отправителей приостанавливались американскими органами власти. Получается, что, если платежи проходят вне SWIFT, США сложнее отследить экономическую активность подсанкционного объекта.

То есть проходящие в системе платежи могут прослеживаться США. Известна даже пара случаев, когда платежи от европейских отправителей приостанавливались американскими органами власти. Получается, что, если платежи проходят вне SWIFT, США сложнее отследить экономическую активность подсанкционного объекта.

Альтернативы SWIFT

Из-за санкций или желания уйти от контроля SWIFT создаются альтернативные системы обмена банковскими сообщениями. Их часто называют усеченными версиями SWIFT, поскольку в них значительно меньше участников.

Иранская альтернатива SWIFT. В 2019 году Великобритания, Франция и Германия совместно заявили о создании механизма для торговли с Ираном — INSTEX. Она позволила странам ЕС взаимодействовать с Ираном в обход рестрикций США.

Совместное заявление о создании INSTEX

Эту систему действительно можно назвать усеченной и не только потому, что в ней мало участников. Нет никаких учредительных документов для системы, информации об алгоритмах проведения транзакций и т. д. Кроме того, площадка по сути сохраняет санкционный режим: работает для сделок экспорта и импорта только продуктов питания, медикаментов и товаров широкого потребления.

д. Кроме того, площадка по сути сохраняет санкционный режим: работает для сделок экспорта и импорта только продуктов питания, медикаментов и товаров широкого потребления.

Китайская альтернатива SWIFT. У Китая есть своя система — CIPS, или Cross-border Interbank Payment System. Она создана в целях дедолларизации, а точнее — чтобы сократить транзакционные издержки для юаневых переводов и таким образом стимулировать мировое использование китайской валюты.

Нюансы системы: ограниченное количество участников по сравнению со SWIFT и одна валюта платежей — юань. Участники CIPS, по недавним данным, — это около тысячи банков из 90 стран, среди которых 10 российских. По сравнению с СПФС CIPS кажется более развитой системой, но энтузиазм по поводу интеграции российских банков с ней тоже не должен быть слишком велик — как минимум потому, что система привяжет Россию к расчетам в юанях.

/eating-your-money/

Кто берет комиссии с карт за границей

Европейская SEPA. Система для транзакций в евро — применяется исключительно внутри ЕС. Одна из целей создания — уход от контроля со стороны США.

Система для транзакций в евро — применяется исключительно внутри ЕС. Одна из целей создания — уход от контроля со стороны США.

Кроме того, в Великобритании планировалось запустить систему, ориентированную на британские фунты — Faster Payments Service, или FPS. Ее создание инициировало Объединение британских банков. Система сугубо внутренняя — для клиентов сети британских банков, чтобы сократить время платежей между счетами клиентов. За перечисление денег внутри системы FPS банки не берут никакой платы со своих клиентов, если операции проводятся в фунтах.

Альтернативные системы в России

В России есть сервисы, позволяющие передавать финансовые сообщения между организациями, — СПФС и «Транзит 2.0». Также созданы системы переводов от физических лиц организациям — СБП и «Мир».

Систему передачи финансовых сообщений — СПФС — запустили в 2014 году как альтернативу SWIFT.

В 2020 году ежемесячный трафик в СПФС составил около 2 млн сообщений — это на 20% больше трафика внутрироссийских сообщений, проходящих через SWIFT.

Стратегия развития Национальной платежной системы на 2021—2023 годыPDF, 1МБ

К ней подключено пока не так много иностранных организаций — например, из китайских банков есть только Bank of China, но можно считать, что фундамент создан. В китайской системе CIPS российские банки присутствуют в чуть большем количестве.

Также в России действует система Московской биржи «Транзит 2.0», которую тоже планируется развивать. Это коллективная платформа, связывающая банки и корпорации. Она позволяет проводить автоматический обмен финансовыми сообщениями и документацией и тоже может быть перспективной.

Альтернативы «Виза» и «Мастеркард». Для замены у нас есть «Мир» и СБП. СБП — система быстрых платежей — позволяет делать переводы между счетами разных банков с использованием такого идентификатора, как номер телефона, привязанный к банковскому счету, либо с использованием QR-кодов.

/guide/sbp/

Система быстрых платежей: как подключить и как работает

СБП нужна для переводов между физлицами, между своими счетами в разных банках. Также ее действие активно расширяют для расчетов физлиц в магазинах и для переводов от бизнеса физлицам.

Также ее действие активно расширяют для расчетов физлиц в магазинах и для переводов от бизнеса физлицам.

Про «Мир» в принципе и так понятно: если раньше карты, работающие в этой платежной системе, были нужны только для получения выплат от госучреждений, то с уходом зарубежных систем такие карты станут более распространены.

Также банки активно переходят на китайскую систему платежей «Юнион-пэй». Набирают популярность кобейджинговые карты, то есть совмещающие в себе сразу две платежные системы: «Юнион-пэй» и «Мир». Такой картой можно пользоваться в достаточно широком географическом ареале, включая европейские, азиатские и африканские страны.

В марте 2022 карты «Мир» — «Юнион-пэй» выпускают Россельхозбанк, Газпромбанк, «Промсвязьбанк». Другие банки тоже активно работают над возможностью выпуска кобейджинговых карт.

Запомнить

- Система SWIFT — это канал связи для передачи финансовых сообщений между банками.

- Важность SWIFT связана с тем, что этой системой пользуется огромное количество банков по всему миру и во множестве мировых валют.

Это позволяет быстро и без ограничений вести бизнес с любыми странами. Ни одна другая система не имеет такого количества участников.

Это позволяет быстро и без ограничений вести бизнес с любыми странами. Ни одна другая система не имеет такого количества участников. - Отключение от SWIFT так или иначе несет ущерб всем сторонам, в зависимости от характеристик «отключаемой» экономики. Масштаб ущерба связан с тем, насколько эта экономика зависит от экспортно-импортных отношений, может ли она оперативно заменить такие отношения и систему платежей со своими основными партнерами. Осуществить эту замену непросто, но наличие базы уже вселяет надежду.

- При создании альтернативных SWIFT систем для переводов нужно учитывать стоимость транзакций, их скорость, техническую защищенность и прозрачность, а также возможность подключения как можно большего количества партнеров.

- Случаи полного отключения от SWIFT единичны и уникальны — например, так было с Ираном и Северной Кореей. При этом пути обхода блокировки всегда есть.

- Отключение от SWIFT влияет на «простого человека» как прямо, так и косвенно. Даже если вы никогда не делаете переводов за рубеж, нужно понимать, что от возможностей отечественного бизнеса быстро и в нужном объеме взаимодействовать со своими внешнеэкономическими партнерами зависит как доступность товаров, необходимых потребителю, так и их стоимость.

Чем менее доступен товар при прежнем спросе, тем выше его стоимость.

Чем менее доступен товар при прежнем спросе, тем выше его стоимость. - Отключение страны от SWIFT и создание своих каналов и альтернативных рынков сбыта — это только следствие определенных политических процессов.

что это такое: определение термина простыми словами

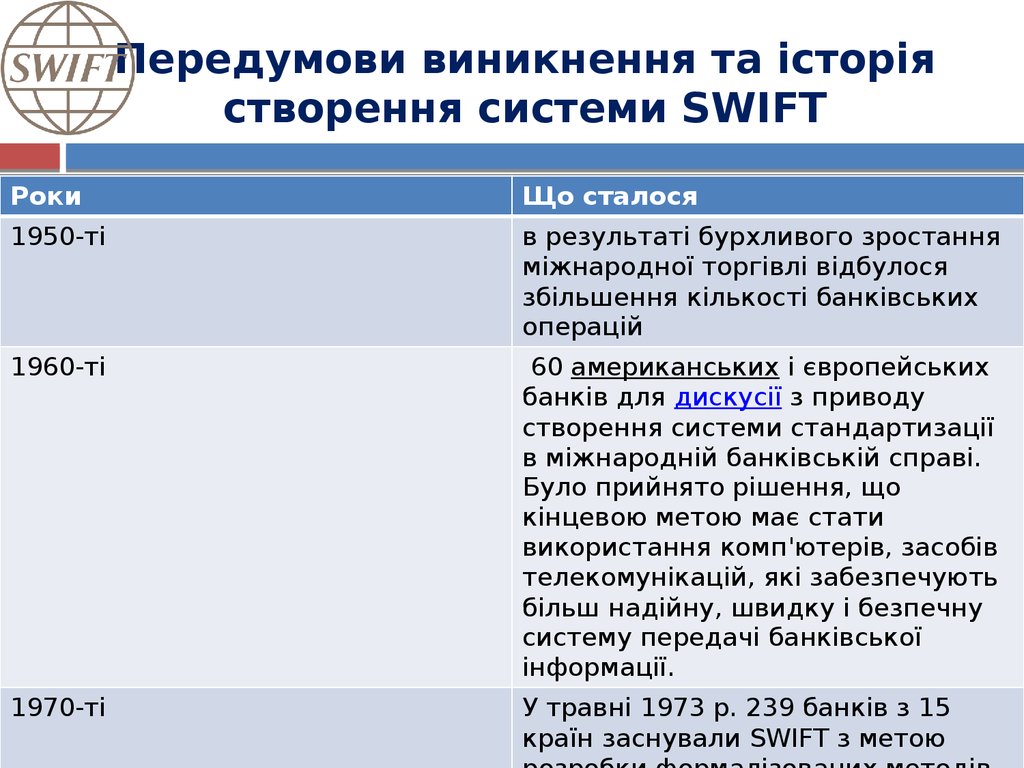

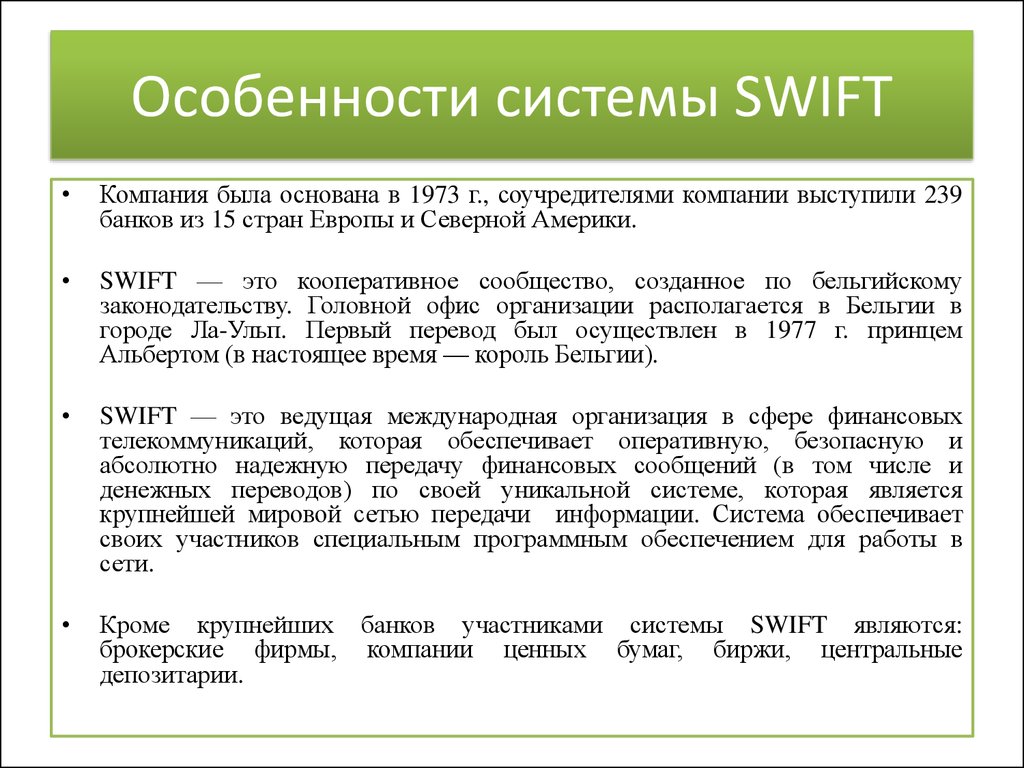

SWIFT (аббревиатура от Society for Worldwide Interbank Financial Telecommunications, что можно дословно перевести как «Общество всемирных межбанковских финансовых каналов связи») – это международная система договоренностей и правил, которая призвана унифицировать процесс передачи информации и обработки платежей в банковских учреждениях разных стран. В РФ аналогом SWIFT является система СПФС Банка России.

Участники и объем переводов в SWIFT

SWIFT основано 03 мая 1973 года в Брюсселе. Соучредителями общества выступило 248 банков из 19 государств. Штаб-квартира расположена в Бельгии. Сегодня участниками системы является более 11 000 финансовых учреждений из 200 стран, в том числе более 1 085 банков. В день организации обмениваются более чем 32 миллионами сообщений.

В день организации обмениваются более чем 32 миллионами сообщений.

Протоколы передачи данных и правила были установлены в 1975 году, а первый перевод был осуществлен в 1977 году. Ежедневно участники в системе СВИФТ отправляют сумму, эквивалентную 420 миллиардам долларов. В 2019 году общая сумма переводов составила порядка 77 триллионов долларов. 75% платежей отправляются через стандарт международных расчетов GPI.

Россия в 2018 году заняла второе место в мире по количеству организаций, подключенных к SWIFT, и первое место по темпу роста трафика.

Зачем нужна система SWIFT

Используя SWIFT, банковские учреждения отправляют и получают информацию о финансовых операциях через корреспондирующие счета. Система обеспечивает безопасность канала передачи данных. С ее помощью клиенты банков могут оперативно переводить деньги получателям, находящимся на другом конце земного шара.

Переводами SWIFT пользуются физические лица, организации, торговые биржи, брокеры и другие участники финансового рынка. Их привлекает безопасность транзакций и гибкие бюрократические границы.

Их привлекает безопасность транзакций и гибкие бюрократические границы.

SWIFT GPI – это наиболее популярный стандарт международных расчетов, который помогает финансовым организациям совершать переводы с максимальной скоростью и прозрачностью. Технология обработки транзакций помогает улучшить качество работы международной системы платежей.

В SWIFT действуют определенные стандарты безопасности. Банки-участники обязаны выполнять требования CSP (Customer Security Programme, Программы обеспечения безопасности пользователей), и несут ответственность за защиту своей внутренней IT-инфраструктуры.

Как осуществляется перевод в SWIFT

Переводы в системе можно осуществлять как с банковского счета, так и наличными.

Для совершения транзакции банк-участник указывает в платежном поручении:

- SWIFT-код (BIC) – идентификационный номер банка-получателя – включает код финансового учреждения (4 символа), страны (2 символа), региона (2 символа), филиала (3 символа – необязательный реквизит).

Длина BIC составляет от 8 до 11 символов. Например, для Сбербанка он выглядит как SABRRUMM

Длина BIC составляет от 8 до 11 символов. Например, для Сбербанка он выглядит как SABRRUMM - IBAN – международный номер банковского счета, соответствующий стандартам ISO:13616. Содержит код страны (2 символа), контрольное число (рассчитывается по стандарту ISO:7064), номер банковского счета и банка (БИК). Длина IBAN – до 34 символов

Все реквизиты заполняются на английском языке. Согласно директивам Евросоюза № 2560/2001 и № 1781/2006, с 1 января 2007 года банки Европейского союза могут не принимать платежи, если номер счета не соответствует стандартам IBAN. И при этом взимать комиссию за возврат платежей.

Процесс переводов в SWIFT в наиболее общем виде можно описать следующим образом:

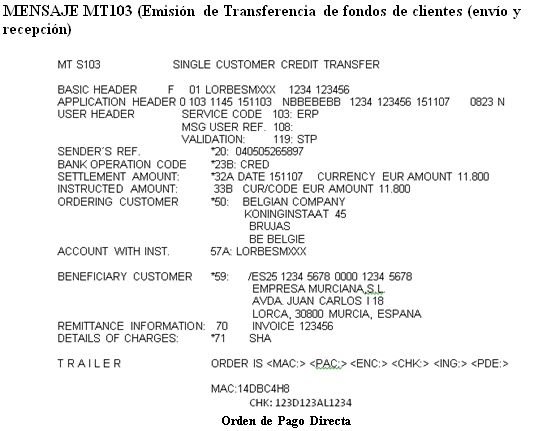

- Финансовая организация создает сообщение с необходимыми сведениями (включает в себя заголовок, основной текст, трейлер)

- Направляет в конфиденциальную сеть через компьютерный терминал (CBT)

- Через CBT осуществляется связь с универсальным компьютером, который собирает данные в региональном процессоре RGP и перенаправляет информацию в операционный центр

- По окончании проверки отправитель получает уведомление: ACK (положительный результат) или NAK (отрицательный).

Транзакции присваивается уникальный номер

Транзакции присваивается уникальный номер - Информация попадает к целевому участнику в случае положительного отклика

Срок перевода средств – 5-7 рабочих дней. В случае использования корреспондентского счета транснациональной финансовой компании, транзакция обрабатывается в течение суток.

Достоинства и недостатки

Преимущества SWIFT перед конкурентами по типу Юнистрим и Western Union:

- Широкое распространение системы

- Отсутствие лимитов по объемам операций (ограничения устанавливают страны – участники системы)

- Универсальность для проведения транзакций в любой валюте (в теории)

- Относительно низкие комиссии – 10-20 долларов за операцию (ниже, чем у Western Union)

- Гарантии возмещения убытков, если клиент понес их по вине системы

Среди минусов стоит отметить:

- Большое количество данных, которые нужно заполнить в платежном поручении

- Мониторинг операций со стороны американского правительства (АНБ и ЦРУ)

- Риск ограничения переводов для финансовых организаций из РФ (по причине санкций)

Рекомендовано для вас

- Часть российских банков отключили от SWIFT: экономических крах или новый путь

Введение в SWIFT

Что такое Общество всемирных межбанковских финансовых телекоммуникаций (SWIFT)?

Общество всемирных межбанковских финансовых телекоммуникаций (SWIFT) — это принадлежащий членам кооператив, обеспечивающий безопасный обмен сообщениями для международных переводов денег между банками-участниками.

Основанная в 1973 году 239 банками из 15 стран, SWIFT начала предоставлять услуги обмена сообщениями в 1977 году. Ее система обмена сообщениями SWIFTnet позволяет банкам обмениваться информацией о финансовых транзакциях. Финансовые учреждения используют SWIFT для безопасного обмена информацией, включая платежные инструкции.

С годами SWIFT быстро росла и обслуживает более 11 000 учреждений, работающих в более чем 200 странах. В 2021 году SWIFT обрабатывал 42 миллиона сообщений в день, что на 11,4% больше, чем в 2020 году.

Key Takeaways

- Общество всемирных межбанковских финансовых телекоммуникаций (SWIFT) предоставляет безопасную систему обмена сообщениями для финансовых транзакций между банками-участниками.

- SWIFT обслуживает 11 000 финансовых учреждений в более чем 200 странах и территориях.

- SWIFT присваивает участвующим финансовым учреждениям уникальный код для облегчения финансовых транзакций.

Понимание SWIFT

SWIFT стала основной системой для проверки международных денежных переводов от Telex, предоставив унифицированное соглашение о кодировании для идентификации банков и описания транзакций.

Штаб-квартира SWIFT находится в Бельгии и имеет офисы в Австралии, Австрии, Бразилии, Китае, Франции, Германии, Гане, Гонконге, Индии, Индонезии, Италии, Японии, Кении, Южной Корее, Малайзии, Мексике, России, Сингапуре, Южной Африке, Испания, Швеция, Швейцария, ОАЭ и Великобритания.

Приблизительно 3500 организаций-акционеров получают пакеты акций SWIFT и право назначать директоров в свой совет управляющих на основании того, как их страна использует свою систему обмена сообщениями. Акционеры из каждой из шести ведущих стран, использующих систему, назначают двух директоров от каждой страны в совет директоров. Акционеры из каждой из следующих 10 стран по использованию SWIFT назначают по одному директору каждый, в то время как другие акционеры могут совместно номинировать до трех директоров.

В настоящее время в совет входят по два директора из США, Великобритании, Франции, Бельгии и Швейцарии. Другие из России, Нидерландов, Испании, Южной Африки, Сингапура, Китая, Италии, Швеции, Люксембурга, Канады, Австралии, Германии, Японии и Гонконга.

Хотя директора представляют учреждения акционеров из определенных стран, а не сами страны, на практике национальные правительства могут оказывать влияние через свои регулирующие полномочия на финансовые учреждения, а также режимы экономических санкций.

Понимание транзакций SWIFT

Для денежных переводов SWIFT присваивает каждой участвующей финансовой организации уникальный код из восьми или 11 символов. Код имеет три взаимозаменяемых названия: код идентификатора банка (BIC), SWIFT-код, SWIFT-ID или код ISO 9362.

Например, итальянский банк UniCredit Banca со штаб-квартирой в Милане имеет восьмизначный SWIFT-код UNCRITMM. Первые четыре символа обозначают код учреждения (UNCR для UniCredit Banca), а следующие два — код страны (IT для Италии), а последние символы указывают код местоположения/города (MM для Милана). Если организация решит использовать код из 11 символов, последние три необязательных символа могут отражать отдельные филиалы. Например, филиал UniCredit Banca в Милане использует код UNCRITMMXXX.

Предположим, клиент отделения TD Bank в Бостоне хочет отправить деньги другу, который работает в отделении UniCredit Banca в Венеции. Житель Бостона может войти в отделение TD Bank с номером счета друга и уникальным SWIFT-кодом UniCredit Banca Venice. TD Bank отправит SWIFT-сообщение для перевода платежа в конкретный филиал UniCredit Banca через свою защищенную сеть. Как только UniCredit Banca получит SWIFT-сообщение о входящем платеже, он произведет клиринг и зачислит деньги на счет друга.

SWIFT и IBAN

SWIFT и международные номера банковских счетов (IBAN) используются для идентификации сторон при денежных переводах. Однако в то время как код SWIFT используется для идентификации конкретного банка, код IBAN обозначает конкретный банковский счет, участвующий в международной транзакции.

SWIFT Сегодня

С годами SWIFT расширилась, предлагая множество услуг, выходящих за рамки системы обмена сообщениями SWIFTnet. К ним относятся облачная связь, соответствие требованиям и рыночная инфраструктура.

SWIFT стал настолько неотъемлемой частью глобальных потоков капитала, что доступ к его услугам был запрещен в качестве формы экономических санкций.

В 2012 году SWIFT закрыл доступ иранским учреждениям в результате экономических санкций Европейского Союза, наложенных на страну за ее программу создания ядерного оружия. Он восстановил доступ для иранских банков, не затронутых другими санкциями в 2016 году. В 2022 году несколько российских банков были удалены из SWIFT в наказание за вторжение России в Украину.

Определение пульсации

Что такое пульсация?

Ripple — это цифровая платежная сеть и протокол на основе блокчейна с собственной криптовалютой XRP. Основным процессом Ripple является система обмена активами и денежных переводов, аналогичная системе SWIFT для международных денежных переводов и переводов ценных бумаг, которая используется банками и финансовыми посредниками, работающими в разных валютах.

Токен, используемый для криптовалюты, предварительно заминирован и использует тикер XRP. Ripple — это название компании и сети, а XRP — это токен криптовалюты. Цель XRP — служить промежуточным механизмом обмена между двумя валютами или сетями — своего рода деноминация на временном расчетном уровне. Ripple был впервые выпущен в 2012 году и был основан Крисом Ларсеном и Джедом Маккалебом.

Ripple — это название компании и сети, а XRP — это токен криптовалюты. Цель XRP — служить промежуточным механизмом обмена между двумя валютами или сетями — своего рода деноминация на временном расчетном уровне. Ripple был впервые выпущен в 2012 году и был основан Крисом Ларсеном и Джедом Маккалебом.

Key Takeaways

- Ripple — это основанная на блокчейне цифровая платежная сеть и протокол с собственной криптовалютой XRP.

- Вместо майнинга блокчейна Ripple использует механизм консенсуса через группу серверов, принадлежащих банку, для подтверждения транзакций.