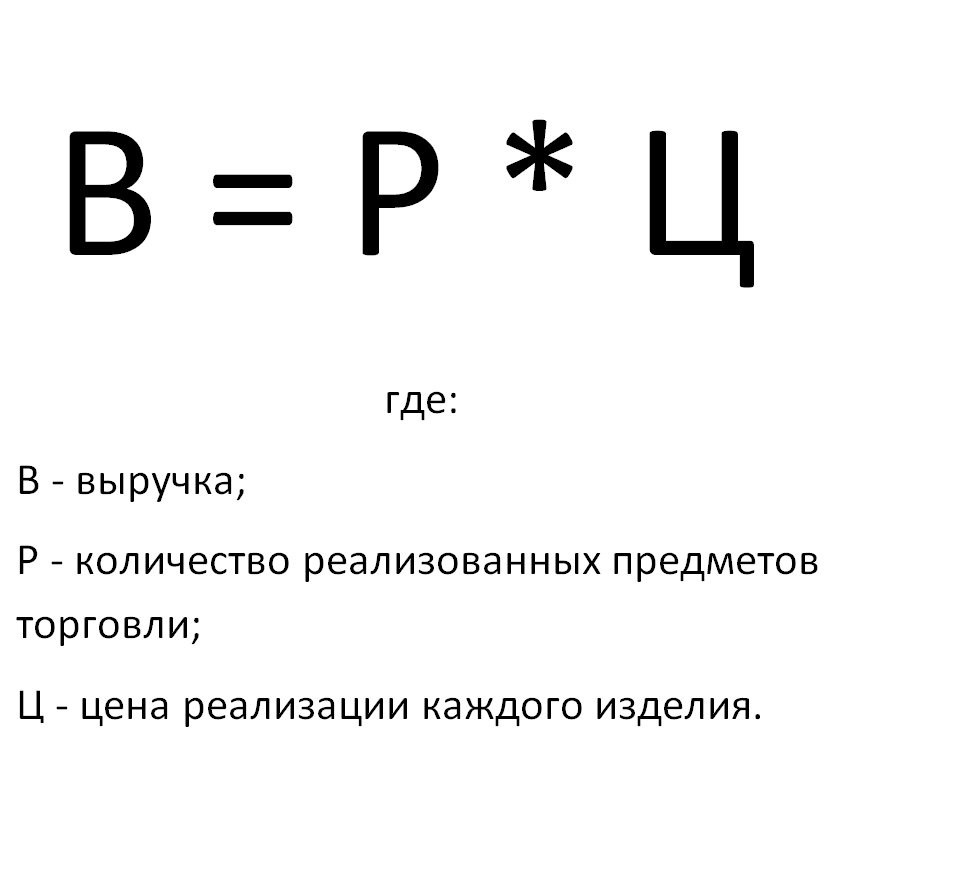

что это такое, формула выручки

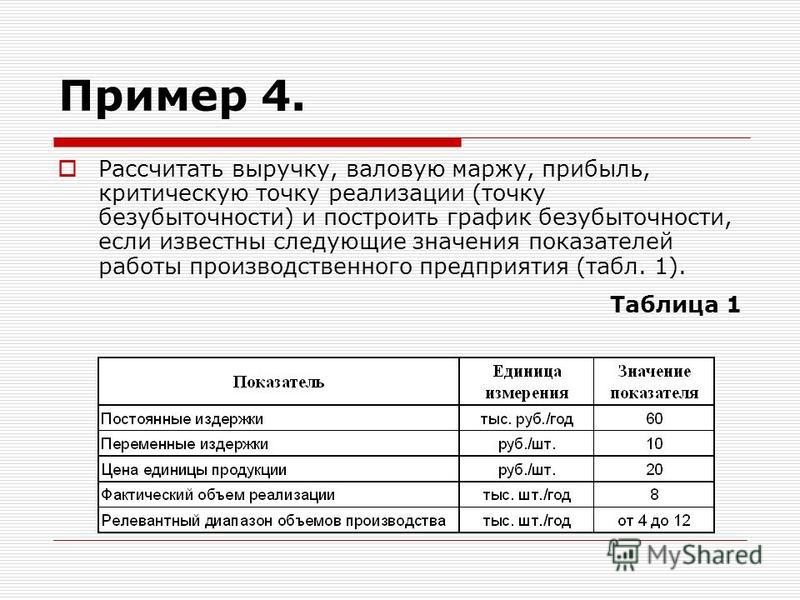

Многие люди, решившие открыть собственное предприятие или маленькое семейное дело, не всегда понимают разницу между выручкой, доходом и прибылью предприятия. Кто-то полагает, что это одно и то же, но это не так. Структура каждого из этих определений достаточно глубока, и в процессе обучения возникают такие близкие понятия, как валовая выручка и прибыль, предельная прибыль, чистая и так далее.

В процессе публикации данных, экономические работники учитывают каждый из этих показателей, все они имеют свою формулу расчета.

В этой статье будет рассмотрено, как найти выручку: формула расчета, как грамотно подсчитать основные элементы данного показателя и сравнить их с другими.

Особенности и отличия от других понятий

Рассмотрим, что такое выручка предприятия. В целом, это понятие предполагает материальный доход, который получен юридическим или физическим лицом в процессе осуществления предпринимательской деятельности.

Материальный доход поступает непосредственно от деятельности компании: если она производит и продает, то это показатель от продаж, если работает в услугах – то от реализации услуг.

Данное понятие является наиболее понятным. В жизни, далекой от экономического предприятия, выручка предполагает реальные деньги, которые получает продавец.

То есть сам по себе показатель – это факт оплаты тех или иных работ, услуг, товаров. Здесь фигурирует понятие кассового способа, посредством которого учитывается этот параметр.

Например, если продавец передает покупателю товары с отсрочкой платежа, то до поступления денег на расчетный счет говорить о понятии не приходится.

Другая сторона, в которой рассматривается вопрос – это когда все авансы, поступившие на счет предприятия до факта передачи товаров, считаются выручкой. Обычно такой метод применяется в крупных фирмах.

Обычно такой метод применяется в крупных фирмах.

Классификация

Валовая и чистая выручка

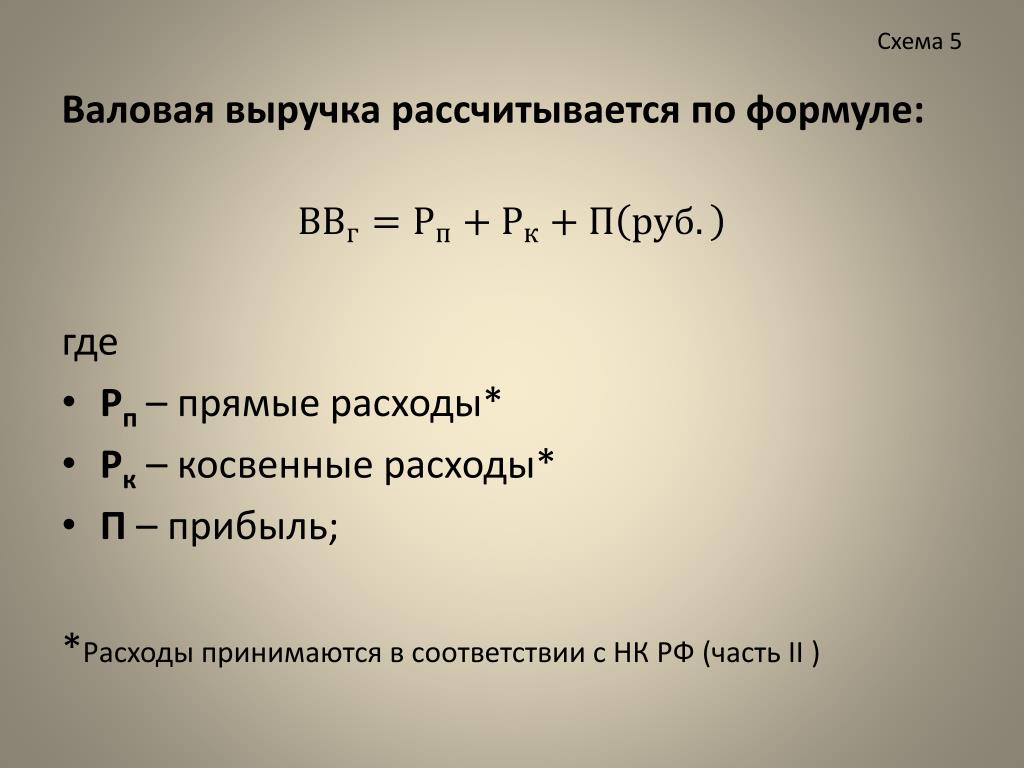

Валовая выручка – идентична понятию общей выручки и представлена суммой средств, которые были получены на счет предприятия за его основной вид деятельности.

Также под таким понятием подразумевается определенная ценность договора, если вести речь не о финансовых, а об обменных (бартерных) сделках. Данный показатель с точки зрения оценки эффективности предприятия не представляет никакого интереса, поскольку имеются налоги, акцизы и пошлины, которые всегда включены в конечную стоимость товара.

Поэтому они должны извлекаться из покупательской оплаты и отдаваться государству. Все, что после этого остается, носит название –

Предельная выручка

Зачастую многие люди, не посвященные в тему экономики, задают вопрос: чистая предельная валовая выручка – это доход или прибыль? Рассмотрим основные аспекты данного показателя.

Выручка предполагает реальные деньги, которые получает продавец.

Понятие «предельный» означает гипотетический. В данной ситуации предельная выручка – это возможный размер денежного вознаграждения, образованный посредством продажи.

В экономической практике для таких целей предусмотрен определенный порядок, в котором проводятся основные расчеты этих показателей.

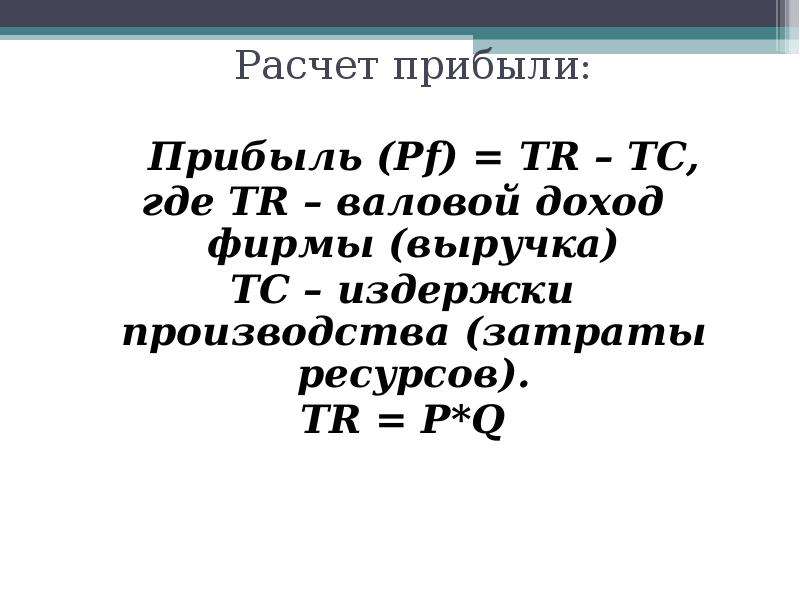

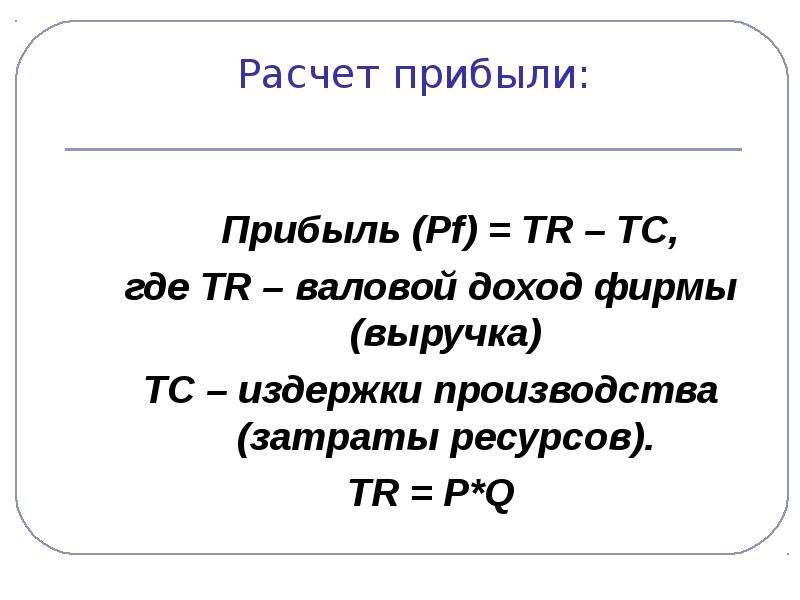

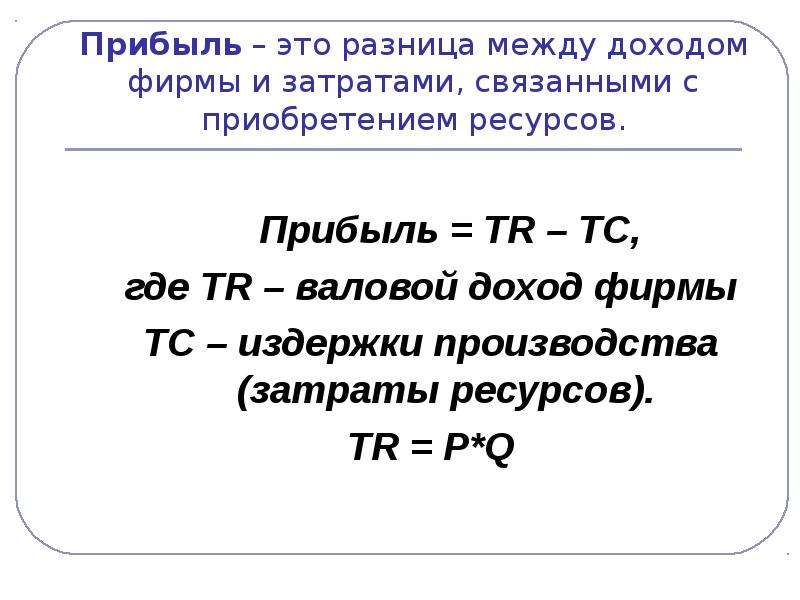

- Общая (TR) – она определяется в экономической практике достаточно легко и представлена умножением количества реализованных товаров на их цену (стоимость единицы).

- Общие издержки предприятия (TC) – представлены финансовыми затратами, используемыми с целью привлечения капитала, производства и его расширения.

- Прибыль фирмы (PROFIT) – это то, что остается за разностью дохода – (TR) и расхода (TC).

- Дополнительная (MR) – представлена теми средствами, которые компания принимает за счет других проданных продуктов, дополнительных.

- Дополнительные издержки (MC) – это затраченные средства, чтобы изготовить новые единицы продукции, а затем их реализовать.

На основании того, как между собой соотносится дополнительная выручка с дополнительными издержками, компания регулирует количество продукции, которая выпускается.

Такая формула выручки позволяет принимать определенные решения, оценивать платежеспособность и прочие показатели компании более объективно:

- Когда добавочная выручка больше дополнительных расходов, фирма занимается активным расширением производства, поскольку от выпуска дополнительной продукции ее прибыль только возрастает.

- Если эти показатели равны (MC=MR), то фирма принимает решение остановиться в процессе наращивания объемов выпуска.

- Если доход меньше расходов на производства, то необходимо в срочном порядке пересмотреть политику по вопросу количества выпускаемой продукции.

Есть еще одно понятие – валовая выручка. Рассмотрим, что это такое – валовая выручка и прибыль и как они между собой различаются.

Валовая выручка

Она представлена всеми поступившими в кассу средствами от основного вида деятельности компании, при этом не ведется пока учет никаких расходов.

Предположим, что компания работает в сфере розничной торговли и получает деньги в ходе продажи, при этом не учитываются различные расходы (оплата труда персонала, услуги поставщиков, накладные расходы).

Обычно этот параметр не выступает в качестве базового показателя для оценки, но есть ситуации, в которых ее стоит принять во внимание. Существуют статьи расходов, которые в процессе ведения деятельности могут оказать влияние на существующую разницу между понятиями дохода и выручки валовых.

Прибыль фирмы (PROFIT) – это то, что остается за разностью дохода – (TR) и расхода (TC).

Например, компания, недавно начавшая свою деятельность на рынке, обычно поначалу несет колоссальные затраты, которые должны быть осуществлены перед тем, как она станет прибылью или доходом.

Для формирования других параметров от значения ВВ (выручки валовой) отнимаются остальные параметры, связанные с расходами на приобретение сырья и других элементов производства.

Доход предприятия: функции, формирование, особенности

Доход представляет собой величину роста капитала предприятия, который осуществляется посредством двух методов: деятельность фирмы и внесение вкладов собственниками.

Многие начинающие предприниматели и люди, не посвященные в тему, зачастую интересуются, в чем разница – доход и выручка. Дело в том, что в некоторых случаях эти показатели равны, но это случается редко.

Обычно предприятие ведет различные сделки, обеспечивающие ему различные виды доходов. Ведь хорошо развивающееся предприятие должно получать проценты и другие доходы из разных источников, а не только из своей основной деятельности. Такие доходы никак не касаются определения выручки, зато принимают активное участие в формировании дохода и прибыли организации.

У понятия «доход» больше общего с понятием «прибыль», нежели с выручкой. Последняя же, всегда является положительной и редко равняется нулю.

Чем выручка отличается от прибыли, дохода:

- Особенности происхождения. Выручка – итог продажи, доход – продажа + инвестиции, прибыль – это то, что образовалось в результате вычета необходимых для производства расходов.

- Источник – выручку может получить только юридическое и физическое лицо, занимающееся активной экономической деятельностью. Доходы может получить студент, безработный.

- Значение – выручка редко бывает нулевой и тем более отрицательной. Доход и прибыль могут иметь любые значения.

Далее, стоит рассмотреть такое понятие, как прибыль.

Показатель прибыли позволяет объективно оценить потенциал и платежеспособность организации.

Прибыль и ее основные задачи

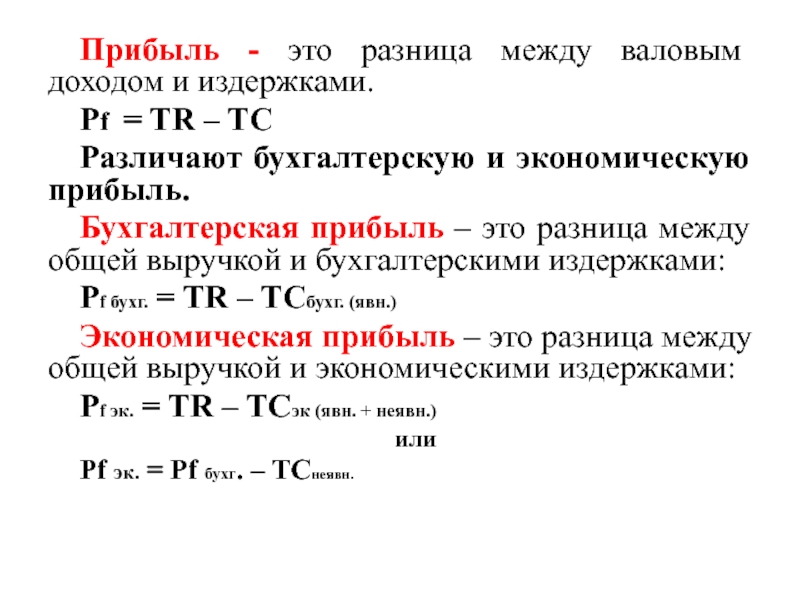

Прибыль представляет собой разницу между получаемым доходом, а также затратами для его получения.

Именно этот показатель и отвечает за то, насколько результативной и эффективной является работа предприятия.

Стоит принимать во внимание важнейший аспект: если выручка с доходом принимают положительное значение, то прибыль может быть отрицательной. Это происходит в том случае, если расходы на получение дохода превышают сам доход.

Прибыль имеет сложную природу, зато четко отображает структуру деятельности компании, а благодаря занесению определенных показателей в отчетность, позволяет объективно оценить потенциал и платежеспособность организации.

Основные показатели прибыли отмечаются в отчете «О прибылях и убытках», прилагаемом к бухгалтерскому балансу. Прибыль – это важнейший показатель деятельности предприятия, поэтому его основная цель – повысить объемы доходности предприятия.

От прибыли зависит платежеспособность и рентабельность предприятия, а прибыль, в свою очередь, зависит от выручки и дохода. Для максимизации прибыли и улучшения своего положения каждая компания принимает определенные меры, ориентируясь на вышеперечисленные показатели ее деятельности.

Рентабельность и доходность предприятия – формулы расчета

Ни одно предприятие не создается для того, чтобы терпеть убытки. Предпринимательская деятельность, государственное производство нацелены на получение определенных доходов.

В экономике существует целый ряд понятий для определения доходности или прибыльности предприятия.

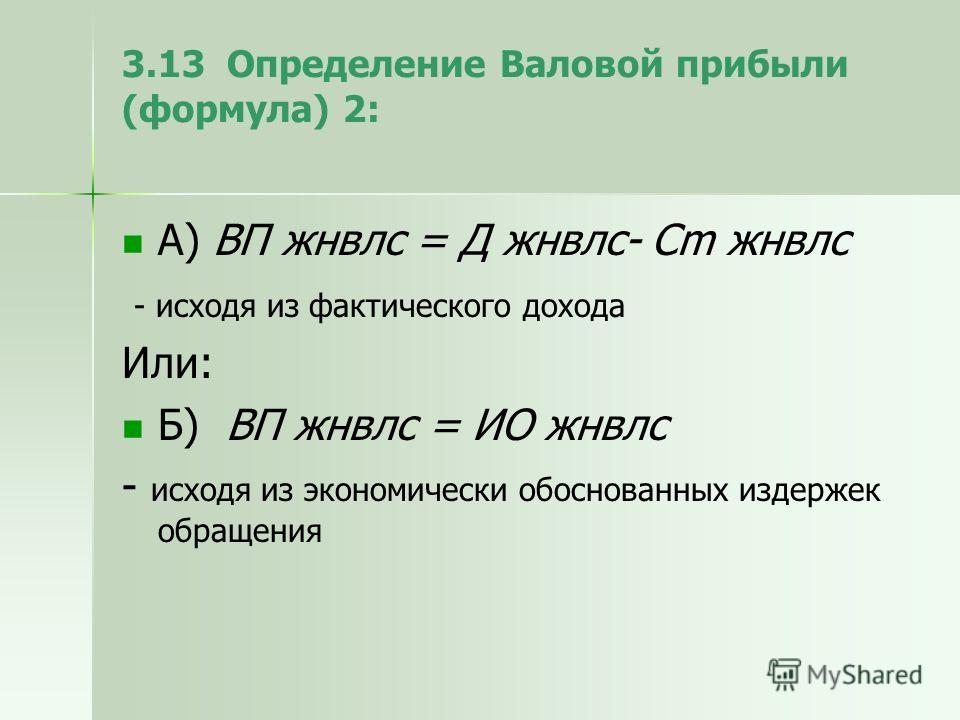

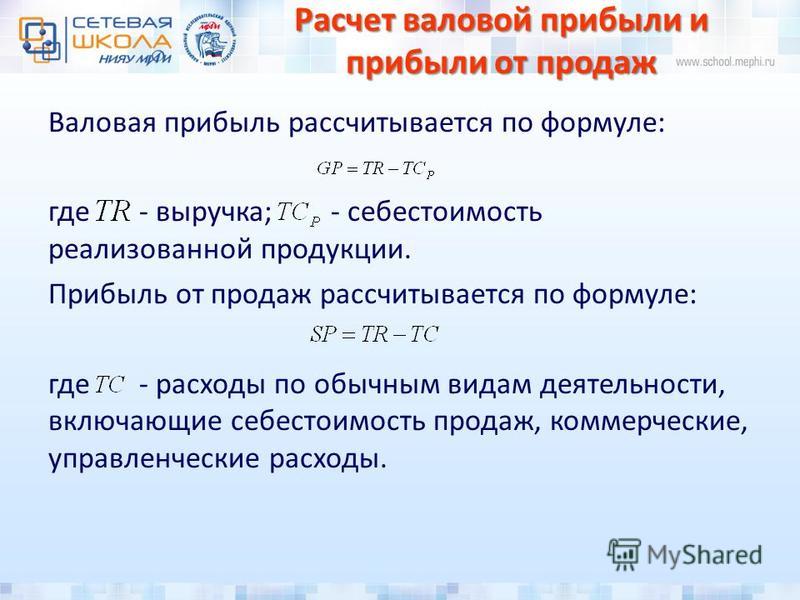

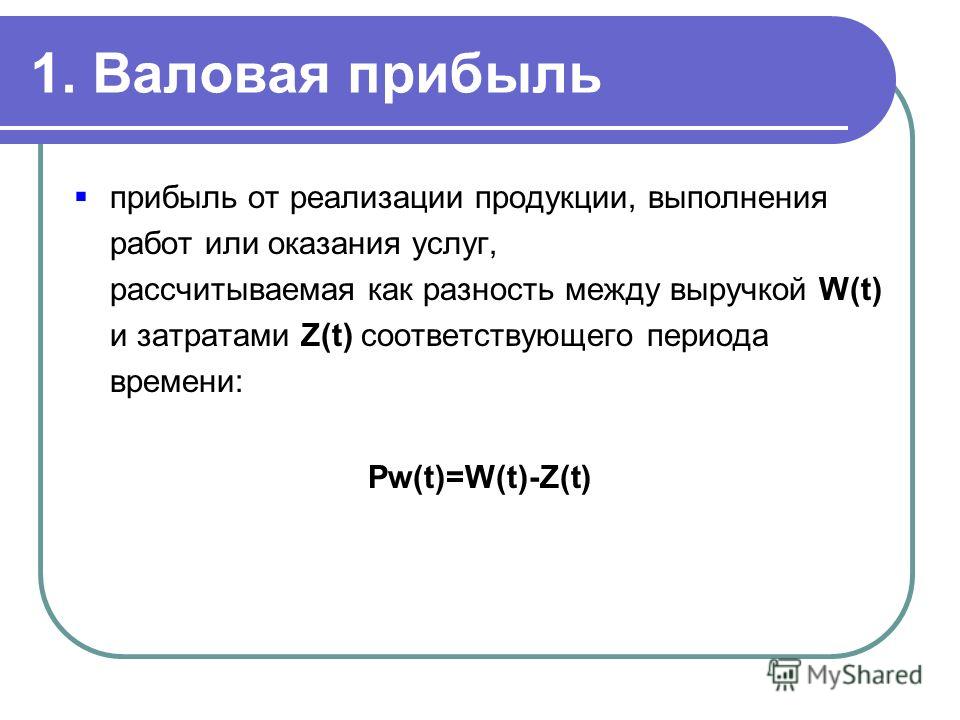

Формула расчета валовой прибыли

В производство любого продукта нужно вкладывать много разнообразного сырья, материалов, труда работников, средств на техническое развитие производства и покупку технологий.

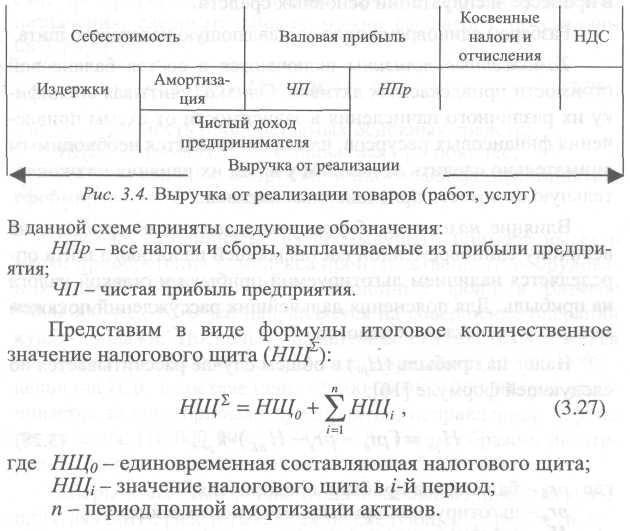

Сумма денежных затрат предприятия на производство и реализацию продукции называется себестоимостью продукции. Это очень важный показатель работы предприятия, не менее важный чем прибыль, поскольку он участвует в формуле расчета валовой прибыли:

Валовая прибыль = Выручка предприятия — Себестоимость товаров/услуг

Из формулы видно — чем ниже себестоимость продукции, тем большую прибыль можно получить после ее реализации. Поэтому так важно обеспечить производство с минимальными затратами. Здесь также надо иметь в виду, что выручка предприятия берется за минусом НДС, акцизного налога и других подобных обязательных отчислений.

Поэтому так важно обеспечить производство с минимальными затратами. Здесь также надо иметь в виду, что выручка предприятия берется за минусом НДС, акцизного налога и других подобных обязательных отчислений.

Экономические внебюджетные фонды помогают правительству решать важные задачи.

Кто и как проводит расчет лимита кассы вы можете узнать здесь.

Как возникают оценочные обязательства вы можете прочитать по адресу: http://helpacc.ru/buhgalteria/passivy/ocenochnye-obyazatelstva.html.

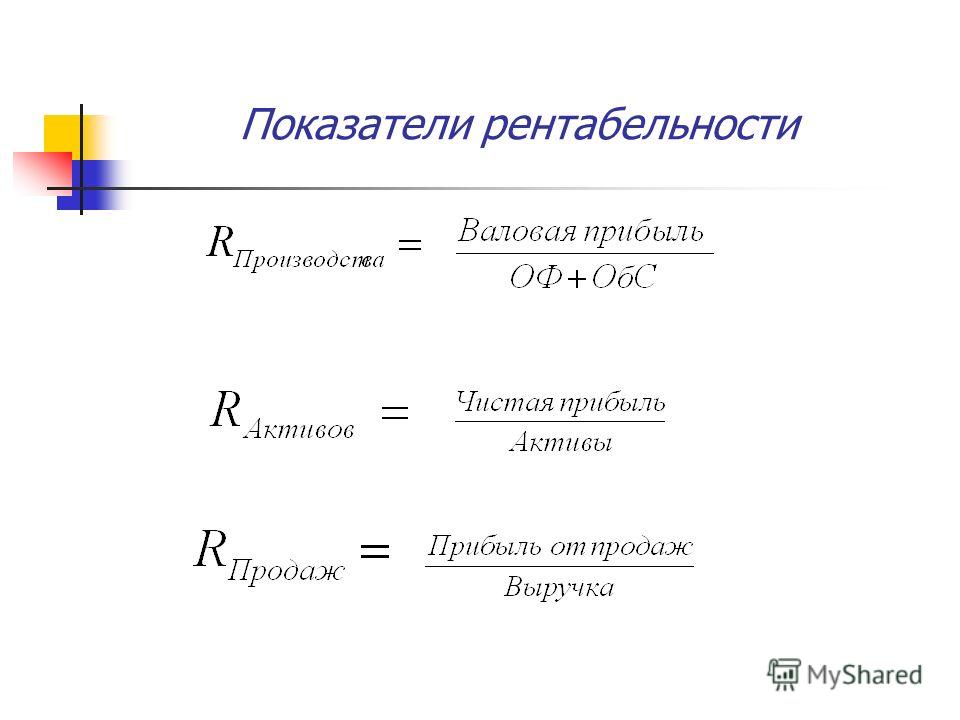

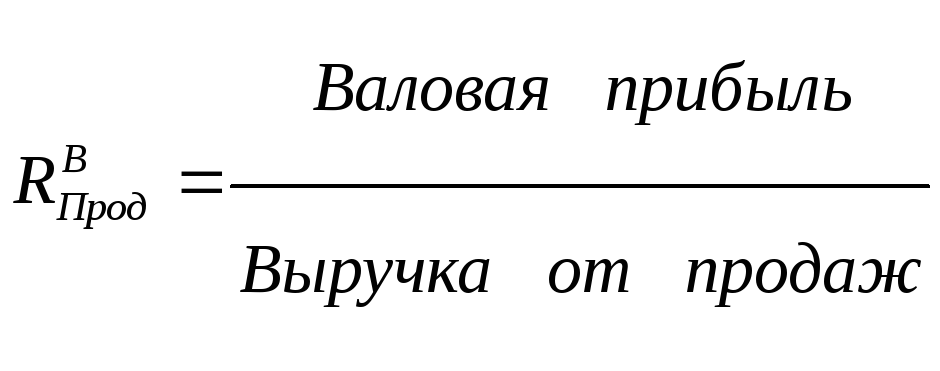

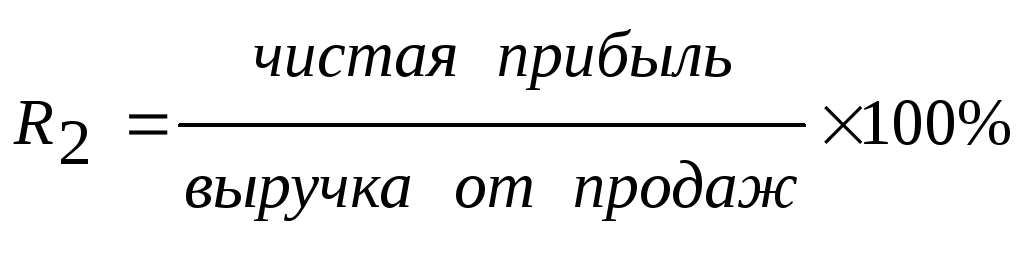

Формула расчета рентабельности

Одним из показателей экономической эффективности предприятия является его рентабельность. Здесь учитывается использование всех ресурсов предприятия — финансовых, трудовых, материальных.

Рентабельность производства равна отношению прибыли предприятия от реализованной продукции к сумме затрат на ее производство и реализацию и измеряется в процентах.

Отсюда видно, что рентабельность напрямую зависит от прибыльности предприятия и обратно пропорциональна себестоимости продукции.

Экономическая оценка деятельности предприятия складывается из различных критериев. Поэтому рентабельность производства — это не одна величина, а ряд показателей. Рассматривают рентабельность фондов, продукции, продаж, единицы товарной продукции.

Основным финансовым документом, отражающим все результаты деятельности предприятия на данный момент времени, является бухгалтерский баланс. Сравнение доходов и расходов предприятия между двумя соседними отрезками времени, в которые составлялся баланс, помогает определить прибыльность либо убыточность производства.

Изменения в Методические указания по расчету тарифов на услуги по передаче электрической энергии, устанавливаемых с применением метода долгосрочной индексации необходимой валовой выручки

В декабре 2019 и в марте 2020 года постановлениями Правительства Российской Федерации в постановление Правительства Российской Федерации от 29 декабря 2011 г. № 1178 «О ценообразовании в области регулируемых цен (тарифов) в электроэнергетике» внесены изменения. Для решения вопроса о приведении в соответствие своих нормативных правовых актов ФАС России разработал проекты изменений в Методические указания по расчету тарифов на услуги по передаче электрической энергии, устанавливаемых с применением метода долгосрочной индексации необходимой валовой выручки, утвержденные приказом ФСТ России от 17.02.2012 № 98-э.

Для решения вопроса о приведении в соответствие своих нормативных правовых актов ФАС России разработал проекты изменений в Методические указания по расчету тарифов на услуги по передаче электрической энергии, устанавливаемых с применением метода долгосрочной индексации необходимой валовой выручки, утвержденные приказом ФСТ России от 17.02.2012 № 98-э.

11 сентября 2020 года опубликованы приказы ФАС России от 31.08.2020 № 801/20 и от 01.09.2020 № 804/20 «О внесении изменений в Методические указания по расчету тарифов на услуги по передаче электрической энергии, устанавливаемых с применением метода долгосрочной индексации необходимой валовой выручки, утвержденные приказом ФСТ России от 17.02.2012 № 98-э».

С текстом приказов можно ознакомится по ссылкам:

http://publication.pravo.gov.ru/document/view/0001202009110055

http://publication.pravo.gov.ru/document/view/0001202009110037

Методические указания предназначены:

— для расчета тарифов на услуги по передаче электрической энергии по сетям, при осуществлении государственного регулирования тарифов на услуги по передаче электрической энергии в форме установления долгосрочных тарифов на основе долгосрочных параметров регулирования деятельности территориальных сетевых организаций, в том числе базового уровня подконтрольных расходов и индекса эффективности подконтрольных расходов;

— необходимой валовой выручки территориальных сетевых организаций, принимаемой при расчете единых (котловых) тарифов на услуги по передаче электрической энергии на территории субъекта Российской Федерации.

Изменения коснулись:

— срока долгосрочного периода регулирования,

— формул расчета необходимой валовой выручки на содержание электрических сетей (далее – НВВ на содержание),

— формул расчета корректировок необходимой валовой выручки на содержание электрических сетей,

— учета статьей затрат при определении базового уровня подконтрольных расходов,

— формул расчета необходимой валовой выручки в части оплаты технологического расхода (потерь) электрической энергии.

- Долгосрочные тарифы на услуги по передаче электрической энергии устанавливаются на срок не менее чем пять лет.

- При определении необходимой валовой выручки на содержание электрических сетей учитываются:

— расходы на выполнение предусмотренных пунктом 5 статьи 37 Федерального закона «Об электроэнергетике» обязанностей сетевой организации по обеспечению коммерческого учета электрической энергии (мощности), не относящиеся к капитальным вложениям, до начала очередного долгосрочного периода регулирования,

— экономия расходов на оплату потерь электрической энергии, полученная сетевой организацией при осуществлении деятельности по передаче электрической энергии в результате проведения мероприятий по сокращению объема используемых энергетических ресурсов, определяемая в соответствии с пунктами 34(2)-34(3) Основ ценообразования.

- Расходы i-го года долгосрочного периода регулирования, связанные с компенсацией незапланированных расходов (со знаком «плюс») или полученного избытка (со знаком «минус»), выявленных по итогам последнего истекшего года долгосрочного периода регулирования, за который известны фактические значения параметров расчета тарифов, а также корректировка необходимой валовой выручки на i-тый год долгосрочного периода регулирования, осуществляемая в связи с изменением (неисполнением) инвестиционной программы на (i-1)-й год принимаются при установлении НВВ на содержание с учетом ИПЦ.

Дополнен перечень затрат, учитываемых при определении величины компенсации незапланированных расходов или полученного избытка.

Внесены изменения в формулу расчета корректировки необходимой валовой выручки регулируемой организации с учетом изменения полезного отпуска электрической энергии и цен на электрическую энергию (учитываются результаты анализа объема фактических и нормативных потерь электрической энергии в сетях).

- При расчете базового уровня подконтрольных расходов, связанных с передачей электрической энергии, в базовом году долгосрочного периода регулирования в составе подконтрольных расходов учитываются расходы на выполнение предусмотренных пунктом 5 статьи 37 Федерального закона «Об электроэнергетике» обязанностей сетевой организации по обеспечению коммерческого учета электрической энергии (мощности), не относящиеся к капитальным вложениям.

- Необходимая валовая выручка в части оплаты технологического расхода (потерь) электрической энергии в i-м году долгосрочного периода регулирования формируется с учетом прогнозной цены (тарифа) покупки потерь электрической энергии в сетях (с учетом мощности) в году i, определяемой в соответствии с пунктом 81 Основ ценообразования.

чем отличаются и как посчитать? Доход и выручка

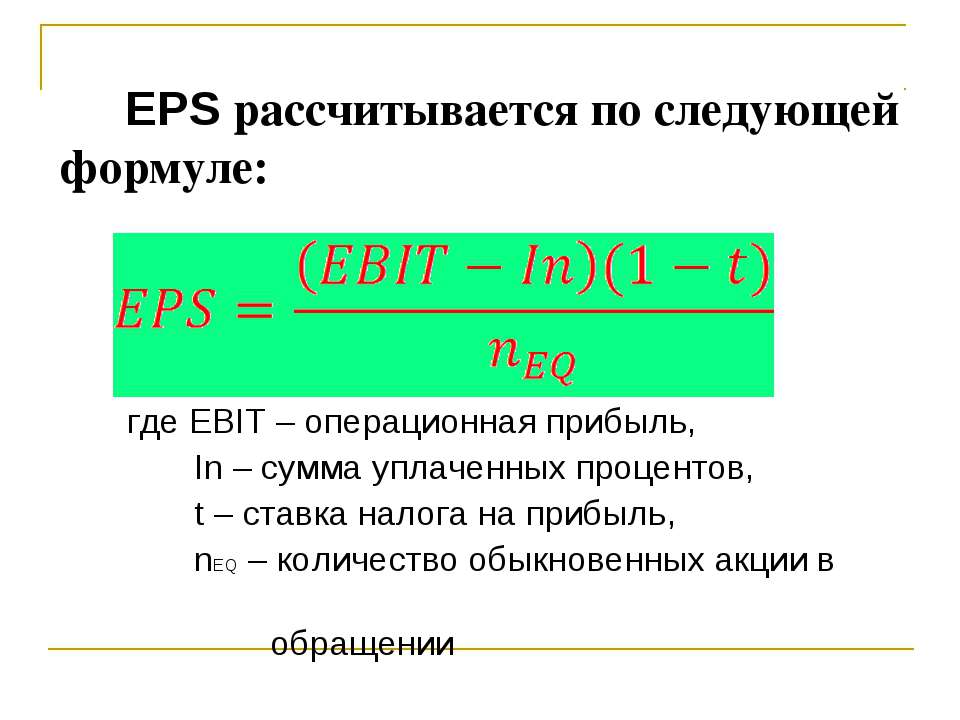

Для многих людей остается не до конца понятным, что такое прибыль предприятия и доход. А если углубиться в эту тему, то всплывает множество уточняющих терминов: валовая прибыль, EBITDA, чистая прибыль.

Оказывается, что экономисты, бухгалтеры и сотрудники органов статистики, публикуя свои показатели, имеют в виду строго определенные значения каждого термина. Такие определения даются в государственных законодательных документах, и их знание является обязательным для всех отчетных работников. Но поскольку сфера доходности и прибыльности интересует многих непрофессионалов, то нелишним будет понимать суть обсуждаемых понятий.

Что такое выручка?

Самое легко воспринимаемое понятие современной экономики – выручка. Действительно, выручка – это средства, получаемые организацией или частным предпринимателем в уплату за товар или услугу. Кажется, что все просто.

Однако выручка имеет свои особенности по моменту признания ее таковой. В обыденной жизни под выручкой понимают реальные деньги в момент получения их продавцом – выручка определяется по оплате. Для такого случая есть свое название: кассовый метод учета выручки. То есть предприятие может отдать свой товар покупателю с отсрочкой платежа, и, пока деньги не поступят на расчетный счет, выручки не будет. Обратная сторона кассового метода – необходимость считать выручкой все полученные авансы.

Обратная сторона кассового метода – необходимость считать выручкой все полученные авансы.

Другой, более распространенный способ учета выручки используется обычно в крупных компаниях. Это метод учета выручки по начислению. То есть выручка признается таковой уже при передаче товара покупателю или в момент подписания акта оказанных услуг, вне зависимости от реальной даты получения денег. В этом случае авансы под поставку выручкой не считаются.

Выручка может быть валовой и чистой. Валовая выручка – это вся сумма денег, поступившая за товар или услугу. Или полная стоимость договора мены, если речь идет о бартерных сделках. Этот показатель мало интересен, так как существуют обязательные налоги и акцизы, а также пошлины, которые прямо включаются в цену товара (услуги). Значит, они должны быть извлечены из покупательской оплаты и возвращены государству.

Так появляется другой показатель – чистая выручка. Он характеризует деятельность предприятия вне зависимости от состава и размера налогов и акцизов, входящих в цену реализации. Чистая выручка всегда указывается в одном из главных отчетных бухгалтерских документов – отчете о прибылях и убытках.

Чистая выручка всегда указывается в одном из главных отчетных бухгалтерских документов – отчете о прибылях и убытках.

Что такое доход?

Доход – это величина, на которую вырастает капитал предприятия. А как он вообще может вырасти? Один способ – внесение вкладов собственниками предприятия, а другой – его деятельность. Ведь любое предприятие создается с единственной целью – принести доход.

Классификация доходов и затрат – дело настолько важное, что государственные мужи посвятили этому множество документов. Самыми значительными из них являются Налоговый кодекс и ПБУ. В Положении о бухгалтерском учете «Доходы организаций» предоставлены полные объяснения способам образования и видам доходов предприятия.

Не углубляясь в тонкости этих монументальных трудов, можно отметить, что доход от основной деятельности – это чистая выручка от реализации. Доходы могут быть равны выручке, но это редкий случай. Обычно предприятие осуществляет многообразную деятельность, включающую разные виды доходов.

Помимо доходов от непосредственных уставных видов деятельности, предприятие может получать и другие доходы. Например, проценты от содержания собственных денег на депозите или взысканные с партнеров штрафные санкции. Эти доходы относят к прочим, но они тоже участвуют в образовании прибыли предприятия.

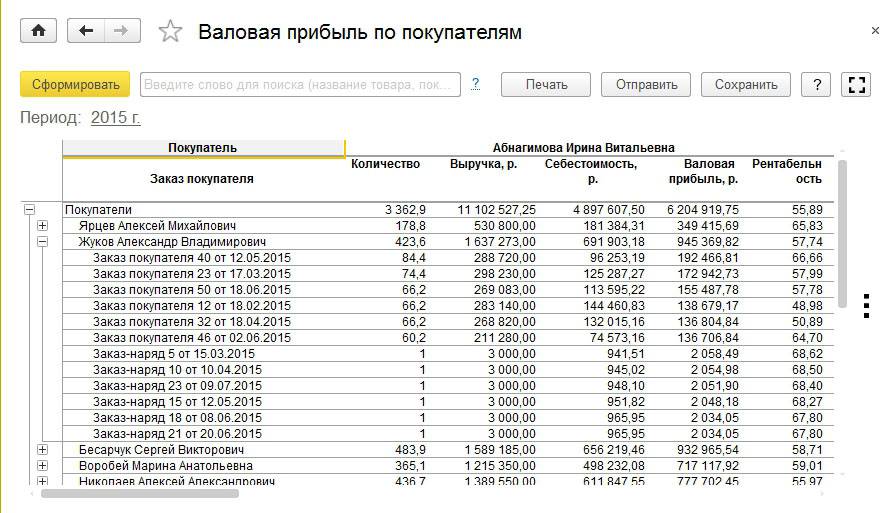

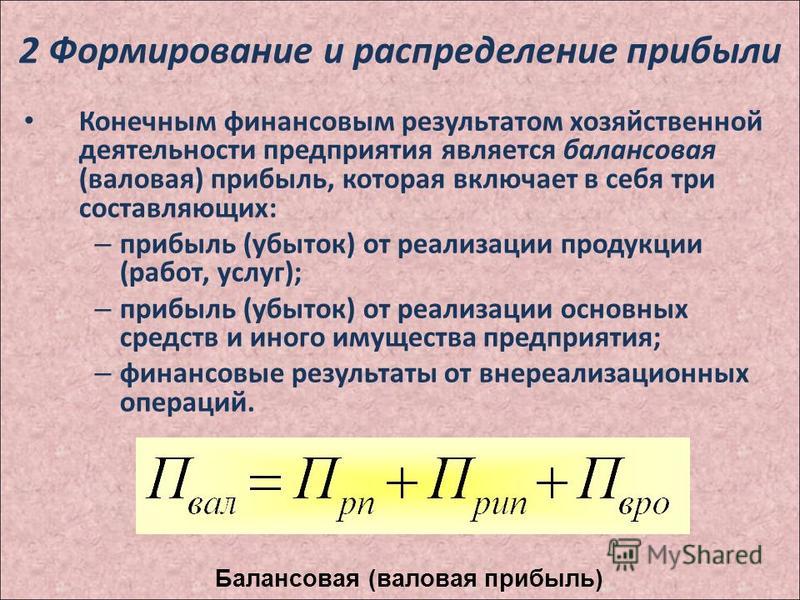

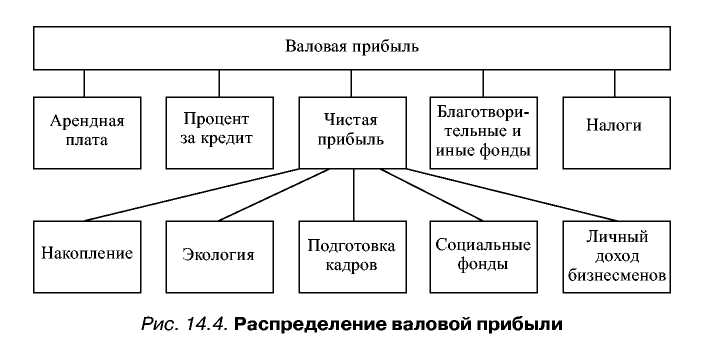

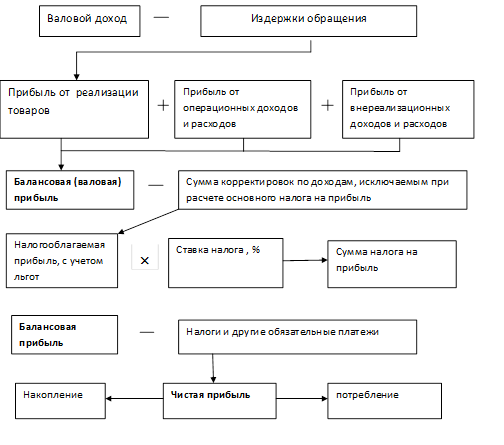

Что такое валовая прибыль?

Просуммировав полученные доходы от различных видов деятельности и уменьшив их на связанные с ними затраты, получают валовую прибыль. Например, основная деятельность по реализации товаров или услуг образует доход, а себестоимость этих товаров или услуг – расход. Разница между ними даст валовую прибыль по основному виду деятельности. Такой же подход применяется и к определению валовой прибыли от прочих видов деятельности.

Интересно, что в торговле валовая прибыль по основной деятельности – это разница продажной цены товаров и их себестоимости. А для промышленности этот показатель рассчитывается более сложно, в себестоимость включаются многие элементы затрат, учитываемые по особым правилам.

Показатель валовой прибыли – любимый показатель сравнения эффективности разных предприятий. Кроме того, можно определять валовую прибыль от различных видов деятельности внутри одного предприятия и показывать эффективность выпуска разных товаров. Валовая прибыль очень нравится банковским работникам при расчете кредитоспособности предприятия. Однако для собственников предприятия важнее другой показатель – чистая прибыль.

Что такое чистая прибыль?

Результат всех операций в деятельности предприятия за определенный период выражается показателем чистой прибыли. Он получается уменьшением валовой прибыли на сумму всех затрат, уплачиваемых из нее. Такие затраты классифицируются по правилам, указанным в законах. В общем случае, это налог на прибыль, штрафы, которые должно уплатить предприятие, кредитные проценты и другие операционные расходы.

Валовая прибыль за вычетом указанных расходов, создает ту базу, от которой идет начисление дивидендов собственникам (акционерам) предприятия.

Именно чистая прибыль показывает итоговый эффект работы предприятия, который отображается в главном отчетном документе бухгалтерии – бухгалтерском балансе.

Другие виды прибыли – EBIT и EBITDA

Важность государственного регулирования при образовании чистой прибыли сложно переоценить. По сути, государство устанавливает правила игры, регламентируя те затраты, на которые предприятие имеет право уменьшить свою прибыль до момента начисления налога на нее. Эти затраты, как и величина налога на прибыль, могут отличаться по государствам или даже по районам внутри каждой страны.

Если проводится анализ деятельности предприятий, работающих в разных странах или при разных системах налогообложения, то на основе чистой прибыли никаких выводов сделать будет нельзя. Поэтому для сравнения используют другие виды прибыли: валовую, или специальным образом очищенную. К очищенным видам прибыли относятся EBIT (прибыль до налогообложения и уплаты процентов) и EBITDA (прибыль без учета амортизационных отчислений, налогов и процентов).

Первое знакомство с основными экономическими категориями работы предприятия состоялось. Теперь вам известно, что такое прибыль и доход и чем от них отличается выручка.

Разница между себестоимостью реализуемого продукта или услуги, и выручки, полученной от продажи.

Валовая прибыль отличается от операционной прибыли тем, что в последнюю не входят затраты на налоговые отчисления, издержки и другие финансовые потери.

Понятие валовой прибыли

Валовая прибыль является одной из промежуточных разновидностей прибыли, которая отображается в финансовой отчетности. Таким образом, она высчитывается бухгалтерией, как разница между полной выручкой и себестоимостью товара или услуги.Стоимость реализуемых товаров напрямую связана с финансовыми вложениями, формирующими их себестоимость. Последняя представляет собой сумму материальных затрат, заработной платы рабочему коллективу, аренды помещения и прочих вложений в производство. Валовая прибыль демонстрирует доходность осуществляемой коммерческой деятельности, и позволяет понять, насколько выгодно расходуются средства на создание продукта или услуги.

Чтобы определить размер валовой прибыли, необходимо вычесть из выручки, полученной от продажи продукции, затраты, на ее производство и реализацию. В выручку включены все финансы, которые были получены за счет реализации товара по главному направлению деятельности компании. Налоговая добавочная стоимость при учете валовой прибыли не учитывается.

Себестоимость товара или услуги объединяет все затраты, которыми сопровождался процесс их создания и продажи. При оказании услуг, компания, предоставляющая их, считает затраты, связанные с обязанностями работников их оказывающих.

В бухгалтерском отчете валовая прибыль, как правило, указывается в конце отчетного периода. Это может быть месяц, квартал или год. Также этот показатель при необходимости можно рассчитать на любой промежуток времени.

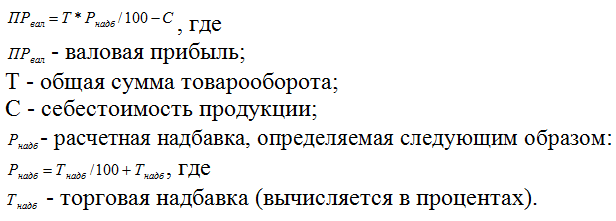

Формула расчета валовой прибыли

Итак, чтобы на практике рассчитать валовую прибыль, необходимо использовать следующую формулу: где:ПР — это валовая прибыль

В — выручка от продажи продукции или оказания услуг,

С — себестоимость товара или услуг. Эти значения могут быть представлены, как в денежном, так и в процентном эквиваленте, в зависимости от целей и методов управленческого учета.

Эти значения могут быть представлены, как в денежном, так и в процентном эквиваленте, в зависимости от целей и методов управленческого учета.

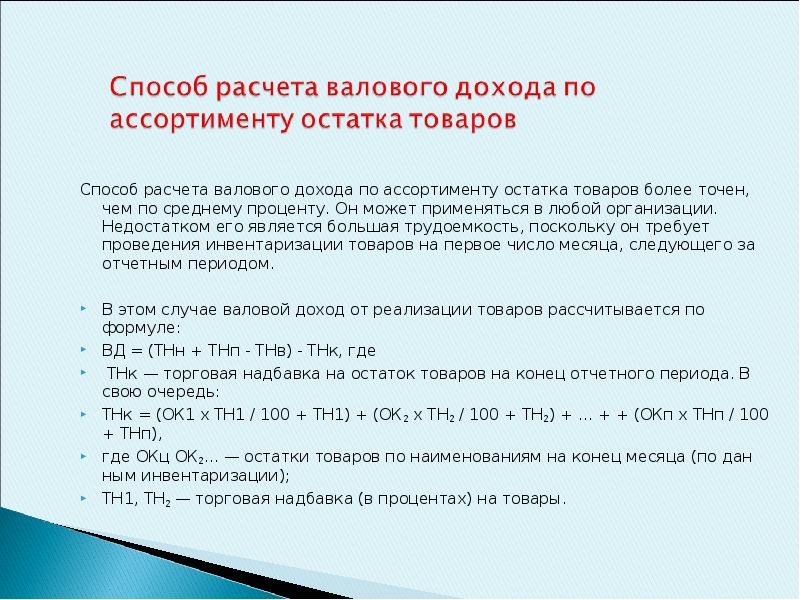

Чтобы определить валовую прибыль по товарному обороту, можно воспользоваться следующей формулой:

где:ПР = Т х Р /100 — С

ПР — валовая прибыль

Т — показатель оборота товаров

Р — надбавка на расчетную стоимость

С — себестоимость продукции и услуг.

Расчетная стоимость высчитывается по формуле:

В этой формуле Т (надб) является показателем торговой надбавки, которая высчитывается в процентах.Р = Т(надб)/100 + Т(надб)

Доходные и расходные статьи, используемые в приведенных формулах, могут входить в совершенно разные составляющие, зависящие от особенностей фирмы и ее финансового учета. Например, в выручку компании по производству продукции включены затраты на оказание услуг и изготовление товара. В торговой компании выручка может включать доход от реализуемой продукции, а также от предоставления оплачиваемых услуг, например, при доставке клиенту продукции. Компании, занимающиеся арендой недвижимости, доход получают от платы арендаторов.

Компании, занимающиеся арендой недвижимости, доход получают от платы арендаторов.

Некоторые виды учетной политики предполагают включение в валовую прибыль доходов, которые могут быть получены от продажи имущества, находящегося в распоряжении компании.

Себестоимость производства товара или оказания услуги также может отличаться в зависимости от особенностей фирмы. Так, для производственной компании этот показатель складывается из затрат на приобретение материалов, топлива, энергии, рабочего инструмента, оборудования; отчислений на заработную плату сотрудникам и связанные с этим налоговые платежи; затраты на управление производственным процессом и на амортизацию оборудования.

Торговая организация включает в себестоимость следующие затраты: цена купленного товара, расходы, связанные с транспортировкой продукции к месту торговли, зарплатные отчисления, расходы на упаковку, хранение и продажу продукции.

Мало кто из обычных людей сможет ответить на вопрос о том, чем отличается доход от прибыли. Оба понятия означают приход денежных средств и возможность их инвестирования в дальнейшем. А как соотносятся эти показатели с выручкой — тоже загадка для неподкованного в экономических вопросах читателя. Однако эту оплошность легко устранить, достаточно просто разобраться с терминологией.

Оба понятия означают приход денежных средств и возможность их инвестирования в дальнейшем. А как соотносятся эти показатели с выручкой — тоже загадка для неподкованного в экономических вопросах читателя. Однако эту оплошность легко устранить, достаточно просто разобраться с терминологией.

Что подразумевается под термином «выручка»

Первая представляет собой разницу между выручкой и бухгалтерскими (то есть явными, калькулируемыми) затратами.

Принимая во внимание экономические затраты, включающие неявные издержки, связанные с альтернативой в условиях ограниченных ресурсов, то речь уже пойдет об экономической прибыли: выручка минус экономические затраты.

Рассмотрим пример. Так как руководитель предприятия по пассажирским перевозкам в свое время выбрал путь предпринимателя, а не путь наемного работника со сбережениями в банке, то у него образовались альтернативные экономические издержки, например, такие:

- сбережения на банковском счете, которые были вложены в развитие бизнеса — 60 т.

р.

р. - недополученный процент от пребывания денег в банке — 6 т.р.

- потерянная заработная плата от работы по найму в год — 180 т.р.

Получается, что годовая прибыль в размере 240 т.р., посчитанная нами ранее, должна быть уменьшена на сумму экономических издержек:

240 т.р. — (180 т.р.+60т.р.+6т.р.) = -6 т.р.

Данный бизнес для предпринимателя не окупится за год. Если бухгалтер предприятия поздравит руководителя с годовой прибылью, то сам предприниматель оценит результативность бизнеса, как удовлетворительную.

Резюме

Подведем итог и ответим на вопрос о том, чем отличается доход от прибыли, в чем разница между ними и выручкой, выделив основные моменты тезисно:

- Выручка и доход — всегда положительные экономические показатели. Прибыль может быть положительной (предприятие прибыльное), отрицательной (предприятие убыточное) и равной нулю (предприятие находится в точке безубыточности).

- Доход включает в себя прибыль, а также затраты на оплату труда работников предприятия и социальную составляющую внутренней политики.

- Прибыль — это расчетный показатель. Она может учитывать неявные экономические издержки. Доход же всегда можно посчитать и ввести в бухгалтерский баланс.

- Еще чем отличается доход от прибыли, так это законодательной привязкой: коммерческие предприятия работают для достижения прибыли, некоммерческие предприятия прибыль вообще не должны получать, а муниципальные могут быть прибыльными, но субсидирование предполагает только достижение безубыточности. Доход могут получать все предприятия.

Таким образом, раскрытие маленьких терминологических нюансов доходной части деятельности предприятий позволит читателям стать более подкованными в экономических вопросах.

Что такое валовой доход и как его рассчитать

Автор: chadmorris

28 декабря 2020 г.

Прочтите за 9 минут Наличие малого бизнеса означает необходимость постоянно производить расчеты. Чтобы иметь процветающий бизнес, вам нужно знать как можно больше данных: ваши транзакции, ваши доходы, ваш доход, ваши коэффициенты . .. как набор показателей, который позволяет рассчитывать все, что вы хотите.

.. как набор показателей, который позволяет рассчитывать все, что вы хотите.

Это не только дает вам четкое представление о том, как обстоят дела у вашего бизнеса, но и помогает понять, что вы можете улучшить и каким путем следует идти.Короче говоря, это помогает вам добиться успеха.

Одним из наиболее важных показателей в управлении бизнесом является валовая прибыль. Часто называемый высшей линией, это отправная точка для всех других показателей, которые должен сделать бизнес.

К счастью, валовая выручка совсем не сложна.

Что такое валовой доход?Валовой доход — это просто общая сумма, которую бизнес получает от продажи товаров, услуг или того и другого. Иногда это также называют валовыми продажами.В отличие от прибыли, вычеты для ее расчета не производятся. Это просто сумма всех продаж бизнеса, большого или малого.

Как корпорации, так и малые предприятия используют валовую выручку для анализа своей деятельности. Как и любые другие показатели, за ним можно следить с течением времени — например, из года в год, — чтобы увидеть, увеличиваются или уменьшаются продажи.

Да. Валовой доход и Валовой доход — это два разных термина для одного и того же показателя.Его также можно назвать верхней строкой .

Валовой доход по сравнению с другими показателямиЧтобы по-настоящему понять этот показатель, важно понимать, чем он не является.

#DidYouKnow

Валовой доход оценивает только способность фирмы стимулировать продажи. Это не показатель того, насколько хорошо бизнес может приносить прибыль.

Он также отличается от многих других бизнес-показателей:

- Это не валовая прибыль.Валовая прибыль — это валовая выручка за вычетом доходов и скидок за вычетом стоимости проданных товаров.

- Операционная прибыль — это валовая прибыль за вычетом операционных расходов (включая амортизацию и износ).

Можно сказать, что компаниям необходимо знать свой валовой доход для расчета любых других показателей или коэффициентов.

Бизнес может также получать доход и прирост капитала от акций, облигаций и процентных депозитных счетов.Хотя это все виды доходов, они не считаются валовым доходом.

Только доход от продаж считается частью валового дохода.

Инвестиционный доход указывается отдельной записью в отчете о прибылях и убытках. Таким образом, легче увидеть, сколько денег приносит бизнес только от операций.

Формула валового доходаЧтобы вычислить его, вам нужно только просуммировать все доходы, которые были записаны от продаж.

Как рассчитать валовой доход? ПримерВаловой доход = Общий доход (не включая стоимость проданных товаров)

Предположим, автомастерская продает детали и рабочую силу на сумму 570 000 долларов и тратит 300 000 долларов на COGS (стоимость проданных товаров). Каков валовой доход в этой ситуации?

Каков валовой доход в этой ситуации?

Это просто 570 000 долларов. Никаких расчетов не требуется, кроме суммирования всех продаж. Однако другие числа будут использоваться для расчета различных бизнес-показателей.

Валовая выручка и бухгалтерский учетХотя мы уже указывали, насколько легко рассчитать этот показатель, здесь необходимо отметить один важный момент. Какие именно продажи должны быть включены, а какие нет, может зависеть от типа бухгалтерского учета, используемого в бизнесе.

Чтобы полностью понять, что это такое и как его рассчитать, вы должны понимать два основных метода учета: кассовый и метод начисления.

В бухгалтерском учете по кассовому методу бизнес регистрирует продажи, когда деньги поступают от покупателя.Это отличается от учета по методу начисления, который отмечает продажу, когда она совершена, что в некоторых случаях может быть сделано до фактического получения платежа.

Таким образом, эта метрика может отличаться, если в бизнесе используется кассовый учет вместо учета по методу начисления или наоборот.

Этот показатель не так важен или значим для каждого типа бизнеса или отрасли.

И хотя вам, возможно, потребуется знать свои для расчета других показателей, убедитесь, что вы сосредоточены на правильных числах.

- Поскольку этот показатель не учитывает влияние возврата продукта на количество продаж, производимых бизнесом, он имеет большее значение в сфере услуг. Такие компании, естественно, имеют меньшую доходность.

- Компании, которые продают в основном товары, получат более высокий объем прибыли. А это приведет к снижению валовой прибыли. Таким образом, валовая прибыль является более точным показателем эффективности бизнеса, продающего товары, чем валовая выручка.

- Бизнес-аналитики иногда рассчитывают стоимость бизнеса как кратную валовой выручке, которую он недавно зарегистрировал.Это особенно верно для новых предприятий или стартапов. В таких ситуациях других надежных номеров может не быть.

При оценке бизнеса можно слишком сильно полагаться на этот показатель. Например, бизнес может иметь высокий валовой доход, но не быть прибыльным.

- Руководство компании может попытаться увеличить валовые продажи, игнорируя другие жизненно важные факторы, чтобы повысить оценку фирмы.

- Бизнес также может выпускать новые продукты для увеличения продаж (и, следовательно, валовой выручки). Но если рентабельность невелика, бизнес может не заработать на проекте достаточно денег. Или, если новые продукты не будут полностью протестированы, это может нанести ущерб репутации компании.

Теперь, когда вы хорошо разбираетесь в этом показателе, давайте посмотрим на чистый доход. Чистая прибыль — это просто валовая выручка за вычетом скидок и возвратов.Превращая это в уравнение, мы получаем:

Чистый доход = Валовой доход — Возврат — Скидки

Розничный торговец одеждой, который предлагает частые скидки и регулярно возвращает доход, будет иметь большую разницу между чистым и валовым доходом.

Сервисная компания, например, клининговая компания или магазин по ремонту смартфонов, которая не предоставляет много скидок и не получает много возвратов, будет иметь аналогичные цифры для валовой и чистой прибыли.

Пример чистой выручкиВернемся к примеру с автомастерской.У него было 570 000 долларов на продажу запчастей и рабочей силы, 8 000 долларов на возврат деталей и 300 000 долларов на COGS. Его валовой доход составил 570 000 долларов.

Но для чистой прибыли нам нужно вычесть прибыль в размере 8000 долларов. Это дает нам 562 000 долларов. Чистая выручка не учитывает стоимость проданных товаров. Поэтому мы игнорируем эту цифру.

В формате уравнения это выглядит следующим образом:

Чистая прибыль = 570 000 долларов США — 8 000 долларов США = 562 000 долларов США

Начать повышение эффективности вашего бизнесаКак рассчитать общую сумму имеющихся активов

Валовая выручка очень важна. Наряду с другими показателями он даст вам четкое представление о том, где находится ваш бизнес и каким он должен быть для достижения своих целей.

Наряду с другими показателями он даст вам четкое представление о том, где находится ваш бизнес и каким он должен быть для достижения своих целей.

Не забудьте добавить эту метрику в свой существующий репертуар, чтобы стать успешным владельцем бизнеса.

Компании, которые ищут способы увеличить свои продажи, могут найти помощь в Camino Financial. Мы предлагаем кредиты, которые можно использовать для открытия новой локации, запуска рекламной кампании или расширения вашего бизнеса.

Наше обещание — «Ни один бизнес не останется без внимания.«Это означает, что у нас есть ресурсы и услуги, необходимые для достижения успеха; подписывайтесь на нашу рассылку и присоединяйтесь к нашей семье!

ADD_THIS_TEXT

Как найти валовую прибыль

4 мин. Читать

Валовая прибыль — это прибыль, оставшаяся после оплаты всех прямых расходов, связанных с производством продукта. Валовая прибыль = Выручка — Стоимость проданных товаров .

Вот что мы расскажем:

Какова формула валовой прибыли?

Как рассчитать маржу валовой прибыли?

Почему важна валовая прибыль?

В чем разница между чистой и валовой прибылью?

ПРИМЕЧАНИЕ: Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Какова формула валовой прибыли?

Формула валовой прибыли выглядит следующим образом:

Валовая прибыль = Выручка — Себестоимость проданных товаров

Выручка

Это сумма денег, полученная от продажи продукта в течение определенного периода времени. Сумма до вычетов.

Себестоимость проданной продукции

Себестоимость проданных товаров (или COGS) — это прямые затраты, связанные с производством продукта. В их числе:

В их числе:

- Амортизация

- Заводские накладные

- Труда

- Материалы

- Хранилище

COGS не включает административные или маркетинговые расходы.

Рассмотрим пример компании, рассчитывающей свою валовую прибыль.

Garry’s Glasses — производитель высококачественных солнцезащитных очков. Штаб-квартира компании находится в Сан-Диего. Солнцезащитные очки Garry продаются по всей Калифорнии в самые разные магазины. Компания работает уже год, и теперь, когда он занимается финансовыми отчетами на конец года, Гарри хочет подсчитать свою валовую прибыль.

Гарри сначала определяет доход компании (это сумма денег, которую заработала его компания без каких-либо вычетов, например, сколько стоит производство солнцезащитных очков), и составляет 850 000 долларов.

Затем Гарри подсчитывает свои COGS, или стоимость проданных товаров. Это включает в себя весь материал, который ему нужно было купить, чтобы сделать солнцезащитные очки, а также труд, чтобы сделать их. Есть и другие соображения относительно стоимости (как указано выше в определении COGS). COGS для Garry’s Glasses на год составляет 650 000 долларов.

Есть и другие соображения относительно стоимости (как указано выше в определении COGS). COGS для Garry’s Glasses на год составляет 650 000 долларов.

Гарри знает формулу валовой прибыли:

Валовая прибыль = Выручка — Себестоимость проданных товаров

Или, в его случае:

Валовая прибыль = 850 000 — 650 000 долларов

= 200 000 долларов

Garry’s Glasses получила валовую прибыль в размере 200 тыс.

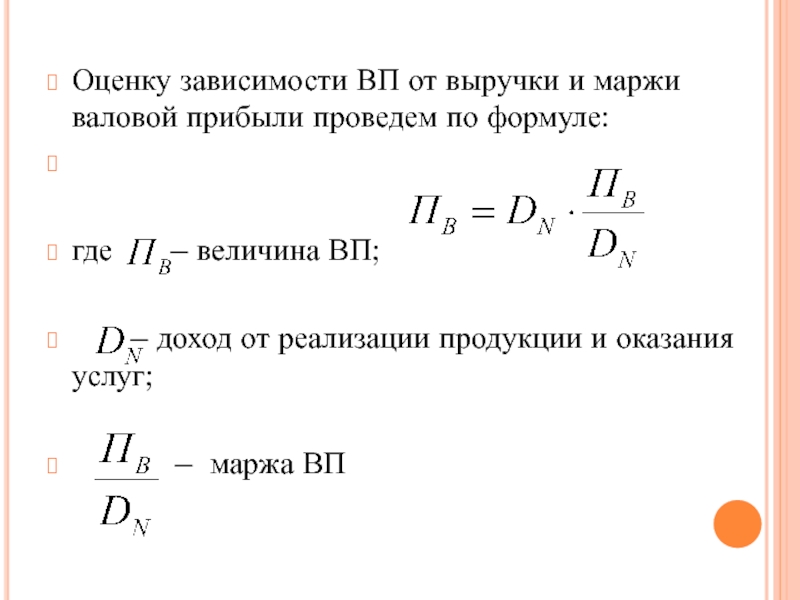

Как рассчитать маржу валовой прибыли?

Маржа валовой прибыли (также известная как «валовая прибыль») — это просто валовая прибыль, выраженная в процентах.

Маржа валовой прибыли = (выручка — стоимость проданных товаров) / выручка x 100

В случае Garry’s Glasses расчет будет следующим:

Маржа валовой прибыли = (850 000 — 650 000 долларов) / 850 000 долларов x 100

= маржа 24%

Валовая прибыль Garry’s Glasses составляет 24%.Напомним, что это процент доходов, который остается после вычета стоимости проданных товаров.

Почему важна валовая прибыль?

Валовая прибыль важна для бухгалтерского учета компании, поскольку она связана конкретно со стоимостью проданных товаров. Другими словами, полученные данные могут отражать, насколько эффективно руководство компании, когда дело доходит до закупки материалов, распределения рабочей силы или решений, касающихся завода или места, где производится продукт.

В чем разница между чистой и валовой прибылью?

Валовая прибыль — это прибыль, оставшаяся после оплаты всех прямых расходов, связанных с производством продукта.

Чистая прибыль — это то, что остается после вычета всех других расходов, таких как общие, административные и неоперационные расходы. Эти другие расходы известны как «постоянные затраты». Постоянные затраты — это затраты, которые не меняются или меняются очень мало с течением времени. Постоянные затраты включают:

- Реклама

- Амортизация

- Амортизация

- Сборы

- Аренда оборудования

- Страхование

- Процентные расходы по кредитам

- Налог на недвижимость

- Аренда

- Заработная плата персонала

- Подписок

- Утилиты

Определение валового дохода — AccountingTools

Что такое валовой доход?

Валовая выручка — это общая сумма продаж, признанная за отчетный период, до вычетов. Эта цифра указывает на способность бизнеса продавать товары и услуги, но не на его способность приносить прибыль. Вычеты из валовой выручки включают скидки и возвраты продаж. Когда эти вычеты зачитываются против валовой выручки, совокупная сумма называется чистой выручкой или чистыми продажами.

Эта цифра указывает на способность бизнеса продавать товары и услуги, но не на его способность приносить прибыль. Вычеты из валовой выручки включают скидки и возвраты продаж. Когда эти вычеты зачитываются против валовой выручки, совокупная сумма называется чистой выручкой или чистыми продажами.

Инвестиционное сообщество иногда рассчитывает стоимость бизнеса как кратную его валовой выручке, особенно в новых отраслях или для начинающих компаний, где есть несколько других показателей, которые можно использовать в качестве основы для оценки.В этих обстоятельствах руководство компании может чрезмерно сосредоточиться на быстром увеличении валовой выручки, чтобы повысить оценку компании для целей финансирования или получить более высокую цену в случае продажи бизнеса. Чрезмерное внимание к валовой выручке может иметь ряд негативных последствий, таких как:

Выпуск новых продуктов, которые еще не были полностью протестированы, что приводит к чрезмерно высоким доходам от продаж и нанесению ущерба долгосрочной репутации компании.

Продажа даже при незначительной прибыли или ее отсутствии просто для увеличения показателя выручки.

Проведение фиктивных операций по выставлению счетов и удержанию для признания выручки по товарам, которые еще не были отправлены с территории продавца.

Следовательно, инвестору лучше сосредоточиться на других показателях, а не на сумме валового дохода, таких как чистые продажи, валовая прибыль, маржа вклада или чистая прибыль.

Использование валовой выручки в качестве метрики несколько более обосновано в обслуживающей организации, поскольку нет деклараций продаж, которые в противном случае могли бы создать существенную разницу между валовыми продажами и чистыми продажами.

Термины, аналогичные валовому доходу

Валовой доход также известен как валовой доход.

Сопутствующие курсы

Справочник по бухгалтерскому учету

Как проводить аудит доходов

Признание доходов

Калькулятор валовой прибыли | Боткипер

Формула валовой прибыли: выручка за вычетом стоимости проданных товаров, или COGS.

«COGS» представляет собой только прямые затраты на каждый проданный вами продукт или услугу. Другими словами, это затраты, которые у вас не было бы, если бы вы не продавали. Ваши расходы будут зависеть от вашего продукта и вашего бизнеса. Обычно он включает в себя производственные материалы, комиссионные с продаж, доставку и любые другие расходы, необходимые для каждого продукта.

Важно понимать разницу между валовой прибылью и валовой прибылью. Ваша валовая прибыль будет указана за определенный период времени, например, за 2019 год.

Хотя для вашей валовой прибыли используются все те же переменные (продажная цена для каждой позиции и затраты, которые были затрачены на эту позицию), она указывается для каждой позиции. Например, ваша валовая прибыль может составлять 500 долларов за проданный товар.

Валовая прибыль против чистой прибыли

Одна из самых распространенных ошибок владельцев бизнеса, когда они смотрят на свою валовую прибыль, — это смешивать ее с чистой прибылью. Как мы упоминали выше, ваша валовая прибыль учитывает только прямые расходы, которые идут на каждый продукт.С другой стороны, ваша чистая прибыль также вычитает фиксированные операционные расходы, которые у вас были бы независимо от того, сколько товаров вы продаете.

Как мы упоминали выше, ваша валовая прибыль учитывает только прямые расходы, которые идут на каждый продукт.С другой стороны, ваша чистая прибыль также вычитает фиксированные операционные расходы, которые у вас были бы независимо от того, сколько товаров вы продаете.

Другими словами, многие предприятия начинают с того, что вычитают выручку и производственные затраты, чтобы получить свою валовую прибыль. Затем они вычитают из этого числа свои операционные расходы, проценты и налоги, чтобы получить чистую прибыль.

Если вы посмотрите, насколько успешен ваш бизнес, ваша чистая прибыль будет более точным и исчерпывающим числом.Однако важно знать как валовую прибыль, так и чистую прибыль. Вы можете многое узнать о своем бизнесе по этим отдельным числам и сравнивая их.

Расчет валовой прибыли типовой компании

Когда дело доходит до математики, иногда лучший способ научиться — делать это самому. Давайте посмотрим на пример расчета валовой прибыли.

Компания ABC производит и продает обеденные стулья по цене 800 долларов за штуку. В их расходы входят:

- Деревянный стул по 40 долларов за стул

- 8 дюймов ткани за стул

- 2 доллара за стул за морилку, шурупы и другие мелкие материалы

- 200 долларов за стул при почасовой оплате

- 16 долларов за отгрузку каждого кресла

- 15000 долларов в месяц на заработную плату

- 5000 $ в месяц в аренде

- 500 $ в месяц в ЖКХ

- 1000 долларов США в месяц под проценты

- 1000 долларов в месяц по налогам

Допустим, в конкретный месяц компания продала 200 стульев.Чтобы рассчитать их общий доход, мы вычислили 800 долларов на 200 стульев = 160 000 долларов. Теперь складываем их переменные расходы. За каждый стул они должны платить за дерево (40 долларов), ткань (8 долларов), мелкие материалы (2 доллара), рабочую силу (200 долларов) и доставку (16 долларов). Итого 266 долларов за стул. Если мы умножим это на 200 проданных стульев, их общая стоимость составит 53 200 долларов.

Если мы умножим это на 200 проданных стульев, их общая стоимость составит 53 200 долларов.

Наконец, мы вычитаем их общий доход (160 000 долларов США) за вычетом их общих расходов на производство (53 200 долларов США), чтобы получить валовую прибыль в размере 106 800 долларов США. Другие перечисленные нами расходы, такие как фонд заработной платы, аренда, коммунальные услуги, проценты и налоги, будут учитываться в чистой прибыли, а не в валовой прибыли.

Цель расчета валовой прибыли

Ваша валовая прибыль — это быстрый и полезный способ оценить, насколько хорошо ваш бизнес работал в течение определенного периода времени. Однако он открывает гораздо больше, если отслеживать, насколько он меняется с течением времени.

Например, предположим, что вы не принесли столько денег, сколько рассчитывали. Вы смотрите на свою валовую прибыль и видите, что она неуклонно растет. Это говорит вам о том, что ваша проблема заключается в увеличении постоянных расходов.

Вы также можете сравнить свою валовую прибыль с доходом, чтобы убедиться, что ваши прямые расходы соответствуют вашим ожиданиям. Например, предположим, что ваш доход увеличился на 10% по сравнению с прошлым годом, но ваша валовая прибыль увеличилась только на 7%. Это говорит вам пересмотреть свои прямые затраты, чтобы понять, почему они растут.

Ограничения расчета валовой прибыли

Каким бы полезным он ни был для отслеживания и анализа вашей валовой прибыли, это далеко не единственное число, которое вам нужно, чтобы сказать вам, соответствует ли ваш бизнес вашим целям.Основное ограничение заключается в том, что валовая прибыль не учитывает изменения постоянных расходов.

Скорее всего, ваши административные расходы будут расти по мере роста вашего бизнеса. Может быть, вам нужен был только один административный сотрудник, когда вы продавали 20 стульев в месяц. Однако теперь, когда вы продаете 200 штук в месяц, один человек не может справиться со всеми задачами приема, бухгалтерского учета, маркетинга и других задач.

Эти расходы могут увеличиваться по мере роста вашего бизнеса, но они не меняются по отдельным статьям.По этой причине они не будут влиять на вашу валовую прибыль. Другая проблема с расчетами валовой прибыли заключается в том, что они могут не учитывать периодические расходы, в зависимости от того, как вы их рассчитываете.

Например, предположим, что вы покупаете материалы оптом, а в январе вы покупаете расходные материалы на три месяца. На первый взгляд, ваша валовая прибыль за январь будет намного ниже, чем за февраль, потому что вы уже оплатили февральские расходы в январе.

Вы можете избежать этого, используя программное обеспечение, которое отслеживает ваши расходы по каждой позиции.Например, вы указали, что заплатили 4800 долларов за ткань на 16 стульев. Программа может рассчитать, что получается 8 долларов за стул.

Когда ваше программное обеспечение рассчитывает вашу валовую прибыль, она может рассчитывать из 8 долларов за стул. Это более точно, чем предполагать, что ткань стоимостью 4800 долларов была потрачена только на 200 стульев, которые вы продали в январе.

Как часто следует рассчитывать валовую прибыль?

Как и в большинстве финансовых отчетов, ваша валовая прибыль наиболее полезна, если вы посмотрите, как она меняется с течением времени.Следя за этими тенденциями, вы сможете определить, когда ваши расходы на производство становятся слишком высокими для достижения ваших целей. По крайней мере, вы должны рассчитывать свою валовую прибыль на годовой основе. Однако, чтобы внимательно следить за своими финансами, вам также следует отслеживать их ежемесячно.

Вы также можете использовать свою валовую прибыль, чтобы посмотреть, как определенные изменения влияют на ваш бизнес. Например, вы можете привлечь нового крупного клиента, который увеличивает ваш общий доход на 20% в месяц. Однако вы видите, что ваша валовая прибыль увеличилась только на 10% в месяц.

В этом случае он сообщает вам, что ваш новый клиент стоит вам больше, чем вы ожидали. Возможно, вам придется пересмотреть свои цены или найти способы сократить свои расходы.

Как бухгалтерское программное обеспечение помогает рассчитать валовую прибыль

Валовая прибыль может показаться несложным расчетом, потому что формула очень проста. Сложная часть — отслеживать свои расходы, чтобы убедиться, что все включено. Вот почему бухгалтерское программное обеспечение намного эффективнее, чем попытки самостоятельно рассчитать валовую прибыль.

С помощью подходящего программного обеспечения вы можете отслеживать каждый расход и классифицировать его как COGS или как операционные расходы, проценты или налоги. Если вы хотите узнать свою валовую прибыль за определенный период времени, все, что вам нужно, — это несколько щелчков мышью, и у вас есть свой номер.

Программное обеспечение также позволяет настраивать расчеты и отчеты для вашего бизнеса. Разработчики программного обеспечения знают, что отчеты каждой компании различаются в зависимости от того, что они продают, как работают, и других факторов.Эта настройка позволяет вам выполнять все необходимые расчеты в соответствии с вашей бизнес-моделью.

Следите за своим бизнесом с помощью расчета валовой прибыли

Если вы не ходили в бизнес-школу или, возможно, учились, финансовые отчеты могут быть сложными и пугающими. Если вы не знаете, что означает каждый расчет, вы не сможете использовать его для укрепления своего бизнеса. Это так же верно для валовой прибыли, как и для десятков других расчетов в ваших отчетах.Чтобы начать более эффективно отслеживать валовую прибыль и другие финансовые показатели, начните с бухгалтерского программного обеспечения Botkeeper.

Валовой доход — определение, как рассчитать, примеры

Что такое валовой доход?

Валовой доход — это общий доход, полученный физическим лицом от зарплаты до вычета налогов и других отчислений. Он включает в себя все доходы, полученные физическим лицом из всех источников, включая заработную плату, арендный доход, процентный доход и дивиденды. Дивиденды Дивиденды — это доля прибыли и нераспределенной прибыли, которую компания выплачивает своим акционерам. Когда компания генерирует прибыль и накапливает нераспределенную прибыль, эта прибыль может быть либо повторно инвестирована в бизнес, либо выплачена акционерам в качестве дивидендов. Например, если доход, полученный физическим лицом от оказания консультационных услуг, составляет 300 000 долларов США, эта цифра представляет собой валовой доход, полученный этим лицом.

Когда компания генерирует прибыль и накапливает нераспределенную прибыль, эта прибыль может быть либо повторно инвестирована в бизнес, либо выплачена акционерам в качестве дивидендов. Например, если доход, полученный физическим лицом от оказания консультационных услуг, составляет 300 000 долларов США, эта цифра представляет собой валовой доход, полученный этим лицом.

Для предприятий валовая прибыль может также обозначаться как валовая прибыль при подготовке финансовой отчетности для компаний, и она равна выручке от продажи товаров или услуг за вычетом стоимости проданных товаров Стоимость проданных товаров ( COGS) Стоимость проданных товаров (COGS) измеряет «прямые затраты», понесенные при производстве любых товаров или услуг.Сюда входит стоимость материалов, прямая.

Источники дохода могут включать доход от продажи товаров и услуг, интеллектуальной собственности, доход от сдачи в аренду собственности, прирост капитала от инвестиций и т. Д. Валовая прибыль является строкой в отчете о прибылях и убытках Отчет о прибылях и убытках (P&L) Прибыль а отчет об убытках (P&L), или отчет о прибылях и убытках, или отчет о прибылях и убытках — это финансовый отчет, который содержит краткое изложение:

Как рассчитать валовой доход

Валовой доход физического лица часто является цифрой, требуемой кредиторами при принятии решения о предоставлении кредита физическому лицу. То же самое относится к арендодателям при определении того, сможет ли потенциальный арендатор своевременно вносить арендную плату. Это также отправная точка при исчислении налогов, причитающихся государству.

То же самое относится к арендодателям при определении того, сможет ли потенциальный арендатор своевременно вносить арендную плату. Это также отправная точка при исчислении налогов, причитающихся государству.

Валовой доход физического лица

Валовой доход физического лица — это сумма денег, заработанная до вычета любых вычетов или налогов. Лицо, работающее на постоянной основе, имеет годовую зарплату или заработную плату до налогообложения в качестве валового дохода. Однако у штатного сотрудника могут быть и другие источники дохода, которые необходимо учитывать при расчете его дохода.

Например, любые дивиденды по акциям, принадлежащим физическому лицу, должны учитываться в валовом доходе. Прочие доходы, которые следует учитывать, включают доход от сдачи в аренду собственности и процентный доход. Процентный доход. Процентный доход — это сумма, выплачиваемая предприятию за предоставление своих денег в кредит или за предоставление другому предприятию возможности использовать свои средства. В более широком масштабе процентный доход — это сумма денег инвестора, которую он вкладывает в инвестицию или проект. от вложений и сбережений.

В более широком масштабе процентный доход — это сумма денег инвестора, которую он вкладывает в инвестицию или проект. от вложений и сбережений.

Пример

Предположим, что Джон получает годовой доход в размере 100 000 долларов от своей консультационной работы по управлению финансами.Джон также получает 70 000 долларов дохода от сдачи в аренду своей недвижимости, 10 000 долларов дивидендов от акций, которыми он владеет в компании XYZ, и 5000 долларов дохода от процентов со своего сберегательного счета. Доход Джона можно рассчитать следующим образом:

Валовой доход = 100000 + 70000 + 10000 + 5000 = 185000 долларов

Валовой доход для бизнеса

Валовая прибыль — это статья в отчете о прибылях и убытках компании, и она — валовая прибыль компании за год до вычета любых косвенных расходов, процентов и налогов.Он представляет собой доход, который компания получила от продажи своих товаров или услуг после вычета прямых затрат, понесенных при производстве продаваемых товаров.

Прямые затраты могут включать такие затраты, как затраты на рабочую силу, оборудование, используемое в производственном процессе, затраты на поставку, стоимость сырья и транспортные расходы. Налоги не удерживаются, так как они напрямую не связаны с производством и продажей продукта.

Формула для расчета валового дохода или валовой прибыли бизнеса выглядит следующим образом:

Валовой доход = Валовой доход — стоимость проданных товаров

Пример

Предположим, что валовой доход ABC, компания по производству красок составила 1300000 долларов США, а расходы были следующими:

- Стоимость сырья: 150 000 долларов

- Расходы на поставку: 60 000 долларов США

- Стоимость оборудования: 340 000 долларов США

- Затраты на рабочую силу: 150 000 долларов США

- Упаковка и доставка: 100 000 долларов США

Валовая прибыль рассчитывается следующим образом:

Валовой доход = (1,300,000) — (150,000 + 60,000 + 340,000 + 150,000 + 100,000)

= (1,300,000) — (800,000) = $ 500,000

Валовой доход vs.

Чистая прибыль

Чистая прибыльВаловая прибыль — это сумма всех доходов, полученных от оказания услуг клиентам, до вычетов, налогов и других расходов.

С другой стороны, чистая прибыль — это прибыль, относящаяся к бизнесу или физическому лицу после вычета всех расходов. Для компании чистая прибыль рассчитывается путем вычитания всех деловых расходов, таких как причитающиеся налоги, расходы на рекламу и процентные расходы, плюс любые соответствующие вычеты, такие как оплата профессиональных и юридических услуг.

Если чистая прибыль положительна, это прибыль, а если отрицательная, то это означает, что предприятие понесло убытки.

Если разница между валовой прибылью и чистой прибылью значительно велика, это означает, что бизнес несет много расходов. В такой ситуации бизнесу следует пересмотреть свои расходы, чтобы исключить ненужные расходы и сократить необходимые.

Для физического лица чистый доход — это доход, полученный после вычета налогов штата и федеральных налогов, налогов на социальное обеспечение, медицинского страхования и т. Д.

Д.

Дополнительные ресурсы

CFI — официальный провайдер глобальной сертификации финансового моделирования и оценки (FMVA) ®FMVA®. Присоединяйтесь к 350 600+ студентам, которые работают в таких компаниях, как Amazon, JP Morgan и программа сертификации Ferrari, разработанная, чтобы помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить продвижение по карьерной лестнице, вам будут полезны следующие дополнительные ресурсы CFI:

- Прирост капитала Прирост капитала Прирост капитала — это увеличение стоимости актива или инвестиций в результате повышения стоимости актива или инвестиции.Другими словами, прибыль возникает, когда текущая цена или цена продажи актива или инвестиции превышает цену покупки.

- Подоходный налог к уплате Подоходный налог к уплате Подоходный налог — это термин, обозначающий налоговые обязательства коммерческой организации перед государством, в котором она работает. Сумма обязательства будет зависеть от его прибыльности в течение определенного периода и применимых налоговых ставок.

Налоги к уплате не считаются долгосрочным обязательством, а скорее текущим обязательством,

Налоги к уплате не считаются долгосрочным обязательством, а скорее текущим обязательством, - RemunerationRemuneration Вознаграждение — это любой вид компенсации или выплаты, которые физическое лицо или служащий получает в качестве оплаты за свои услуги или работу, которую они выполняют для организации или компании.Он включает в себя любую базовую зарплату, которую получает сотрудник, а также другие виды оплаты, которые начисляются в ходе его работы, а именно

- Налоговый вычет Налоговый вычет Расходы, вычитаемые из налогооблагаемой базы, представляют собой любые расходы, которые считаются «обычными, необходимыми и разумными» и которые помогают бизнес для получения дохода. Обычно он вычитается из дохода компании до налогообложения.

Коэффициент валовой прибыли | Формула | Процент

Маржа валовой прибыли — это коэффициент рентабельности, который рассчитывает процент продаж, превышающих себестоимость проданных товаров.Другими словами, он измеряет, насколько эффективно компания использует свои материалы и рабочую силу для прибыльного производства и продажи продукции. Вы можете думать об этом как о сумме денег от продажи продукта, оставшейся после оплаты всех прямых затрат, связанных с производством продукта. Эти прямые затраты обычно называются себестоимостью проданных товаров или COGS и обычно состоят из сырья и прямых затрат на оплату труда.

Вы можете думать об этом как о сумме денег от продажи продукта, оставшейся после оплаты всех прямых затрат, связанных с производством продукта. Эти прямые затраты обычно называются себестоимостью проданных товаров или COGS и обычно состоят из сырья и прямых затрат на оплату труда.

Коэффициент валовой прибыли важен, поскольку он показывает руководству и инвесторам, насколько прибыльна основная деятельность без учета косвенных затрат.Другими словами, это показывает, насколько эффективно компания может производить и продавать свою продукцию. Это дает инвесторам ключевое представление о том, насколько на самом деле здорова компания. Например, компания с кажущейся здоровой чистой прибылью на самом деле может умереть. Процент валовой прибыли может быть отрицательным, а чистая прибыль может быть получена от других разовых операций. Компания может терять деньги на каждом производимом продукте, но оставаться на плаву из-за единовременной страховой выплаты.

Именно поэтому он почти всегда указывается на первой странице отчета о прибылях и убытках в той или иной форме. Давайте посмотрим, как рассчитать валовую прибыль и для чего она используется.

Давайте посмотрим, как рассчитать валовую прибыль и для чего она используется.

Формула

Формула валовой прибыли рассчитывается путем вычитания общей стоимости проданных товаров из общего объема продаж.

Как общая сумма продаж, так и себестоимость проданных товаров указаны в отчете о прибылях и убытках. Иногда COGS разбивается на более мелкие категории затрат, такие как материалы и рабочая сила.Это уравнение смотрит на чистую долларовую сумму GP для компании, но во многих случаях полезно рассчитать норму валовой прибыли или маржу в процентах.

Формула процента валовой прибыли рассчитывается путем вычитания стоимости проданных товаров из общей выручки и деления разницы на общую выручку. Обычно калькулятор валовой прибыли перефразирует это уравнение и просто разделит общую сумму в долларах GP, которую мы использовали выше, на общую выручку. Оба уравнения получают результат.

Пример

Моника владеет швейным бизнесом, который разрабатывает и производит высококачественную одежду для детей. У нее есть несколько разных линий одежды, и она зарекомендовала себя как один из самых успешных брендов в своей сфере. Вот что отображается в отчете о прибылях и убытках Моники на конец года.

У нее есть несколько разных линий одежды, и она зарекомендовала себя как один из самых успешных брендов в своей сфере. Вот что отображается в отчете о прибылях и убытках Моники на конец года.

- Общий объем продаж: 1 000 000 долларов США

- COGS: 350 000 долларов США

- Аренда: $ 100 000

- Коммунальные услуги: 10 000 долларов

- Офисные расходы: 2500 долларов США

У Моники предстоящая встреча с инвесторами, и она хочет знать, как определить валовую прибыль и какой метод использовать. Во-первых, мы можем рассчитать общую сумму Гран-при Моники в долларах, вычтя 350 000 долларов COGS из 1000000 долларов общих продаж следующим образом:

Как видите, у Моники GP 650 000 долларов.Это означает, что товары, которые она продала за 1 миллион долларов, обошлись ей всего в 350 000 долларов. Теперь у нее есть 650 000 долларов, которые можно использовать для оплаты других счетов, таких как аренда и коммунальные услуги.

Monica также может рассчитать это соотношение в процентах, используя формулу валовой прибыли. Просто разделите сумму в 650 000 долларов США, которую мы уже вычислили, на 1 000 000 долларов общего объема продаж.

Моника в настоящее время набирает 65 процентов общего объема своей одежды. Это означает, что на каждый доллар продаж, который приносит Моника, она получает 65 центов прибыли до того, как будут оплачены другие коммерческие расходы.

Анализ

Метод валовой прибыли — важная концепция, поскольку он показывает руководству и инвесторам, насколько эффективно предприятие может производить и продавать продукцию. Другими словами, это показывает, насколько выгоден продукт.

Концепция GP особенно важна для бухгалтеров и руководителей, поскольку она позволяет им создавать бюджеты и прогнозировать будущую деятельность. Например, GP Моники стоил 650 000 долларов. Это означает, что если она хочет быть прибыльной в течение года, все ее другие расходы должны быть менее 650 000 долларов. И наоборот, Моника также может рассматривать 650 000 долларов как сумму денег, которая может быть потрачена на другие бизнес-расходы или выход на новые рынки.

И наоборот, Моника также может рассматривать 650 000 долларов как сумму денег, которая может быть потрачена на другие бизнес-расходы или выход на новые рынки.

Инвесторы обычно интересуются GP в процентах, потому что это позволяет им сравнивать маржу между компаниями независимо от их размера или объема продаж. Например, инвестор может увидеть 65-процентную маржу Моники и сравнить ее с маржой Ральфа Лорена, даже если RL стоит миллиард долларов. Это также позволяет инвесторам увидеть, насколько прибыльна основная деятельность компании.

General Motors является хорошим примером этого в 1990-х годах. У GM была низкая маржа, и она не зарабатывала много денег с каждой производимой машины, но GM была прибыльной. Почему? Потому что финансовые службы GM загребали деньги. Другими словами, GM зарабатывала больше денег, финансируя автомобили, как банк, чем производила автомобили, как производитель. Инвесторы хотят знать, насколько здорова основная бизнес-деятельность, чтобы оценить качество компании.

Они также используют калькулятор валовой прибыли для измерения масштабируемости.Инвесторы Моники могут использовать разные модели с ее рентабельностью, чтобы увидеть, насколько прибыльной будет компания на разных уровнях продаж. Например, они могли бы измерить прибыль, если бы было продано 100 000 единиц или 500 000 единиц, умножив потенциальное количество проданных единиц на цену продажи и маржу GP.

Понимание формулы валовой прибыли

Как вы измеряете эффективность компании? Один индикатор — это валовая прибыль, которая показывает, сколько прибыли остается после того, как компания оплатила все прямые расходы.Продолжайте читать, чтобы узнать больше о формуле валовой прибыли и о том, как она используется в бизнесе.

Какова валовая прибыль?

Валовая прибыль является важным показателем для отслеживания показателей продаж и эффективности компании. Он вычитает стоимость проданных товаров (COGS) из общей выручки компании, чтобы показать, что осталось. Затем это можно преобразовать в процент с помощью формулы валовой прибыли, которую легче отслеживать с течением времени.

Затем это можно преобразовать в процент с помощью формулы валовой прибыли, которую легче отслеживать с течением времени.

Существует множество способов отслеживания прибыли, поэтому важно различать маржу валовой прибыли и другие типы маржи, например:

Каждый из этих способов учитывает различные факторы затрат в уравнении.Например, маржа чистой прибыли учитывает все затраты, связанные с производством продукции, а маржа операционной прибыли рассчитывается без налогов.

Расчет валовой прибыли позволяет бизнесу отслеживать свою прибыльность с течением времени. Он не включает административные расходы, такие как маржа операционной прибыли, что означает, что он выделяет прибыль исключительно после вычитания стоимости проданных товаров.

Как рассчитать формулу валовой прибыли

Вот как рассчитать формулу индекса валовой прибыли:

Маржа валовой прибыли = (Общая выручка — Стоимость проданных товаров) / Общая выручка

Результат валовой прибыли Формула маржи обычно представлена в процентах. Чтобы получить этот процент, используйте следующую формулу:

Чтобы получить этот процент, используйте следующую формулу:

Маржа валовой прибыли = ((Общий доход — Стоимость проданных товаров) / Общий доход) x 100

Напротив, валовая прибыль выражается в фунтах и включает в себя следующее расчет:

Валовая прибыль = Общий доход — COGS

Вы можете ввести некоторые числа, чтобы увидеть, как это выглядит. Представьте себе, что начинающий свечной бизнес принес за финансовый год доход в размере 100 000 долларов. Стоимость проданных товаров за тот же период составила 60 000 долларов, включая затраты на рабочую силу, сырье, упаковку и накладные расходы.

Формула индекса валовой маржи компании выглядит следующим образом:

(100 000–60 000 долларов США) / 100 000 долларов США = 0,4

Используйте формулу расчета валовой прибыли, чтобы выразить это в процентах:

((100 000–60 000 долларов США) / $ 100 000) x 100 = 40%

Валовая прибыль за финансовый год составляет 40%. Рассчитайте его валовую прибыль в фунтах стерлингов следующим образом:

Рассчитайте его валовую прибыль в фунтах стерлингов следующим образом:

(100 000–60 000 долларов США) = 40 000 долларов США

Как интерпретировать формулу анализа валовой прибыли

Формула расчета валовой прибыли — это только одна часть головоломки.Представителям компании, приведенной выше, может быть интересно, достаточно ли хороша 40% -ная валовая прибыль или они могут делать больше для увеличения прибыли. Чтобы проанализировать валовую прибыль, следует учитывать несколько факторов.

Во-первых, важно понимать, что валовую прибыль компании следует сравнивать только с показателями других компаний в той же отрасли. Сервисно-ориентированные компании обычно имеют самую высокую рентабельность, потому что им не нужны производственные затраты. В результате невозможно точно сравнить бизнес, ориентированный на продукт, с бизнесом, ориентированным на услуги.Если средняя рентабельность свечной отрасли составляет 30%, компания, на которую мы смотрели выше, преуспела бы, достигнув рентабельности в 40%. Однако, если среднее значение больше примерно 60%, необходимо найти способ стать более конкурентоспособным.

Однако, если среднее значение больше примерно 60%, необходимо найти способ стать более конкурентоспособным.

Второй фактор, который следует учитывать при рассмотрении формулы анализа валовой прибыли, — это возраст компании. Маржа валовой прибыли для стартапов обычно ниже, потому что это связано с большими затратами и требуется время, чтобы создать надежную клиентскую базу.

Наконец, имейте в виду, что валовая прибыль компании должна оставаться относительно стабильной с течением времени.Если есть значительные колебания, это может указывать на нарушения в бухгалтерском учете или бесхозяйственность, поэтому любые внезапные скачки должны требовать расследования.

Мы можем помочь

GoCardless поможет вам автоматизировать сбор платежей, сократив количество администраторов, с которыми ваша команда должна иметь дело при поиске счетов. Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

GoCardless используется более чем 55 000 компаний по всему миру.

Именно этот показатель и отвечает за то, насколько результативной и эффективной является работа предприятия.

Именно этот показатель и отвечает за то, насколько результативной и эффективной является работа предприятия. р.

р.

Налоги к уплате не считаются долгосрочным обязательством, а скорее текущим обязательством,

Налоги к уплате не считаются долгосрочным обязательством, а скорее текущим обязательством,