Способы как грамотно рассчитать внутреннюю норму доходности

Внутренняя норма рентабельности является наиболее важным показателем, на котором акцентирует свое внимание инвестор. Он решает, вкладывать свои финансы в проект или воздержаться. Критерий присутствует во всех бизнес-планах, схемах инвестиционной деятельности. Он – сердце всех документов. Поэтому руководители фирм, создатели инвестиционных программ должны знать, как рассчитать внутреннюю норму доходности (ВНД), и не допустить ошибочных расчетов.

Что выражает ВНД

Внутренняя норма доходности указывает на размер процентной ставки, при которой чистая проектная рентабельность в ценах в конкретный период равняется нулю. Иначе говоря, с этой ставкой рентабельность от инвестиционного проекта целиком окупает расходы вкладчиков. Прибыли не появляется.

Для вкладчика это значит, что с такой ставкой он целиком окупает собственные вложенные активы без убытков. Но никаких средств не приобретет. Порог доходности является границей. При его пересечении инвестпроект начинает приносить прибыль.

При его пересечении инвестпроект начинает приносить прибыль.

Показатель предельной эффективности капитальных вложений является относительной величиной. То есть самостоятельно он мало на что указывает. Если известно, что ВНД составляет 30%, то этих данных недостаточно, чтобы инвестор принял окончательное решение. Необходимо знать другие значения.

Формула и методика расчета ВНД

Ключевой отличительной чертой исчисления величины ВНД является то, что в практических расчетах с помощью формул ее не определяют. Популярны указанные методы исчисления критерия:

- при помощи построения графика

- при помощи Excel

Для правильного понимания причины, почему так складывается, поговорим о математической сущности показателя. У человека имеется проект по инвестированию денег и определенный начальный капитал.

Как указывалось выше, процентная норма доходности – ставка, при которой доход от вложений должен равняться начальным расходам на инвестпроект.

Но когда установится этот баланс – неизвестно, через год, два или десять лет.

В качестве формулы можно сформировать следующее выражение:

- ИЗ – изначальные затраты

- D1 , 2 ,3 – приведенные деньги от прибыли инвестпроекта в 1, 2, 3 и другие годы

- Ст – ставка, %

Из этого выражения трудно изъять процент ставки. Если перебросить ИЗ вправо с минусом, то получится формула чистой дисконтированной стоимости инвестпроекта. Это второй критерий анализа эффективности программы:

NPV – это чистая стоимость инвестпроекта в настоящих рублях.

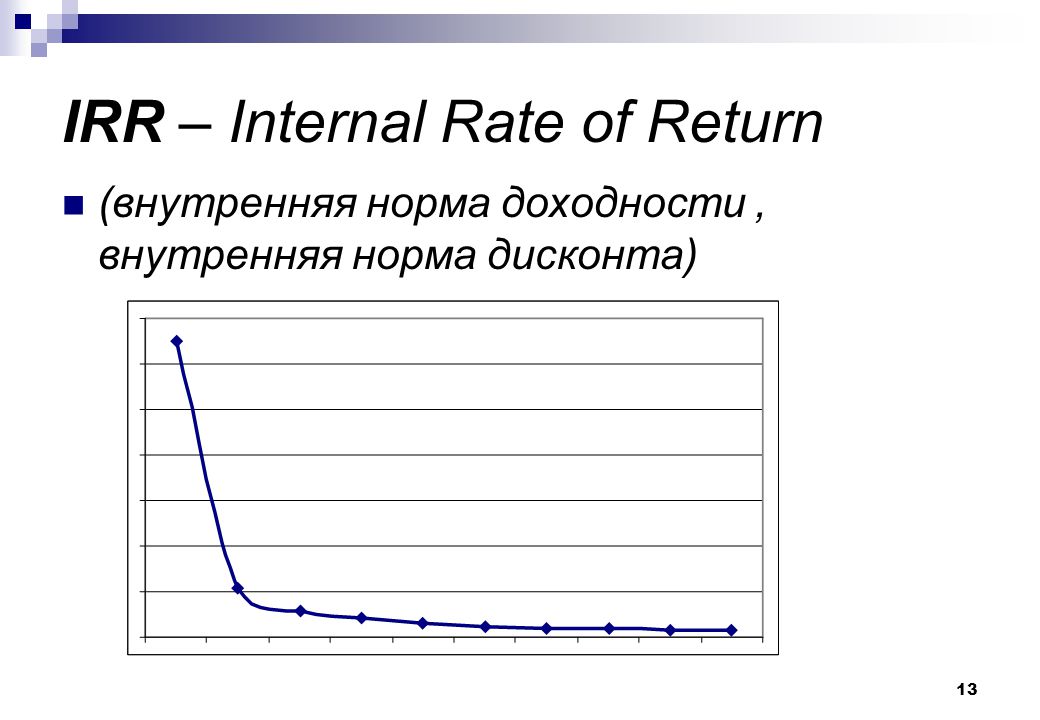

Следующей задачей становится подыскать такой размер ставки, когда NPV равняется нулю. Для наглядности подойдет графический способ подборки:

- Рисуется график с осями Х и У.

- По первой выкладывают вероятные показатели процентной ставки, по У – показатели NPV.

- На графическом изображении демонстрируют зависимость NPV от процентной ставки. В том месте, где кривая пересекается с осью Х, стоит конкретная величина ставки.

Оно и является внутренней нормой рентабельности.

Оно и является внутренней нормой рентабельности.

Сегодня удобнее рассчитать критерий методом финансового моделирования в эксель. Создатель инвестпроекта должен быть осведомленным, как рассчитать ВНД без использования графиков.

Чтобы исчислить норму рентабельности, применяют 2 метода, которые последовательно будут рассмотрены ниже:

- посредством предустановленных функций

- инструментом «Поиск решения»

Для расчета процентной нормы прибыли составляется таблица, в которую включены ежегодные запланированные величины проекта. В ней обязательно отображают цифровые показатели первоначальных вложений и следующие ежегодные финансовые результаты. При таком способе их не сводят к действующим ценам. Для удобства производят расчет ежегодных планируемых доходов, затрат, из которых по окончании сложится финансовый результат проекта.

После формирования таблицы применяют формулу исчисления ВНД. Как правило, инвестпроекты не всегда приносят прибыль. Существует опасность появления разрыва – остановка проекта, банкротство и прочее. В этих случаях берут другую формулу, она обозначается Чиствндох. В них кроме результатов финансовой деятельности указывают временные периоды, в которые появляются те или иные результаты финансовой деятельности предприятия.

В этих случаях берут другую формулу, она обозначается Чиствндох. В них кроме результатов финансовой деятельности указывают временные периоды, в которые появляются те или иные результаты финансовой деятельности предприятия.

Видео урок расчетов в Excel:

Для расчета рассматриваемого показателя с применением «Поиска решений» к таблице планируемых параметров добавляют столбец со значениями дисконтированного финансового ежегодного результата. Потом в пустой ячейке обозначают, что там будет исчисляться чистая стоимость проекта, и заносят туда соответствующую формулу. Там появится норма прибыльности.

В строчке «Установить целевую ячейку» ссылаются на ячейку, где содержится формула для расчета NPV. Далее указывают, что клетка равняется 0.

В строчке «Изменяя значение ячейки» нужно сделать отсылку на пустую ячейку, где будет рассчитано значение нормы прибыльности. Затем кликают на «Поиск решений» и выискивают такое значение ставки, чтобы NPV был равен нулю.

Затем кликают на «Поиск решений» и выискивают такое значение ставки, чтобы NPV был равен нулю.

Онлайн-расчет ВНД

Расчет внутренней нормы доходности можно произвести при помощи бесплатных онлайн-инструментов. Рассмотрим такую возможность на примере калькулятора, расположенного в Интернете. Он позволит рассчитать значение IRR (или ВНД), построить график динамики нормы доходности, увидеть зависимость между NPV и ставками дисконтирования.

Чтобы воспользоваться этим удобным и абсолютно бесплатным онлайн-калькулятором, нужно заполнить поля следующими данными:

- N – число временных периодов

- CFn – денежный поток для конкретного периода времени

- R (%) – ставка дисконтирования за один период времени

Далее нужно нажать на кнопку «Рассчитать». В поле IRR появится результат. Помимо числовых данных, пользователь получает график. Преимущество графического метода состоит в визуализации инвестиционного потенциала.

Сроки доходности

Показатель периода окупаемости наглядно отражает целесообразность вложений средств в инвестпроект. Ведь чем скорее вернутся вложения, тем быстрее их можно снова инвестировать, причем риск потерять их значительно снизится. Формула срока окупаемости активов представляет собой отношение начальных вложений к среднегодовой доходности. Этим показателем могут воспользоваться сразу несколько инвесторов, участвующих в одном проекте применительно к конкретной ситуации.

Ведь чем скорее вернутся вложения, тем быстрее их можно снова инвестировать, причем риск потерять их значительно снизится. Формула срока окупаемости активов представляет собой отношение начальных вложений к среднегодовой доходности. Этим показателем могут воспользоваться сразу несколько инвесторов, участвующих в одном проекте применительно к конкретной ситуации.

Чтобы узнать срок окупаемости, делают следующий расчет:

T = S /q

- S – величина начального капиталовложения

- q – среднегодовой доход от инвестиций

Эта величина показывает вкладчику срок возврата вложенных финансов вплоть до месяца. Величина применяется для выбора инвестпроекта. Вкладчик выбирает проект с меньшим периодом окупаемости.

Ставка ВНД

Это ставка процента, приводящая чистую дисконтированную рентабельность, оставшуюся после вычитания налогов, инвестиций к нулю. А дисконтированную стоимость денежного потока приравнивает к рыночной стоимости финансового инструмента. Иными словами, ставка доходности проекта выражает интенсивность прироста активов в процессе действия инвестпроекта, отнесенную к сумме, которая была в него вложена. Тогда, индивидуальный индекс доходности будет превышать 1.

Иными словами, ставка доходности проекта выражает интенсивность прироста активов в процессе действия инвестпроекта, отнесенную к сумме, которая была в него вложена. Тогда, индивидуальный индекс доходности будет превышать 1.

Этот показатель абсолютный, поэтому в некоторых случаях проекты могут иметь одинаковую чистую текущую стоимость доходов. Для получения корректирования результатов анализа инвестиционного портфеля используют коэффициент Pl. Он выражает эффективность единицы вложений и представляет собой коэффициент рентабельности инвестиций.

ВНД инвестиционных проектов

Положительные стороны каждого инвестпроекта возможно разглядеть путем сравнения показателя внутренней нормы рентабельности с таким же критерием прочих проектов или с базовой основой. Когда перед вкладчиком появляется вопрос, куда именно вложить капитал, отдать предпочтение лучше тому проекту, где финансовая норма рентабельности больше.

Если инвестпроект лишь один, то вкладчику следует равнять внутреннюю норму прибыли по проекту с универсальной базой. Она послужит в качестве направления для проведения анализа. Практически основой для сравнения признана стоимость капитала. Если ее величина ниже ВНД инвестпроекта, то он считается перспективным. Если стоимость активов превышает ВНД, то вкладчику нет смысла вносить в него свой капитал.

Она послужит в качестве направления для проведения анализа. Практически основой для сравнения признана стоимость капитала. Если ее величина ниже ВНД инвестпроекта, то он считается перспективным. Если стоимость активов превышает ВНД, то вкладчику нет смысла вносить в него свой капитал.

Интересное видео о ВНД проектов:

Также вместо этого показателя можно применять процентную ставку по безрисковому вкладу средств. Среди них ставка по банковским вложениям. Такой вклад принесет около 10% в год. Это говорит о том, что проект с показателями нормы прибыльности выше 10% станет для вкладчика заманчивым предложением.

Чистая ВНД

Финансовая норма прибыли характеризуется двумя показателями:

- Потоки денежных средств – это чистые вложения. В начале открытия инвестпроекта вкладчик осуществляет капиталовложение, не получая никакой прибыли, потому что потоки – отрицательные.

Через какое-то время у проекта появляются положительные потоки. И в течение всей реализации никаких изменений не возникает. После завершения проекта денежные средства должны иметь положительное направление. Этот показатель называют изолированным, поскольку воздействие внутренних и внешних факторов не учитывается.

Через какое-то время у проекта появляются положительные потоки. И в течение всей реализации никаких изменений не возникает. После завершения проекта денежные средства должны иметь положительное направление. Этот показатель называют изолированным, поскольку воздействие внутренних и внешних факторов не учитывается. - Чистое перемещение денежных средств – разница между поступлением денег и расходом. Чистая внутренняя норма прибыли рассчитывается так:

NCF = CF+ – CF-

- CF+ – положительный поток

- CF- – отрицательный

ВНД потока

Смешанные потоки денежных средств – чередование отрицательных и положительных величин при поступлении капитала. Здесь применять норму рентабельности невозможно, поскольку числа перестают быть достоверными. Потому разработали модифицированную норму прибыльности.

ВНД – это доход с каждой единицы вложенных средств. Если норма чистой прибыли приравнивается к нулю, то показатель финансовой нормы прибыли равен ставке дисконта, когда сумма полученного дохода равняется сумме издержек.

То есть ВНД равняется максимальному проценту по ссудам, идущим на финансирование проектного замысла.

Внутренняя норма возврата средств очень важна при оценке финансовых возможностей проекта по вложению инвестиций. На него обращают внимание инвесторы. Разработчики инвестпроекта должны знать, что рассчитать ВНД можно двумя методами – графическим или аналитическим через Excel. В свою очередь, последний делится на встроенные функции и «Поиск решений». Кроме того, будет полезным сравнение значений проекта с известной стоимостью капитала. Размер рентабельности покажет перспективность проекта только, когда дисконтированная стоимость будет чистой. Организация должна предоставить вкладчику расчет и NPV.

Ограничения и недостатки показателя ВНД

Расчет значения ВНД призван максимально помочь с оценкой эффективности инвестиций в проект. Положительная особенность этого параметра говорит о возможности выполнять расчеты сразу несколькими способами – аналитическим, табличным, графическим. Однако использование этого параметра накладывает ряд ограничений на вкладчика:

Однако использование этого параметра накладывает ряд ограничений на вкладчика:

- формула расчета ВНД не учитывает многие условия, оказывающие влияние на движение инвестиционных средств

- при помощи IRR нельзя определить дисконтированный объем вложений

- если рассчитывать ВНД, опираясь на разные периоды времени или произвольное чередование прибыли/убытков, результаты параметра будут отличаться, что вносит определенную путаницу при принятии решений

- при выборе из нескольких инвестиционных проектов одного только сравнения показателя ВНД недостаточно, так как он позволяет оценить доходность только на начальном этапе, а не за весь инвестиционный период. Следовательно, проекты, где ВНД одинаковая, могут иметь различную дисконтированную стоимость, от которой зависит размер прибыли

- проект может обладать положительной дисконтированной стоимостью при любых значениях процентной ставки, поэтому он не нуждается в оценке по показателю ВНД

- на практике трудно прогнозировать финансовые потоки заблаговременно

Таким образом, ВНД оперирует ограниченным количеством факторов, определяющих реальную доходность от инвестиций и, как следствие, узкий спектр сценариев инвестирования. Риски, связанные с экономической и политический обстановкой оказывают существенное влияние на финансовую форму проекта. Кроме того, очень важно учитывать большую корреляцию от корректности показателей чистой текущей стоимости.

Риски, связанные с экономической и политический обстановкой оказывают существенное влияние на финансовую форму проекта. Кроме того, очень важно учитывать большую корреляцию от корректности показателей чистой текущей стоимости.

Примеры расчета

Предлагаем рассмотреть для наглядного восприятия примеры расчета внутренней нормы доходности в программе Excel. Для того чтобы произвести анализ, возьмем два инвестпроекта (ИП) с идентичными входными данными: первоначальными вложениями и суммарным денежным потоком (таблица 1).

тыс. $ | Первоначальные инвестиции | Ожидаемый денежный поток | ||||

ИП 1 | -30 000 | 15 000 | 9 000 | 7 000 | 6 000 | 5 000 |

ИП 2 | -30 000 | 5 000 | 6 000 | 7 000 | 9 000 | 15 000 |

Затем подставим эти значения в уравнение:

Решить эти уравнения можно воспользовавшись функцией «ВСД» все в той же программе Excel. Для этого нужно:

Для этого нужно:

- Отметить ячейку вывода, где будет находиться значение IRR

- Нажать на fx, зайти в категорию «Финансовые», далее поставить «ВСД»

- В поле «Значение» определить область данных для расчета (для ИП 1 от -30000 до 5000 и для ИП 2 – от -30000 до 15000)

Следовательно, внутренняя доходность инвестпроекта 1 больше, чем у инвестпроекта 2 на 6 %.

Подводя итоги, отметим, что показатель ВНД является одним из ключевых в анализе финансовой привлекательности инвестиционной программы и эффективности вложений в нее. Именно на ВНД в первую очередь смотрят все инвесторы. Помимо расчетов, создателям проектов нужно обращать внимание на соответствие этих расчетов с заявленной стоимостью капитала. Не стоит забывать о том, что этот показатель полезен лишь в сцепке с чистой дисконтированной стоимостью, следовательно, вкладчику нужно обратиться и к расчету NPV.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Формула внутренней нормы доходности и примеры

Понятие внутренней нормы доходности

Показатель внутренней нормы доходности равен ставке дисконтирования, при которой отсутствует чистый дисконтированный доход.

Показатель внутренней нормы доходности является относительной величиной, что означает, что его значение проявляется лишь при рассмотрении показателя относительно других показателей.

Главной особенностью формулы внутренней доходности является то, что на практике ее практически не рассчитывают вручную. Чаще всего применяют следующие способы:

- Расчеты посредством таблиц Excel,

- Графический способ расчета.

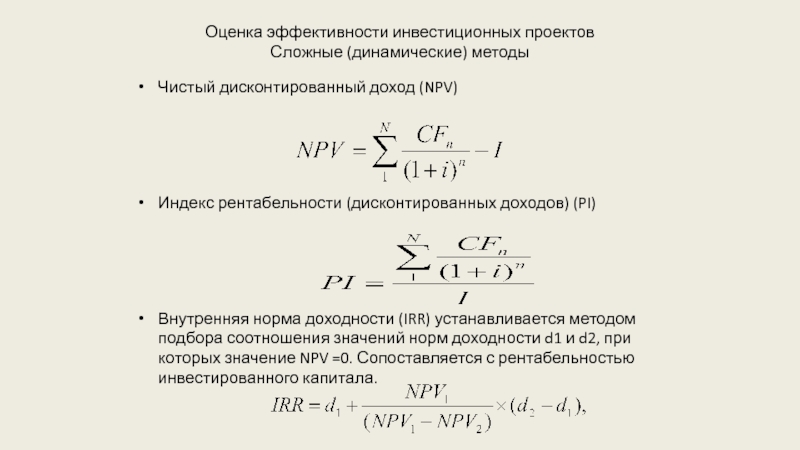

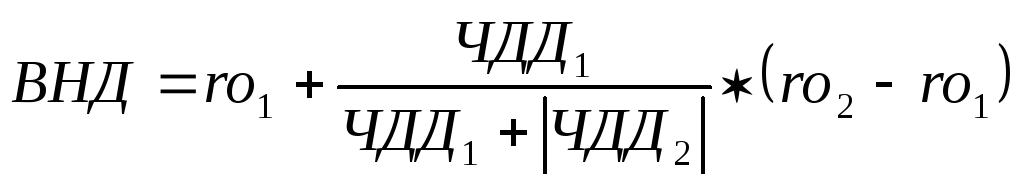

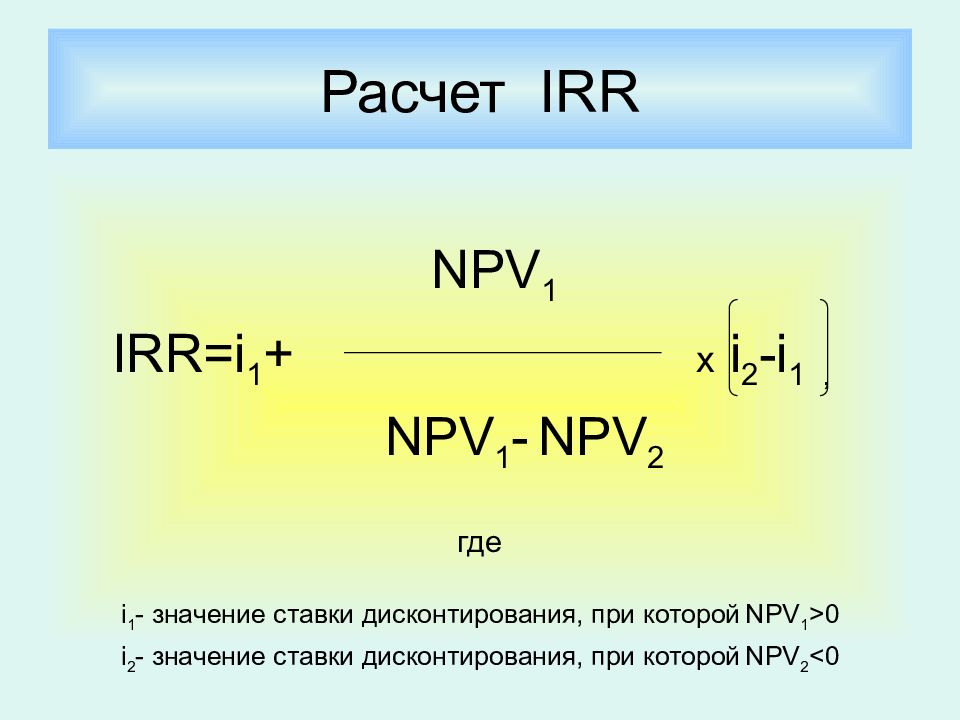

Формула внутренней нормы доходности

Внутренняя норма доходности (IRR) — процентная ставка, чистый (дисконтированный) доход при достижении которой будет нулевым.

NPV= 0

В свою очередь показатель NPV можно рассчитать на основе потока платежей (CF), который дисконтируется на сегодняшний день.

Уравнение или формула внутренней нормы доходности для потока платежей и начальной инвестиции (IC) выглядит так:

Формула внутренней нормы доходности (второй вариант):

Здесь CFt – денежный поток за времяt;

IC – инвестиционные затраты по проекту в первоначальном периоде (равны денежному потоку СF0 = IC).

t – промежуток времени.

Что показывает внутренняя норма доходности

Формула внутренней нормы доходности отражает процентную ставку, чистый проектный доход при которой равен нулю, при условии приведения его к ценам сегодняшнего дня. При данной ставке процента дисконтированные доходы (то есть доходы, приведенные к сегодняшнему дню) от инвестиционного проекта в полной мере могут покрыть затраты инвесторов. Прибыль при этом не будет образовываться.

Для инвесторов значение, полученное при вычислении формулы внутренней нормы доходности, позволяет сделать вывод, смогут ли они полностью компенсировать вложения (не заработать, но и не потерять средства, вложенные в проект).

Таким образом, внутренняя доходность представляет собой порог прибыли, то есть границу прибыльности проекта.

Норматив показателя внутренней нормы доходности

Формула внутренней нормы доходности чаще всего применяется при оценке инвестиционных проектов для того, что бы сопоставить данные различных предприятий. В данном случае норму доходности приводят к сравнению с эффективной ставкой дисконтирования.

В данном случае норму доходности приводят к сравнению с эффективной ставкой дисконтирования.

На практике чаще всего показатель внутренней нормы доходности сопоставляют со средневзвешенной стоимостью капитала (WACC):

- Если внутренняя норма доходности больше WACC, то проект можно считать доходным, он обладает внутренней нормой доходности более высокой, чем затраты собственного и заемного капитала.

- Если внутренняя норма доходности равна значению WACC, то можно говорить о минимальном уровне доходности проекта

Примеры решения задач

Внутренняя норма доходности (IRR) – SPRINTinvest.RU

Внутренняя норма доходности традиционно являет собой второй по значимости критерий принятия инвестиционных решений, который вполне может посоперничать с чистой приведенной стоимостью за право считаться наиболее популярным методом отбора или отсеивания «неблагонадежных» инвестиционных проектов.

Финансовые учебники весьма благосклонно оценивают данный показатель, рекомендуя его к широкому употреблению.

Задача сегодняшней публикации – с рентгеновской беспристрастностью расщепить на составляющие понятие внутренней нормы доходности и предоставить заинтересованному читателю непредвзятый обзор преимуществ и недостатков данного метода, прежде всего, с точки зрения его практического применения.

Норма доходности: предварительные сведения

По традиции освежим в памяти некоторые важные правила, вытекающие из теории чистой приведенной стоимости.

В частности, одно из таких правил указывает на необходимость реализации инвестиционных возможностей, предлагающих большую доходность, нежели размер наличествующих альтернативных издержек.

Сей тезис можно было бы признать абсолютно верным, если бы не многочисленные ошибки, связанные с его истолкованием.

Сталкиваясь с краткосрочными инвестициями, трудностей с трактовкой данного утверждения и выбором альтернатив, как правило, не возникает.

Сложности появляются, когда мы захотим «натянуть» это правило на долгосрочные инвестиции.

Почему так происходит, сейчас мы и разберем.

Расчет истинной доходности инвестиций, приносящих денежный поток единожды в течение года, прост, если не сказать примитивен:

где D – искомая доходность,

C1 – валовая отдача от инвестиций,

C0 – размер начальных инвестиций.

Другой способ нахождения того же показателя предполагает «плясать» от чистой приведенной стоимости. Достаточно записать формулу нахождения чистой приведенной стоимости и попытаться найти значение ставки дисконтирования, при которой значение NPV окажется равным нулю:

Решая это простейшее уравнение, находим r:

Фактически оба наших выражения воплощают единую идею.

Коэффициент r знаменует собой норму доходности, то есть ставку дисконтирования, соответствующей нулевому значению чистой приведенной стоимости.

На знак «минус» перед дробью в правой части формулы особого внимания не обращаем; его наличие объясняется отрицательным значением C 0, используемым в формуле расчета ЧПС.

Что такое внутренняя норма доходности

Когда заходит речь о нахождении истинной доходности долгосрочных инвестиций, многие инвесторы и финансовые менеджеры приходят в смятение, которое легко объяснимо.

Увы, простого и удобного инструмента, который позволял бы вручную, на коленках, без излишних умственных затрат рассчитывать искомое значение, до сих пор не придумано…

Для решения этой задачи используется специальный коэффициент, именуемый внутренней нормой доходности, который по сложившейся традиции обозначается как IRR.

Для вычисления этого показателя нужно решить «простейшее» уравнение:

Для случаев, когда T равно 1, 2 и даже 3, уравнение худо-бедно решаемо, и можно вывести относительно простые выражения, позволяющие рассчитать значение IRR посредством подстановки соответствующих данных.

Для случаев, когда T > 3, такие упрощения уже не проходят и на практике приходится прибегать к специальным вычислительным программам либо подстановкам.

Пример расчета внутренней нормы доходности

Теорию легче всего усваивать на конкретных примерах.

Представим, что размер наших первоначальных инвестиций составляет 1500 долл.

Денежный поток по истечении 1-го года будет равен 700 долл., 2-го года – 1400 долл., 3-го года – 2100 долл.

Подставив весь этот набор значений в нашу последнюю формулу, придадим уравнению следующий вид:

NPV = -1500 долл. + 700 долл. / (1 + IRR) + 1400 долл. / (1 + IRR)2 + 2100 долл. / (1 + IRR)3 = 0.

Для начала рассчитаем значение NPV при IRR = 0:

NPV = -1500 долл. + 700 долл. / (1 + 0) + 1400 долл. / (1 + 0)2 + 2100 долл. / (1 + 0)3 = +2700 долл.

Поскольку мы получили ПОЛОЖИТЕЛЬНОЕ значение NPV, искомая внутренняя норма доходности тоже должна быть БОЛЬШЕ нуля.

Рассчитаем теперь значение NPV, скажем, при IRR = 80 % (0,80):

NPV = -1500 долл. + 700 долл. / (1 + 0,8) + 1400 долл. / (1 + 0,8)2 + 2100 долл. / (1 + 0,8)3 = -318,93 долл.

На этот раз мы получили ОТРИЦАТЕЛЬНОЕ значение. Это значит, что и внутренняя норма доходности должна быть МЕНЬШЕ 80 %.

Ради экономии времени мы самостоятельно рассчитали NPV при исходных данных для значений IRR, варьирующихся в пределах от 0 до 100, после чего построили следующий график:

Как следует из графика, при значении IRR, приблизительно равном 60%, NPV будет равняться нулю (то есть пересекать ось абсцисс).

Попытки разыскать в недрах теории внутренней нормы доходности некий инвестиционный смысл приведут нас к следующим умозаключениям.

Если альтернативные издержки МЕНЬШЕ внутренней нормы доходности, инвестиции будут оправданными, и соответствующий проект следует ПРИНЯТЬ.

В противном случае от инвестиций следует ОТКАЗАТЬСЯ.

Обозрим наш график еще раз, чтобы понять, почему это действительно так.

Если значения ставки дисконтирования (размера альтернативных издержек) будут колебаться в пределах от 0 до 60, то есть быть МЕНЬШЕ внутренней нормы доходности, совокупность значений чистой приведенной стоимости будет ПОЛОЖИТЕЛЬНОЙ.

При равнозначности значений альтернативных издержек и внутренней нормы доходности, значение NPV окажется равным 0.

И, наконец, если величина альтернативных издержек ПРЕВЫСИТ размер внутренней нормы доходности, значение NPV будет ОТРИЦАТЕЛЬНЫМ.

Приведенные рассуждения верны для всех случаев, когда, как в нашем примере, график чистой приведенной стоимости имеет равномерно нисходящий вид.

На практике же возможны другие ситуации, разбор которых покажет нам, почему в конечном итоге использование метода внутренней нормы доходности, при прочих равных, может привести к ошибочным выводам в плане обоснованности инвестиционных решений.

Однако это уже тема наших последующих публикаций…

Внутренняя норма рентабельности, IRR — Альт-Инвест

Открыть эту статью в PDF

Внутренняя норма рентабельности (Internal Rate of Return, IRR) — один из наиболее популярных показателей в финансовом анализе. Его применяют в оценке инвестиционных проектов и других сферах. IRR используют, например, в анализе облигаций, где показатель доходности к погашению вычисляется как внутренняя норма рентабельности денежных потоков у покупателя облигации.

Определение показателя IRR

IRR денежного потока — ставка дисконтирования, при которой чистая приведенная стоимость этого денежного потока равна нулю. Таким образом, IRR находят как решение относительно переменной d следующего уравнения:

Экономический смысл IRR — максимальное значение стоимости капитала, при котором инвестиционный проект окупается. При оценке инвестиций IRR сравнивают с требуемой нормой доходности инвестированного капитала, и, если IRR выше требуемой доходности, то проект считают привлекательным.

Для простого варианта, когда в начале проекта — значительные инвестиции, а затем проект приносит доход:

Зависимость NPV от ставки дисконтирования обычно выглядит так:

Поскольку ставка дисконтирования сильнее всего влияет на будущие доходы, а начальные инвестиции либо совсем не зависят от нее, либо зависят очень слабо, то, чем выше ставка, тем меньше значение NPV, и в какой-то точке NPV достигает нуля — это и будет внутренняя норма рентабельности.

В приведенном выше уравнении ставка d присутствует в степени номера периода, поэтому, например, для десятилетнего денежного потока мы получаем уравнение 10 степени, решение которого нельзя записать в виде простой формулы. На практике значение IRR всегда находят подбором, чаще всего для этого используют встроенные функции MS Excel.

Расчет IRR в Excel

Для расчета IRR в Excel есть две функции: ВСД() и ЧИСТВНДОХ(). Работа этих функций построена на подборе значения IRR методом касательных. Подробнее об этом в видео

Работа этих функций построена на подборе значения IRR методом касательных. Подробнее об этом в видео

Функция ВСД рассчитана на денежный поток, построенный с шагом в год. Если в финансовой модели у денежного потока другой шаг, особенно если платежи распределяются неравномерно, и шаг меняется от периода к периоду, используют вторую функцию — ЧИСТВНДОХ. У нее есть еще один параметр — даты каждого платежа в денежном потоке, что позволяет оценить IRR для любого шага планирования.

Использование функции Excel решает задачу расчета IRR, но не избавляет аналитика от ряда проблем, присущих этому показателю.

Проблема 1: необычные инвестиции

Работа показателя IRR рассчитана на ситуацию, когда в денежном потоке есть крупные отрицательные значения (инвестиции) в начале и затем ряд положительных значений. В реальности мы видим немало проектов, где денежные потоки выглядят более сложно. В этом случае интерпретация рассчитанных значений IRR также становится непростой, а в ряде примеров может возникать ситуация, когда проект одновременно имеет несколько значений IRR.

В реальности мы видим немало проектов, где денежные потоки выглядят более сложно. В этом случае интерпретация рассчитанных значений IRR также становится непростой, а в ряде примеров может возникать ситуация, когда проект одновременно имеет несколько значений IRR.

Допустим, денежный поток выглядит таким образом:

График зависимости NPV от ставки дисконтирования для этого потока будет выглядеть так:

Здесь есть два значения в районе 5% и 30%, когда выполняется условие NPV=0, следовательно, это правильные решения для IRR. Функции вычисления IRR в Excel имеют дополнительный параметр — начальное предположение, от которого ведется подбор IRR. В данном случае, в зависимости от начального положения, Excel вычислит IRR как 5% или как 30%. Очевидно, что экономическая интерпретация этого расчета будет сильно затруднена, поэтому для подобных денежных потоков в процессе принятия решений IRR лучше не использовать вообще.

Проблема 2: реинвестирование

Вторая проблема использования IRR для принятия решений связана с тем, что в процессе расчета мы меняем ставку дисконтирования, а она отражает требуемый «нормальный» уровень доходности капитала. В процессе анализа считается, что инвестор мог бы получить такую доходность, вкладывая деньги в другие проекты с похожим уровнем риска, поэтому и от инвестиций в анализируемый проект он ждет такой же доходности.

В процессе анализа считается, что инвестор мог бы получить такую доходность, вкладывая деньги в другие проекты с похожим уровнем риска, поэтому и от инвестиций в анализируемый проект он ждет такой же доходности.

Но если ставка дисконтирования проекта 15%, а IRR определен на уровне 25%, то надо принимать во внимание, что при расчете IRR было сделано предположение, что и любые полученные от проекта деньги могли бы дальше приносить инвестору доход 25%. Это не соответствует действительности. В результате выбор инвестиционных идей на основе IRR несколько искажен в сторону одобрения более коротких проектов с высокой оборачиваемостью, которые с точки зрения суммарного дохода могут быть не лучшим решением.

Альтернатива IRR — выбор проектов на основе анализа их NPV, который свободен от всех недостатков IRR. Кроме того, некоторое распространение получил показатель модифицированной внутренней нормы рентабельности (MIRR), в котором предусмотрено использование отдельной ставки для ожидаемых доходов от реинвестиций.

История создания показателя IRR

Подходы, связанные с использованием дисконтированных денежных потоков, разрабатывались разными авторами, начиная с конца 19 века. В частности, ряд важных публикаций на эту тему подготовили Ойген фон Бём-Баверк и Ирвинг Фишер. В книге «Теория процента» Фишер даже привел уравнение для расчета IRR, но не упоминал современного названия этого термина и применял его только в варианте сравнения двух инвестиционных возможностей.

Впервые термин «внутренняя норма рентабельности» и точное описание его формулы ввел Кеннет Боулдинг в статье «Теория единичной инвестиции» (Boulding, K. E. «The Theory of a Single Investment». The Quarterly Journal of Economics 49, вып. 3 (1 мая 1935 г.): 475–94).

В конце того же года показатель упомянул Джон Кейнс в «Общей теории занятости, процента и денег», он называл его «маржинальная эффективность капитала». Поскольку книга сыграла важную роль в развитии экономической науки, то часто именно ее упоминают как источник показателя IRR.

В следующие 20 лет показатель IRR постоянно использовали в оценке инвестиций, но термин не являлся стандартом, и в ряде книг вместо него применяли «доходность» (yield), которая сейчас сохранилась в оценке облигаций (известный термин «доходность к погашению», yield to maturity, YTM — это IRR, рассчитанный для облигации).

Примерно с середины 1960-х годов термин IRR окончательно вытеснил другие формулировки, и сложилось современное понимание этого показателя.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Внутренняя норма доходности (IRR) — презентация онлайн

1. Внутренняя норма доходности (IRR)

IRR (Internal Rate of Return) — та ставка дисконтирования (R), прикоторой NPV инвестиционного проекта становится = 0, т.

е.

е.инвестиционные затраты по проекту уравновешиваются доходами от

его внедрения.

IRR — нижний уровень доходности или та максимальная ставка

дисконтирования, при которой проект остается безубыточным.

NCF 1

NCF 2

NCF n

+

+

+

…

1

2

n

( 1 + IRR)

( 1 + IRR)

( 1 + IRR)

I1

I2

In

=0

…

1

2

n

( 1 + IRR)

( 1 + IRR)

( 1 + IRR)

Где NCFi — чистый денежный поток за i-период

Ii — величина инвестиций за i-й период

n — количество периодов

2. Внутренняя норма доходности

NPVИскомая ставка

внутренней

доходности

IRR

R

3. Принятие решения по величине IRR

Если IRR инвестиционного проекта >нормативной ставки дисконтирования, то

проект считается приемлемым.

Если IRR инвестиционного проекта

нормативной ставки дисконтирования, то

проект признается неприемлемым.

4. Выводы из установленной величины IRR:

Внутренняя норма доходности — таставка дисконтирования, при

которой сумма дисконтированных

притоков денежных средств равна

сумме дисконтированных оттоков

При расчете IRR предполагается полная

капитализация получаемых чистых

доходов, то есть все образующиеся свободные

денежные средства должны быть либо

реинвестированы, либо направлены на

погашение внешней задолженности

6.

Капитализация процентов Капитализация процентов — процесс реинвестирования

Капитализация процентов Капитализация процентов — процесс реинвестированияпроцентов

Сложный процент — начисление процентов на полученный

доход, что означает получение «процентов с процентами», а

результат называется сложным процентом

FV = PV * ( 1 + r )

Номер периода

t

Будущая

стоимость денег

Текущая

(настоящая)

стоимость денег

Процентная

ставка

Коэффициент

капитализации

В случае простого процента, процент не реинвестируется и проценты

начисляются за каждый период только на основную сумму

7. Сущность показателя IRR

IRR — та максимальная ставкаплаты за привлекаемые источники

финансирования проекта, при

которой проект остается

безубыточным

8. Принятие решения по величине IRR

IRR — нижний гарантированныйуровень прибыльности инвестиционных

затрат.

Поэтому IRR должен превышать

среднюю норму прибыли в

рассматриваемом секторе экономики

9.

Принятие решения по величине IRR Если IRR ≥ WACC, то проект может

Принятие решения по величине IRR Если IRR ≥ WACC, то проект можетбыть одобрен как экономически

эффективный

Если IRR ≤ WACC, то проект должен

быть отклонен как экономически

нецелесообразный

WACC используется в качестве барьерной ставки , т.к.

это цена источников финансирования, или нижний

уровень доходности проекта

10. Частота применения показателей эффективности проектов

ПоказательIRR

NPV

Другие показатели

Применение в качестве

основного

69

32

12

Применение в

качестве

вспомогательного

14

39

21

Примечание: Таблица составлена на основании опроса 103

крупнейших инвестиционных компаний США.

При этом 98 компаний ответили, что в качестве основного

показателя эффективности они обычно выбирают 1-2

показателя.

11. Применение IRR

IRR измеряет привлекательность отдельногопроекта

11

Нельзя сравнивать IRR взаимно исключающих

альтернатив

Трудности возникают при неоднократной смене знака

денежного потока на протяжении жизненного цикла

проекта

Выбор наиболее привлекательных для

инвестирования проектов при ограниченном

бюджете

Выбор наиболее привлекательных источников

финансирования

12.

Индекс прибыльности проекта PI – Profitability Index PI показывает относительную доходность проекта и

Индекс прибыльности проекта PI – Profitability Index PI показывает относительную доходность проекта иравен отношению дисконтированного потока доходов

к дисконтированному потоку затрат

CFt

(1 + R)t

PI =

It

(1 + R)t

Проект принимается, если PI >1 и отклоняется при PI

12

13. Дисконтированный срок окупаемости (Discounted Payback)

13DPP – число периодов, необходимое для

того, чтобы сумма чистых

дисконтированных доходов сравнялась

с начальными затратами

Когда баланс проекта впервые

достигает 0, DPP равен числу периодов

14. Дисконтированный срок окупаемости (Discounted Payback)

ДостоинстваУчет временной стоимости денег

Наглядность

15. Дисконтированный срок окупаемости (Discounted Payback)

Недостатки показателя:Игнорирование ДП после срока

окупаемости

Меньшая точность измерения риска

по сравнению с NPV и IRR

16. Отражение риска с помощью DPP

NPV0

Risk

16

t

DPP

17.

Максимальный денежный отток с учетом дисконтирования (Discounted Cash Outflow) Это максимальное значение абсолютной величины

Максимальный денежный отток с учетом дисконтирования (Discounted Cash Outflow) Это максимальное значение абсолютной величиныотрицательного накопленного дисконтированного

сальдо от инвестиционной и операционной

деятельности;

Показывает минимальный дисконтированный объем

внешнего (по отношению к проекту) финансирования

проекта, необходимый для обеспечения его

финансовой реализуемости

17

18. ВОПРОС ДЛЯ ОБСУЖДЕНИЯ:

Что такое инвестиционныйриск? Можно ли его измерить?

18

Наиболее распространенной ошибкой

предприятий, планирующих реализацию

инвестиционных проектов, является

недостаточная проработка рисков,

которые могут повлиять на доходность

проектов

20. Что понимают под риском проекта

Под проектными рисками понимается, какправило, предполагаемое ухудшение итоговых

показателей эффективности проекта,

возникающее под влиянием неопределенности.

В количественном выражении риск обычно

определяется как изменение численных

показателей проекта: чистой приведенной

стоимости (NPV), внутренней нормы доходности

(IRR) и срока окупаемости (PB).

21. Что понимают под неопределенностью

Под неопределенностью понимаетсянеточность или неполнота информации

об условиях реализации проекта, в том

числе, о связанных с ним затратах и

результатах

22. Основные риски, присущие практически всем проектам:

операционный рискриск несоблюдения графика проекта

риск превышения бюджета проекта

общеэкономические риски.

23. Операционный риск

Операционный риск — это риск недополученияприбыли в результате снижения объема

реализации или цены товара. Этот риск

является одним из наиболее значимых для

большинства инвестиционных проектов.

Причиной его возникновения может быть

неприятие нового продукта рынком или слишком

оптимистическая оценка будущего объема

продаж

24. PERT-анализ

Для более точной оценки срока и бюджетапроекта существуют особые методики, в

частности метод PERT-анализа (Program

Evaluation and Review Technique)

25. Алгоритм PERT-анализа:

Ожидаемый срок (стоимость) =(Оптимистический срок (стоимость) + 4 х

Наиболее вероятный срок (стоимость) +

Пессимистический срок (стоимость)) : 6

26. Общеэкономические риски

Это риски, связанные с внешними поотношению к предприятию факторами:

риски изменения курсов валют;

усиления или ослабления инфляции;

риск увеличения конкуренции;

риск выхода на рынок новых игроков

27. Процедура оценки и анализа проектных рисков

28. Качественный анализ рисков

Это описание неопределенностей,присущих проекту, причин, которые их

вызывают и определение областей,

факторов и видов рисков проекта.

В результате будет сформирован перечень

рисков, которым подвержен проект.

29. Количественный анализ рисков

Он включает в себя определение иоценку:

вероятности данного вида риска

опасности (значимости) риска

степени важности данного риска

Результатом является ранжирование

рисков по степени важности

30. Риск и эффективность проекта

Количественный анализ рисков необходимдля того, чтобы оценить, каким образом

наиболее значимые рисковые факторы

могут повлиять на показатели

эффективности инвестиционного проекта.

31. Методы количественного анализа риска и неопределенности

анализ влияния отдельных факторов(анализ чувствительности)

анализ влияния комплекса факторов

(сценарный анализ)

имитационное моделирование (метод

Монте-Карло)

32. Анализ чувствительности

Это стандартный метод количественногоанализа, который заключается в изменении

значений критических параметров

(физического объема продаж,

себестоимости и цены реализации),

подстановке их в финансовую модель

проекта и расчете показателей

эффективности проекта при каждом таком

изменении.

33. Изменение показателей эффективности в зависимости от изменения цены реализации продукции фирмы

Показатели эффективностиNPV, тыс. долл.

IRR, %

Фактор — изменение цены реализации (в % от запланированного уровня

-50% -40% -30% -20% -10%

0% 10% 20% 30% 40%

-1150 -531

64

641 1206 1765 2314 2857 3390 3923

5

12

19

25

31

36

42

47

52

56

34. Анализ чувствительности

Анализ чувствительности очень нагляден,однако главным его недостатком является

то, что анализируется влияние только

одного из факторов, а остальные

считаются неизменными

35. Метод сценариев

Обычно рассматривают три сценария: оптимистический,пессимистический и наиболее вероятный, В каждом из

сценариев фиксируются соответствующие значения

отобранных факторов, после чего рассчитываются

показатели эффективности проекта. Результаты сводятся

в таблицу. Как и при анализе чувствительности, каждому

сценарию на основе экспертных оценок присваивается

вероятность его реализации. Данные каждого сценария

подставляются в основную финансовую модель проекта,

и определяются ожидаемые значения NPV и величины

риска.

36. Величина NPV в млн.р.при изменении фактора на +10% или -10%

Факторы-10%

Базовое значение

+10%

Цена за ед.

75

150

225

Объем

продаж

90

150

210

Плата за

кредит

Стоимость

материалов

170

150

130

180

150

130

Налоги

160

150

140

37. Анализ сценариев развития

СценарииВероятность NPV, млн.р. NPV с учетом

вероятности

Оптимистичес

кий

0,25

45

45*0,25=11,25

Нормальный

0,5

15

15*0,5=7,5

Пессимистиче

ский

0,25

-5,0

Всего

1,0

-5*0,25=-1,25

11,25+7,51,25=17,5

38. Результат анализа сценариев

Чистая настоящая стоимостьпроекта больше нуля,

следовательно, с учетом

проанализированных рисков

проект экономически эффективен

39. Метод имитационного моделирования

В случае, когда точные оценки параметров( как в сценарном анализе) задать нельзя, а

аналитики могут определить только

интервалы возможного колебания

показателя, используют метод

имитационного моделирования МонтеКарло

40. Метод имитационного моделирования

На первом этапе задаются границы, в которых можетизменяться параметр. Затем программа случайным

образом (имитируя случайность рыночных процессов)

выбирает значения этого параметра из заданного

интервала и рассчитывает показатель эффективности

проекта, подставляя в финансовую модель выбранное

значение. Проводится несколько сотен таких

экспериментов (при электронных расчетах это занимает

несколько минут), и получается множество значений

NPV, для которых рассчитываются среднее значение, а

также величина риска (стандартное отклонение)

41. Преимущества метода Монте -Карло

Возможен учет большой гаммынеопределенностей, с которыми может

столкнуться реальный проект

Интервальные, а не точечные характеристики

показателей эффективности проекта

Большое число, в том числе, случайных

сценариев.

42. Программные пакеты для инвестиционного проектирования

семинар “Инвестиционное проектирование”COMFAR

PROPSPIN

Альт-Инвест

Мастер проектов

Project Expert

ИНЭК-Инвестор

созданы в UNIDO и прошли международную сертифисозданы российскими разработчиками

кацию

«Закрытый» пакет

«Открытый” пакет

«Открытый” пакет

«Закрытый» пакет

(электронные таблицы)

(электронные таблицы)

ВАЖНЕЙШИЕ ДОСТОИНСТВА

Гарантия надежности

Ориентация на быст Возможности адаптации

Возможность более

рый

просмотр

разсистемы

к

изменению

глубокого и комплекс Доступ к выходным

личных вариантов

любых параметров

ного анализа проекформам

тов

Хорошая графика

ОСНОВНЫЕ НЕДОСТАТКИ

Жесткая заданность

Ограничения по сроку

Низкая защищенность

Меньшая гибкость

условий

инвестирования, проот ошибочных действий

Периодическое отдуктам и ресурсам

Несоответствие росставание пакета от

сийским условиям

Отсутствие учета инизменяющихся услофляции

вий

Нет учета инфляции

ОБЩИЕ НЕДОСТАТКИ

Ограниченная возможность учета влияния конкретных рисков

Не предлагают алгоритмов оптимизации

Не имеют графических или аналитических средств сравнения различных проектов

Не «различают» пользователей: один и тот же набор выходных показателей

Определения типичного и нетипичного проектов : Бизнес-информатика

Бласет Кастро Анастасия Николаевна — кандидат экономических наук, консультант, Группа компаний «КомпьюЛинк»Адрес: 119607, г. Москва, Мичуринский проспект, д. 45

E-mail: [email protected]

Кулаков Николай Юрьевич — кандидат технических наук, финансовый директор, Инвестиционно-финансовая компания «Вента»

Адрес: 125284, г. Москва, Ленинградский проспект, д. 31А, стр.1

E-mail: [email protected]

Понятие «нетипичный», «нестандартный» проект или «проект с нетипичными денежными потоками» введено в экономическую литературу после того, как было показано, что для некоторых проектов внутренняя нома доходности (internal rate of return, IRR) может иметь несколько значений или не существовать вовсе. Проект считается «типичным», если его денежный поток только один раз меняет знак, независимо от направления: с минуса на плюс или наоборот. Типичный проект имеет единственное значение IRR. Однако не все проекты с многократным изменением знака денежного потока являются «нетипичными», т.е. имеют проблемы с определением IRR. Поэтому теория рекомендует для определения типа проекта исследовать зависимость функции чистого дисконтированного дохода (net present value, NPV) от ставки дисконтирования на монотонность с целью выявления множественности или отсутствия IRR. С другой стороны, монотонность NPV и единственное значение IRR не гарантируют того, что проект типичный. Более того, было показано, что доходность нетипичного проекта в рамках подхода NPV не может быть определена, а, следовательно, и понятие доходности не может быть сформулировано. Недавно был предложен метод обобщенной чистой приведенной стоимости (generalized net present value, GNPV), на основе которого может быть рассчитана доходность «нетипичного» проекта.

В данной статье сформулировано понятие доходности для инвестиционного проекта любого типа и доказана ее тождественность обобщенной внутренней норме доходности (generalized internal rate of return, GIRR), вытекающей из метода GNPV. Дается определение и формулируются необходимое и достаточное условия типичного и нетипичного проекта.

Библиографическое описание:

Blaset Kastro A.N., Kulakov N.Yu. Definition of the concepts of conventional and non-conventional projects // Business Informatics. 2016. No. 2 (36). P. 16–23.

DOI: 10.17323/1998-0663.2016.2.16.23.

11.3. Определение внутренней нормы доходности инвестиционного процесса

Одним из важнейших и наиболее распространенных показателей оценки эффективности предпринимательского проекта является показатель внутренней нормы доходности (рентабельности), которая наиболее полно отражает абсолютную оценку доходности конкретного предпринимательского проекта. Его суть заключается в том, что внутренняя норма доходности характеризует величину чистой прибыли (чистого валового дохода), приходящееся на единицу инвестиционных вложений, полученной инвестором в каждом часовім интервале жизненного цикла проекта.

Допустим, предприниматель вкладывает в проект 100 ед. расходов. Через полгода он получает свои деньги обратно и плюс к тому еще 25 ед. дохода. Следовательно, доходность его проекта составила 25% за 6 месяцев или 50% годовых. Хоть немного примитивный пример, но достаточно полно раскрывает сущность показателя внутренней нормы доходности.

Можно рассмотреть более сложный пример. Например, проект рассчитан на два временных интервала общей продолжительностью в один год. Предприниматель вкладывает в проект 200 тыс. грн. Через полгода он получает 141,42 тыс. грн., а в конце года, завершая проект, — еще 200 тыс. грн. Тогда внутренняя норма доходности составит 41,42% или за каждый временной интервал около 83% годовых.

В этих двух примерах весь расчет инвестора осуществлялся за один и два временных интервала. Но на практике жизненный цикл проекта включает множество временных интервалов. Поэтому расчеты эффективности и определения внутренней нормы доходности представляют в практических условиях достаточно сложную расчетную задачу.

Рассчитав показатель внутренней нормы доходности, инвестор сам определяет много это или мало, хорошо это, или плохо, потому что данный показатель относится к разряду абсолютных оценок доходности проекта. Если инвестор считает, что такой доход за каждый квартал жизненного цикла проекта его вполне устраивает, то он будет реализовывать такой проект (при условии, что он единственный) или включит его в список для конкурсного отбора (при условии, если есть несколько альтернативных проектов).

В последнее время для расчета внутренней нормы доходности пользуются компьютерными программами, которые в считанные доли минуты определяют искомую величину показателя с достаточной для практики точностью. Разумеется, не всегда под рукой есть компьютер, а к нему не у всех есть соответствующая программа. Но опытный экономист может вручную с помощью обычного калькулятора сделать необходимые вычисления и определить показатель внутренней нормы доходности, затратив на эту процедуру час или немного больше времени. Все зависит от того, как много временных интервалов используется в расчетах и которая необходима точность решения поставленной задачи; сама методика проведения расчетных операций не очень обременительная и предполагает постепенное приближение полученного результата до его окончательного вида в ітераційному процессе, при котором с каждым следующим шагом все расчетные операции повторяются, производится коррекция величины показателя и это делается до тех пор, пока результат не будет получен. Также применяется метод ручного расчета внутренней нормы доходности.

1-й шаг. Определяя простую сумму инвестиционных вложений и сравнивая ее с суммой доходов предприятия за весь жизненный цикл проекта, можно сказать, что когда доходная составляющая более инвестиционной. Это однозначно определяет внутреннюю норму доходности как значение больше нуля. Если бы две сравниваемые величины точно совпадали, то расчетный показатель был бы ноль. В случае, когда инвестиционная сумма больше доходной составляющей, искомый показатель внутренней нормы доходности будет отрицательной величиной, и, инвестор, скорее всего, откажется от такого проекта. Он примет к рассмотрению исследуемый проект только тогда, когда доходы предприятия будут больше инвестиционных вложений. Поэтому можно перейти к дальнейшего анализа и определения величины внутренней нормы доходности.

2-й шаг. Установив некую величину расчетного показателя на определенном уровне, допустим, q = 0,1, делают расчеты инвестиционных вложений и доходной составляющей проекта с применением принятой нормы доходности (=0).

В результате получится отрицательная величина, потому что сумма инвестиционных вложений окажется более доходной составляющей проекта. Такой результат свидетельствует о том, что установлена эмпирическим путем величина внутренней нормы доходности должна быть в данном проекте меньше 0,1 и, следовательно, дальнейший поиск связан с некоторым уменьшением величины этого показателя. Конечно, если делать расчет чисто механически, то можно принять для дальнейших расчетов среднее значение показателя между двумя соседними расчетам, то есть, это будет — q =0,05, потому что этот результат и есть середина между 0 и 0,1.

Приняв новое значение внутренней нормы доходности, делают следующий шаг.

3-й шаг. Все расчеты точно повторяются, но уже с нормой доходности — q = 0,05. При этом разница между доходной и инвестиционной частями проекта может быть либо больше, либо меньше нуля. Если указанная разница меньше нуля, то следует уменьшить внутреннюю норму доходности (например, до величины — = 0,025) и все расчеты повторить. Когда разность двух составляющих проекта положительная, то есть, больше нуля, то значение принятой нормы доходности надо будет снова увеличить, доведя ее до величины — q = 0,075.

Такие расчеты можно продолжать многократно до получения желаемого результата такой степени точности, которая нужна инвестору. В конечном расчета, потребность в информации о величину внутренней нормы доходности проекта возникает не так часто, поэтому, снижая трудоемкость операционной работы, можно отказаться от необходимой точности расчетов.

Показатель внутренней нормы доходности применяется на многих предприятиях и многими инвесторами, но особенно важен этот показатель для крупных производств, для масштабных проектов, при реализации которых оценивается их стратегичность и жизненный цикл, в течение которого проект будет приносить высокий доход.

КалькуляторIRR | Внутренняя норма прибыли с датами плюс ЧПС

Албания (лек) 12 345 678,99 лека Алжир (алжирский динар) 12 345 678,99 дирхамов Аргентина (аргентинское песо) 12 345 678,99 долл. США ) 12 345 678,99 ₼ Бахрейн (Бахрейнский динар) 12 345 678,99 BHD Белоруссия (рубль) 12 345 678,99 евро Бельгия (евро) 12 345 678,99 € Бельгия (евро) 12 евро.345,678,99 Белиз (Белизский доллар) 12 345 678,99 BZB Боливия (Боливиано) 12 345 678,99 долларов Босния и Герцеговина (Марка) 12 345 678,99 КМ Бразилия (бразильский реал) 12 345 678,99 Бруней (Брунейский доллар) 12 345 678,99 долларов США , 99лвКанада (канадский доллар) 12 345 678,99 долларов США (канадский доллар) 12 345 678,99 долларов США Чили (чилийское песо) 12 345 679 долларов США Китай (юань Ренминби) 12 345 678,99 иен Колумбия (колумбийское песо) 12 345 678,99 долларов США 678 (345 Колон) , 99 Хорватия (Куна) 12.345.678,99knЧехия (чешская крона) 12 345 678,99KčДания (датская крона) 12.345.678,99krДоминиканская республика (DR песо) 1234,99 RD $ Эквадор (доллар США) 12345.678,99 $ Египет (египетский фунт) 12 345 678,99 фунтов стерлингов Сальвадор Сальвадор 12 345 678,99 долл. США Эстония (евро) 12 345 678,99 € Фарерские острова (датская крона) 12 345 678,99 крон Финляндия (евро) 12 345 678,99 € Франция (евро) 12 345 678,99 € Грузия (лари) 12 345 678,99 лари Германия ( Евро) 12.345.678,99 € Греция (евро) 12.345,678,99 € Гватемала (Кетсаль) 12 345 678,99 фунтов стерлингов Гондурас (лемпира) L12 345 678,99 Гонконг (гонконгский доллар) 12 345 678,99 гонконгских долларов Венгрия (форинт) 12 345 678,99 форинтовИсландия (Исландская крона) 12 345 679 рупий Индия) (Индийская рупия) 23,45 678,99 Индонезия (рупия) 12 345 678,99 рупий Иран (иранский риал) 12 345 678,99 Ирак (иракский динар) 12 345 678,994 ирландия (евро) 12 345 678,99 евро Израиль (шекель) 12 345 678,99 евро Италия (евро) 12,345,68,99 евро Ямайский доллар) 12 345 678 J $.99 Япония (Йена) 12 345 679 иен Иордания (Иорданский динар) 12 345 678 99,99 японских динаров (Тенге) 12 345 678,99 лв Кения (Кенийский шиллинг) 12 345 678,99 KES Корея (Южная) (Вон) 12 345 679 ₩ Кувейт (Кувейт 12 378 динар) KWD 12 345 678,99 лв (евро) 12 345 678,99 € Ливан (ливанский фунт) 12 345 678,99 фунтов стерлингов Ливия (ливийский динар) 12 345 678,99 латов Лихтенштейн (швейцарский франк) 12 345 678,99 швейцарских франков Литва (евро) 12 345 678,99 € Люксембург ( Евро) 12.345,678,99 € Люксембург (евро) 12,345,678,99 € Макао (Патака) 12 345 678,99 песо Малайзия (Ринггит) 12 345 678,99 ринггитов Мальдивские острова (Руфия) 12 345 678,99 рупий Мальта (евро) 12 345 678,99 евро Мексика (мексиканское песо) 12 345,67 долларов США ) 12 345 678,99 € Монголия (тугрик) 12 345 678,99 Марокко (дирхам) 12 345 678,99 дирхам 678,99 Норвежская крона (норвежская крона) 12 345 678 крон.99 Оман (оманский риал) 12 345 678,99 ﷼ Пакистан (пакистанская рупия) 12 345 678,99 Панама (бальбоа) B / 0,12 345 678,99 Парагвай (гуарани) 12,345,679 Gs Перу (Sol) S / 0,12 345 678,99 Филиппины (Филиппинское песо) 12 345 678,99 678,99złПортугалия (евро) 12 345 678,99 € Катар (катарский риал) 12 345 678,99 Румыния (румынский лей) 12 345 678,99 лей Российская Федерация (рубль) 12 345 678,99₽ Саудовская Аравия (Саудовский риал) ﷼ 12 345 678,99 Сингапур (Сингапур) Доллар) $ 12 345 678.99Словакия (евро) 12 345 678,99 € Словения (евро) 12 345 678,99 € Южная Африка (рэнд) 12 345 678,99 рэнд Южная Африка (рэнд) 12 345 678,99 рэндов Испания (евро) 12 345 678,99 € Швеция (шведский Крона) 12 345 678,99 кронШвейцария (швейцарский франк) 12 345 678,99 швейцарских франков Швейцария (швейцарский франк) 12345678,99 швейцарских франков (швейцарский франк) 12 345 678,99 швейцарских франков Сирийская Арабская Республика (SYP) SYP 12 345 679 тайвань (тайваньский доллар) 12 345 678,99 тайваньских долларов (Бат) 12 345 678 ฿.99 Тринидад и Тобаго (T / T доллар) 1234,99 TT Тунис (Тунисский динар) 12 345 678,99 TND Турция (Турецкая лира) 12 345 678,99 ₺ Украина (Гривна) 12 345 678,99 ₴ Объединенные Арабские Эмираты (Дирхам ОАЭ) 12 345 678,99 AED Королевство (GBP) 12 345 678,99 фунтов стерлингов США (доллар США) 12 345 678,99 долларов США (Уругвайское песо) 12 345 678,99 долларов США (узбекский сум) 12 345 678,99 лв Венесуэла (Боливар Соберано) VES 12 345 678,99 Вьетнам 12,379 ₫ (Йеменский риал) 12 345 678 ﷼.99 Зимбабве (ZWL) ZWL 12 345 678,99

ММ / ДД / ГГГГДД / ММ / ГГГГДД-ММ-ГГГГДД.ММ.ГГГГГГГ-ММ-ДДГГГГ.ММ.ДДГГГГ / ММ / ДД

Калькулятор внутренней нормы прибыли (IRR)

Важно помнить, что эти сценарии являются гипотетическими и что будущие нормы доходности нельзя предсказать с уверенностью, и что инвестиции, которые приносят более высокую доходность, обычно подвержены более высокому риску и изменчивости. Фактическая доходность инвестиций может значительно меняться со временем, особенно для долгосрочных инвестиций. Это включает в себя потенциальную потерю основной суммы ваших инвестиций. Невозможно напрямую инвестировать в индекс, и указанная выше совокупная норма прибыли не отражает комиссию за продажу и другие комиссии, которые могут взимать инвестиционные фонды и / или инвестиционные компании.

Внутренняя норма прибыли (IRR)

Какова внутренняя норма прибыли?

Процесс оценки компаний или активов включает расчет рентабельности инвестиций по нескольким будущим денежным потокам. Внутренняя норма доходности (IRR) помогает рассчитать годовую доходность будущих потоков денежных средств.IRR — это ставка дисконтирования, при которой стоимость будущих денежных потоков равна первоначальным инвестициям. Другими словами, IRR — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) всех будущих денежных потоков равной нулю.

Ключевые моменты обучения

- Внутренняя ставка доходности или сокращенно IRR — это ставка дисконтирования, используемая в корпоративных финансах, которая делает стоимость будущих денежных потоков равной первоначальной инвестиции

- IRR равна ставке дисконтирования, где NPV (чистая приведенная стоимость) равна нулю

- Excel имеет функцию IRR для расчета внутренней нормы прибыли

- IRR — это метод оценки инвестиций, который помогает менеджерам решить, какой проект является жизнеспособным.

- IRR выше стоимости финансирования проекта является предпочтительным, потому что проект приносит доход, превышающий затраты, необходимые для его запуска

IRR объяснено:

Предположим, вы инвестируете 124 доллара.3 сегодня, и вы ожидаете получить следующие денежные потоки в течение следующих 3 лет. Какова ваша норма прибыли от этих инвестиций?

Один из способов расчета годовой доходности — итеративно вычислить приведенную стоимость будущих денежных потоков и сложить их. Сделайте это, используя диапазон дисконтных ставок, пока общая сумма не будет соответствовать первоначальным инвестициям. Вот результаты нескольких таких итераций:

Использование ставки дисконтирования 8% и 9% приводит к тому, что текущая стоимость будущих денежных потоков выше, чем первоначальная инвестиция.Однако при ставке дисконтирования 10% приведенная стоимость прибыли составляет 124,3 доллара США. И это внутренняя норма доходности (IRR) для этой инвестиции — годовая доходность составляет 10%, а ставка дисконтирования, при которой NPV равна нулю, составляет 6%.

Расчет IRR в Excel

К счастью, расчет IRR не должен быть таким утомительным. Используя формулу IRR в Excel, вы можете легко рассчитать годовую доходность будущего потока денежных средств. Вот пример.

Рассчитайте годовой доход для следующих денежных потоков.Обратите внимание, что отрицательное значение означает отток денежных средств для инвестора.

Используя функцию IRR в Excel, вы можете получить доходность для каждого из этих потоков следующим образом:

Функция IRR упрощает расчет и позволяет легко сравнивать различные денежные потоки. Здесь денежный поток A представляет собой самый высокий годовой доход.

Использование IRR с NPV

(NPV) рассчитывает разницу между приведенной стоимостью оттока и притока денежных средств.По мере увеличения ставки дисконтирования текущая стоимость будущих денежных поступлений уменьшается. Теоретически существует стадия, когда ставка дисконтирования становится настолько высокой, что чистая приведенная стоимость проекта становится равной нулю. Как упоминалось выше, IRR — это ставка дисконтирования, где NPV равно 0. Давайте разберемся в этом на примере.

Продолжая предыдущий пример, давайте рассчитаем NPV для каждого из денежных потоков, используя IRR в качестве ставки дисконтирования. Мы выполняем эти расчеты с помощью функции NPV в Excel.

Как видите, для всех трех проектов, если вы используете IRR в качестве ставки дисконтирования для расчета NPV, результатом будет 0.

IRR, NPV и стоимость финансирования

Приведенные выше расчеты имеют значение для определения стоимости финансирования предприятия. IRR должна быть выше стоимости финансирования, так как это приводит к положительной чистой приведенной стоимости. Посмотрите на пример ниже.

Используя IRR и NPV, решите, будете ли вы инвестировать в следующий проект:

Используя формулы IRR и NPV, вы получите следующее:

Как и ожидалось, поскольку стоимость финансирования (8%) выше, чем годовая доходность (7.3%) от проекта, ЧПС отрицательная. Если вы инвестируете в этот проект, вы в конечном итоге потеряете деньги.

Попробуем те же расчеты, снизив стоимость финансирования до 7% (ниже IRR).

В этом сценарии NPV является положительным числом, что указывает на то, что инвестиции жизнеспособны и вернут больше, чем было инвестировано.

Калькулятор IRR: Внутренняя норма доходности (IRR) проектов

Внутренняя норма доходности — один из наиболее распространенных показателей успеха проектов и инвестиций.Это показатель рентабельности, который можно использовать для оценки и сравнения различных вариантов проекта, даже если их объемы инвестиций, сроки и характеристики денежных потоков различаются. В управлении проектами он часто используется для анализа затрат и результатов в качестве меры успеха, предложенной Институтом управления проектами (источник: PMBOK®, 6 th ed., Часть 1, ch. 1.2.6.4, p. 34).

Подробнее о IRR читайте здесь статья, в которой сравнивается показатель внутренней нормы прибыли с показателем доходности по инвестиционному подходу.

Рассчитайте IRR вашего проекта с помощью этого калькулятора IRR!

Расчет IRR основан на NPV, которая может быть выражена как функция от IRR: IRR — это сложная ставка дисконтирования для данной серии денежных потоков, которая приводит к чистой приведенной стоимости, равной 0. Это Калькулятор IRR определяет IRR в итеративном процессе, который также является обычным явлением. среди приложений для работы с электронными таблицами, таких как Excel.

Этот калькулятор определяет IRR для серии денежных потоков, которые происходят в разные даты.Обратите внимание, что по крайней мере 1 денежный поток должен быть отрицательным, обычно это первоначальные инвестиции и денежные потоки за годы, когда затраты превышают выгоды. По крайней мере, 1 денежный поток должен быть положительным.

Калькулятор внутренней нормы прибыли (IRR)

Введите прогнозируемые денежные потоки и даты их появления. Если вы работаете с годовыми оценками, например работать с предположение, что все денежные потоки происходят в один момент времени в году, используйте дата, такая как 1/1, 30/6 или 31/12, последовательно на всем временном горизонте.

После заполнения всех входных параметров, калькулятор автоматически определит IRR вашего проекта.

Обратите внимание, что калькулятор использует 365 дней в год и не учитывает високосные годы.

Расчет IRR в Excel

Хотя этот калькулятор, вероятно, является одним из самых простых и быстрых способов расчета внутренней нормы доходности проекта, вам также может быть интересно узнать, как рассчитать IRR в Excel.Это может быть полезно, например, если вы сравниваете различные варианты проекта или если вам нужно задокументировать способ расчета IRR.

В этих случаях выполните следующие действия. руководство по расчету IRR в Excel.

Послесловие

Этот калькулятор помог вам определить внутреннюю норму прибыли для одного или нескольких проектов. Результат метода IRR — эффективная комбинированная процентная ставка с пересчетом годовых — легко понять и широко используется в проектах и компаниях. Однако у него есть определенные недостатки, которые включают, например, допущение о постоянной процентной ставке в течение всего срока.

Убедитесь, что вы знакомы с плюсами и минусами этого показателя успеха, и постарайтесь использовать его вместе с другими показателями в ходе анализа затрат и выгод.

Если вы посещаете эту страницу в курсе подготовки к экзамену PMP, обратите внимание, что вы должны быть знакомы с IRR концепция и сильные и слабые стороны получившегося числа. Однако Расчет IRR во время экзамена на данный момент не требуется.

Калькулятор IRR — Внутренняя норма доходности

Этот калькулятор внутренней нормы доходности (или для краткости калькулятор IRR) является полезным инструментом для определения того, будут ли будущие инвестиции прибыльными для вас.Поскольку эту метрику не всегда легко понять и правильно применить, мы подготовили это удобное руководство, чтобы подробно объяснить, как рассчитать IRR. Мы также предоставим вам формулу IRR, которая лучше иллюстрирует основные принципы.

Какова внутренняя норма прибыли?

По определению, внутренняя норма прибыли (IRR) — это процентная ставка, при которой все денежные потоки, связанные с определенными инвестициями, имеют чистую приведенную стоимость, равную нулю. Другими словами, IRR проекта — это ставка дисконтирования, которая делает приведенную стоимость ожидаемых будущих денежных потоков равной первоначальным инвестициям.

Практически такая процентная ставка гарантирует, что деньги, которые вы вложили бы в такой проект сегодня, принесут вам ровно 0 долларов. Если вы выберете эту инвестицию, вы не выиграете и не проиграете — единственным следствием будет то, что ваши деньги останутся неизменными.

Почему оценка этой конкретной стоимости может быть полезной для человека, занимающегося финансами? Причина в том, что IRR соответствует доходности проекта. Если этот доход превышает стоимость средств (например, стоимость ссуды или годовая процентная ставка), использованных для финансирования проекта, то разница может быть полезным приближением для рентабельности.С другой стороны, если IRR ниже стоимости капитала, проект может быть непродуктивным.

Та же концепция применяется к доходности к погашению (YMT), где ставка дисконтирования заставляет приведенную стоимость притока денежных средств равняться цене облигации, если вы удерживаете облигацию до погашения. В обоих случаях анализ временной стоимости денег составляет основу расчетов.

Формула IRR

Формула IRR основана на уравнении, используемом для расчета чистой приведенной стоимости.Как вы помните:

NPV = -C₀ + ∑ [Cᵢ / (1 + r) ⁱ] , где i = 1 ... n

- NPV — чистая приведенная стоимость инвестиций.

- Первый денежный поток

C₀— ваши Первоначальные инвестиции - Любой другой поток денежных средств

Cᵢбудет либо положительным (доход), либо отрицательным (расходы). Каждый год вы должны увеличивать значение i на 1. - n — это количество периодов (обычно лет) между настоящим моментом и моментом, когда вы получите свои деньги.

- r — ставка дисконтирования (процентная ставка, используемая при анализе денежных потоков).

Как упоминалось ранее, IRR — это ставка дисконтирования для NPV, равная нулю. Следовательно, нам нужно использовать следующую формулу:

0 = -C₀ + ∑ [Cᵢ / (1 + IRR) ⁱ] , где i = 1 ... n

Или, если вы не хотите использовать нотацию суммирования,

0 = -C₀ + C₁ / (1 + IRR) + C₂ / (1 + IRR) ² + C₃ / (1 + IRR) ³ + ... + Cn / (1 + IRR) ⁿ

Как вы, наверное, заметили, прямой формулы IRR не существует: вы можете найти это значение либо методом проб и ошибок (угадывая значение IRR и корректируя его после каждого результата), либо с помощью автоматического инструмента, такого как этот калькулятор IRR. .

Как рассчитать IRR: пример

Поскольку на первый взгляд идею IRR трудно понять, мы подготовили пример, чтобы проиллюстрировать, как вы можете ее использовать.

Допустим, парикмахер хочет включить химическую завивку в свою парикмахерскую. По ее оценкам, оборудование будет стоить 6000 долларов. По ее оценкам, каждый год она будет зарабатывать на 2000 долларов больше, чем если бы не покупала это оборудование. Через пять лет машина станет слишком старой для использования, поэтому она продаст ее за 1000 долларов.

Парикмахер задается вопросом, будет ли выгоднее купить все это оборудование или вложить деньги в кофейню подруги с ожидаемой доходностью 12%.

Для расчета IRR ей необходимо решить следующую задачу:

0 = -6000 + 2000 / (1 + IRR) + 2000 / (1 + IRR) ² + 2000 / (1 + IRR) ³ + 2000 / (1 + IRR) ⁴ + 2000 / (1 + IRR) ⁵ + 1000 / (1 + IRR)

Вы можете использовать этот калькулятор IRR, чтобы подтвердить, что показатель IRR в данном случае равен 22.22%. Это значительно выше, чем у других вариантов ее инвестиций, что делает покупку дополнительного оборудования предпочтительным выбором.

Как пользоваться калькулятором IRR

Вы можете быстро решить ранее обсуждавшуюся математическую проблему, поместив значения из вопроса в наш калькулятор.

Первоначальные инвестиции — это ваши расходы в нулевой момент времени (с положительным знаком), который предшествует годовым денежным потокам.

По умолчанию в нашем калькуляторе IRR используется три года, но если вы хотите проанализировать более продолжительный период, дополнительные строки появятся автоматически.Кроме того, вы одновременно будете видеть расчетную внутреннюю норму доходности (IRR) при вводе данных каждый год.

IRR против MIRR: в чем разница?

Помимо показателя IRR, вы также можете определить прибыльность инвестиций с помощью MIRR — модифицированной внутренней нормы доходности. Основное различие между этими двумя показателями заключается в подходе к притоку денежных средств: в MIRR мы предполагаем, что каждый приток денежных средств реинвестируется по постоянной ставке, называемой ставкой реинвестирования .Таким образом, прибыль, которую вы получаете от своих инвестиций, используется для получения дополнительного дохода на протяжении всего вашего проекта.

Что такое внутренняя норма доходности (IRR)?

Внутренняя норма доходности (IRR) — это показатель, который оценивает будущую доходность инвестиций. Это ожидание, а не реальный реальный доход от инвестиций. Иногда люди также используют термин IRR как синоним интереса.

IRR — это годовой темп роста, выраженный в процентах. Это помогает инвесторам анализировать прибыльность и выбирать между различными вариантами бизнеса.Другое название IRR — это норма доходности дисконтированного денежного потока (DCFROR).

Он называется внутренним, потому что не учитывает внешние факторы. Некоторые из этих факторов — политическая неопределенность, стоимость капитала и инфляция. Помимо крупных проектов и вложений, он может пригодиться и в повседневных финансах. Это полезно для людей, желающих купить дом, или для тех, кто хочет выяснить свою ипотеку.

Что такое хороший IRR?

Ответить на вопрос, что такое хороший IRR, непросто.Это очень сильно зависит от типа проекта, отрасли, а также потребностей и ожиданий инвесторов.

Бытует мнение, что всегда лучше иметь высокий IRR. Высокая IRR будет означать высокую доходность. Другими словами, доходность намного превышает стоимость капитала и создает будущую прибыль.

Но чтобы определить, что такое хороший IRR, важно получить более подробную информацию о проекте.

Например, если IRR компании высока, но стоимость капитала еще выше, это не будет прибыльным вложением.В этом случае высокая IRR сама по себе ничего не значит. Вот почему эксперты всегда сравнивают IRR со средними отраслевыми показателями и стоимостью капитала.

Еще один момент, который следует учитывать, — это продолжительность инвестиций. Это связано с личными предпочтениями и потребностями. Итак, что для вас значит хорошая IRR, зависит от того, когда вы хотите получить деньги обратно. Если вы не торопитесь вернуть его в первый год, ожидание в течение нескольких лет может привести к увеличению прибыли.

Реальная стоимость проекта имеет решающее значение.Если вы вложите 1 доллар и получите 2 доллара взамен, IRR составит 100%, что звучит невероятно. На самом деле ваша прибыль невелика. Таким образом, высокая IRR не означает, что определенные вложения сделают вас богатым. Однако это делает проект более привлекательным для изучения.

IRR по сравнению с NPV

Чистая приведенная стоимость (NPV) и IRR часто упоминаются вместе. Причина в том, что они оба используются для оценки прибыльности проекта. Давайте объясним, что такое NPV на самом деле и чем оно отличается от IRR.

NPV — это разница между рыночной стоимостью инвестиции и ее общей стоимостью. Другими словами, это разница между текущими денежными поступлениями и оттоками. Одно из определений IRR заключается в том, что это ставка, при которой NPV равна нулю. Итак, когда рыночная стоимость и общая стоимость совпадают.

Что касается значений NPV, все довольно просто. Когда значение положительное, рассматриваемый проект будет приносить деньги. Это означает, что рыночная стоимость будет больше, чем общая стоимость.Если он отрицательный, это приведет к убыткам для инвестора.

Другой контраст состоит в том, что NPV показывает сумму в долларах, которую принесет проект или инвестиция. IRR использует проценты, чтобы показать предполагаемую доходность.

И IRR, и NPV могут помочь инвесторам принять решение, но иногда они показывают обратное. В таких случаях эксперты предлагают вместо этого полагаться на NPV. IRR не учитывает определенные факторы, такие как изменение ставок дисконтирования. NPV имеет значение, и это делает его более точным.

Примеров использования NPV в реальной жизни предостаточно. Один из них — переброска объектов недвижимости, например квартир или жилых комплексов.

Первым шагом инвесторов будет определение рыночной стоимости. Это будет средняя цена отремонтированной собственности, аналогичной той, которая их интересует. Затем они будут рассчитывать общую стоимость. Это стоимость покупки, ремонта и продажи указанной собственности.

Как мы упоминали ранее, NPV — это разница между рыночной стоимостью и общей стоимостью.Таким образом, вычитая эти два, спонсоры могут увидеть, является ли NPV положительным. Это показатель хорошей инвестиции.

IRR использует

Компании используют IRR, чтобы определить, следует ли им принять или отклонить будущий проект. Они отклонят его, если норма прибыли ниже требуемой компании. Если он больше, скорее всего, они его примут. Это также помогает сравнить прибыльность двух или более потенциальных инвестиций. Большинство компаний не полагаются на IRR только при принятии важных решений, но это хорошая отправная точка.

IRR также популярна при ретроспективной оценке инвестиций. Он часто используется с фондами прямых инвестиций, особенно с хедж-фондами. Он оценивает, как фонд работает, и является частью его послужного списка.

Как рассчитать IRR вручную?

Вы можете рассчитать IRR вручную, методом проб и ошибок или с помощью специального программного обеспечения. Если вы выберете первый метод, это обычно будет трудным и трудоемким. По сути, простой формулы IRR не существует, поэтому вам нужно рассчитать IRR из NPV.Цель состоит в том, чтобы найти коэффициент, при котором NPV равняется нулю.

Расчет выглядит так:

| 0 (ЧПС) = P0 + P1 / (1 + IRR) + P2 / (1 + IRR) 2 + P3 / (1 + IRR) 3 +. . . + Pn / (1 + IRR) n |

|---|

IRR и NPV — известные термины, но вот объяснение остальных символов:

- P0 — первоначальные вложения

- P1, P2, P3 и др. — денежные потоки в периодах 1, 2, 3…

- n — период владения

Если вам нужно сначала рассчитать NPV, вы можете использовать эту формулу:

| NPV = (Денежные потоки) / (1 + r) i |